SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Ростелекома нацелены на рост до 90 рублей

- 02 ноября 2017, 19:27

- |

«Ростелеком» повысил прогноз по росту выручки за2017 год с 1% до 1,5%. Об этом рассказал Кай-Уве Мельхорн, старший вице-президент — финансовый директор компании, комментируя результат компании за 3 квартал

Основные финансовые результаты Ростелекома оказались близко к ожиданиям. Продолжает сокращаться выручка от традиционной телефонии, которая составляет четверть всех доходов, но это компенсируется ростом доходов от ШПД и других услуг. Стоит отметить позитивный тренд в динамике доходов от облачных услуг, компания увеличила продажи на этом рынке на четверть за год.

К сожалению, опережающими темпами росли расходы, в том числе, по неденежным статьям, что обусловило сокращение операционной и чистой прибыли. Однако удалось получить положительный денежный поток более 3 млрд, за счет сокращения инвестиций. Рост чистого долга обусловлен новыми займами, долговая нагрузка находится на уровне 2х OIBDA, что приблизительно соответствует уровню прошлого года.

ИК «Фридом Финанс»

Основные финансовые результаты Ростелекома оказались близко к ожиданиям. Продолжает сокращаться выручка от традиционной телефонии, которая составляет четверть всех доходов, но это компенсируется ростом доходов от ШПД и других услуг. Стоит отметить позитивный тренд в динамике доходов от облачных услуг, компания увеличила продажи на этом рынке на четверть за год.

К сожалению, опережающими темпами росли расходы, в том числе, по неденежным статьям, что обусловило сокращение операционной и чистой прибыли. Однако удалось получить положительный денежный поток более 3 млрд, за счет сокращения инвестиций. Рост чистого долга обусловлен новыми займами, долговая нагрузка находится на уровне 2х OIBDA, что приблизительно соответствует уровню прошлого года.

Я ожидаю, что компания в будущем сохранит высокий темп роста доходов от ШПШ, облачных технологий, VPN, а также не телекоммуникационных услуг. Рост доходов от ШПД составит 8-10% в 2018 г. Успехи на рынке MVNO пока довольно скромные, а доля рынка низкая.Ващенко Георгий

Я не ожидаю, что компания будет усиленно развивать эти проекты и число абонентов в будущем году, возможно, достигнет 1 млн, а выручка 600 млн. Продолжит сокращаться выручка от традиционной телефонии, ориентировочно, на 10-15% в год. По итогам 2017 г. ожидаю выручку в районе 294 млрд, а в 2018 г. она может вырасти до 324 млрд. Также в будущем году компания может получить трансферты от государства на реализацию программ «Цифровая экономика», которые составят не менее 14 млрд руб. Прибыль эти проекты начнут приносить, скорее всего, после 2020 г. Рентабельность OIBDA останется на уровне 24-25%.

Реакция инвесторов на отчетность нейтральная, поскольку результаты в целом совпали с ожиданиями. Более быстрому росту мешает «заморозка» отдельных тарифов, сокращение спроса телефонии, затраты на модернизацию оборудования. Тем не менее, рентабельность, вероятнее всего, не упадет с нынешних уровней, во многом, потому что долговая нагрузка не будет расти. Котировки акций достаточно близко к минимуму с 2006 года, а стоимость компании к балансовой. Это создает хороший драйвер для долгосрочного роста, цель 90 руб. на горизонте 12 месяцев.

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Ростелеком отчитается в четверг, 2 октября и проведет телеконференцию

- 01 ноября 2017, 18:53

- |

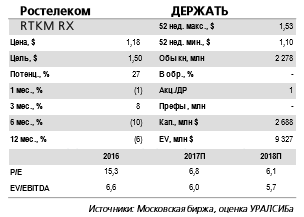

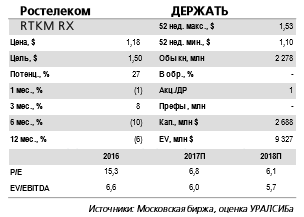

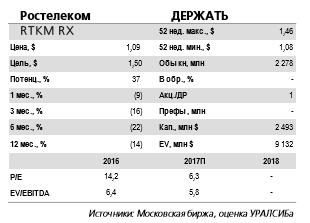

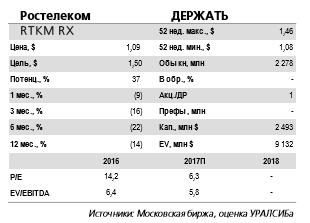

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 2,8 млрд руб.:

Аналитики Уралсиба ожидают снижения выручки от традиционных сегментов бизнеса:

( Читать дальше )

В четверг, 2 ноября, Ростелеком опубликует отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что компания покажет увеличение выручки на 1% (здесь и далее – год к году) до 73,8 млрд руб. (1,3 млрд долл.), но OIBDA сократится на 4% относительно сильного 3 кв. 2016 г. до 24,0 млрд руб. (407 млн долл.) при рентабельности по OIBDA на уровне 32,5% (снижение на 1,9 п.п.). Чистая прибыль, как мы прогнозируем, составит 2,8 млрд руб. (48 млн долл.), что предполагает сокращение на 31%.

Аналитики Уралсиба ожидают снижения выручки от традиционных сегментов бизнеса:

По нашим оценкам, выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократится на 9% до 19,3 млрд руб. (328 млн долл.). Доходы от услуг платного ТВ увеличатся на 18% до 7,0 млрд руб. (120 млн долл.), а от присоединения и пропуска трафика – на 16% до 9,4 млрд руб. (160 млн долл.). Мы ожидаем, что выручка от ШПД вырастет на 6% до 17,5 млрд руб. (297 млн долл.). Денежные операционные расходы, по нашим прогнозам, увеличатся на 3% до 49,8 млрд руб. (844 млн долл.), включая 21,6 млрд руб. (366 млн долл.) расходов на персонал (минус 0,8%) и 13,6 млрд руб. (231 млн долл.) расходов на присоединение и пропуск трафика (плюс 11%).

( Читать дальше )

Новости рынков |Ростелеком - риск получения контроля в Tele2 остается доминирующим фактором для рынка

- 22 сентября 2017, 11:40

- |

Компания обеспечит доступ в интернет для осуществления видеотрансляции на выборах президента

Компания назначена единственным поставщиком услуги. Ростелеком будет единственным поставщиком услуг в рамках исполнения поручения президента правительству об обеспечении доступа к сети интернет для осуществления видеотрансляций с избирательных участков на выборах президента РФ в 2018 г. Об этом вчера сообщила компания со ссылкой на опубликованный текст поручения. Оно предполагает организацию трансляции в реальном времени процедуры голосования и подсчета голосов с избирательных участков, а также видеотрансляцию работы избирательных комиссий. Ростелеком должен будет предоставить доступ к сети интернет, обеспечить трансляцию сигнала, а также сбор и хранение записей видеотрансляций.

Дополнительные доходы в 2018 г. могут составить около 1% выручки. Финансирование госконтракта по наблюдению за выборами должно быть обеспечено за счет бюджета 2017– 2018 гг., включая 75 млн руб. в этом году и 2,7 млрд руб. в следующем. В итоге доходы от исполнения работ по контракту могут дополнительно составить около 0,9% от консолидированной выручки Ростелекома в 2018 г.

( Читать дальше )

Компания назначена единственным поставщиком услуги. Ростелеком будет единственным поставщиком услуг в рамках исполнения поручения президента правительству об обеспечении доступа к сети интернет для осуществления видеотрансляций с избирательных участков на выборах президента РФ в 2018 г. Об этом вчера сообщила компания со ссылкой на опубликованный текст поручения. Оно предполагает организацию трансляции в реальном времени процедуры голосования и подсчета голосов с избирательных участков, а также видеотрансляцию работы избирательных комиссий. Ростелеком должен будет предоставить доступ к сети интернет, обеспечить трансляцию сигнала, а также сбор и хранение записей видеотрансляций.

Дополнительные доходы в 2018 г. могут составить около 1% выручки. Финансирование госконтракта по наблюдению за выборами должно быть обеспечено за счет бюджета 2017– 2018 гг., включая 75 млн руб. в этом году и 2,7 млрд руб. в следующем. В итоге доходы от исполнения работ по контракту могут дополнительно составить около 0,9% от консолидированной выручки Ростелекома в 2018 г.

( Читать дальше )

Новости рынков |Ростелеком - риск получения контроля в Tele2 остается доминирующим фактором для рынка

- 04 августа 2017, 14:20

- |

Результаты за 2 кв. 2017 г. по МСФО превзошли ожидания

OIBDA увеличилась на 8% год к году. Вчера Ростелеком представил сильную отчетность за 2 кв. 2017 г. по МСФО, продемонстрировав темпы роста выручки и OIBDA выше ожиданий. В частности, выручка увеличилась на 5% (здесь и далее год к году) до 75,2 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 4% и 6% соответственно. OIBDA выросла на 8% до 24,6 млрд руб. (430 млн долл.), оказавшись лучше наших и рыночных ожиданий на 8% и 10%. Рентабельность по OIBDA составила 32,7%, на 1,2 п.п. выше нашего прогноза и на 1,1 п.п. – консенсусного. Чистая прибыль выросла на 77% до 2,8 млрд руб. (49 млн долл.).

Рост доходов от цифровых услуг компенсирует падение выручки от телефонии. Выручка Ростелекома от услуг фиксированной телефонии во 2 кв. 2017 г. сократилась на 10% до 20 млрд руб. (345 млн долл.). Доходы от услуг платного ТВ увеличились на 19% до 6,8 млрд руб. (119 млн долл.), а от присоединения и пропуска трафика на 23% до 8,9 млрд руб. (157 млн долл.). Выручка от ШПД выросла на 6% до 17,6 млрд руб. (308 млн долл.). Денежные операционные расходы увеличились на 1% до 50 млрд руб. (876 млн долл.). Капзатраты составили 12,5 млрд руб. (218 млн долл.), что эквивалентно 16,6% от выручки. Чистый долг увеличился на 3% относительно конца первого квартала до 185 млрд руб. (3,2 млрд долл.), в результате показатель Чистый долг/OIBDA остался на уровне 1,9. Руководство компании сохранило прогноз на этот год и продолжает ожидать роста выручки примерно на 1%, OIBDA до 1% и соотношение Капзатраты/Выручка на уровне 18,5% без учета проекта по устранению цифрового неравенства.

( Читать дальше )

OIBDA увеличилась на 8% год к году. Вчера Ростелеком представил сильную отчетность за 2 кв. 2017 г. по МСФО, продемонстрировав темпы роста выручки и OIBDA выше ожиданий. В частности, выручка увеличилась на 5% (здесь и далее год к году) до 75,2 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 4% и 6% соответственно. OIBDA выросла на 8% до 24,6 млрд руб. (430 млн долл.), оказавшись лучше наших и рыночных ожиданий на 8% и 10%. Рентабельность по OIBDA составила 32,7%, на 1,2 п.п. выше нашего прогноза и на 1,1 п.п. – консенсусного. Чистая прибыль выросла на 77% до 2,8 млрд руб. (49 млн долл.).

Рост доходов от цифровых услуг компенсирует падение выручки от телефонии. Выручка Ростелекома от услуг фиксированной телефонии во 2 кв. 2017 г. сократилась на 10% до 20 млрд руб. (345 млн долл.). Доходы от услуг платного ТВ увеличились на 19% до 6,8 млрд руб. (119 млн долл.), а от присоединения и пропуска трафика на 23% до 8,9 млрд руб. (157 млн долл.). Выручка от ШПД выросла на 6% до 17,6 млрд руб. (308 млн долл.). Денежные операционные расходы увеличились на 1% до 50 млрд руб. (876 млн долл.). Капзатраты составили 12,5 млрд руб. (218 млн долл.), что эквивалентно 16,6% от выручки. Чистый долг увеличился на 3% относительно конца первого квартала до 185 млрд руб. (3,2 млрд долл.), в результате показатель Чистый долг/OIBDA остался на уровне 1,9. Руководство компании сохранило прогноз на этот год и продолжает ожидать роста выручки примерно на 1%, OIBDA до 1% и соотношение Капзатраты/Выручка на уровне 18,5% без учета проекта по устранению цифрового неравенства.

( Читать дальше )

Новости рынков |Ростелеком - падение доходов от фиксированной телефонии на 10% г/г с успехом компенсируется новыми цифровыми услугами

- 04 августа 2017, 11:09

- |

Выручка Ростелекома по МСФО во II квартале выросла на 4,7%, до 75,2 млрд руб., выше прогноза

Выручка ПАО «Ростелеком» (RTKM) по МСФО во II квартале 2017 года составила 75,2 млрд рублей, что на 4,7% выше показателя аналогичного периода прошлого года (72 млрд рублей), говорится в сообщении компании. OIBDA составила 24,6 млрд рублей, что на 8% выше, чем годом ранее, при этом рентабельность OIBDA выросла до 32,7% с 31,6%. Чистая прибыль компании по итогам квартала повысилась на 77% и составила 2,8 млрд рублей против 1,6 млрд рублей годом ранее.

Выручка ПАО «Ростелеком» (RTKM) по МСФО во II квартале 2017 года составила 75,2 млрд рублей, что на 4,7% выше показателя аналогичного периода прошлого года (72 млрд рублей), говорится в сообщении компании. OIBDA составила 24,6 млрд рублей, что на 8% выше, чем годом ранее, при этом рентабельность OIBDA выросла до 32,7% с 31,6%. Чистая прибыль компании по итогам квартала повысилась на 77% и составила 2,8 млрд рублей против 1,6 млрд рублей годом ранее.

Результаты компании по выручке оказались выше консенсуса, а по прибыли — чуть ниже. Увеличение квартальной выручки «Ростелекома» было обусловлено ростом выручки от услуг ШПД на 6% г/г за счет роста абонентской базы и повышения ARPU, ростом выручки от оказания услуг платного телевидения на 19% г/г. Кроме того, на выручку повлияло увеличение доходов от услуг VPN на 10% г/г, рост доходов от дополнительных и облачных услуг на 17% г/г, связанный с развитием проектов «Безопасный город», продвижением услуг дата-центров и облачных сервисов. Мы положительно оцениваем результаты Ростелекома, несмотря на чуть более слабый результат по прибыли. По сути, падение доходов от фиксированной телефонии на 10% г/г с успехом компенсируется новыми цифровыми услугами.Промсвязьбанк

Новости рынков |Ростелеком отчитается в четверг, 3 августа и проведет телеконференцию

- 02 августа 2017, 11:17

- |

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 2,1 млрд руб.:

( Читать дальше )

В четверг, 3 августа, Ростелеком опубликует отчетность за 2 кв. 2017 г. по МСФО. Мы ожидаем, что компания вернется к росту и покажет увеличение выручки на 1% (здесь и далее год к году) до 72,5 млрд руб. (1,3 млрд долл.), а OIBDA на 0,6% до 22,8 млрд руб. (399 млн долл.), при этом рентабельность по OIBDA окажется на уровне 31,5% (-0,1 п.п.). Чистая прибыль, по нашим прогнозам, составит 2,1 млрд руб. (37 млн долл.), увеличившись на 34%.

Динамика выручки по сегментам остается разнонаправленной. По нашим оценкам, выручка Ростелекома от услуг фиксированной телефонии во 2 кв. 2017 г. сократилась на 7% до 20,5 млрд руб. (357 млн долл.). Доходы от услуг платного ТВ увеличились на 18% до 6,8 млрд руб. (118 млн долл.), а от присоединения и пропуска трафика на 5% до 7,6 млрд руб. (133 млн долл.). Мы ожидаем, что выручка от ШПД вырастет на 7% до 17,7 млрд руб. (309 млн долл.). Денежные операционные расходы, по нашим оценкам, возросли на 0,9% до 50,1 млрд руб. (876 млн долл.), включая 23,0 млрд руб. (402 млн долл.) расходов на персонал (+0,9%) и 10,5 млрд руб. (183 млн долл.) расходов на присоединение и пропуск трафика (-10%).

( Читать дальше )

Новости рынков |Ростелеком - на выплату дивидендов будет направлена вся чистая прибыль компании по итогам 2016 г. в размере 10,9 млрд руб., а также нераспределенная прибыль прошлых лет

- 20 июня 2017, 10:09

- |

Ростелеком выплатит за 2016 год 5,39 рубля на акцию

Акционеры Ростелекома на годовом собрании в понедельник утвердили выплату дивидендов по итогам 2016 года в размере 5,39 рубля на обыкновенную и привилегированную акции, в сумме — 15 млрд рублей, сообщил корреспондент Интерфакса с собрания. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 7 июля 2017 года.

Акционеры Ростелекома на годовом собрании в понедельник утвердили выплату дивидендов по итогам 2016 года в размере 5,39 рубля на обыкновенную и привилегированную акции, в сумме — 15 млрд рублей, сообщил корреспондент Интерфакса с собрания. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 7 июля 2017 года.

Исходя из текущей рыночной стоимости обыкновенных акций компании, дивидендная доходность по ним составит 7,7%, по привилегированным — 9,8%. Показатель доходности как по АО, так и по АП выше, чем в среднем по акциям, входящим в индекс ММВБ. Сумма выплат составляет 113% от свободного денежного потока Ростелекома, или 122% от чистой прибыли компании. На выплату дивидендов будет направлена вся чистая прибыль компании по итогам 2016 года в размере 10,9 млрд рублей, а также нераспределенная прибыль прошлых лет в размере 4,1 млрд рублей.Промсвязьбанк

Новости рынков |Слабые результаты Ростелекома за 1 кв. 2017 г. не добавят привлекательности акциям компании

- 18 мая 2017, 22:26

- |

Результаты 1 кв. 2017 г. по МСФО: хуже ожиданий

OIBDA сократилась на 13% год к году… Вчера Ростелеком представил слабую отчетность за 1 кв. 2017 г. по МСФО, отразившую большее, чем ожидалось, падение доходов в традиционных сегментах бизнеса. Выручка компании сократилась на 2,8% (здесь и далее год к году) до 70,4 млрд руб. (1,2 млрд долл.), что ниже нашего и консенсусного прогнозов на 2,4% и 0,8% соответственно. OIBDA упала на 13% до 21,6 млрд руб. (367 млн долл.), оказавшись меньше, чем ожидали мы и рынок, на 10,0% и 3,8%. Рентабельность по OIBDA составила 30,6%, на 2,6 п.п. ниже нашего прогноза и на 1,0 п.п. консенсусного. Чистая прибыль выросла на 5% до 3,2 млрд руб. (54 млн долл.)

.… тем не менее руководство не меняет прогнозы на нынешний год. Выручка Ростелекома от услуг фиксированной телефонии в 1 кв. 2017 г. сократилась на 11% до 20 млрд руб. (347 млн долл.). Доходы от услуг платного ТВ увеличились на 18% до 6,6 млрд руб. (113 млн долл.), а от присоединения и пропуска трафика упали на 24% до 6,7 млрд руб. (115 млн долл.). Выручка от ШПД возросла на 7% до 17,5 млрд руб. (299 млн долл.). Денежные операционные расходы увеличились на 1% до 49 млрд руб. (835 млн долл.). Капзатраты составили в 1 кв. 2017 г. 17,7 млрд руб. (302 млн руб.), что эквивалентно 25,1% выручки. Чистый долг с конца 2016 г. изменился незначительно (+1%), составив 180 млрд руб. (3,2 млрд долл. это предполагает показатель Чистый долг/OIBDA на уровне 1,9. Несмотря на слабые результаты, руководство компании сохранило прогноз на нынешний год и по-прежнему ожидает роста выручки примерно на 1%, OIBDA до 1% и отношение Капзатраты /Выручка на уровне 18,5%, без учета проекта по устранению цифрового неравенства.

( Читать дальше )

OIBDA сократилась на 13% год к году… Вчера Ростелеком представил слабую отчетность за 1 кв. 2017 г. по МСФО, отразившую большее, чем ожидалось, падение доходов в традиционных сегментах бизнеса. Выручка компании сократилась на 2,8% (здесь и далее год к году) до 70,4 млрд руб. (1,2 млрд долл.), что ниже нашего и консенсусного прогнозов на 2,4% и 0,8% соответственно. OIBDA упала на 13% до 21,6 млрд руб. (367 млн долл.), оказавшись меньше, чем ожидали мы и рынок, на 10,0% и 3,8%. Рентабельность по OIBDA составила 30,6%, на 2,6 п.п. ниже нашего прогноза и на 1,0 п.п. консенсусного. Чистая прибыль выросла на 5% до 3,2 млрд руб. (54 млн долл.)

.… тем не менее руководство не меняет прогнозы на нынешний год. Выручка Ростелекома от услуг фиксированной телефонии в 1 кв. 2017 г. сократилась на 11% до 20 млрд руб. (347 млн долл.). Доходы от услуг платного ТВ увеличились на 18% до 6,6 млрд руб. (113 млн долл.), а от присоединения и пропуска трафика упали на 24% до 6,7 млрд руб. (115 млн долл.). Выручка от ШПД возросла на 7% до 17,5 млрд руб. (299 млн долл.). Денежные операционные расходы увеличились на 1% до 49 млрд руб. (835 млн долл.). Капзатраты составили в 1 кв. 2017 г. 17,7 млрд руб. (302 млн руб.), что эквивалентно 25,1% выручки. Чистый долг с конца 2016 г. изменился незначительно (+1%), составив 180 млрд руб. (3,2 млрд долл. это предполагает показатель Чистый долг/OIBDA на уровне 1,9. Несмотря на слабые результаты, руководство компании сохранило прогноз на нынешний год и по-прежнему ожидает роста выручки примерно на 1%, OIBDA до 1% и отношение Капзатраты /Выручка на уровне 18,5%, без учета проекта по устранению цифрового неравенства.

( Читать дальше )

Новости рынков |Результаты Ростелекома оказались хуже ожиданий рынка

- 18 мая 2017, 20:11

- |

Выручка Ростелекома по МСФО в I квартале сократилась на 2,8%, до 70,4 млрд руб.

Выручка Ростелеком по МСФО в I квартале 2017 года составила 70,4 млрд рублей, что на 2,8% ниже показателя аналогичного периода прошлого года (72,5 млрд рублей), говорится в сообщении компании. OIBDA составила 21,6 млрд рублей, что на 13% меньше, чем годом ранее, при этом рентабельность OIBDA снизилась до 30,6% с 34%. Чистая прибыль компании по итогам квартала выросла на 5% и составила 3,2 млрд рублей против 3 млрд рублей годом ранее.

Выручка Ростелеком по МСФО в I квартале 2017 года составила 70,4 млрд рублей, что на 2,8% ниже показателя аналогичного периода прошлого года (72,5 млрд рублей), говорится в сообщении компании. OIBDA составила 21,6 млрд рублей, что на 13% меньше, чем годом ранее, при этом рентабельность OIBDA снизилась до 30,6% с 34%. Чистая прибыль компании по итогам квартала выросла на 5% и составила 3,2 млрд рублей против 3 млрд рублей годом ранее.

Результаты Ростелекома оказались хуже ожиданий рынка. Снижение выручки компании наблюдалось по всем ключевым сегментам бизнеса компании, кроме ШПД и платного ТВ. В частности, доходы от фиксированной связи упали на 11,3%, от оптовых услуг – на 12%. При этом выручка от ШПД увеличилась на 6,6%, от платного ТВ – на 18,3%. OIBDA Ростелекома падала опережающими темпами, что негативно отразилось на марже.Промсвязьбанк

Новости рынков |Ожидающийся размер дивидендов - в рамках политики Ростелекома

- 15 мая 2017, 11:45

- |

Совет директоров Ростелекома определится сегодня с размером дивидендов по итогам 2016 г.

По сообщению Коммерсанта, сегодня совет директоров Ростелекома определит размер дивидендов по итогам 2016 г. Согласно данным газеты, менеджмент рекомендовал направить на дивидендные выплаты 15 млрд руб., что на 9% ниже суммы дивидендов по итогам 2015 г.

По сообщению Коммерсанта, сегодня совет директоров Ростелекома определит размер дивидендов по итогам 2016 г. Согласно данным газеты, менеджмент рекомендовал направить на дивидендные выплаты 15 млрд руб., что на 9% ниже суммы дивидендов по итогам 2015 г.

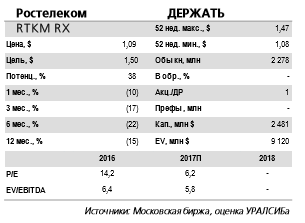

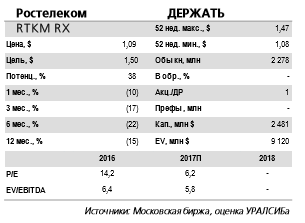

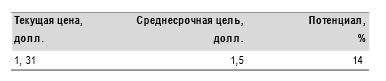

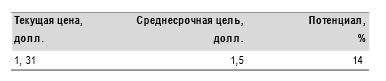

Ожидающийся размер дивидендов — в рамках политики компании. Согласно дивидендной политике Ростелекома, на дивиденды направляется не менее 75% свободного денежного потока. В 2016 г. свободный денежный поток составил лишь 13,2 млрд руб. Таким образом, если компания выплатит в виде дивидендов 15 млрд руб., это будет даже больше, чем требует дивидендная политика. По данным Коммерсанта, дивиденды на привилегированную и обыкновенную акции будут одинаковыми. В этом случае они составят 5,39 руб, что означает дивидендную доходность 7,2% для обыкновенных акций и 9,5% для привилегированных. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Ростелекома.Уралсиб

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс