SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

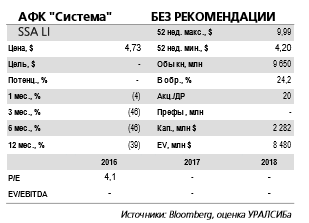

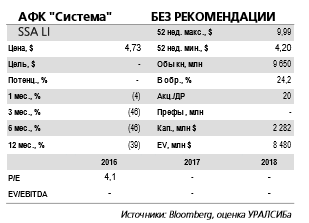

Новости рынков |Новости по иску Роснефти продолжат оказывать давление на акции Системы и дочерних компаний

- 27 июня 2017, 12:24

- |

В рамках иска Роснефти арестован ряд активов компании

Приставы наложили арест на 31,7% акций МТС. Вчера АФК Система сообщила о том, что судебные приставы наложили арест на ряд активов компании в качестве обеспечительной меры по иску, поданному Роснефтью. В частности, арестовано 31,76% акций МТС, 100% медицинского подразделения Медси и 90,47% акций АО БЭСК. Также постановлением судебного пристава установлены дополнительные меры, ограничивающие право АФК Система и ее дочерней компании Система-Инвест на получение дохода по арестованным ценным бумагам. Система будет обжаловать как определение суда, так и постановление пристава.

… что составляет более половины пакета АФК Система. Всего Система владеет прямо и косвенно 50,03% акций МТС, таким образом арестовано более половины пакета компании рыночной стоимостью 154 млрд руб. по котировкам АДР на вчерашнее закрытие рынка. МТС также вчера сообщила о том, что арест ее акций не повлияет на операционную деятельность компании и на возможность получения дивидендов миноритарными акционерами (дата закрытия реестра для получения дивидендов по итогам 2016 г. установлена на 10 июля). Роснефть совместно с Башнефтью подали иск к АФК Система и Система-Инвест на сумму 106,6 млрд руб. в начале мая. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца.

( Читать дальше )

Приставы наложили арест на 31,7% акций МТС. Вчера АФК Система сообщила о том, что судебные приставы наложили арест на ряд активов компании в качестве обеспечительной меры по иску, поданному Роснефтью. В частности, арестовано 31,76% акций МТС, 100% медицинского подразделения Медси и 90,47% акций АО БЭСК. Также постановлением судебного пристава установлены дополнительные меры, ограничивающие право АФК Система и ее дочерней компании Система-Инвест на получение дохода по арестованным ценным бумагам. Система будет обжаловать как определение суда, так и постановление пристава.

… что составляет более половины пакета АФК Система. Всего Система владеет прямо и косвенно 50,03% акций МТС, таким образом арестовано более половины пакета компании рыночной стоимостью 154 млрд руб. по котировкам АДР на вчерашнее закрытие рынка. МТС также вчера сообщила о том, что арест ее акций не повлияет на операционную деятельность компании и на возможность получения дивидендов миноритарными акционерами (дата закрытия реестра для получения дивидендов по итогам 2016 г. установлена на 10 июля). Роснефть совместно с Башнефтью подали иск к АФК Система и Система-Инвест на сумму 106,6 млрд руб. в начале мая. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Мировое соглашение с Роснефтью благоприятно для РБК.

- 27 июня 2017, 12:05

- |

Суд утвердил мировое соглашение РБК с Роснефтью

Подробности соглашения не раскрываются. Вчера Арбитражный суд Московского округа утвердил мировое соглашение по иску Роснефти к РБК о защите деловой репутации, сообщил Интерфакс. Суд пока полностью не опубликовал содержательную часть решения, но из обсуждения в суде, по данным СМИ, следует, что Роснефть отказалась от финансовых претензий к РБК.

Ранее суд отказывал Роснефти в выплате компенсации. Роснефть подала иск к РБК на сумму 3,2 млрд руб. в конце прошлого года. Первая инстанция частично удовлетворила иск, но размер компенсации был уменьшен до 390 тыс. руб. По итогам апелляции компенсация была отменена вовсе, и решение суда вступило в законную силу. Тем не менее Роснефть настаивала на дальнейшем рассмотрении дела и выплате компенсации в первоначально требуемом объеме. Ранее в этом месяце было объявлено о переходе контроля над РБК к группе ЕСН Григория Березкина. По данным СМИ, риски в связи с иском со стороны Роснефти целиком ложатся на нового владельца.

( Читать дальше )

Подробности соглашения не раскрываются. Вчера Арбитражный суд Московского округа утвердил мировое соглашение по иску Роснефти к РБК о защите деловой репутации, сообщил Интерфакс. Суд пока полностью не опубликовал содержательную часть решения, но из обсуждения в суде, по данным СМИ, следует, что Роснефть отказалась от финансовых претензий к РБК.

Ранее суд отказывал Роснефти в выплате компенсации. Роснефть подала иск к РБК на сумму 3,2 млрд руб. в конце прошлого года. Первая инстанция частично удовлетворила иск, но размер компенсации был уменьшен до 390 тыс. руб. По итогам апелляции компенсация была отменена вовсе, и решение суда вступило в законную силу. Тем не менее Роснефть настаивала на дальнейшем рассмотрении дела и выплате компенсации в первоначально требуемом объеме. Ранее в этом месяце было объявлено о переходе контроля над РБК к группе ЕСН Григория Березкина. По данным СМИ, риски в связи с иском со стороны Роснефти целиком ложатся на нового владельца.

( Читать дальше )

Новости рынков |Роснефть - потенциальный запрет на продажу порта Вадинар осложнит сделку с ESSAR OIL

- 27 июня 2017, 10:55

- |

Роснефть: сделка с ESSAR OIL вызвала беспокойство МВД Индии

Индийское издание Economic Times вчера сообщило, что сделка стоимостью $13 млрд между Essar Oil и консорциумом во главе с Роснефтью вызвала беспокойство МВД Индии и Разведывательного бюро — они возражают против того, чтобы порт Вадинар вошел в эту сделку, которая называется одной из крупнейших сделок Индии с прямыми иностранными инвестициями и была подписана в прошлом году в присутствии премьер-министра Нарендра Моди и его российского коллеги Владимира Путина в Гоа в рамках саммита БРИКС. Как предполагается, МВД и разведслужбы беспокоит, что близкая к Кремлю компания Роснефть получит контроль над портом Вадинар Essar Oil. Возражения базируются на близости порта Вадинар к пакистанской границе, также вблизи находятся 3-4 оборонных объекта.

Индийское издание Economic Times вчера сообщило, что сделка стоимостью $13 млрд между Essar Oil и консорциумом во главе с Роснефтью вызвала беспокойство МВД Индии и Разведывательного бюро — они возражают против того, чтобы порт Вадинар вошел в эту сделку, которая называется одной из крупнейших сделок Индии с прямыми иностранными инвестициями и была подписана в прошлом году в присутствии премьер-министра Нарендра Моди и его российского коллеги Владимира Путина в Гоа в рамках саммита БРИКС. Как предполагается, МВД и разведслужбы беспокоит, что близкая к Кремлю компания Роснефть получит контроль над портом Вадинар Essar Oil. Возражения базируются на близости порта Вадинар к пакистанской границе, также вблизи находятся 3-4 оборонных объекта.

Ключевым активом сделки с Essar Oil должен стать сложный и современный НПЗ мощностью 20 млн т с индексом Нельсона 11,8 и розничной сетью в около 2 700 заправок. Глубоководный порт Вадинар также является важным элементом сделки, тесно интегрированным с НПЗ и обеспечивающим для него необходимую логистику. В связи с этим потенциальный запрет на продажу порта Вадинар осложнит сделку и заставит обе стороны пересмотреть ее цену, а также условия. Кроме того, это приведет к существенной отсрочке сделки. Мы считаем новость НЕЙТРАЛЬНОЙ для акций Роснефти на данном этапе и ожидаем более подробной информации по этому вопросу.АТОН

Новости рынков |Волатильность цен на акции Системы в ближайшее время останется высокой

- 26 июня 2017, 12:20

- |

Компания предложила Роснефти привлечь третью сторону в спор относительно реорганизации Башнефти

Система предлагает провести независимую оценку своих действий при реорганизации Башнефти. Предложение АФК Системы о внесудебном урегулировании спора с Роснефтью относительно реорганизации Башнефти, о котором стало известно в конце прошлой недели, предполагает привлечение третьей стороны (внешнего аудитора) для оценки действий Системы в рамках реорганизации. Об этом сегодня сообщили Ведомости со ссылкой на главу Системы Михаила Шамолина. Кого конкретно хотела бы привлечь Система, и в чем состоит механизм урегулирования, публично не раскрывалось.

Представитель Роснефти ожидает, что судебное рассмотрение продолжится. Неназванный представитель Роснефти подтвердил Ведомостям, что компания получила письмо от Системы, но, по его мнению, в нем не содержится конкретных предложений, поэтому разбирательство в судебном порядке продолжится. Рассмотрение дела по существу в Арбитражном суде Уфы назначено на завтра. Роснефть совместно с Башнефтью подали иск к АФК Система и ее 100-процентной дочерней компании СистемаИнвест на сумму 106,6 млрд руб. в начале мая. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, осуществленной под контролем Системы. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца. АФК Система называла претензии необоснованными.

( Читать дальше )

Система предлагает провести независимую оценку своих действий при реорганизации Башнефти. Предложение АФК Системы о внесудебном урегулировании спора с Роснефтью относительно реорганизации Башнефти, о котором стало известно в конце прошлой недели, предполагает привлечение третьей стороны (внешнего аудитора) для оценки действий Системы в рамках реорганизации. Об этом сегодня сообщили Ведомости со ссылкой на главу Системы Михаила Шамолина. Кого конкретно хотела бы привлечь Система, и в чем состоит механизм урегулирования, публично не раскрывалось.

Представитель Роснефти ожидает, что судебное рассмотрение продолжится. Неназванный представитель Роснефти подтвердил Ведомостям, что компания получила письмо от Системы, но, по его мнению, в нем не содержится конкретных предложений, поэтому разбирательство в судебном порядке продолжится. Рассмотрение дела по существу в Арбитражном суде Уфы назначено на завтра. Роснефть совместно с Башнефтью подали иск к АФК Система и ее 100-процентной дочерней компании СистемаИнвест на сумму 106,6 млрд руб. в начале мая. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, осуществленной под контролем Системы. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца. АФК Система называла претензии необоснованными.

( Читать дальше )

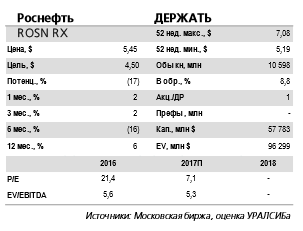

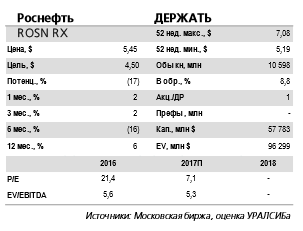

Блог им. stanislava |Роснефть - может увеличить выплаты дивидендов почти в 3 раза

- 23 июня 2017, 11:20

- |

Сечин предложил акционерам Роснефти обсудить доведение выплаты дивидендов до 50% от прибыли с 2017г

Глава Роснефти Игорь Сечин на годовом собрании акционеров предложил рассмотреть вопрос о доведении выплаты дивидендов до 50% от прибыли. По его словам, речь идет о 50% от МСФО, начиная с дивидендов по итогам 2017 года. «Мы поддерживаем такое решение. Оно придаст важный тренд по повышению дивидендной доходности для наших акционеров и окажет с нашей точки зрение положительное влияние на капитализацию компании. Мы в ближайшее время свои предложения по этому вопросу внесем в правительство РФ», — сказал И. Сечин.

Глава Роснефти Игорь Сечин на годовом собрании акционеров предложил рассмотреть вопрос о доведении выплаты дивидендов до 50% от прибыли. По его словам, речь идет о 50% от МСФО, начиная с дивидендов по итогам 2017 года. «Мы поддерживаем такое решение. Оно придаст важный тренд по повышению дивидендной доходности для наших акционеров и окажет с нашей точки зрение положительное влияние на капитализацию компании. Мы в ближайшее время свои предложения по этому вопросу внесем в правительство РФ», — сказал И. Сечин.

По итогам 2017 года чистая прибыль Роснефти ожидается на уровне 378 млрд руб. По сравнению с 2016 годом рост почти в 2 раза. Таким образом, компания может увеличить выплаты дивидендов почти в 3 раза (за счет роста прибыли и коэффициента выплат). Это позволит заметно нарастить дивидендную доходность, по нашим оценкам она составит 5,6% к текущей цене.Промсвязьбанк

Новости рынков |Роснефть - рынок уделит пристальное внимание презентации Стратегии. Аналитики не видят какой-либо информации, которая существенно сказалась бы на котировках

- 23 июня 2017, 10:55

- |

Роснефть провела ГОСА, поделилась ключевыми пунктами своей стратегии — 2022

Вчера Роснефть провела в Сочи ГОСА, которое мы посетили. Глава компании Игорь Сечин в своей презентации сделал несколько важных заявлений, которые мы бы хотели отметить.

Компания готова выплачивать в качестве дивидендов 50% от прибыли по МСФО с 2018. Ранее Владимир Путин рекомендовал Роснефти вернуться к обсуждению коэффициента выплат 50%. Как мы писали два дня назад, этот коэффициент предполагал бы дивиденды 17,7 руб. или доходность примерно 6% в следующем году.

Роснефть примет Стратегию-2022 к концу года.

Компания планирует, что органический рост добычи нефти за следующие 5 лет составит 20-30млн т благодаря развитию технологий и оптимизации фонда скважин, в частности, роста доли горизонтальных скважин до 40%.

Роснефть перейдет на холдинговую структуру, выделив некоторые направления своего бизнеса в отдельные структуры под контролем холдинговой компании. Компания планирует выделить свой розничный бизнес (который контролирует самую крупную сеть заправок в России) к концу года, а затем очередь дойдет до нефтесервисного сегмента, некоторых добывающих активов и т.д.

( Читать дальше )

Вчера Роснефть провела в Сочи ГОСА, которое мы посетили. Глава компании Игорь Сечин в своей презентации сделал несколько важных заявлений, которые мы бы хотели отметить.

Компания готова выплачивать в качестве дивидендов 50% от прибыли по МСФО с 2018. Ранее Владимир Путин рекомендовал Роснефти вернуться к обсуждению коэффициента выплат 50%. Как мы писали два дня назад, этот коэффициент предполагал бы дивиденды 17,7 руб. или доходность примерно 6% в следующем году.

Роснефть примет Стратегию-2022 к концу года.

Компания планирует, что органический рост добычи нефти за следующие 5 лет составит 20-30млн т благодаря развитию технологий и оптимизации фонда скважин, в частности, роста доли горизонтальных скважин до 40%.

Роснефть перейдет на холдинговую структуру, выделив некоторые направления своего бизнеса в отдельные структуры под контролем холдинговой компании. Компания планирует выделить свой розничный бизнес (который контролирует самую крупную сеть заправок в России) к концу года, а затем очередь дойдет до нефтесервисного сегмента, некоторых добывающих активов и т.д.

( Читать дальше )

Новости рынков |Если Роснефть направит на дивиденды 50% от чистой прибыли за 2017 год, то дивидендная доходность может быть на уровне 5,7%

- 21 июня 2017, 11:57

- |

Путин попросил главу Роснефти Сечина вернуться к вопросу о выплате дивидендов в 50% от прибыли

Президент России Владимир Путин попросил главу Роснефти Игоря Сечина на годовом общем собрании акционеров компании рассмотреть вопрос о выплате дивидендов в размере 50% от чистой прибыли. Собрание акционеров Роснефти состоится 22 июня в Сочи. В конце апреля совет директоров компании рекомендовал годовому собранию акционеров принять решение о выплате дивидендов по итогам работы в 2016 году в размере 5 руб. 98 коп. на одну обыкновенную акцию. Таким образом, по итогам 2016 года на дивиденды будет направлено 35% чистой прибыли по МСФО, или 63,4 млрд руб.

Президент России Владимир Путин попросил главу Роснефти Игоря Сечина на годовом общем собрании акционеров компании рассмотреть вопрос о выплате дивидендов в размере 50% от чистой прибыли. Собрание акционеров Роснефти состоится 22 июня в Сочи. В конце апреля совет директоров компании рекомендовал годовому собранию акционеров принять решение о выплате дивидендов по итогам работы в 2016 году в размере 5 руб. 98 коп. на одну обыкновенную акцию. Таким образом, по итогам 2016 года на дивиденды будет направлено 35% чистой прибыли по МСФО, или 63,4 млрд руб.

Позже, глава пресс-службы компании уточнил, что речь идет о дивидендной политике на перспективу и объем дивидендов за 2016 год изменяться не будет. Если Роснефть направит на дивиденды 50% от чистой прибыли за 2017 года, а она ожидается на уровне 380 млрд руб., то дивидендная доходность (исходя из текущей цены) может быть на уровне 5,7%.Промсвязьбанк

Новости рынков |Роснефть может быть выплатит промежуточный дивиденд за текущий год в 4 кв., уже исходя из коэффициента 50%

- 21 июня 2017, 11:34

- |

Владимир Путин поручил рассмотреть увеличение коэффициента выплат до 50%

Предложен более высокий коэффициент дивидендных выплат. Как сообщает Интерфакс, президент РФ Владимир Путин на встрече с главным исполнительным директором Роснефти Игорем Сечиным поручил рассмотреть на предстоящем собрании акционеров вопросы фискального характера, в частности выплату дивидендов в размере 50% от чистой прибыли. Кроме того, президент РФ предложил главе Роснефти разработать новую стратегию компании в изменившихся условиях на рынке нефти.

Новая дивидендная политика, вероятно, будет одобрена на внеочередном собрании. Поскольку годовое собрание акционеров назначено на 22 июня, изменение его повестки дня сейчас не представляется юридически возможным. Тем не менее в своих выступлениях менеджмент может предложить новый подход к стратегии и дивидендной политике, который затем будет закреплен акционерами на внеочередном собрании. Сейчас дивидендная политика предусматривает коэффициент выплат 35% от чистой прибыли по МСФО, рекомендованный дивиденд за 2016 г. 5,98 руб./акция, доходность 1,9%.

( Читать дальше )

Предложен более высокий коэффициент дивидендных выплат. Как сообщает Интерфакс, президент РФ Владимир Путин на встрече с главным исполнительным директором Роснефти Игорем Сечиным поручил рассмотреть на предстоящем собрании акционеров вопросы фискального характера, в частности выплату дивидендов в размере 50% от чистой прибыли. Кроме того, президент РФ предложил главе Роснефти разработать новую стратегию компании в изменившихся условиях на рынке нефти.

Новая дивидендная политика, вероятно, будет одобрена на внеочередном собрании. Поскольку годовое собрание акционеров назначено на 22 июня, изменение его повестки дня сейчас не представляется юридически возможным. Тем не менее в своих выступлениях менеджмент может предложить новый подход к стратегии и дивидендной политике, который затем будет закреплен акционерами на внеочередном собрании. Сейчас дивидендная политика предусматривает коэффициент выплат 35% от чистой прибыли по МСФО, рекомендованный дивиденд за 2016 г. 5,98 руб./акция, доходность 1,9%.

( Читать дальше )

Новости рынков |Ожидаем сильный рост чистой прибыли в 2017, правило 50%, применяемое со следующего года, могло бы принести акционерам Роснефти дивиденды 17,7 руб. на акцию

- 21 июня 2017, 10:28

- |

Президент России рекомендовал Роснефти вернуться к рассмотрению вопроса выплаты 50% прибыли в качестве дивидендов

Как сообщают СМИ, президент России Владимир Путин встретился с главой Роснефти Игорем Сечиным и порекомендовал вернуться к обсуждению идеи использования коэффициента дивидендных выплат 50%.Текущая дивидендная политика Роснефти предполагает выплату 35% от чистой прибыли по МСФО, а поскольку компания принадлежит Роснефтегазу, то есть не напрямую государству, формально она не должна выплачивать обязательные 50%, которые правительство требует от госкомпаний.

Как сообщают СМИ, президент России Владимир Путин встретился с главой Роснефти Игорем Сечиным и порекомендовал вернуться к обсуждению идеи использования коэффициента дивидендных выплат 50%.Текущая дивидендная политика Роснефти предполагает выплату 35% от чистой прибыли по МСФО, а поскольку компания принадлежит Роснефтегазу, то есть не напрямую государству, формально она не должна выплачивать обязательные 50%, которые правительство требует от госкомпаний.

Возможное изменение дивидендной политики Роснефти в строну выплаты 50% вряд ли скажется на дивидендах за 2016, которые рассчитываются на базе правила 35% и составляют 5,98 руб. на акцию, предполагая невысокую доходность 1,9%. Если бы дивиденды за 2016 рассчитывались по коэффициенту 50%, дивиденды на акцию составили бы 8,54 руб. на акцию, предполагая дивидендную доходность 2,7%. Поскольку мы ожидаем сильный рост чистой прибыли в 2017 (до $6,2 млрд), правило 50%, применяемое со следующего года, могло бы принести акционерам Роснефти дивиденды 17,7 руб. на акцию или доходность 5,6%. Такие дивиденды выглядят высокими для Роснефти, однако они все равно ниже, чем у лидеров российского нефтегазового сектора — ЛУКОЙЛа, Татнефти, привилегированных акций Сургутнефтегаза. Мы не считаем, что эта новость существенно отразится на рынке.АТОН

Новости рынков |Роснефть - сомневаемся, что опцион обратного выкупа вообще существует

- 08 июня 2017, 10:50

- |

Роснефть: сделка с QHG OIL может включать в себя опцион на обратный выкуп через 10 лет

Wall Street Journal вчера написал, что сделка по приватизации Роснефти в декабре 2016, в рамках которой 19,5% компании было продано QHG Oil, консорциуму Qatar Investment Authority и Glencore (50/50), могла включать в себя опцион на обратный выкуп через 10 лет после сделки. Иными словами сделка по сути предполагала предоставление кредита российскому правительству, которое испытывало трудности с финансированием бюджета в 2016, с обязательством России выплатить этот кредит в будущем. Все участники сделки, включая QIA, Glencore и РФ, опровергли эту информацию, заявив, что она некорректна.

Wall Street Journal вчера написал, что сделка по приватизации Роснефти в декабре 2016, в рамках которой 19,5% компании было продано QHG Oil, консорциуму Qatar Investment Authority и Glencore (50/50), могла включать в себя опцион на обратный выкуп через 10 лет после сделки. Иными словами сделка по сути предполагала предоставление кредита российскому правительству, которое испытывало трудности с финансированием бюджета в 2016, с обязательством России выплатить этот кредит в будущем. Все участники сделки, включая QIA, Glencore и РФ, опровергли эту информацию, заявив, что она некорректна.

Мы также достаточно скептически относимся к возможности опции обратного выкупа. 100%-ая госкомпания Роснефтегаз выступила продавцом акций Роснефти (сейчас ей принадлежит 50%+ в Роснефти). В связи с этим технически именно Роснефтегазу пришлось бы выкупать акции Роснефти в какой-то момент времени в будущем. Роснефтегаз уже передал ~700 млрд руб., полученных от сделки с Роснефтью, в российский бюджет, поэтом не ясно, каким образом этот выкуп может финансироваться Роснефтегазом в будущем. Более того, опцион на обратный выкуп, теоретически встроенный в сделку с Роснефтью, мог бы очень дорого обойтись QIA и Glencore, учитывая высокую волатильность базового актива сделки — акций Роснефти. В связи с этим мы сомневаемся, что такой опцион вообще существует.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс