SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Русал отчитается 7 марта и проведет телеконференцию - Атон

- 05 марта 2019, 10:34

- |

РУСАЛ 7 марта должен опубликовать свои финансовые результаты за 4К18.

Мы прогнозируем, что выручка составит $2 275 млн (-22% кв/кв), EBITDA — $347 млн (-49% кв/кв), рентабельность EBITDA — 15.2% (против 23.2% в 3К), а скорректированная чистая прибыль окажется близкой к уровню безубыточности — $9 млн (против $338 млн в 3К). На результаты окажет сильное неблагоприятное влияние краткий период продления лицензии OFAC, который привел к раскрытому ранее снижению продаж на 16% кв/кв и падению продаж продукции с высокой добавленной стоимостью (ПДС) на 9 пп. Также средняя цена реализации алюминия снизилась на $159/т из-за падения бенчмарка на Лондонской бирже металлов и сокращения премий реализации.

Телеконференция: 7 марта, четверг, в 13:00 по московскому времени, Россия: +7 495 213 1767, Великобритания: +44 (0) 330 336 9125, ID конференции: 3002612.

Мы прогнозируем, что выручка составит $2 275 млн (-22% кв/кв), EBITDA — $347 млн (-49% кв/кв), рентабельность EBITDA — 15.2% (против 23.2% в 3К), а скорректированная чистая прибыль окажется близкой к уровню безубыточности — $9 млн (против $338 млн в 3К). На результаты окажет сильное неблагоприятное влияние краткий период продления лицензии OFAC, который привел к раскрытому ранее снижению продаж на 16% кв/кв и падению продаж продукции с высокой добавленной стоимостью (ПДС) на 9 пп. Также средняя цена реализации алюминия снизилась на $159/т из-за падения бенчмарка на Лондонской бирже металлов и сокращения премий реализации.

Мы считаем, что рынок не обратит внимания на результаты, учитывая, что в 1К19 санкции были сняты, и показатели санкционного периода не являются релевантными. Ожидаемый показатель EBITDA за 2018 в размере $2 147 млн достаточно высок и предполагает рост на 1% по сравнению с 2017. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА и считаем акции компании сильно недооцененными относительно ее доли в Норникеле (дисконт $2.2 млрд) и аналогов (EV/EBITDA 2019П 3.5x против среднего показателя по сектору 6.5x).АТОН

Телеконференция: 7 марта, четверг, в 13:00 по московскому времени, Россия: +7 495 213 1767, Великобритания: +44 (0) 330 336 9125, ID конференции: 3002612.

- комментировать

- Комментарии ( 0 )

Новости рынков |Норникель - ставка на рекордный рост цен на палладий - Альфа-Банк

- 28 февраля 2019, 18:58

- |

Мы повысили РЦ с $22/ГДР до $28,7/ГДР и подтверждаем рекомендацию выше рынка на фоне пересмотра финансовой модели Норильского никеля. Наша оценка построена на 50% соотношении СДП и равном 25%-м соотношении мультипликаторов EV/EBITDA (7x) и PE (10x), привязанных к нашему прогнозу на 2020 г. и рассчитанных из средних форвардных значений для сектора за последние несколько лет.

Поскольку на фоне расширяющегося дефицита на металл цены на палладий на этой неделе пробили отметку выше $1 550/унцию, мы повысили наш прогноз цен на палладий на 2019-2021 гг. до $1 500/унцию. В 2018 г. вклад этого металла в выручку «Норильского никеля» был самым большим – 34% (+ 5 п. п. г/г). Средние цены реализации палладия составили всего $1 025/унцию в 2018 г. ($858/унцию в 2017 г.).

Мы полагаем, что инерционно цены на этот металл могут вырасти еще на 10-20%. Производители металлов платиновой группы (МПГ) торгуются на уровне 10x по коэффициенту EV/EBITDA в 2019П. «Норильский никель» торгуется почти с 40%-м дисконтом к компаниям-аналогам, при этом его дивидендная доходность исчисляется в двузначных цифрах. Занимая 40% мирового рынка палладия, «Норильский никель» может значительно вырасти в цене, если высокие цены на палладий станут новой реальностью.

( Читать дальше )

Поскольку на фоне расширяющегося дефицита на металл цены на палладий на этой неделе пробили отметку выше $1 550/унцию, мы повысили наш прогноз цен на палладий на 2019-2021 гг. до $1 500/унцию. В 2018 г. вклад этого металла в выручку «Норильского никеля» был самым большим – 34% (+ 5 п. п. г/г). Средние цены реализации палладия составили всего $1 025/унцию в 2018 г. ($858/унцию в 2017 г.).

Мы полагаем, что инерционно цены на этот металл могут вырасти еще на 10-20%. Производители металлов платиновой группы (МПГ) торгуются на уровне 10x по коэффициенту EV/EBITDA в 2019П. «Норильский никель» торгуется почти с 40%-м дисконтом к компаниям-аналогам, при этом его дивидендная доходность исчисляется в двузначных цифрах. Занимая 40% мирового рынка палладия, «Норильский никель» может значительно вырасти в цене, если высокие цены на палладий станут новой реальностью.

( Читать дальше )

Новости рынков |Результаты ГМК Норникеля оказались лучше ожиданий рынка - Промсвязьбанк

- 27 февраля 2019, 13:46

- |

EBITDA Норникеля в 2018 г. выросла на 56%, до $6,23 млрд

EBITDA Норильского никеля в 2018 году по МСФО оставила $6,23 млрд, что на 56% выше уровня 2017 года, сообщила компания во вторник. Рентабельность по EBITDA выросла до 53% с 44% годом ранее. Консолидированная выручка Норникеля в прошлом году достигла $11,67 млрд, что на 28% выше уровня 2017 года.

EBITDA Норильского никеля в 2018 году по МСФО оставила $6,23 млрд, что на 56% выше уровня 2017 года, сообщила компания во вторник. Рентабельность по EBITDA выросла до 53% с 44% годом ранее. Консолидированная выручка Норникеля в прошлом году достигла $11,67 млрд, что на 28% выше уровня 2017 года.

Результаты ГМК оказались лучше ожиданий рынка. Рост финансовых показателей связан с увеличением средних цен реализации, а также наращивания производства меди за счет запуска Быстринского ГОКа. Нарастила компания и продажи палладия из запасов. Отметим, что увеличение выручки компании от реализации палладия было самым большим (+51%), а его доля в совокупных доходах составила 33,5%. Норникель зафиксировал EBITDA margin на уровне 53% благодаря опережающему росту цен на металлы по сравнению с издержками и более слабому рублю.Промсвязьбанк

Новости рынков |Акции Норникеля по-прежнему дешевы - Атон

- 27 февраля 2019, 11:57

- |

Норникель: EBITDA и FCF за 2П18 выше прогнозов, но фокус смещается на 2019

Выручка достигла $5 836 млн (+1% против консенсуса, +3% против АТОНа, без изменений п/п), поскольку рост производства компенсировал снижение цен. EBITDA выросла до $3 152 млн (+8% против консенсуса и АТОНа, +2% п/п), рентабельность увеличилась на 1.2 пп п/п до 54% на фоне улучшения динамики выручки и контроля над затратами выше ожиданий. FCF составил $2 331 млн (+3% против АТОНа) благодаря росту OCF и высвобождению оборотного капитала в размере $493 млн во 2П18 (выше прогноза), хотя и упал на 10% п/п из-за увеличения капзатрат в два раза п/п. Норникель подтвердил прогноз по капзатратам на 2019 на уровне $2.2-2.3 млрд (+40% г/г), а также прогноз по металлам: нейтральный по Ni (компания ожидает небольшое сокращение дефицита в 2019-21) и позитивный по Pd (рост дефицита на 25% г/г в 2019, обратный переход на Pt для производства автомобильных катализаторов маловероятен).

Выручка достигла $5 836 млн (+1% против консенсуса, +3% против АТОНа, без изменений п/п), поскольку рост производства компенсировал снижение цен. EBITDA выросла до $3 152 млн (+8% против консенсуса и АТОНа, +2% п/п), рентабельность увеличилась на 1.2 пп п/п до 54% на фоне улучшения динамики выручки и контроля над затратами выше ожиданий. FCF составил $2 331 млн (+3% против АТОНа) благодаря росту OCF и высвобождению оборотного капитала в размере $493 млн во 2П18 (выше прогноза), хотя и упал на 10% п/п из-за увеличения капзатрат в два раза п/п. Норникель подтвердил прогноз по капзатратам на 2019 на уровне $2.2-2.3 млрд (+40% г/г), а также прогноз по металлам: нейтральный по Ni (компания ожидает небольшое сокращение дефицита в 2019-21) и позитивный по Pd (рост дефицита на 25% г/г в 2019, обратный переход на Pt для производства автомобильных катализаторов маловероятен).

Норникель опубликовал сильные результаты за 2П18 — показатель EBITDA и высвобождение оборотного капитала оказались выше прогноза. Мы имеем рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с мультипликатором EV/EBITDA 2019П 6.6x (в рамках среднего 5-летнего значения). По спотовым ценам на металлы и курсу рубля Норникель по-прежнему дешев с мультипликатором EBITDA 5.6x, но мы считаем, что ралли в палладии в среднесрочной перспективе прекратится, поскольку стимул его замены на платину для производства катализаторов очень высок.АТОН

Новости рынков |Риска сокращения дивидендов Норникеля нет - Фридом Финанс

- 26 февраля 2019, 18:39

- |

Результаты ГМК «Норникель» во многом, оправдали ожидания.

На них оказало сильное влияние динамика цен на металлы. Благоприятная рыночная конъюнктура способствовала тому, что свободный денежный поток стал максимальным за всю историю, достиг $4,9 млрд, а долговая нагрузка снизилась до 1,1х EBITDA. Таким образом, риска сокращения дивиденда сейчас нет, если акционера сохранят дивидендную политику. За ее изменение в сторону снижения выплат ранее выступал В.Потанин, но консолидированного решения не было принято. Сейчас компания декларирует 60% от EBITDA при текущем уровне долговой нагрузки (для дивидендов принимается во внимание скорректированный показатель долговой нагрузки). Таким образом, годовой дивиденд может достичь 1400 руб. (776 руб. компания уже выплатила за 1П2018 г.).

Прогнозы по бизнесу компании позитивные. Норникель прогнозирует стабильные цены на никель в 2019 г., и планирует увеличить производство (ожидаем 220 … 230 тыс. тонн). Но самый сильный драйвер роста сейчас – палладий, генерирующий 33% выручки, цена на него за полгода выросла на 60%. Компания полагает, что из-за большого спроса дефицит на рынке палладия сохранится, значит, ощутимая коррекция на горизонте полугода маловероятна. Палладий и платина широко используется в автомобильной промышленности, при этом стоимость приборов из него в цене автомобиля в среднем не превышает 5%, так что заметное подорожание металла не вызовет производственного шока у автопроизводителей.

( Читать дальше )

На них оказало сильное влияние динамика цен на металлы. Благоприятная рыночная конъюнктура способствовала тому, что свободный денежный поток стал максимальным за всю историю, достиг $4,9 млрд, а долговая нагрузка снизилась до 1,1х EBITDA. Таким образом, риска сокращения дивиденда сейчас нет, если акционера сохранят дивидендную политику. За ее изменение в сторону снижения выплат ранее выступал В.Потанин, но консолидированного решения не было принято. Сейчас компания декларирует 60% от EBITDA при текущем уровне долговой нагрузки (для дивидендов принимается во внимание скорректированный показатель долговой нагрузки). Таким образом, годовой дивиденд может достичь 1400 руб. (776 руб. компания уже выплатила за 1П2018 г.).

Прогнозы по бизнесу компании позитивные. Норникель прогнозирует стабильные цены на никель в 2019 г., и планирует увеличить производство (ожидаем 220 … 230 тыс. тонн). Но самый сильный драйвер роста сейчас – палладий, генерирующий 33% выручки, цена на него за полгода выросла на 60%. Компания полагает, что из-за большого спроса дефицит на рынке палладия сохранится, значит, ощутимая коррекция на горизонте полугода маловероятна. Палладий и платина широко используется в автомобильной промышленности, при этом стоимость приборов из него в цене автомобиля в среднем не превышает 5%, так что заметное подорожание металла не вызовет производственного шока у автопроизводителей.

( Читать дальше )

Новости рынков |Русал - жизнь после санкций - Атон

- 25 февраля 2019, 17:53

- |

Русал

Птица Феникс – ВЫШЕ РЫНКА

Лучшие практики корпоративного управления. Совет директоров претерпел существенные изменения, и бόльшая его часть теперь представлена независимыми директорами: 8/14 против 6/18 ранее. Больше не предусмотрено единого права голоса, т.к. голосующая доля Олега Дерипаски в материнской компании En+ сократилась до 35% против 68.5% ранее.

Разворот в санкциях маловероятен. Это наш базовый сценарий, если компания или ее акционеры не нарушат согласованные условия. Тем не менее, мы считаем, что опасения в отношении санкций могут способствовать росту волатильности акций, поскольку Стивен Мнучин еще должен выступить перед комитетом Максин Уотерс и представить запрошенные документы.

Ликвидность взлетела до $17 млн в день с начала года, что кратно выше, чем $1 млн у материнской компании En+, и делает РУСАЛ лучшей ставкой на российский алюминий.

Ожидаемые позитивные изменения и катализаторы

( Читать дальше )

Птица Феникс – ВЫШЕ РЫНКА

Лучшие практики корпоративного управления. Совет директоров претерпел существенные изменения, и бόльшая его часть теперь представлена независимыми директорами: 8/14 против 6/18 ранее. Больше не предусмотрено единого права голоса, т.к. голосующая доля Олега Дерипаски в материнской компании En+ сократилась до 35% против 68.5% ранее.

Разворот в санкциях маловероятен. Это наш базовый сценарий, если компания или ее акционеры не нарушат согласованные условия. Тем не менее, мы считаем, что опасения в отношении санкций могут способствовать росту волатильности акций, поскольку Стивен Мнучин еще должен выступить перед комитетом Максин Уотерс и представить запрошенные документы.

Ликвидность взлетела до $17 млн в день с начала года, что кратно выше, чем $1 млн у материнской компании En+, и делает РУСАЛ лучшей ставкой на российский алюминий.

Ожидаемые позитивные изменения и катализаторы

( Читать дальше )

Новости рынков |Норникель отчитается 26 февраля. Результаты должны оказаться сильными - Атон

- 25 февраля 2019, 11:43

- |

Норникель 26 февраля должен опубликовать свои консолидированные финансовые результаты за 2П18.

Мы ожидаем, что выручка составит $5682 млн (-3% п/п), EBITDA — $2 926 млн (-5% п/п), рентабельность EBITDA — 51.1% (-1.3 пп п/п), чистая прибыль — $1 953 млн (+18% п/п из-за убытка по курсовым разницам в размере $453 млн в 1П). На результатах должен позитивно сказаться рост операционных показателей во 2П — производство Ni +11% п/п, Cu +6%, Pt -5%, Pd -4%), в то время как средние цены во 2П в основном упали (Ni -3%, Cu -16%, Pt -13%, Pd +5%). Курс рубля был в целом неизменным — российская валюта потеряла всего 1% п/п по отношению к доллару США. Мы прогнозируем, что FCF составит $2 266 млн (-13% кв/кв) на фоне высвобождения оборотного капитала в размере $0.7млрд (согласно прогнозу, он должен сократиться до $1.0млрд против $1.7млрд на конец 2018) и роста капзатрат на $0.6млрд (при годовом прогнозе $1.7млрд). Результаты должны оказаться сильными, на наш взгляд, но нерелевантными из-за ралли в палладии, которое продолжилось в 2019.

Мы ожидаем, что выручка составит $5682 млн (-3% п/п), EBITDA — $2 926 млн (-5% п/п), рентабельность EBITDA — 51.1% (-1.3 пп п/п), чистая прибыль — $1 953 млн (+18% п/п из-за убытка по курсовым разницам в размере $453 млн в 1П). На результатах должен позитивно сказаться рост операционных показателей во 2П — производство Ni +11% п/п, Cu +6%, Pt -5%, Pd -4%), в то время как средние цены во 2П в основном упали (Ni -3%, Cu -16%, Pt -13%, Pd +5%). Курс рубля был в целом неизменным — российская валюта потеряла всего 1% п/п по отношению к доллару США. Мы прогнозируем, что FCF составит $2 266 млн (-13% кв/кв) на фоне высвобождения оборотного капитала в размере $0.7млрд (согласно прогнозу, он должен сократиться до $1.0млрд против $1.7млрд на конец 2018) и роста капзатрат на $0.6млрд (при годовом прогнозе $1.7млрд). Результаты должны оказаться сильными, на наш взгляд, но нерелевантными из-за ралли в палладии, которое продолжилось в 2019.

Наш рейтинг по Норникелю — ВЫШЕ РЫНКА, но оставшийся потенциал роста ограничен 6%.АТОН

Телеконференция:26 февраля, 17:00 по московскому времени (14:00 по лондонскому времени) — Россия +7 495 646 93 15; Великобритания+44 207 194 3759; PIN 53391001# (английский) PIN75289259# (русский).

Новости рынков |Палладий - популярная история среди инвесторов - Система Капитал

- 21 февраля 2019, 19:23

- |

Мы наблюдаем значительный дефицит палладия на рынке, как это было несколько лет до этого. Однако дальнейший рост цен на металл, если он и произойдет, мы считаем спекулятивным.

По текущим ценам на палладий в мире уже не осталось нерентабельных проектов, а дальнейший рост стоимости металла не ускорит выход новых мощностей на рынок — как никак это долгий и сложный процесс, и он идет свои чередом. По нашему мнению, палладий в моменте – это очень популярная история среди инвесторов, которую мы не так давно наблюдали в литии, кобальте и ванадии, но ее конец всегда не самый радужный.

Говоря о долгосрочных перспективах, то в случае палладия они очень сомнительны в связи с увеличением коэффициента пенетрации электрокаров, так как по большей части палладий используется в автокатализаторах для автомобилей с двигателем внутреннего сгорания (около 80% всего спроса). Естественно, говорить о серьезном негативном влиянии рынка электромобилей на рынок палладия пока рано, да и в предшествующих им и широко распространенных гибридных автомобилях металл используется в довольно большой пропорции. Однако, в качестве долгосрочной истории мы не рекомендуем инвестиции в этот металл, а текущую цену считаем даже слегка завышенной.

( Читать дальше )

По текущим ценам на палладий в мире уже не осталось нерентабельных проектов, а дальнейший рост стоимости металла не ускорит выход новых мощностей на рынок — как никак это долгий и сложный процесс, и он идет свои чередом. По нашему мнению, палладий в моменте – это очень популярная история среди инвесторов, которую мы не так давно наблюдали в литии, кобальте и ванадии, но ее конец всегда не самый радужный.

Говоря о долгосрочных перспективах, то в случае палладия они очень сомнительны в связи с увеличением коэффициента пенетрации электрокаров, так как по большей части палладий используется в автокатализаторах для автомобилей с двигателем внутреннего сгорания (около 80% всего спроса). Естественно, говорить о серьезном негативном влиянии рынка электромобилей на рынок палладия пока рано, да и в предшествующих им и широко распространенных гибридных автомобилях металл используется в довольно большой пропорции. Однако, в качестве долгосрочной истории мы не рекомендуем инвестиции в этот металл, а текущую цену считаем даже слегка завышенной.

( Читать дальше )

Новости рынков |Акции Норникеля обновили исторический максимум - Агло Капитал

- 21 февраля 2019, 14:02

- |

Намного сильнее рынка вчера торговались бумаги ГМК Норильский Никель (GMKN RM, +3.26%).

Они обновили свой исторический максимум и сумели превысить ближайший «круглый» ценовой уровень 14000 руб.

«Агло Капитал»

Они обновили свой исторический максимум и сумели превысить ближайший «круглый» ценовой уровень 14000 руб.

Очевидно, дополнительным стимулом в пользу активизации спроса на указанные бумаги выступает рекордный рост мировых цен на палладий. Между тем, «Норникель» является ведущим мировым производителем этого благородного металла. Крупнейшее мировое месторождение палладия также расположено вблизи российского города Норильск.Манжос Виталий

«Агло Капитал»

Новости рынков |Существующий дисконт к бумагам ММК на рынке чрезмерный - Пермская фондовая компания

- 15 февраля 2019, 18:18

- |

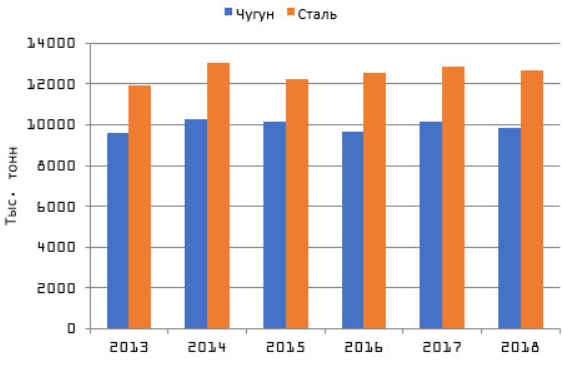

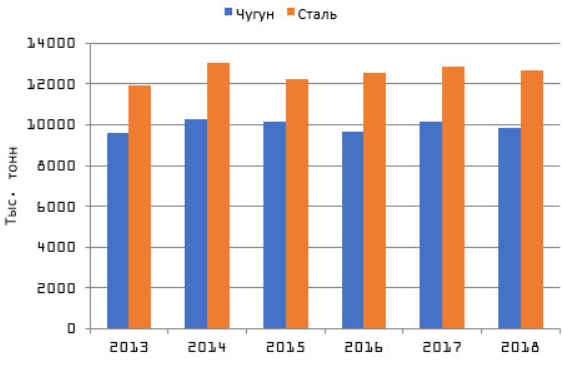

Начать свое знакомство с недавно опубликованными финансовыми результатами за 2018 год в секторе черной металлургии предлагаем с компании «ММК».

В последнее время акции данной компании демонстрируют отставание от сектора. В то время, как «Северсталь» и «НЛМК» значительно увеличились в своих значениях, «ММК» остается под давлением. Сегодня попробуем разобраться в сложившейся ситуации и определить возможные ценовые ориентиры в среднесрочной перспективе.

Финансовые результаты за 2018 год в связи с выгодной конъюнктурой рынка ожидаемо превзошли значения за предыдущий период. Выручка увеличилась на 8,9%, чистая прибыль на 10,8%, показатель EBITDA вырос на 19%, свободный денежный поток на 48%. При этом также возросла себестоимость на 5% и капитальные вложения на 29,5%.

Средняя цена 1 тонны реализованной продукции увеличилась на 8%. Продажи товарной металлопродукции в целом выросли на 0,4% (на 47 тыс. тонн).

( Читать дальше )

В последнее время акции данной компании демонстрируют отставание от сектора. В то время, как «Северсталь» и «НЛМК» значительно увеличились в своих значениях, «ММК» остается под давлением. Сегодня попробуем разобраться в сложившейся ситуации и определить возможные ценовые ориентиры в среднесрочной перспективе.

Финансовые результаты за 2018 год в связи с выгодной конъюнктурой рынка ожидаемо превзошли значения за предыдущий период. Выручка увеличилась на 8,9%, чистая прибыль на 10,8%, показатель EBITDA вырос на 19%, свободный денежный поток на 48%. При этом также возросла себестоимость на 5% и капитальные вложения на 29,5%.

Средняя цена 1 тонны реализованной продукции увеличилась на 8%. Продажи товарной металлопродукции в целом выросли на 0,4% (на 47 тыс. тонн).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс