SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Пилотный проект "жестких" дискаунтеров Магниту еще предстоит протестировать - Атон

- 01 марта 2023, 10:31

- |

Магнит запустил пилотный проект «жестких» дискаунтеров

Компания объявила об открытии пилотных магазинов в формате «жестких» дискаунтеров, которые будут работать под брендом В1 (Первый выбор). Первые три магазина были открыты в Московской области. Магнит планирует открыть до 15 магазинов в Москве, после чего решит, стоит ли далее масштабировать формат. По сравнению с дискаунтером Магнита «Моя цена» у В1 ассортимент вдвое меньше: 1 тыс. позиций против 2 тыс. соответственно. Ожидается, что в будущем формат будет предлагать 50% товаров под собственными торговыми марками, а некоторые из них будут доступны исключительно в этом формате.

Как и магазины «Моя цена», дискаунтеры будут следовать стратегии EDLP (подход, при котором ритейлер выбирает низкие цены каждый день вместо регулярных промо-акций). В В1 цены будут ниже, чем в магазинах «Моя цена» и «Магнит у дома». Новый формат ориентирован на закупки базовой продовольственной корзины на несколько дней и ежедневные покупки свежих товаров, тогда как «Моя цена» охватывает более широкий спектр потребностей, связанных с ежедневными покупками базовых товаров. Руководить форматом будет Анжела Рябова, которая пришла в Магнит в ноябре 2022 года и ранее занимала пост гендиректора группы компаний «Красный Яр».

( Читать дальше )

Компания объявила об открытии пилотных магазинов в формате «жестких» дискаунтеров, которые будут работать под брендом В1 (Первый выбор). Первые три магазина были открыты в Московской области. Магнит планирует открыть до 15 магазинов в Москве, после чего решит, стоит ли далее масштабировать формат. По сравнению с дискаунтером Магнита «Моя цена» у В1 ассортимент вдвое меньше: 1 тыс. позиций против 2 тыс. соответственно. Ожидается, что в будущем формат будет предлагать 50% товаров под собственными торговыми марками, а некоторые из них будут доступны исключительно в этом формате.

Как и магазины «Моя цена», дискаунтеры будут следовать стратегии EDLP (подход, при котором ритейлер выбирает низкие цены каждый день вместо регулярных промо-акций). В В1 цены будут ниже, чем в магазинах «Моя цена» и «Магнит у дома». Новый формат ориентирован на закупки базовой продовольственной корзины на несколько дней и ежедневные покупки свежих товаров, тогда как «Моя цена» охватывает более широкий спектр потребностей, связанных с ежедневными покупками базовых товаров. Руководить форматом будет Анжела Рябова, которая пришла в Магнит в ноябре 2022 года и ранее занимала пост гендиректора группы компаний «Красный Яр».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Магнит запускает формат «жестких» дискаунтеров - Ренессанс Капитал

- 28 февраля 2023, 13:02

- |

Капитализация: RUB 473 888 млн

Объём торгов: RUB 1 100 млн

В свободном обращении: 63.38%

Магнит запускает формат «жесткого» дискаунтера под брендом B1, или Первый выбор. Новая сеть усилит присутствие Магнита в сегменте дискаунтеров, где Магнит представлен с 2020 года форматом «мягких» дискаунтеров Моя Цена, и позволит охватить еще больше покупательских миссий. В1 – это магазины c фокусом на ограниченном качественном ассортименте по привлекательным ценам, закрывающем основные потребности покупателя.

Ассортимент «жестких» дискаунтеров уже, чем «мягких» дискаунтеров Моя Цена (до 1 тыс. SKU против в среднем 2 тыс. SKU), а собственные торговые марки в перспективе будут занимать около 50% товарного предложения нового формата. Торговая площадь магазинов В1 составит 330–400 кв. м. В ближайшее время Магнит откроет в разных городах Московской области до 15 пилотных магазинов B1 в разных конфигурациях и типах локаций.

Ренессанс Капитал

Объём торгов: RUB 1 100 млн

В свободном обращении: 63.38%

Магнит запускает формат «жесткого» дискаунтера под брендом B1, или Первый выбор. Новая сеть усилит присутствие Магнита в сегменте дискаунтеров, где Магнит представлен с 2020 года форматом «мягких» дискаунтеров Моя Цена, и позволит охватить еще больше покупательских миссий. В1 – это магазины c фокусом на ограниченном качественном ассортименте по привлекательным ценам, закрывающем основные потребности покупателя.

Ассортимент «жестких» дискаунтеров уже, чем «мягких» дискаунтеров Моя Цена (до 1 тыс. SKU против в среднем 2 тыс. SKU), а собственные торговые марки в перспективе будут занимать около 50% товарного предложения нового формата. Торговая площадь магазинов В1 составит 330–400 кв. м. В ближайшее время Магнит откроет в разных городах Московской области до 15 пилотных магазинов B1 в разных конфигурациях и типах локаций.

Дискаунтеры остаются одним из наиболее быстрорастущих сегментов рынка и сохраняют высокий потенциал для дальнейшего развития.Панарин Кирилл

Ренессанс Капитал

Новости рынков |Акции ритейлеров и генерирующих компаний можно считать защитными - Фридом Финанс

- 14 февраля 2023, 21:20

- |

Защитные акции. На сегодняшний день к защитным акциям на российском рынке можно отнести те компании, которые имеют наименьшие санкционные риски и не зависят от экспорта и импорта, а также компании из сферы услуг и товаров первой необходимости. К ним можно отнести акции ритейлеров, таких как «Магнит», X5 Retail Group, Ozon и FixPrice, генерирующих компаний, такик как «ФСК ЕЭС» и «Русгидро». Последние могут также выиграть от увеличения тарифов на электричество и снижения стоимости энергоресурсов для ее генерации.

Акции, которые принесут дивиденды. Консервативные инвесторы в первую очередь рассматривают покупки акций для пассивного дохода, при этом из числа наиболее надежных компаний с высоким кредитным рейтингом. Поэтому в текущем году им стоит обращать внимание на рекомендации СД по дивидендным выплатам среди «голубых фишек». Пока наиболее интересной историей выглядит «Сбербанк». Потенциал подорожания акций «Сбербанка» в текущем году, по нашим прогнозам, ограничен 23,5%, до 200 рублей за акцию.

( Читать дальше )

Акции, которые принесут дивиденды. Консервативные инвесторы в первую очередь рассматривают покупки акций для пассивного дохода, при этом из числа наиболее надежных компаний с высоким кредитным рейтингом. Поэтому в текущем году им стоит обращать внимание на рекомендации СД по дивидендным выплатам среди «голубых фишек». Пока наиболее интересной историей выглядит «Сбербанк». Потенциал подорожания акций «Сбербанка» в текущем году, по нашим прогнозам, ограничен 23,5%, до 200 рублей за акцию.

( Читать дальше )

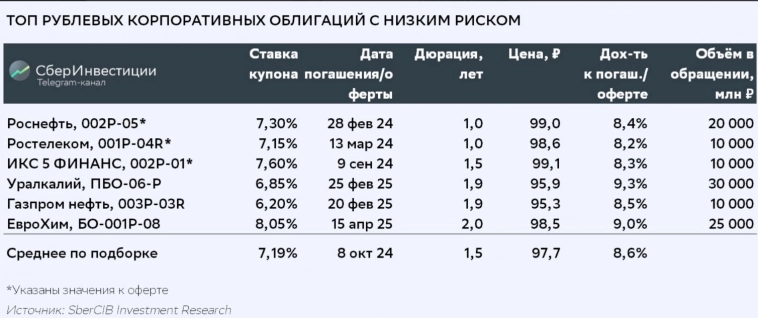

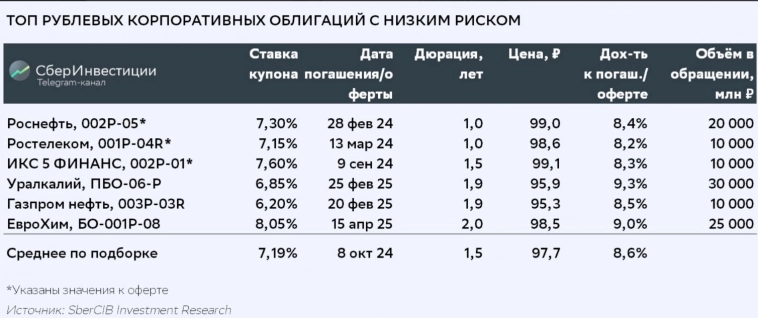

Новости рынков |Подборка облигаций с низким кредитным риском - СберИнвестиции

- 09 февраля 2023, 17:00

- |

В подборке облигаций с низким кредитным риском от аналитиков SberCIB Investment Research произошли изменения: в состав добавили выпуск X5 Retail Group вместо бумаги Магнита.

Кроме того, в подборку включили другие выпуски облигаций Ростелекома и Газпром Нефти, и убрали из неё выпуски Славнефти и МТС.

Кроме того, в подборку включили другие выпуски облигаций Ростелекома и Газпром Нефти, и убрали из неё выпуски Славнефти и МТС.

В подборке — консервативно подобранные бумаги крупных финансово устойчивых компаний. В новом составе незначительно снизилась доходность — с 9,1% до 8,6%, а дюрация сократилась с 2,2 до 1,5 года.СберИнвестиции

Новости рынков |ТОП российских акций: обновление состава - СберИнвестиции

- 07 февраля 2023, 12:34

- |

Индекс МосБиржи рос в конце декабря 2022 года и в январе 2023 года. Этому способствовал в целом позитивный внешний фон на зарубежных торговых площадках. Кроме того, участники российского рынка акций реинвестировали промежуточные дивиденды, которые выплачивались в конце прошлого года. В ближайшие месяцы на российском рынке акций ожидается публикация финансовых отчётов за 2022 год, и в подборке мы сделали ставку на наиболее перспективные бумаги в 2023 году.

Акции Московской биржи существенно выросли и покидают подборку. Бумаги Московской биржи были включены в подборку в декабре в ожидании рекордных финансовых результатов за 2022 год. С момента включения акций в подборку они подорожали на 29%, и оставшийся потенциал их роста не превышает 10%.

Акции Полюса достигли целевой цены и теперь оказались вне подборки. С момента пересмотра подборки в декабре 2022 года акции Полюса прибавили в цене 29%. Участники рынка ожидали более мягкой риторики от ФРС США. В итоге подорожало золото: в январе его котировки поднялись до максимального уровня с апреля 2022 года.

( Читать дальше )

Акции Московской биржи существенно выросли и покидают подборку. Бумаги Московской биржи были включены в подборку в декабре в ожидании рекордных финансовых результатов за 2022 год. С момента включения акций в подборку они подорожали на 29%, и оставшийся потенциал их роста не превышает 10%.

Акции Полюса достигли целевой цены и теперь оказались вне подборки. С момента пересмотра подборки в декабре 2022 года акции Полюса прибавили в цене 29%. Участники рынка ожидали более мягкой риторики от ФРС США. В итоге подорожало золото: в январе его котировки поднялись до максимального уровня с апреля 2022 года.

( Читать дальше )

Новости рынков |От покупки бумаг О`Кей пока лучше воздержаться - Промсвязьбанк

- 31 января 2023, 17:26

- |

О`Кей отчитался за 4 квартал. Результаты слабые.

Выручка гипермаркетов «О`Кей» (основной формат ритейлера) в 4 кв. 2022 года сократилась на 5,3%. Выручка дискаунтеров «Да!» за этот же период выросла на 37%. В целом за год ритейлер нарастил доходы на 8,1%. Повышение было обеспечено открытием новых магазинов и высокими результатами дискаунтеров «Да!».

Оцениваем результаты негативно. Формат гипермаркетов в текущих санкционных условиях является наиболее уязвимым сегментом розницы, что и обуславливает слабые темпы роста выручки компании. Несколько обнадеживает стратегия О`Кей, которая направлена на расширение сети дискаунтеров. По нашим оценкам, это будет наиболее актуальный формат для населения в 2023 году.

Выручка гипермаркетов «О`Кей» (основной формат ритейлера) в 4 кв. 2022 года сократилась на 5,3%. Выручка дискаунтеров «Да!» за этот же период выросла на 37%. В целом за год ритейлер нарастил доходы на 8,1%. Повышение было обеспечено открытием новых магазинов и высокими результатами дискаунтеров «Да!».

Оцениваем результаты негативно. Формат гипермаркетов в текущих санкционных условиях является наиболее уязвимым сегментом розницы, что и обуславливает слабые темпы роста выручки компании. Несколько обнадеживает стратегия О`Кей, которая направлена на расширение сети дискаунтеров. По нашим оценкам, это будет наиболее актуальный формат для населения в 2023 году.

Пока рекомендуем инвесторам воздержаться от покупки бумаг О`Кей и обратить внимание на более интересные кейсы в секторе, например, Магнит или Х5.Промсвязьбанк

Новости рынков |Перспективные идеи на российском рынке - Промсвязьбанк

- 30 января 2023, 16:38

- |

5 перспективных российских акций. Наиболее привлекательными в 2023 году, на наш взгляд, являются следующие бумаги:

«Сбер» (+45%). Прибыль компании по итогам 2022 года составила 300 млрд руб., что позволит вернуться к выплатам дивидендов. Это должно стать ключевым триггером для роста акций в 2023 году.

«Магнит» (+48%). Демонстрирует эффективность бизнеса и защищенность от санкций, ждем возвращения к выплате дивидендов. На наш взгляд, акции компании являются лучшим выбором среди бумаг российских ритейлеров.

ММК (+32%). ММК — один из наиболее ориентированных на внутренний рынок сталелитейщиков (около 3/4 продаж). Следовательно, продажи компании должны быть в меньшей степени подвержены рискам нестабильности на экспортных направлениях. А недавнее увеличение экспортных цен на 10% н/н дает внутренним ценам на сталь потенциал к росту.

«Полюс» (+32%). Высокие цены на золото, которые будут расти в 2023 году, позволяют компании продавать его на экспорт даже с дисконтом, и при этом не ощущать каких-либо проблем с денежными потоками

«Сбер» (+45%). Прибыль компании по итогам 2022 года составила 300 млрд руб., что позволит вернуться к выплатам дивидендов. Это должно стать ключевым триггером для роста акций в 2023 году.

«Магнит» (+48%). Демонстрирует эффективность бизнеса и защищенность от санкций, ждем возвращения к выплате дивидендов. На наш взгляд, акции компании являются лучшим выбором среди бумаг российских ритейлеров.

ММК (+32%). ММК — один из наиболее ориентированных на внутренний рынок сталелитейщиков (около 3/4 продаж). Следовательно, продажи компании должны быть в меньшей степени подвержены рискам нестабильности на экспортных направлениях. А недавнее увеличение экспортных цен на 10% н/н дает внутренним ценам на сталь потенциал к росту.

«НОВАТЭК» (+57%). Планы по реализации СПГ-проектов сохраняются. Компания выигрывает за счет высоких цен на газ и стабильности сбыта. Компания регулярно выплачивает дивиденды, в периоды низких цен проводит обратный выкуп.Промсвязьбанк

«Полюс» (+32%). Высокие цены на золото, которые будут расти в 2023 году, позволяют компании продавать его на экспорт даже с дисконтом, и при этом не ощущать каких-либо проблем с денежными потоками

Новости рынков |Потенциальная редомициляция X5 может стать положительным катализатором для акций - Альфа-Банк

- 25 января 2023, 15:36

- |

Розничные продажи X5 в 4К22 выросли на 16,3% г/г, ожидаемо замедлившись с 19,5% г/г в 3К22 на фоне замедления роста LfL-продаж. Это привело к росту продаж в 2022 на 18,3% г/г, что немного превысило наши ожидания. Рост трафика немного ускорился в 4К, а рост среднего чека замедлился. Это происходит на фоне снижения продовольственной инфляции в 4К (11,2% г/г против 15,6% г/г в 3К) и усиления ценовой конкуренции на рынке, при этом для поддержки покупательского трафика необходимо усиление промо-активности. Эти факторы замедляют рост выручки и оказывают давление на маржу.

Таким образом, операционная среда становится более сложной для ритейлеров, чем это было в течение 2020-1П22. Мы ожидаем, что маржа EBITDA X5 в 4К снизится до 5% против 7,9% за 9М22. Долгосрочный ориентир по марже EBITDA, вероятно, сместится в область 6,5-6,7% (против 7%+ ранее), поскольку, помимо существующей ценовой конкуренции, дальнейшая экспансия в регионы и развитие дискаунтеров Чижик усиливают давление на маржу.

Мы считаем, что операционные и финансовые результаты ритейлеров в ближайшие кварталы вряд ли будут способствовать опережающему росту их акций. Тем не менее, FIVE является нашей предпочтительной бумагой в секторе – она торгуется на уровне 3,2x EV / EBITDA 2023П, что предполагает дисконт 26-40% к средним уровням за 2-5 лет и 11% дисконт к Магниту.

( Читать дальше )

Таким образом, операционная среда становится более сложной для ритейлеров, чем это было в течение 2020-1П22. Мы ожидаем, что маржа EBITDA X5 в 4К снизится до 5% против 7,9% за 9М22. Долгосрочный ориентир по марже EBITDA, вероятно, сместится в область 6,5-6,7% (против 7%+ ранее), поскольку, помимо существующей ценовой конкуренции, дальнейшая экспансия в регионы и развитие дискаунтеров Чижик усиливают давление на маржу.

Мы считаем, что операционные и финансовые результаты ритейлеров в ближайшие кварталы вряд ли будут способствовать опережающему росту их акций. Тем не менее, FIVE является нашей предпочтительной бумагой в секторе – она торгуется на уровне 3,2x EV / EBITDA 2023П, что предполагает дисконт 26-40% к средним уровням за 2-5 лет и 11% дисконт к Магниту.

( Читать дальше )

Новости рынков |Результаты ритейлеров в ближайшие кварталы вряд ли будут способствовать опережающему росту их акций - Альфа-Банк

- 24 января 2023, 17:36

- |

Розничные продажи X5 в 4К22 выросли на 16,3% г/г, ожидаемо замедлившись с 19,5% г/г в 3К22 на фоне замедления роста LfL-продаж. Это привело к росту продаж в 2022 на 18,3% г/г, что немного превысило наши ожидания.

Рост трафика немного ускорился в 4К, а рост среднего чека замедлился. Это происходит на фоне снижения продовольственной инфляции в 4К (11,2% г/г против 15,6% г/г в 3К) и усиления ценовой конкуренции на рынке, при этом для поддержки покупательского трафика необходимо усиление промо-активности. Эти факторы замедляют рост выручки и оказывают давление на маржу.

Таким образом, операционная среда становится более сложной для ритейлеров, чем это было в течение 2020-1П22. Мы ожидаем, что маржа EBITDA X5 в 4К снизится до 5% против 7,9% за 9М22. Долгосрочный ориентир по марже EBITDA, вероятно, сместится в область 6,5-6,7% (против 7%+ ранее), поскольку, помимо существующей ценовой конкуренции, дальнейшая экспансия в регионы и развитие дискаунтеров Чижик усиливают давление на маржу. Мы считаем, что операционные и финансовые результаты ритейлеров в ближайшие кварталы вряд ли будут способствовать опережающему росту их акций.

( Читать дальше )

Рост трафика немного ускорился в 4К, а рост среднего чека замедлился. Это происходит на фоне снижения продовольственной инфляции в 4К (11,2% г/г против 15,6% г/г в 3К) и усиления ценовой конкуренции на рынке, при этом для поддержки покупательского трафика необходимо усиление промо-активности. Эти факторы замедляют рост выручки и оказывают давление на маржу.

Таким образом, операционная среда становится более сложной для ритейлеров, чем это было в течение 2020-1П22. Мы ожидаем, что маржа EBITDA X5 в 4К снизится до 5% против 7,9% за 9М22. Долгосрочный ориентир по марже EBITDA, вероятно, сместится в область 6,5-6,7% (против 7%+ ранее), поскольку, помимо существующей ценовой конкуренции, дальнейшая экспансия в регионы и развитие дискаунтеров Чижик усиливают давление на маржу. Мы считаем, что операционные и финансовые результаты ритейлеров в ближайшие кварталы вряд ли будут способствовать опережающему росту их акций.

( Читать дальше )

Новости рынков |Выручка в оптовой и розничной торговле в России может увеличиться в 2023 году - Промсвязьбанк

- 23 января 2023, 18:11

- |

Кризисные события 2022 года привели к увеличению выручки от торговли продовольственными товарами и товарами первой необходимости, в то время как доходы наиболее уязвимого к санкциям непродовольственного сектора преимущественно сократились, в некоторых сегментах — ощутимо. Впрочем, заметного падения маржинальности бизнеса обоих сегментов не наблюдалось. Мы полагаем, что по мере стабилизации экономики со второй половины 2023 года непродовольственный сектор перейдет к более резкому восстановлению, однако не сможет показать рост по итогам года, в то время как продажи продовольствия будут расти более сдержанно, поддерживаясь высоким уровнем инфляции.

Мы проанализировали данные Росстата по отраслям: торговля продуктами питания, непродовольственными товарами и товарами длительного пользования (за исключением авто и энергоносителей) за 3 квартал 2022 года. Согласно им, выручка от продаж указанных сегментов торговли увеличилась на 1,1% г/г. Отметим, что обороты оптовой торговли в целом снизились на 1,3% г/г, розничной торговли — увеличились на 4,5% г/г. В результате доля реализации оптом снизилась с 57% до 56%, что обусловлено более сильной зависимостью ряда товарных подсегментов от санкционного давления — логистические и платежные шоки привели к сокращению объемов поставок в первую очередь импортной продукции. Доля розничной торговли, напротив, чуть подросла и составила 44% — устойчивости розничного канала способствовала реализация складских запасов.

( Читать дальше )

Мы проанализировали данные Росстата по отраслям: торговля продуктами питания, непродовольственными товарами и товарами длительного пользования (за исключением авто и энергоносителей) за 3 квартал 2022 года. Согласно им, выручка от продаж указанных сегментов торговли увеличилась на 1,1% г/г. Отметим, что обороты оптовой торговли в целом снизились на 1,3% г/г, розничной торговли — увеличились на 4,5% г/г. В результате доля реализации оптом снизилась с 57% до 56%, что обусловлено более сильной зависимостью ряда товарных подсегментов от санкционного давления — логистические и платежные шоки привели к сокращению объемов поставок в первую очередь импортной продукции. Доля розничной торговли, напротив, чуть подросла и составила 44% — устойчивости розничного канала способствовала реализация складских запасов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс