Новости рынков |Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция.

- 13 марта 2017, 13:52

- |

Завтра, 14 марта, ЛУКОЙЛ опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы ожидаем, что выручка, включая акцизы и пошлины, а также обороты трейдингового бизнеса, снизится на 3% год к году и вырастет на 2% квартал к кварталу до 1,330 млрд руб. (21,1 млрд долл.). EBITDA, согласно нашим оценкам, сократится на 9% год к году, но увеличится на 2% квартал к кварталу до 170 млрд руб. (2,7 млрд долл.), а рентабельность по EBITDA уменьшится на 0,7 п.п. год к году и повысится на 0,1 п.п. квартал к кварталу до 12,8%. Мы также предполагаем, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.). В 4 кв. 2015 г. компания получила чистый убыток в размере 65 млрд руб. (0,99 млрд долл.).

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />

дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." title="Лукойл - дивиденды за 2016 г. суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция." />Экспортный нетбэк и объем добычи нефти – драйверы роста EBITDA. По сообщению ЛУКОЙЛа, в 4 кв. 2016 г. добыча за пределами Ирака выросла на 2,5% квартал к кварталу до 1,76 млн барр./сутки. В то же время объемы иракской нефти, которые компания учитывает как собственную добычу, упали на 39% квартал к кварталу до 47 тыс. барр./сутки. Средняя цена Urals в рублях повысилась на 7% квартал к кварталу, а экспортная цена нетбэк для сырой нефти из РФ – на 9%. Мы считаем, что увеличение общей добычи и рост экспортных нетбэков были главными факторами роста EBITDA. Укрепление рубля в 4 кв. привело к росту отрицательных курсовых разниц и сокращению чистой прибыли квартал к кварталу.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Лукойл отчитается завтра 14 марта. Прогноз по капзатратам на 2017 год, планы дабычи.

- 13 марта 2017, 11:26

- |

Рост цен на нефть ($48,3/барр.Urals), наряду с увеличением добычи нефти (+2,3% кв/кв в России) на фоне запуска двух гринфилдов (месторождения им. Филановского в Каспийском море и Пякяхинского месторождения в Западной Сибири) должен способствовать росту выручки компании в 4К16 до 1 380,5 млрд руб. (+5% кв/кв, +0,9% г/г), нивелировав укрепление рубля и снижение выручки от месторождения Западная Курна-2 в Ираке после полной компенсации ранее осуществленных ЛУКОЙЛом капзатрат. Показатель EBITDA должен составить 169,9 млрд руб. (+2,4% кв/кв, -8,8% г/г). Чистая прибыль пострадала от дальнейшего укрепления рубля относительно доллара США, которое привело к убытку от курсовых разниц в размере ~25 млрд руб. Рост амортизации на фоне запуска новых месторождений также отрицательно сказался на чистой прибыли, которая, как мы ожидаем, составит 48,3 млрд руб. (-11,9% кв/кв).

На телеконференции, намеченной на 16:00 15 марта мы ожидаем услышать прогноз по капзатратам на 2017 год, планы добычи, особенно в контексте сохраняющегося соглашения о снижении добычи между Россией и ОПЕК. Инвесторы также будут рады услышать любые комментарии по планам ЛУКОЙЛа и интересу в отношении международных проектов (в Ираке, Иране и Мексике). Номера для набора: Москва: +7 (8) 495 249 9843; стандартный международный доступ: +44 (0) 20 3003 2666; США, бесплатный: 1 866 966 5335; Россия, бесплатный: 8 10 8002 4902044.

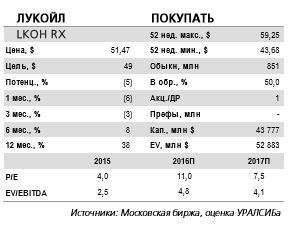

Новости рынков |ЛУКОЙЛ является одной из наиболее интересных и недооцененных бумаг в российской нефтянке. В. Алекперов и Л.Федун периодически увеличивают свои доли в компании.

- 07 марта 2017, 11:37

- |

Sabiana Limited, связанная с президентом НК «ЛУКОЙЛ» Вагитом Алекперовым и вицепрезидентом Леонидом Федуном, с 15 февраля по 2 марта совершила несколько сделок по покупке ADR компании на общую сумму $7 млн.

В. Алекперов и Л.Федун, пользуясь конъюнктурой, периодически увеличивают свои доли в компании, отражая тем самым интерес в ее дальнейшем развитии. ЛУКОЙЛ, на наш взгляд, является одной из наиболее интересных и недооцененных бумаг в российской нефтянке с потенциалом для роста фундаментальной цены более чем на 20%.Промсвязьбанк

Новости рынков |Аналитики считают результаты нейтральными для акций ЛУКОЙЛа.

- 03 марта 2017, 10:47

- |

Компания в общей сложности добыла 92,0 млн т нефти в (-8,6% г/г), в то время как в России добыча нефти составила 83,2 млн т (-2,8% г/г), в основном за счет снижения добычи на зрелых месторождениях компании в Западной Сибири, после того как ЛУКОЙЛ сократил свои инвестиции в эти месторождения в 2014-2015. Добыча нефти за рубежом (без учета Западной Курны-2 в Ираке) составила 3,8 млн т (-13,8%) — снижение преимущественно объясняется продажей доли в Caspian Investment Resources в Казахстане в 2015. С учетом Западной Курны-2 добыча нефти за рубежом составила 8,8 млн т, предполагая снижение на 42% г/г в основном из-за сокращения на 53% г/г объемов компенсационной нефти с иракского проекта. Общая добыча газа составила 20,3 млрд куб м в 2016 (+0,3% г/г), из которых на Россию пришлось 12,7 млрд куб м (-3,7% г/г). Международный сегмент продемонстрировал рост на 8% г/г до 7,6 млрд куб м — позитивное влияние оказало расширение добычи в Узбекистане, а также в Азербайджане и Казахстане.

В целом, показатели за 2016 отражают тренд, который мы наблюдали в предыдущих кварталах, и мы считаем результаты НЕЙТРАЛЬНЫМИ для акций ЛУКОЙЛа.АТОН

Новости рынков |Лукойл - коэффициент восполнения доказанных запасов составил 81% для всех углеводородов и 85% для нефти.

- 14 февраля 2017, 12:42

- |

Прирост условных ресурсов за счет Каспия. ЛУКОЙЛ сообщил о том, что геологоразведочные работы и эксплуатационное бурение прирастили доказанные запасы на 556 млн барр. н. э. Кроме того, пересмотр ранее сделанных оценок увеличил запасы еще на 117 млн барр. н.э., в основном благодаря увеличению доли компании в запасах в Узбекистане и Ираке. Вероятные запасы по классификации PRMS снизились на 1% до 6,68 млрд барр. н.э., возможные – на 7% до 2,98 млн барр. н.э. Кроме того, условные ресурсы по категории 3C выросли на 4% до 14,4 млрд барр. н.э. главным образом за счет каспийского региона.

( Читать дальше )

Новости рынков |Лукойл - прирост запасов углеводородов по итогам 2016 г.

- 14 февраля 2017, 09:59

- |

«ЛУКОЙЛ» по итогам 2016 года увеличил доказанные запасы углеводородов по SEC на 0,7 млрд баррелей нефтяного эквивалента — до 16,4 млрд баррелей, говорится в сообщении компании. Воспроизводство углеводородов составило 81%. При этом запасы нефти по итогам года достигли 12,48 млн баррелей. Воспроизводство составило 85%. Запасы газа достигли 23,49 млрд кубических футов.

ЛУКОЙЛу удалось увеличить доказанные запасы за счет проведения геологоразведочных работ и эксплуатационного бурения объемом 556 млн б.н.э. Также ранее сделанные оценки были пересмотрены в лучшую сторону, что дало еще прирост в 117 млн б.н.э к запасам – в основном за счет роста доли ЛУКОЙЛа в запасах проектов в Ираке и Узбекистане. В итоге, обеспеченность доказанными запасами углеводородов составляет 20 лет. Примечательно, что прирост запасов был осуществлен в крайне неблагоприятных для нефтянки условиях снижения цен на нефть и роста налоговой нагрузки.Промсвязьбанк

Блог им. stanislava |Рынок традиционно с настороженностью относится к международным планам ЛУКОЙЛа, первый шаг в получении доступа в Мексику

- 12 января 2017, 11:18

- |

Согласно различным источникам в СМИ, Renaissance Oil Corp из Канады, которая уже разрабатывает три шельфовых блока в Мексике, стала партнером «ЛУКОЙЛа» в разработке блока Аматитлан. Компания купила 25% в компании-операторе Petrolera у Marak Capital (принадлежит Pemex) за 1,75 млн долл. «ЛУКОЙЛ» и Marak принадлежат по 50% в проекте, Renaissance Oil может купить еще 12,5% у Marak и 25% у «ЛУКОЙЛа». Более того, канадская компания станет оператором проекта.

Это сервисный контракт и он вряд ли будет генерировать существенную стоимость для «ЛУКОЙЛа» в перспективе. Скорее, это первый шаг в получении доступа в Мексику, которая лишь совсем недавно открыла свои двери международным инвесторам. Привлечение партнера – логичный шаг для «ЛУКОЙЛа», и мы не исключаем дальнейшего интереса компании к локальным проектам, в основном, шельфовым. Тем не менее напомним, что рынок традиционно с настороженностью относится к международным планам «ЛУКОЙЛа». Мы считаем новость НЕЙТРАЛЬНОЙ для «ЛУКОЙЛа» на настоящий момент.

АТОН

Новости рынков |Снижение добычи Лукойла вероятно на месторождениях без льгот.

- 16 декабря 2016, 11:43

- |

Инвестиции в добычу в Республике Коми в следующем году планируется нарастить. Вице-президент ЛУКОЙЛа, гендиректор дочерней добывающей компании «ЛукойлКоми» Александр Лейфрид сообщил, что инвестиции в разведку и добычу в Коми в 2017 г. планируется увеличить на 12%, до 71 млрд руб. (1,15 млн долл. по текущему курсу). При этом особое внимание уделяется модернизации инфраструктуры Ярегского месторождения.

Крупный добывающий регион с льготируемыми месторождениями. Тимано-Печорский регион, частью которого является Коми, обеспечил 21% добычи нефти ЛУКОЙЛа в РФ за 9 мес. 2016 г. (+ 2,4% год к году до 13 млн т.). Капитальные затраты на разведку и добычу ЛУКОЙЛа в регионе снизились на 2% год к году и составили 29% (около 61 млрд руб. за 9 мес. 2016 г.) от общих инвестиций компании в разведку и добычу на территории России. Ярегское месторождение дало около 5% добычи в регионе, но благодаря налоговым льготам чистая выручка проекта, за вычетом экспортной пошлины и НДПИ, при цене нефти 50 долл./барр. составляет при текущем налоговом режиме 48 долл. на баррель по сравнению с 20 долл. на баррель для западносибирских месторождений.

( Читать дальше )

Новости рынков |Аналитики считают что годовая прибыль ЛУКОЙЛа будет на уровне 200- 220 млрд руб.

- 14 декабря 2016, 11:09

- |

Прибыль ЛУКОЙЛа в 2016 году снизится на 35-40% по сравнению с предыдущим годом, сообщил глава компании Вагит Алекперов в интервью телеканалу Россия 24. «Конечно, прибыль этого года будет меньше где-то процентов на 35-40%, потому что цена сегодня демонстрирует, что она почти в два раза меньше чем в 2015 году. Но та основа, которая заложена, позволяет выполнить все свои обязательства и перед работниками, и перед государством, и перед нашими акционерами», — сказал он.

По итогам 9 мес. 2016 года чистая прибыль компании была зафиксирована на уровне 160,2 млрд руб., таким образом, в 4 кв. ЛУКОЙЛ планирует этот показатель на уровне 15-29 млрд руб. Такой прогноз выглядит несколько консервативным. Мы считаем, что годовая прибыль компании будет на уровне 200- 220 млрд руб., при этом с учетом роста цен на нефть – ближе к верхней границе.Промсвязьбанк

Новости рынков |Финальный дивиденд ЛУКОЙЛа может быть на уровне 115 руб./акцию.

- 09 декабря 2016, 13:33

- |

Акционеры ЛУКОЙЛа утвердили выплату почти 40% прибыли на дивиденды за 9 мес. - НЕЙТРАЛЬНО

ПромсвязьбанкДивидендная доходность промежуточных дивидендов оценивается в 2,2%. По нашим оценкам, финальный дивиденд может быть на уровне 115 руб./акцию. Что дает суммарные выплаты по итогам года в 190 руб./акцию, а их доходность в 5,6-5,7%. При этом в целом коэффициент выплат (доля от чистой прибыли) может быть порядка 40-43%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс