SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Прогноз показателей ведущих банков США за 4 квартал: неоднородные результаты на фоне исчерпания эффекта от роспуска резервов - Финам

- 10 января 2022, 20:59

- |

В США начинается сезон корпоративных отчетностей за 4-й квартал, при этом в предстоящие дни свои финансовые показатели представят крупнейшие банки – JPMorgan, Bank of America, Citigroup, Wells Fargo, Morgan Stanley и Goldman Sachs.

ФГ «Финам»

В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 4 квартале прошлого года.

Процентный бизнес банков, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. В годовом выражении динамика чистого процентного дохода, мы ожидаем, будет в среднем также слабоположительной.

( Читать дальше )

Мы ожидаем неоднородных результатов. Так, выручка банков, скорее всего, покажет в среднем слабоположительную динамику в годовом выражении. Доходы инвестбанковских подразделений, вероятно, будут оставаться достаточно сильными благодаря высокой M&A-активности в мире, продолжающемуся буму IPO, а также сохраняющимся высоким объемам размещения облигаций.Додонов Игорь

ФГ «Финам»

В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 4 квартале прошлого года.

Процентный бизнес банков, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. В годовом выражении динамика чистого процентного дохода, мы ожидаем, будет в среднем также слабоположительной.

( Читать дальше )

- комментировать

- 243

- Комментарии ( 0 )

Новости рынков |Citigroup заметно нарастил прибыль в 3 квартале, но снизил выручку - Финам

- 15 октября 2021, 19:33

- |

Американский финансовый холдинг Citigroup представил в целом неплохие финансовые результаты за III квартал 2021 года. Чистая прибыль подскочила на 47,6% в годовом выражении до $4,64 млрд, или $2,15 на акцию, и существенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $1,65 на бумагу. При этом рентабельность капитала (ROE) составила 9,5%.

Квартальная выручка банка уменьшилась на 0,9% в годовом выражении до $17,2 млрд, но превысила консенсус-прогноз на уровне $16,9 млрд. Чистый процентный доход уменьшился на 0,9% до $10,4 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 10 базисных пунктов до 1,93%). Непроцентные доходы просели на 0,8%, до $6,8 млрд.

Выручка розничного подразделения (GCB) в июле-сентябре сократилась на 12,7% до $6,26 млрд. В значительной степени это было обусловлено отражением убытка от продажи розничного бизнеса в Австралии в размере $680 млн. Но и без учета данного фактора выручка GCB просела на 5% на фоне продолжающегося негативного воздействия последствий пандемии COVID-19 на потребительскую активность в регионах присутствия банка. В частности, поступления подразделения в Северной Америке уменьшились на 4%, в странах Латинской Америки – увеличились на 1%, в Азии – упали на 45% (на 4% без учета убытка от продажи австралийских операций).

( Читать дальше )

Квартальная выручка банка уменьшилась на 0,9% в годовом выражении до $17,2 млрд, но превысила консенсус-прогноз на уровне $16,9 млрд. Чистый процентный доход уменьшился на 0,9% до $10,4 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 10 базисных пунктов до 1,93%). Непроцентные доходы просели на 0,8%, до $6,8 млрд.

Выручка розничного подразделения (GCB) в июле-сентябре сократилась на 12,7% до $6,26 млрд. В значительной степени это было обусловлено отражением убытка от продажи розничного бизнеса в Австралии в размере $680 млн. Но и без учета данного фактора выручка GCB просела на 5% на фоне продолжающегося негативного воздействия последствий пандемии COVID-19 на потребительскую активность в регионах присутствия банка. В частности, поступления подразделения в Северной Америке уменьшились на 4%, в странах Латинской Америки – увеличились на 1%, в Азии – упали на 45% (на 4% без учета убытка от продажи австралийских операций).

( Читать дальше )

Новости рынков |Банковский сектор США продолжает быстро восстанавливать прибыльность - Финам

- 15 сентября 2021, 19:16

- |

Аналитики «ФИНАМа» рассмотрели глобальные тенденции банковского сектора и дали рекомендации по акциям отраслевых эмитентов.

В 2021 году банковский сектор пользуется достаточно высокой популярностью у американских инвесторов. С начала года индекс KBW Bank Index вырос на 29%, ощутимо опередив индекс широкого рынка S&P 500. Главная причина — увеличение аллокации средств инвесторов в циклические акции, которые должны больше других выиграть от восстановления экономики в США и во всем мире. Кроме того, поддержку акциям банков оказало возобновление ведущими кредиторами программ обратного выкупа акций (в прошлом году Федрезерв сильно ограничил выплаты акционерам банков в связи с необходимостью сбережения ими капитала), а также существенное улучшение финансовых показателей сектора.

Банковский сектор в США, как и в других странах, оказался одним из самых пострадавших в результате пандемии COVID-19. Спровоцированный коронавирусными ограничениями экономический шок привел не только к сокращению доходов по основным направлениям деятельности банков, но и вынудил их резко нарастить резервы на возможные потери по кредитам, что привело к существенному падению прибылей. Однако американские банки в этот раз оказались неплохо подготовлены к кризису. Благодаря хорошей работе в прошлые годы финансовые компании создали значительный запас прочности в части доступных объемов ликвидности и достаточности капитала, поэтому вызванные пандемией экономические потрясения не привели к потере устойчивости сектора.

( Читать дальше )

В 2021 году банковский сектор пользуется достаточно высокой популярностью у американских инвесторов. С начала года индекс KBW Bank Index вырос на 29%, ощутимо опередив индекс широкого рынка S&P 500. Главная причина — увеличение аллокации средств инвесторов в циклические акции, которые должны больше других выиграть от восстановления экономики в США и во всем мире. Кроме того, поддержку акциям банков оказало возобновление ведущими кредиторами программ обратного выкупа акций (в прошлом году Федрезерв сильно ограничил выплаты акционерам банков в связи с необходимостью сбережения ими капитала), а также существенное улучшение финансовых показателей сектора.

Банковский сектор в США, как и в других странах, оказался одним из самых пострадавших в результате пандемии COVID-19. Спровоцированный коронавирусными ограничениями экономический шок привел не только к сокращению доходов по основным направлениям деятельности банков, но и вынудил их резко нарастить резервы на возможные потери по кредитам, что привело к существенному падению прибылей. Однако американские банки в этот раз оказались неплохо подготовлены к кризису. Благодаря хорошей работе в прошлые годы финансовые компании создали значительный запас прочности в части доступных объемов ликвидности и достаточности капитала, поэтому вызванные пандемией экономические потрясения не привели к потере устойчивости сектора.

( Читать дальше )

Новости рынков |Выручка и прибыль Citigroup за 2 квартал превзошли прогнозы - Финам

- 15 июля 2021, 23:43

- |

Американский финансовый холдинг Citigroup представил финансовые результаты за II квартал 2021 г. Чистая прибыль в апреле-июне подскочила почти в шесть раз в годовом выражении до $6,19 млрд, или $2,85 на акцию, и уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $1,97 на бумагу. При этом рентабельность капитала (ROE) составила 13%.

Квартальная выручка банка сократилась на 11,6% в годовом выражении до $17,5 млрд, но превысила консенсус-прогноз на уровне $17,2 млрд. Чистый процентный уменьшился на 8% до $10,2 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 25 базисных пунктов до 1,92%). Непроцентные доходы просели на 16,2% до $7,3 млрд.

Главным драйвером снижения выручки стало подразделение по работе с институциональными клиентами (ICG), чьи доходы упали на 14,4% до $10,4 млрд. В том числе выручка от операций с активами с фиксированной доходностью обвалилась на 42,6% до $3,2 млрд, что было частично компенсировано скачком выручки от операций с акциями – на 37,4% до $1,1 млрд. При этом розничное подразделение (GCB) уменьшило выручку на 7,1% до $6,8 млрд на фоне продолжающегося негативного воздействия пандемии COVID-19 на потребительскую активность в регионах присутствия банка. Выручка GCB в Северной Америке уменьшилась на 11%, в странах Латинской Америки – практически не изменилась, в Азии – увеличилась на 1%.

( Читать дальше )

Квартальная выручка банка сократилась на 11,6% в годовом выражении до $17,5 млрд, но превысила консенсус-прогноз на уровне $17,2 млрд. Чистый процентный уменьшился на 8% до $10,2 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 25 базисных пунктов до 1,92%). Непроцентные доходы просели на 16,2% до $7,3 млрд.

Главным драйвером снижения выручки стало подразделение по работе с институциональными клиентами (ICG), чьи доходы упали на 14,4% до $10,4 млрд. В том числе выручка от операций с активами с фиксированной доходностью обвалилась на 42,6% до $3,2 млрд, что было частично компенсировано скачком выручки от операций с акциями – на 37,4% до $1,1 млрд. При этом розничное подразделение (GCB) уменьшило выручку на 7,1% до $6,8 млрд на фоне продолжающегося негативного воздействия пандемии COVID-19 на потребительскую активность в регионах присутствия банка. Выручка GCB в Северной Америке уменьшилась на 11%, в странах Латинской Америки – практически не изменилась, в Азии – увеличилась на 1%.

( Читать дальше )

Новости рынков |Выручка Bank of America и Citigroup за 2 квартал покажет отрицательную динамику - Финам

- 13 июля 2021, 16:47

- |

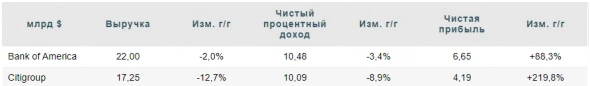

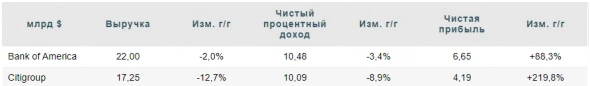

Прогноз результатов банков Bank of America и Citigroup за 2-й квартал: существенный рост прибыли благодаря высвобождению резервов, при сокращении выручки. В США начинается сезон корпоративных отчетностей за 2-й квартал, при этом в среду, 14 июля, свои финансовые показатели представят крупные банки, включая Bank of America и Citigroup.

ФГ «Финам»

Кроме того, на фоне определенной «нормализации» ситуации на финансовых рынках можно ожидать ослабления доходов банков от торговых операций, что может быть частично компенсировано неплохими показателями подразделений по управлению активами и прайвит-банкинга. В то же время мы прогнозируем существенный рост чистой прибыли банков на фоне продолжающегося роспуска ими резервов на возможные потери по займам.

В таблице ниже представлены наши прогнозы ряда основных показателей Bank of America и Citigroup.

Мы ожидаем неоднозначных результатов. Так, выручка банков, вероятно, покажет отрицательную динамику в годовом выражении, поскольку по-прежнему низкие процентные ставки и не до конца восстановившаяся потребительская активность американских граждан продолжат негативно сказываться на их процентных доходах.Додонов Игорь

ФГ «Финам»

Кроме того, на фоне определенной «нормализации» ситуации на финансовых рынках можно ожидать ослабления доходов банков от торговых операций, что может быть частично компенсировано неплохими показателями подразделений по управлению активами и прайвит-банкинга. В то же время мы прогнозируем существенный рост чистой прибыли банков на фоне продолжающегося роспуска ими резервов на возможные потери по займам.

В таблице ниже представлены наши прогнозы ряда основных показателей Bank of America и Citigroup.

Новости рынков |Citigroup может стать бенефициаром восстановления мировой экономики - Финам

- 16 апреля 2021, 12:06

- |

Американский финансовый конгломерат Citigroup представил финансовые результаты за I квартал 2021 г. Чистая прибыль в январе-марте подскочила более чем в три раза в годовом выражении до рекордных $7,94 млрд, или $3,62 на акцию, и уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $2,60 на бумагу.

Квартальная выручка банка просела на 6,8% в годовом выражении, до $19,3 млрд, но превысила консенсус-прогноз на уровне $18,9 млрд. Чистый процентный доход сократился на 11,5% до $10,2 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 53 базисных пункта до 1,95%). Непроцентные доходы уменьшились на 0,8%, до $9,2 млрд.

Главным драйвером снижения выручки стало розничное подразделение (GCB), чьи доходы упали на 13,9% до $7 млрд на фоне продолжающегося негативного воздействия пандемии COVID-19 на потребительскую активность в регионах присутствия банка. Выручка GCB в Северной Америке уменьшилась на 15%, в странах Латинской Америки – на 16%, в Азии – на 9%. При этом подразделение по работе с институциональными клиентами (ICG) уменьшило выручку лишь на 2,1% до $12,2 млрд, поскольку сокращение поступлений от торговых операций было в значительной степени компенсировано улучшением результатов в инвестбанкинге и корпоративном кредитовании.

( Читать дальше )

Квартальная выручка банка просела на 6,8% в годовом выражении, до $19,3 млрд, но превысила консенсус-прогноз на уровне $18,9 млрд. Чистый процентный доход сократился на 11,5% до $10,2 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 53 базисных пункта до 1,95%). Непроцентные доходы уменьшились на 0,8%, до $9,2 млрд.

Главным драйвером снижения выручки стало розничное подразделение (GCB), чьи доходы упали на 13,9% до $7 млрд на фоне продолжающегося негативного воздействия пандемии COVID-19 на потребительскую активность в регионах присутствия банка. Выручка GCB в Северной Америке уменьшилась на 15%, в странах Латинской Америки – на 16%, в Азии – на 9%. При этом подразделение по работе с институциональными клиентами (ICG) уменьшило выручку лишь на 2,1% до $12,2 млрд, поскольку сокращение поступлений от торговых операций было в значительной степени компенсировано улучшением результатов в инвестбанкинге и корпоративном кредитовании.

( Читать дальше )

Новости рынков |Citigroup - недорогой глобальный банк - Финам

- 24 марта 2021, 22:02

- |

Citigroup является одним из крупнейших в мире финансовых конгломератов. Банк оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами.

Мы рекомендуем «Покупать» акции Citigroup с целевой ценой на горизонте 12 мес. на уровне $ 82,7, что предполагает потенциал роста 16,6%.

* Citigroup — самый глобальный банк в мире, который обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах. При этом банк — один из крупнейших эмитентов кредитных карт.

* Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

* Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

ГК «Финам»

Мы рекомендуем «Покупать» акции Citigroup с целевой ценой на горизонте 12 мес. на уровне $ 82,7, что предполагает потенциал роста 16,6%.

* Citigroup — самый глобальный банк в мире, который обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах. При этом банк — один из крупнейших эмитентов кредитных карт.

* Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

* Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

* Преимуществом Citigroup является высокая дивидендная доходность акций. Кроме того, банк, собирается возобновить реализацию программы buyback. Акции банка также относительно дешевы по мультипликаторам.Додонов Игорь

ГК «Финам»

Новости рынков |Citigroup - по-прежнему недооцененный банк - Финам

- 25 января 2021, 21:21

- |

Citigroup является одним из крупнейших в мире финансовых конгломератов. Банк оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами.

ГК «Финам»

* Citigroup -самый глобальный банк в мире, обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах. При этом банк — один из крупнейших эмитентов кредитных карт.

* Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

* Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

( Читать дальше )

Мы рекомендуем «Покупать» акции Citigroup с целевой ценой на горизонте 12 мес. на уровне $ 73,1, что предполагает потенциал роста на уровне 19,3%. На наш взгляд, недавнее снижение бумаг банка предоставляет хорошую возможность для наращивания длинных позиций.Додонов Игорь

ГК «Финам»

* Citigroup -самый глобальный банк в мире, обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах. При этом банк — один из крупнейших эмитентов кредитных карт.

* Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

* Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

( Читать дальше )

Новости рынков |Потенциал роста расписок Alibaba в ближайшие месяцы составляет около 8% - Фридом Финанс

- 15 октября 2020, 15:54

- |

Администрация США готовится внести Ant Group, платежный сервис Alibaba, в блок-список китайских компаний, в котором уже находится Huawei Technologies и ряд других ключевых бизнесов КНР. Фактически речь идет о введении технологических санкций против дочки Alibaba Group — компаниям американской юрисдикции будет запрещено поставлять оборудование и технологии в пользу сервиса Alipay. С операционной точки зрения, это не несет больших рисков компании Ant Group и ее основным акционерам, поскольку ее бизнес на 95% сосредоточен внутри Китая. Однако вопрос о расширении глобального присутствия теперь под вопросом.

Новость пришла через сутки после того, как регулятор в Гонконге приостановил рассмотрение заявки Ant Group на первичное размещение. IPO сервиса обещает стать самым крупными в мировой истории, обойдя недавнего рекордсмена саудовскую Saudi Aramco. Объем привлечения Ant Group может превысить $35 млрд. Сделку организуют Citigroup, JPMorgan, Morgan Stanley, Credit Suisse при участии Goldman Sachs. Накануне появилась некоторая неопределенность со сроками: власти Китая проводят анализ IPO на предмет конфликта интересов. Выяснилось, что фонды, участвующие в продаже акций, принимают платежи от клиентов только через Alipay, что может идти вразрез с интересами других компаний, чьи акции уже входят в портфели фондов. Теперь к этому добавился фактор возможных санкций против Ant Group со стороны Белого дома.

( Читать дальше )

Новость пришла через сутки после того, как регулятор в Гонконге приостановил рассмотрение заявки Ant Group на первичное размещение. IPO сервиса обещает стать самым крупными в мировой истории, обойдя недавнего рекордсмена саудовскую Saudi Aramco. Объем привлечения Ant Group может превысить $35 млрд. Сделку организуют Citigroup, JPMorgan, Morgan Stanley, Credit Suisse при участии Goldman Sachs. Накануне появилась некоторая неопределенность со сроками: власти Китая проводят анализ IPO на предмет конфликта интересов. Выяснилось, что фонды, участвующие в продаже акций, принимают платежи от клиентов только через Alipay, что может идти вразрез с интересами других компаний, чьи акции уже входят в портфели фондов. Теперь к этому добавился фактор возможных санкций против Ant Group со стороны Белого дома.

( Читать дальше )

Новости рынков |Citigroup в состоянии сохранить свой капитал и продолжать выплачивать дивиденды - Фридом Финанс

- 14 октября 2020, 19:00

- |

Прибыль Citigroup Inc. на акцию за третий квартал упала на 32% г/г, до $1,40, чистая прибыль снизилась на 34%, до $3,2 млрд. Главной причиной негативной динамики этих показателей стало уменьшение чистого процентного дохода на 10% при одновременном росте операционных расходов на 5%. Стоимость риска для Citigroup за последние 12 месяцев увеличилась до 2,9% на фоне начисления резервов под ожидаемые кредитные убытки. Напомню, что в 2009 году стоимость риска достигала 6,6%. Расходы на начисление резервов увеличились на 8% год к году, до $2,3 млрд, но упали на 71% по сравнению с результатом второго квартала.

Чистая выручка банка упала на 7%, до $17,3 млрд, на фоне снижения чистого процентного дохода на 10% из-за сокращения чистой процентной маржи до 2,03% (-20,7%). В отличие от второго квартала, снижение чистых процентных доходов не было компенсировано ростом непроцентных доходов, которые составили $6,8 млрд, сократившись на 2% год к году, или на 22% квартал к кварталу. Выручка увеличилась на 5% в сегменте крупных институциональных клиентов за счет доходов от инвестиционного банкинга. В сегменте потребительского кредитования (Global Consumer Banking) выручка упала на 13%. Все сегменты, кроме корпоративного, остались прибыльными.

( Читать дальше )

Чистая выручка банка упала на 7%, до $17,3 млрд, на фоне снижения чистого процентного дохода на 10% из-за сокращения чистой процентной маржи до 2,03% (-20,7%). В отличие от второго квартала, снижение чистых процентных доходов не было компенсировано ростом непроцентных доходов, которые составили $6,8 млрд, сократившись на 2% год к году, или на 22% квартал к кварталу. Выручка увеличилась на 5% в сегменте крупных институциональных клиентов за счет доходов от инвестиционного банкинга. В сегменте потребительского кредитования (Global Consumer Banking) выручка упала на 13%. Все сегменты, кроме корпоративного, остались прибыльными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс