SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Представленные результаты Системы за 4 квартал неоднозначны - Ренессанс Капитал

- 11 апреля 2023, 16:16

- |

АФК Система – Результаты за 4кв22

Капитализация: RUB 145 937 млн

Объём торгов: RUB 361 млн

В свободном обращении: 32,40%

АФК Система отчиталась о результатах за 4 квартал: выручка выросла на 18,3% г/г до 255 млрд руб., а cкорректированная OIBDA выросла на 16,5% до 80 млрд руб. (рентабельность 31,4%). На рост выручки повлияла консолидация Эталона, а также сильные результаты основных активов, включая Степи (+63% г/г в 4кв22), Медси (+18% г/г) и Биннофарм (+5% г/г). Маржа группы незначительно снизилась в годовом исчислении в 4кв22. Основные активы группы показали ухудшение рентабельности, в частности в Сегеже маржа по OIBDA упала на 8,4 п.п., в Медси на 11,0 п.п., в Степи на 15,5 п.п. и Биннофарме на 2,7 п.п.

В результате в 2022 году консолидированная выручка АФК Система выросла на 18% г/г до 913 млрд руб., а скорректированная OIBDA группы выросла на 17% г/г до 310 млрд руб., что соответствует марже в 34%. Остаток денежных средств корпоративного центра составил 9,8 млрд руб., в то время как 22,9 млрд руб. были инвестированы в высоколиквидные ценные бумаги. Чистые финансовые обязательства корпоративного центра выросли на 16,2% г/г и на 6,5% кв/кв до 245,2 млрд руб. в 4кв22.

( Читать дальше )

Капитализация: RUB 145 937 млн

Объём торгов: RUB 361 млн

В свободном обращении: 32,40%

АФК Система отчиталась о результатах за 4 квартал: выручка выросла на 18,3% г/г до 255 млрд руб., а cкорректированная OIBDA выросла на 16,5% до 80 млрд руб. (рентабельность 31,4%). На рост выручки повлияла консолидация Эталона, а также сильные результаты основных активов, включая Степи (+63% г/г в 4кв22), Медси (+18% г/г) и Биннофарм (+5% г/г). Маржа группы незначительно снизилась в годовом исчислении в 4кв22. Основные активы группы показали ухудшение рентабельности, в частности в Сегеже маржа по OIBDA упала на 8,4 п.п., в Медси на 11,0 п.п., в Степи на 15,5 п.п. и Биннофарме на 2,7 п.п.

В результате в 2022 году консолидированная выручка АФК Система выросла на 18% г/г до 913 млрд руб., а скорректированная OIBDA группы выросла на 17% г/г до 310 млрд руб., что соответствует марже в 34%. Остаток денежных средств корпоративного центра составил 9,8 млрд руб., в то время как 22,9 млрд руб. были инвестированы в высоколиквидные ценные бумаги. Чистые финансовые обязательства корпоративного центра выросли на 16,2% г/г и на 6,5% кв/кв до 245,2 млрд руб. в 4кв22.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Опубликованная отчетность Системы за 4 квартал нейтральна - Атон

- 11 апреля 2023, 13:47

- |

Система: Результаты за 4К22

Консолидированная выручка выросла на 18.3% г/г до 254.5 млрд руб. благодаря росту выручки у Агрохолдинга СТЕПЬ (+63% г/г до 29.1 млрд руб.) и Медси (+18% г/г до 9.8 млрд руб.), а также за счет консолидации Группы Эталон. Скорректированная OIBDA составила 80.0 млрд руб. (+16.5% г/г), рентабельность OIBDA достигла 31.4% (-0.5 пп г/г). Чистая прибыль, приходящаяся на Систему, составила 14.9 млрд руб. против 22.2 млрд руб. в 4К21. Консолидированные финансовые обязательства составили 1 081.3 млрд руб. (+24.0% г/г, -0.5% кв/кв), а чистый долг Корпоративного центра достиг 245.2 млрд руб. (+16.2% г/г, +6.5% кв/кв).

Консолидированная выручка выросла на 18.3% г/г до 254.5 млрд руб. благодаря росту выручки у Агрохолдинга СТЕПЬ (+63% г/г до 29.1 млрд руб.) и Медси (+18% г/г до 9.8 млрд руб.), а также за счет консолидации Группы Эталон. Скорректированная OIBDA составила 80.0 млрд руб. (+16.5% г/г), рентабельность OIBDA достигла 31.4% (-0.5 пп г/г). Чистая прибыль, приходящаяся на Систему, составила 14.9 млрд руб. против 22.2 млрд руб. в 4К21. Консолидированные финансовые обязательства составили 1 081.3 млрд руб. (+24.0% г/г, -0.5% кв/кв), а чистый долг Корпоративного центра достиг 245.2 млрд руб. (+16.2% г/г, +6.5% кв/кв).

Мы считаем результаты нейтральными для Системы с учетом в целом стабильной динамики по всем ключевым активам при росте долга. На настоящий момент мы не видим каких-либо специфических для компании катализаторов, кроме переоценки рынка в целом. В частности, такими катализаторами могли бы стать новости о планах Системы монетизировать крупнейшие непубличные активы (Медси, Биннофарм, СТЕПЬ), когда на рынке появятся возможности для IPO.Атон

Новости рынков |QIWI - рекордные финансовые показатели за 2022 год - Финам

- 07 апреля 2023, 20:42

- |

QIWI (ruA, прогноз «развивающийся») опубликовала отчетность за 2022 год по МСФО, согласно которой чистая выручка группы в годовом выражении увеличилась на 47,7%, до ₽ 34,1 млрд, а скорректированный показатель EBITDA вырос на 50,2% г/г, до ₽ 19,8 млрд. Рентабельность по скорр. EBITDA осталась на высоком уровне (57,9% в 2022 году и 57% по итогам 2021 года). Такая сильная динамика связана с рекордным увеличением объемов платежей и ростом популярности сервисов компании на фоне ограничений иностранных платежных систем.

Активы выросли с ₽ 83,8 млрд до ₽ 112 млрд г/г во многом благодаря увеличению денежных средств на счетах с ₽ 33 млрд до ₽ 47,5 млрд. Продолжает расти собственный капитал за счет нераспределенной прибыли.

( Читать дальше )

Активы выросли с ₽ 83,8 млрд до ₽ 112 млрд г/г во многом благодаря увеличению денежных средств на счетах с ₽ 33 млрд до ₽ 47,5 млрд. Продолжает расти собственный капитал за счет нераспределенной прибыли.

Что касается долговой нагрузки, то она, можно сказать, «символическая» и представлена облигационным займом, который в отчетности за 2022 год переклассифицирован в краткосрочные обязательства. Из-за большого объема денежных средств и эквивалентов на балансе у группы отрицательный чистый долг. Чтобы не создавать дополнительных рисков, средства компании размещаются преимущественно на счетах ЦБ, в крупнейших банках и в ОФЗ.Козлов Алексей

( Читать дальше )

Новости рынков |Результаты Ozon за 4 квартал поддержат инвестиционный кейс компании - Атон

- 07 апреля 2023, 10:45

- |

Обзор результатов Ozon за 4К22

Показатель товарооборота (GMV) Ozon вырос на 67% г/г до 296 млрд руб. благодаря почти двукратному увеличению числа заказов, сделанных через маркетплейс (174.6 млн, +90% г/г) на фоне роста числа активных покупателей (35.2 млн, +37% г/г) и частоты заказов (в среднем 13.2 заказов на одного клиента в год, +52% г/г). Общая выручка составила 93.6 млрд руб. (+41% г/г) — рост выручки оказался ниже GMV из-за увеличения доли сторонних продаж. Скорректированный показатель EBITDA составил 3.9 млрд руб. против убытка 15.9 млрд руб. в 4К21. Рентабельность EBITDA показала рост на 10.3 пп г/г и 0.4 пп кв/кв, составив 1.3% GMV за счет роста выручки от услуг, оптимизации расходов на фулфилмент и доставку, а также сокращения расходов на маркетинг.

( Читать дальше )

Показатель товарооборота (GMV) Ozon вырос на 67% г/г до 296 млрд руб. благодаря почти двукратному увеличению числа заказов, сделанных через маркетплейс (174.6 млн, +90% г/г) на фоне роста числа активных покупателей (35.2 млн, +37% г/г) и частоты заказов (в среднем 13.2 заказов на одного клиента в год, +52% г/г). Общая выручка составила 93.6 млрд руб. (+41% г/г) — рост выручки оказался ниже GMV из-за увеличения доли сторонних продаж. Скорректированный показатель EBITDA составил 3.9 млрд руб. против убытка 15.9 млрд руб. в 4К21. Рентабельность EBITDA показала рост на 10.3 пп г/г и 0.4 пп кв/кв, составив 1.3% GMV за счет роста выручки от услуг, оптимизации расходов на фулфилмент и доставку, а также сокращения расходов на маркетинг.

Ozon опубликовал сильные результаты, которые чуть превысили консенсус Интерфакса по линии GMV (+2.6%) и оценки аналитиков по EBITDA: фактический показатель составил 3.9 млрд руб., тогда как диапазон, полученный Интерфаксом предполагал 0.

( Читать дальше )

Новости рынков |Инвесторы фиксируют прибыль по бумагам Ozon после хорошего отчета - Финам

- 06 апреля 2023, 17:23

- |

Ozon хорошо отчитался о результатах за 4 квартал и полный 2022 год: выросли показатели маркетплейса, а за счет увеличения загрузки мощностей Ozon показал положительную скор. EBITDA третий квартал подряд.

Годовой оборот товаров (GMV) вырос на 86% г/г за счет улучшения показателей маркетплейса: количество заказов удвоилось до 465 млн в год, выросло количество продавцов (в 2,5 раза до 230 тыс.) и покупателей (+37% г/г до 35 млн), а также частота покупок.

Годовая выручка выросла на 55% г/г до 277 млрд руб., при этом в 2,5 раза увеличилась сервисная выручка. Таким образом, по нашим расчетам доля собственных продаж в структуре выручки Ozon могла сократиться до 48% с 68% в прошлом году, что положительно для рентабельности.

( Читать дальше )

Годовой оборот товаров (GMV) вырос на 86% г/г за счет улучшения показателей маркетплейса: количество заказов удвоилось до 465 млн в год, выросло количество продавцов (в 2,5 раза до 230 тыс.) и покупателей (+37% г/г до 35 млн), а также частота покупок.

Годовая выручка выросла на 55% г/г до 277 млрд руб., при этом в 2,5 раза увеличилась сервисная выручка. Таким образом, по нашим расчетам доля собственных продаж в структуре выручки Ozon могла сократиться до 48% с 68% в прошлом году, что положительно для рентабельности.

( Читать дальше )

Новости рынков |Фундаментальный потенциал роста бумаг Ozon уже нашел отражение в цене акций - Синара

- 06 апреля 2023, 15:36

- |

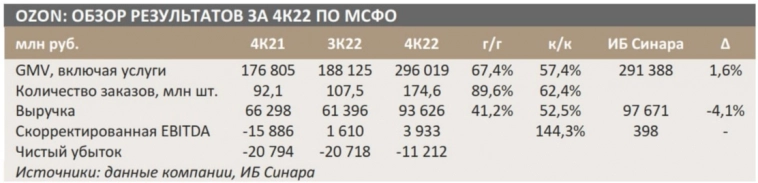

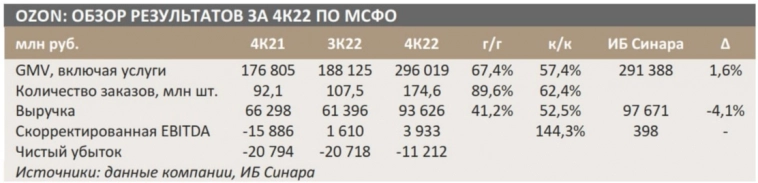

Ozon сообщил о результатах за 4К22 по МСФО: скорректированная EBITDA была положительной третий квартал подряд. Показатель достиг 3,9 млрд руб. против убытка в 15,8 млрд руб. год назад.

Рост GMV замедлился до 67% г/г (против 74% г/г в 3К22), показатель составил 296 млрд руб. — на уровне нашего прогноза и ожиданий рынка.

Чистый убыток — 11,2 млрд руб., на 4К21 он составлял 20,8 млрд руб.

Количество активных покупателей в 2022 г. достигло 35,2 млн, активных продавцов — 230 000.

Компания не раскрыла FCF за квартал.

ИБ «Синара»

Рост GMV замедлился до 67% г/г (против 74% г/г в 3К22), показатель составил 296 млрд руб. — на уровне нашего прогноза и ожиданий рынка.

Чистый убыток — 11,2 млрд руб., на 4К21 он составлял 20,8 млрд руб.

Количество активных покупателей в 2022 г. достигло 35,2 млн, активных продавцов — 230 000.

Компания не раскрыла FCF за квартал.

Финансовые результаты Ozon за 4К22 указывают на то, что стремительный рост GMV и улучшение юнит-экономики, уже наблюдавшееся в предыдущие кварталы, продолжаются. Вместе с тем полагаем, что фундаментальный потенциал роста бумаг уже нашел отражение в цене акций компании и поэтому сохраняем рейтинг по ним на уровне «Держать».Белов Константин

ИБ «Синара»

Новости рынков |В ближайшей перспективе катализаторов роста для акций ВТБ нет - Атон

- 06 апреля 2023, 10:23

- |

ВТБ представил результаты за 2023/2М23 по МСФО

Чистый процентный доход банка в 2022 году упал на 50% г/г до 321 млрд руб. из-за реализации процентного и валютного рисков. Чистая процентная маржа составила 1.8% (3.8% за 2021 г.). Чистый комиссионный доход сократился на 7% до 147 млрд руб. Прочие операционные расходы составили 467 млрд руб. в результате сочетания трех разовых факторов: убытка от операций с иностранной валютой (300 млрд руб.), убытка от выбытия дочерних иностранных компаний (229 млрд руб.) и прибыли от приобретения банка Открытие (165 млрд руб.). Резервы под обесценение выросли в 4.4 раза до 514 млрд руб. при стоимости риска 2.5%. Операционные расходы снизились на 8% до 284 млрд руб. Как результат, чистый убыток по МСФО за 2022 г. составил 612.6 млрд руб. Совокупные активы группы ВТБ выросли на 17% до 20 трлн руб., что обусловлено приобретением банка Открытие. Показатель капитала Н1.1 на 1 января составлял 7.3% (минимальное значение, установленное регулятором, — 4.5%) с учетом регуляторных послаблений ЦБ РФ. Без учета послаблений ЦБ показатель Н1.1 ниже. В 2023 ВТБ в целом вернулся к нормальному ведению деятельности, По итогам 1К23, по предварительным оценкам, чистая прибыль составила около 140 млрд руб. В целом за 2023 банк ожидает получить рекордную прибыль.

( Читать дальше )

Чистый процентный доход банка в 2022 году упал на 50% г/г до 321 млрд руб. из-за реализации процентного и валютного рисков. Чистая процентная маржа составила 1.8% (3.8% за 2021 г.). Чистый комиссионный доход сократился на 7% до 147 млрд руб. Прочие операционные расходы составили 467 млрд руб. в результате сочетания трех разовых факторов: убытка от операций с иностранной валютой (300 млрд руб.), убытка от выбытия дочерних иностранных компаний (229 млрд руб.) и прибыли от приобретения банка Открытие (165 млрд руб.). Резервы под обесценение выросли в 4.4 раза до 514 млрд руб. при стоимости риска 2.5%. Операционные расходы снизились на 8% до 284 млрд руб. Как результат, чистый убыток по МСФО за 2022 г. составил 612.6 млрд руб. Совокупные активы группы ВТБ выросли на 17% до 20 трлн руб., что обусловлено приобретением банка Открытие. Показатель капитала Н1.1 на 1 января составлял 7.3% (минимальное значение, установленное регулятором, — 4.5%) с учетом регуляторных послаблений ЦБ РФ. Без учета послаблений ЦБ показатель Н1.1 ниже. В 2023 ВТБ в целом вернулся к нормальному ведению деятельности, По итогам 1К23, по предварительным оценкам, чистая прибыль составила около 140 млрд руб. В целом за 2023 банк ожидает получить рекордную прибыль.

( Читать дальше )

Новости рынков |MD Medical Group — редкая на отечественном фондовом рынке возможность вложиться в частную медицину - Синара

- 04 апреля 2023, 12:51

- |

Как следует из опубликованной вчера отчетности MD Medical Group по МСФО за прошлый год, выручка почти не выросла, а показатели рентабельности несколько ухудшились. Выручка составила 25 млрд руб., повторив результат 2021 г. Доходы госпиталей Москвы упали на 7,1% вследствие сокращения объема связанных с COVID-19 услуг диагностики и лечения, что компенсировалось наращиванием выручки региональных госпиталей и амбулаторных поликлиник. Снижение EBITDA на 4% г/г до 7,9 млрд руб. предполагает рентабельность по EBITDA на уровне 31,4%, на 1,4 п. п. ниже, чем годом ранее. Скорректированная чистая прибыль MDMG составила 6,0 млрд руб. (-1,5% г/г), чистая денежная позиция на конец декабря —3,9 млрд руб.

( Читать дальше )

MD Medical Group — редкая на отечественном фондовом рынке возможность вложиться в частную медицину. Результаты за 2022 г. указывают на разную динамику по сегментам. Вместе с тем отмечаем, что рентабельность, несмотря на некоторое снижение, остается достаточно высокой, а финансовое положение компании — весьма устойчивым. Мы оцениваем представленные результаты как в целом нейтральные.Белов Константин

( Читать дальше )

Новости рынков |Акции Мать и дитя выглядят перекупленными после публикации отчетности - Открытие Инвестиции

- 04 апреля 2023, 11:35

- |

Мать и дитя в 2022 г. сохранила высокую рентабельность и накопила солидную чистую денежную позицию. ГК MD Medical («Мать и дитя») опубликовала в понедельник, 3 апреля, финансовые результаты (МСФО) 12 месяцев 2022 года.

Ключевые финансовые показатели за 2022 г.:

Выручка осталась на прежнем уровне и составила 25 222 млн руб.

( Читать дальше )

Ключевые финансовые показатели за 2022 г.:

Выручка осталась на прежнем уровне и составила 25 222 млн руб.

( Читать дальше )

Новости рынков |Финансовое положение MD Medical Group является достаточно устойчивым - Синара

- 03 апреля 2023, 19:48

- |

MD Medical Group публикует результаты за 2022 г. по МСФО: выручка на уровне 2021 г. при некотором снижении рентабельности — нейтрально Представленные сегодня финансовые результаты MD Medical Group показали снижение рентабельности.

Выручка составила 25,2 млрд руб., не изменившись относительно 2021 г.

Показатель EBITDA уменьшился на 4% г/г до 7,9 млрд руб. при рентабельности на уровне 31,4% (-1,4 п. п. в сравнении с 2021 г.), что отражает сокращение объема предоставленных услуг, связанных с пандемией COVID-19, и расходы на расширение бизнеса.

На конец года чистая денежная позиция составила 3,9 млрд руб.

Выручка составила 25,2 млрд руб., не изменившись относительно 2021 г.

Показатель EBITDA уменьшился на 4% г/г до 7,9 млрд руб. при рентабельности на уровне 31,4% (-1,4 п. п. в сравнении с 2021 г.), что отражает сокращение объема предоставленных услуг, связанных с пандемией COVID-19, и расходы на расширение бизнеса.

На конец года чистая денежная позиция составила 3,9 млрд руб.

Результаты MD Medical Group с разной динамикой по сегментам отражают неоднозначную ситуацию на рынке медицинских услуг. Вместе с тем отмечаем, что рентабельность, несмотря на некоторое снижение, остается достаточно высокой, а финансовое положение компании — достаточно устойчивым. На данный момент рейтинг по акциям MD Medical Group нами не установлен.ИБ «Синара»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс