SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

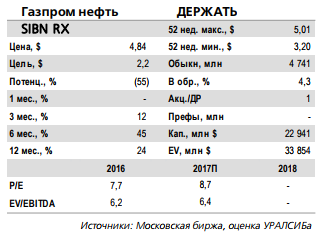

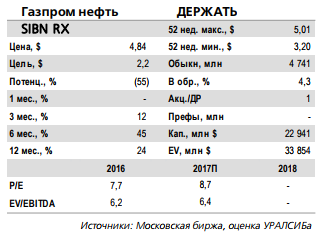

Новости рынков |Газпром нефть - финансовые результаты нейтральны для акций

- 01 марта 2018, 11:29

- |

Газпром нефть: финансовые результаты за 4К17 оправдали ожидания

Газпром нефть опубликовала финансовые результаты за 4К17. Основные показатели соответствуют нашим ожиданиям и консенсус-прогнозу — результаты ожидаемо ухудшились по сравнению с 3К17. Объемы добычи и переработки оказались ниже, наблюдался сезонный рост расходов, который нейтрализовал позитивный эффект улучшения макроэкономической конъюнктуры. Последний привел к росту цен на нефть и положительному лагу экспортной пошлины. Годовые результаты выглядят намного сильнее — FCF превысил $1.0 млрд после нескольких лет подряд в минусе на фоне интенсивных инвестиций.

Газпром нефть опубликовала финансовые результаты за 4К17. Основные показатели соответствуют нашим ожиданиям и консенсус-прогнозу — результаты ожидаемо ухудшились по сравнению с 3К17. Объемы добычи и переработки оказались ниже, наблюдался сезонный рост расходов, который нейтрализовал позитивный эффект улучшения макроэкономической конъюнктуры. Последний привел к росту цен на нефть и положительному лагу экспортной пошлины. Годовые результаты выглядят намного сильнее — FCF превысил $1.0 млрд после нескольких лет подряд в минусе на фоне интенсивных инвестиций.

Мы считаем результаты НЕЙТРАЛЬНЫМИ для акций Газпром нефти.АТОН

- комментировать

- 3

- Комментарии ( 0 )

Новости рынков |Газпром нефть - результаты телеконференции нейтральны для акций компании.

- 01 марта 2018, 11:08

- |

Газпром нефть провела телеконференцию по итогам 4К17

Ниже мы выделяем наиболее важные моменты.

Переработка. После завершения плановых ремонтных работ на НПЗ в 2017, Газпром нефть прогнозирует, что объемы переработки вернутся к уровням 2016 года (41.9 млн т), хотя окончательные объемы переработки будут зависеть от ситуации на рынке.

Планы по добыче. Газпром нефть повысила прогноз по «полке» добычи на Новопортовском месторождении до 8.6 млн т в год — этот уровень будет достигнут в 2020 (в нашу модель мы в настоящий момент закладываем максимум всего 8 млн т в год), с последующей закачкой попутного нефтяного газа обратно в резервуар. Кроме того, компания рассматривает ряд новых лицензионных участков в дополнение к группе Отдаленная, которая была представлена ранее: Аяшский шельфовый блок в Охотском море, ряд участков в Западной Сибири, наряду с недавно открытыми месторождениями в Волго-Уральской провинции (Уранский блок). Большинство этих участков будут введены в эксплуатацию через 5-7 лет и имеют, согласно оценкам, совокупный максимальный уровень добычи 17 млн т. Что касается шельфовых проектов, компания рассматривает возможность привлечение зарубежных партнеров, планируя разделить с ними соответствующие риски разработки, а также технологическую синергию.

( Читать дальше )

Ниже мы выделяем наиболее важные моменты.

Переработка. После завершения плановых ремонтных работ на НПЗ в 2017, Газпром нефть прогнозирует, что объемы переработки вернутся к уровням 2016 года (41.9 млн т), хотя окончательные объемы переработки будут зависеть от ситуации на рынке.

Планы по добыче. Газпром нефть повысила прогноз по «полке» добычи на Новопортовском месторождении до 8.6 млн т в год — этот уровень будет достигнут в 2020 (в нашу модель мы в настоящий момент закладываем максимум всего 8 млн т в год), с последующей закачкой попутного нефтяного газа обратно в резервуар. Кроме того, компания рассматривает ряд новых лицензионных участков в дополнение к группе Отдаленная, которая была представлена ранее: Аяшский шельфовый блок в Охотском море, ряд участков в Западной Сибири, наряду с недавно открытыми месторождениями в Волго-Уральской провинции (Уранский блок). Большинство этих участков будут введены в эксплуатацию через 5-7 лет и имеют, согласно оценкам, совокупный максимальный уровень добычи 17 млн т. Что касается шельфовых проектов, компания рассматривает возможность привлечение зарубежных партнеров, планируя разделить с ними соответствующие риски разработки, а также технологическую синергию.

( Читать дальше )

Новости рынков |Газпром нефть отчитается сегодня и проведет телеконференцию

- 28 февраля 2018, 10:20

- |

Аналитики Атона полагают, что результаты Газпром нефти за 2017 год окажутся намного сильнее в годовом сопоставлении:

Газпром нефть сегодня опубликует финансовые показатели за 4К17 по МСФО и проведет телеконференцию — намечена на 17:00 по московскому времени. В 4К17 макроэкономическая обстановка была благоприятной для всех российских нефтяных компаний благодаря росту рублевых цен на нефть. Тем не менее на результатах Газпром нефти также сказалось квартальное снижение добычи и объемов переработки и сезонный рост расходов. Мы ожидаем роста выручки до 546.3 млрд руб. (+6% кв/кв), но снижение EBITDA на 4% кв/кв до 119.8 млрд руб. и чистую прибыль в размере 64.6 млрд руб., что на 17% ниже, чем в предыдущем квартале. Тем не менее мы полагаем, что результаты компании за 2017 окажутся намного сильнее в годовом сопоставлении за счет улучшения макроэкономической конъюнктуры и сохраняющегося роста добычи за счет гринфилдов, пользующихся льготным режимом налогообложения. На телеконференции мы ждем прогноза по добыче и капзатратам на 2018. Также, на наш взгляд, будут обсуждаться новые участки добычи и дивиденды.

Новости рынков |Отчет Газпром нефти покажет сокращение чистой прибыли на 17%

- 27 февраля 2018, 19:58

- |

«Газпром нефть» представит результаты за 4кварта 2017 года по МСФО 28 февраля. «Газпром нефть» уже сообщила предварительные оценки результатов за 2017 год по МСФО во время Дня инвестора в феврале.

Исходя из представленных данных, мы полагаем, что в 4 квартале выручка компании могла вырасти на 8% к/к, до 9,4 млрд доллов, в первую очередь за счет повышения цены нефти Brent на 18% к/к, хотя некоторое снижение продаж нефтепродуктов в отчётной период могло частично ослабить общий положительный эффект.ВТБ Капитал

Рост коммерческих и административно-хозяйственных расходов, по нашим расчетам, составил 38% к/к. В то же время компания, согласно нашим прогнозам, нарастила объем покупки нефти и нефтепродуктов на 22% к/к. Несмотря на повышение в 4 квартале цен на нефть мы ожидаем, что налоги, за исключением налога на прибыль, вырастут в квартальном сопоставлении всего на 5%, поскольку восстановление добычи на Приразломном (имеет льготы по НДПИ и не облагается экспортной пошлиной) вместе со снижением добычи на отработанных месторождениях компенсирует рост налоговых ставок.

Таким образом EBITDA, по нашим оценкам, снизится на 3% к/к, до 2,0 млрд долларов. Помимо прочего мы полагаем, что повышение расходов на износ, истощение и амортизацию, а также рост налога на прибыль, окажут негативное влияние на показатели «Газпром нефти» ниже строки EBITDA. Мы ожидаем, что в результате чистая прибыль сократится на 17% к/к, до 1,1 млрд долларов.

Ранее «Газпром нефть» называла ориентир по дивидендам за 2017 год на уровне 14 руб./акция (включая промежуточные дивиденды за 9м17 в размере 10 руб./акция), что предполагает коэффициент дивидендных выплат в размере 26% и дивидендную доходность на уровне 4,9%.

Никакой реакции рынка на представленные результаты мы не ожидаем.

Новости рынков |Газпром нефть - увеличение дивидендных выплат выглядит логичным

- 09 февраля 2018, 11:09

- |

Газпром нефть изучит увеличение доли прибыли, направляемой на дивиденды, возможно, раньше прохождения пика инвестиций — CFO

Газпром нефть будет рассматривать возможность увеличения доли направляемой на дивиденды чистой прибыли, возможно, даже до прохождения пика инвестиций в нефтепереработку, сообщил CFO компании Алексей Янкевич в ходе Дня инвестора «Газпрома» в Лондоне. Он также сказал, что компания намерена продолжать практику выплат промежуточных дивидендов, которая прекращалась во время низких цен на нефть, и основной акционер эту идею поддерживает.

Газпром нефть будет рассматривать возможность увеличения доли направляемой на дивиденды чистой прибыли, возможно, даже до прохождения пика инвестиций в нефтепереработку, сообщил CFO компании Алексей Янкевич в ходе Дня инвестора «Газпрома» в Лондоне. Он также сказал, что компания намерена продолжать практику выплат промежуточных дивидендов, которая прекращалась во время низких цен на нефть, и основной акционер эту идею поддерживает.

Учитывая последние финрезультаты компании (рекордные по чистой прибыли) и перспективы на текущий год, увеличение дивидендных выплат выглядит логичным. Газпром нефть в целом достаточна щедра по отношению к акционерам и выплачивает дивиденды исходя из 25% чистой прибыли по МСФО. Если будет увеличена доля чистой прибыли (например, до 30%), направляемой на дивиденды, то дивиденд на акцию может превысить 18 руб., что дает более 6% доходности по текущей цене.Промсвязьбанк

Новости рынков |Рост финпоказателей Газпром нефти в 2017 году обусловлен восстановлением конъюнктуры рынка и новых проектов в добыче

- 08 февраля 2018, 13:23

- |

Чистая прибыль Газпром нефти по МСФО за 2017 г., как ожидается, выросла на 26,5% — до 253 млрд руб.

Чистая прибыль Газпром нефти по МСФО за 2017 год, как ожидается, увеличилась на 26,5% — до 253 млрд руб., говорится в сообщении компании. Ожидаемая скорректированная EBITDA за 2017 год — 551 млрд руб. (рост на 20,8%), ожидаемый положительный свободный денежный поток (FCF) — 65 млрд руб. Ожидается, что выручка Газпром нефти по итогам 2017 года составит 2 трлн руб., увеличившись более чем на 18%.

Чистая прибыль Газпром нефти по МСФО за 2017 год, как ожидается, увеличилась на 26,5% — до 253 млрд руб., говорится в сообщении компании. Ожидаемая скорректированная EBITDA за 2017 год — 551 млрд руб. (рост на 20,8%), ожидаемый положительный свободный денежный поток (FCF) — 65 млрд руб. Ожидается, что выручка Газпром нефти по итогам 2017 года составит 2 трлн руб., увеличившись более чем на 18%.

Озвученные цифры выше консенсуса Bloomberg, что является позитивным моментом, бумаги компании отреагировали ростом на 2,8%. Рост финпоказателей Газпром нефти в 2017 году был достигнут за счет восстановления конъюнктуры рынка и новых проектов в добыче. Мы высоко оцениваем результаты Газпром нефти.Промсвязьбанк

Новости рынков |Графики Газпром нефти говорят об опасности

- 07 февраля 2018, 16:04

- |

К середине торгового дня среды российские фондовые индексы оставались на положительной территории, восстанавливая позиции, утраченные накануне. Индекс МосБиржи к 14.20 мск вырос на 0,76% до 2255,14 пункта, а индекс РТС увеличился на 0,65% до 1240,65 пункта. Рубль к середине дня ослабевал против доллара и евро, оказавшись под давлением снижения нефтяных цен.

Эмитенты

В лидерах роста пребывали обыкновенные акции “Сургутнефтегаза” (+2,90%) и бумаги “Газпром нефти” (+2,70%). В лидерах падения были бумаги Polymetal (-1,90%) и акции “ДИКСИ” (-1,32%).

«Велес Брокер»

Эмитенты

В лидерах роста пребывали обыкновенные акции “Сургутнефтегаза” (+2,90%) и бумаги “Газпром нефти” (+2,70%). В лидерах падения были бумаги Polymetal (-1,90%) и акции “ДИКСИ” (-1,32%).

Техническая картина по акциям “Газпром нефти”, которая недавно опубликовала предварительные финансовые результаты по МСФО за 4-й квартал прошлого года, складывается неоднозначной. С одной стороны, бумаги стремятся отыграть снижение, но объемы торгов при этом остаются ниже средних, а близость исторического максимума (285,20 руб) и наличие “медвежьих” дивергенций с RSI на недельном и месячном графиках предупреждают об опасности. Открывать новые “длинные” позиции на данный момент опасно, однако, есть смысл сохранять уже открытые до закрепления бумаг ниже 270 руб.Кожухова Елена

«Велес Брокер»

Новости рынков |Газпром нефть - дивидендная доходность за год может приблизиться к 6%

- 07 февраля 2018, 14:25

- |

Предварительные результаты по МСФО за 4 кв 2017 г.: EBITDA выросла на 58% год к году, но СДП отрицателен

Рост EBITDA в долларах — 70% год к году и 34% квартал к кварталу. Вчера Газпром нефть опубликовала предварительные показатели финансовой отчетности по МСФО за 2017 г. По нашим расчетам на основе этой информации и отчетности по МСФО за предыдущие периоды, в 4 кв. 2018 г. выручка возросла на 15% год к году и на 6,5% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). EBITDA (рассчитанная как OIBDA, то есть сумма операционной прибыли и амортизации) выросла на 58% год к году и 33% квартал к кварталу до 165 млрд руб. (2,83 млрд долл.) В долларовом выражении EBITDA увеличилась на 70% год к году и на 34% квартал к кварталу. Рентабельность по EBITDA выросла на 8,1 п.п. год к году и на 6 п.п. квартал к кварталу до 30,2%. Чистая прибыль возросла на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

( Читать дальше )

Рост EBITDA в долларах — 70% год к году и 34% квартал к кварталу. Вчера Газпром нефть опубликовала предварительные показатели финансовой отчетности по МСФО за 2017 г. По нашим расчетам на основе этой информации и отчетности по МСФО за предыдущие периоды, в 4 кв. 2018 г. выручка возросла на 15% год к году и на 6,5% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). EBITDA (рассчитанная как OIBDA, то есть сумма операционной прибыли и амортизации) выросла на 58% год к году и 33% квартал к кварталу до 165 млрд руб. (2,83 млрд долл.) В долларовом выражении EBITDA увеличилась на 70% год к году и на 34% квартал к кварталу. Рентабельность по EBITDA выросла на 8,1 п.п. год к году и на 6 п.п. квартал к кварталу до 30,2%. Чистая прибыль возросла на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

( Читать дальше )

Новости рынков |Газпром нефть - неизменные капзатраты с 2018 года - разочаровывающий фактор для рынка

- 07 февраля 2018, 10:15

- |

Газпром нефть провела День инвестора в Нью-Йорке

Газпром нефть вчера также провела свой ежегодный День инвестора в рамках Дня инвестора Газпрома в Нью-Йорке. Ниже мы выделяем основные моменты.

Капзатраты. Неожиданно, но компания не планирует снижать свои капзатраты и прогнозирует, что они составят $6.2млрд в 2018, что соответствует уровню 2017. Компания объясняет это преимущественно ростом расходов на переработку, предназначенных для повышения сложности перерабатывающих мощностей. Кроме того, Газпром прогнозирует, что капзатраты Газпром нефти останутся неизменными до 2020, а снижение капзатрат может произойти после 2022-23. Это заявление стало для нас неприятным сюрпризом, поскольку ключевым элементом инвестиционного профиля Газпром нефти для нас было предположение, что капзатраты начнут падать после достижения максимального уровня в 2017 — компания высвободит больше FCF с 2018 и увеличит выплаты дивидендов. Мы ожидали, что после капзатрат в размере $6.3 млрд в 2017 в 2018 капзатраты составят $5.7 млрд, а консенсус-прогноз Bloomberg предусматривает еще более оптимистичный показатель — $5.4 млрд в 2018.

( Читать дальше )

Газпром нефть вчера также провела свой ежегодный День инвестора в рамках Дня инвестора Газпрома в Нью-Йорке. Ниже мы выделяем основные моменты.

Капзатраты. Неожиданно, но компания не планирует снижать свои капзатраты и прогнозирует, что они составят $6.2млрд в 2018, что соответствует уровню 2017. Компания объясняет это преимущественно ростом расходов на переработку, предназначенных для повышения сложности перерабатывающих мощностей. Кроме того, Газпром прогнозирует, что капзатраты Газпром нефти останутся неизменными до 2020, а снижение капзатрат может произойти после 2022-23. Это заявление стало для нас неприятным сюрпризом, поскольку ключевым элементом инвестиционного профиля Газпром нефти для нас было предположение, что капзатраты начнут падать после достижения максимального уровня в 2017 — компания высвободит больше FCF с 2018 и увеличит выплаты дивидендов. Мы ожидали, что после капзатрат в размере $6.3 млрд в 2017 в 2018 капзатраты составят $5.7 млрд, а консенсус-прогноз Bloomberg предусматривает еще более оптимистичный показатель — $5.4 млрд в 2018.

( Читать дальше )

Новости рынков |Меры дополнительной налоговой поддержки были бы благоприятны для Лукойла и Газпром нефти

- 30 января 2018, 10:18

- |

Обсуждение отрицательного акциза для НПЗ в России отложено

Коммерсант сообщает, что Минфин предлагает отложить обсуждение внедрения отрицательного акциза для российской нефтеперерабатывающей промышленности на период после выборов президента, которые намечены на март 2018. Минфин предлагает ввести отрицательный акциз для российских НПЗ в качестве меры поддержки, хотя критерии и детали пока не определены. Минэнерго уже предложило свою развернутую позицию — для предоставления обратного акциза следует использовать три ключевых параметра: 1). Глубина переработки свыше 65% и/или наличие вторичных процессов. 2). Объемы поставок светлых нефтепродуктов на внутренний рынок. 3). Логистическое отставание. Все крупные нефтяные компании в основном поддержали эти предложения, поскольку они исходят из схожих критериев, при этом Татнефть, которая владеет самым современным НПЗ ТАНЕКО, предполагает более строгие критерии. Тем временем, Минфин предлагает отменить экспортную пошлины на нефтепродукты, чтобы заменить ее отрицательным акцизом — и Минэнерго, и нефтяные компании выступают резко против этого предложения.

( Читать дальше )

Коммерсант сообщает, что Минфин предлагает отложить обсуждение внедрения отрицательного акциза для российской нефтеперерабатывающей промышленности на период после выборов президента, которые намечены на март 2018. Минфин предлагает ввести отрицательный акциз для российских НПЗ в качестве меры поддержки, хотя критерии и детали пока не определены. Минэнерго уже предложило свою развернутую позицию — для предоставления обратного акциза следует использовать три ключевых параметра: 1). Глубина переработки свыше 65% и/или наличие вторичных процессов. 2). Объемы поставок светлых нефтепродуктов на внутренний рынок. 3). Логистическое отставание. Все крупные нефтяные компании в основном поддержали эти предложения, поскольку они исходят из схожих критериев, при этом Татнефть, которая владеет самым современным НПЗ ТАНЕКО, предполагает более строгие критерии. Тем временем, Минфин предлагает отменить экспортную пошлины на нефтепродукты, чтобы заменить ее отрицательным акцизом — и Минэнерго, и нефтяные компании выступают резко против этого предложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс