SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Новатэка готовы к штурму исторических максимумов

- 25 мая 2018, 16:59

- |

Председатель правления «НОВАТЭКа» Леонид Михельсон и председатель совета директоров и исполнительный директор концерна Total Патрик Пуянне подписали обязывающее соглашение об условиях вхождения в проект «Арктик СПГ 2». Соглашение было подписано в рамках XXII Петербургского международного экономического форума, в присутствии президента России Владимира Путина и президента Франции Эммануэля Макрона.

К середине торгового дня пятницы российские фондовые индексы показывали положительную динамику. Индекс Мосбиржи к 13.50 мск вырос на 0,76% до 2311,56 пункта, а индекс РТС увеличился на 0,24%, до 1176,42 пункта. Рубль к середине дня ослаб против доллара и евро, оказавшись под давлением нефтяных цен. Доллар стремился к 62 руб, а евро поднялся выше 72,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “Новатэка” (+4,40%) и бумаги “Алросы” (+1,91%). В лидерах падения были котировки ТГК-1 (-2,20%), а также акции НМТП (-1,89%).

ИК «Велес Капитал»

К середине торгового дня пятницы российские фондовые индексы показывали положительную динамику. Индекс Мосбиржи к 13.50 мск вырос на 0,76% до 2311,56 пункта, а индекс РТС увеличился на 0,24%, до 1176,42 пункта. Рубль к середине дня ослаб против доллара и евро, оказавшись под давлением нефтяных цен. Доллар стремился к 62 руб, а евро поднялся выше 72,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “Новатэка” (+4,40%) и бумаги “Алросы” (+1,91%). В лидерах падения были котировки ТГК-1 (-2,20%), а также акции НМТП (-1,89%).

Фундаментальную поддержку акциям “Новатэка” в пятницу оказывали новости о том, что компания совместно с Total будет участвовать в проекте “Арктик СПГ-2”. С технической точки зрения бумаги “Новатэка” расположены недалеко от психологически важной отметки 800 руб и исторического максимума 800,7 руб. Объемы торгов при росте акций достаточно высоки, что говорит о неплохих шансах пробоя указанных отметок и последующего движения к новым максимумам. Основной риск в данном случае заключается в близости акций к зоне перекупленности. Среднесрочные “длинные” позиции стоит сохранять до преодоления отметки 750 руб, а сигналом к краткосрочной фиксации прибыли может выступить преодоление 775 руб.Кожухова Елена

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Новости рынков |Сильные результаты основного конкурента Алроса на мировой арене являются позитивным сигналом для Алроса

- 22 мая 2018, 12:17

- |

Продажи De Beers в ходе 4-го цикла составили $550 млн

По словам генерального директора, компания увидела «высокий спрос», отражающий сохраняющийся рост потребления ювелирных изделий с бриллиантами, особенно со стороны американских клиентов.

По словам генерального директора, компания увидела «высокий спрос», отражающий сохраняющийся рост потребления ювелирных изделий с бриллиантами, особенно со стороны американских клиентов.

Сильные результаты основного конкурента АЛРОСА на мировой арене, которые предполагают рост на 5.0% по сравнению с 3-м циклом в этом году и на 5.4% в годовом сопоставлении. Учитывая также оптимистичные комментарии по рынку, мы считаем эти результаты позитивным сигналом для АЛРОСА и подтверждаем нашу рекомендацию ПОКУПАТЬ по компании.АТОН

Новости рынков |Из-за сильной отчетности акции Алроса могут показать опережающую динамику

- 17 мая 2018, 14:52

- |

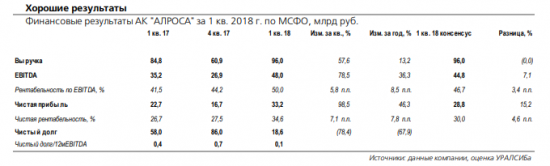

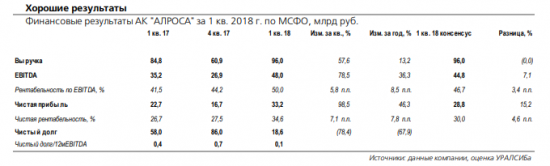

«АЛРОСА» опубликовала сильные результаты за 1к18: EBITDA составила 48,0 млрд руб., чистая прибыль – 31,2 млрд руб., выше консенсус-прогнозов на 8% и 14% соответственно.

( Читать дальше )

Хорошие показатели были обусловлены жестким контролем над затратами. Чистый долг/EBITDA компании составил 0,1x, а доходность свободного денежного потока на собственный капитал (FCFE) достигла 11% – это дает все больше оснований предполагать, что дивиденды за год окажутся выше ожиданий, тем более что руководство заявило о скором обновлении дивидендной политики. Сильные результаты за 1к18 могут послужить причиной опережающей динамики акций «АЛРОСА» – тем более, учитывая их сравнительно низкие мультипликаторы и благоприятные фундаментальные факторы алмазного рынка, подкрепляющие нашу позитивную оценку инвестиционной привлекательности компании. Рассчитанная нами прогнозная цена через 12 месяцев остается без изменений на уровне 130 руб., что предполагает ожидаемую полную доходность в 52%. Мы подтверждаем рекомендацию «покупать».

( Читать дальше )

Новости рынков |Алроса - снижение дивидендной доходности по итогам 2017 года

- 17 мая 2018, 14:19

- |

Компания продемонстрировала улучшение результатов в 1 кв. 2018 г.

Рост всех финансовых показателей. АК «АЛРОСА» вчера опубликовала хорошие результаты по МСФО за 1 кв. 2018 г., оказавшиеся в целом заметно выше ожиданий рынка. При этом выручка компании в отчетном периоде увеличилась на 58% квартал к кварталу до 96 млрд руб. и на 13% по сравнению с соответствующим показателем прошлого года. EBITDA возросла на 78% квартал к кварталу и на 36% год к году, достигнув 48 млрд руб. Чистая прибыль подскочила за год более чем на 46% до 48 млрд долл., а за квартал почти удвоилась.

Рост объемов продаж алмазов. АЛРОСА в 1 кв. 2018 г. сократила объем добычи алмазов на 17% год к году до 7,420 млн карат. Падение объемов производства произошло из-за остановки рудника «Мир», прекращения добычи руды на карьере трубки «Удачная» и вовлечения в переработку руд с более низким содержанием алмазов. Однако сокращение добычи не является неожиданностью, поскольку компания изначально планировала в 2018 г. снижение добычи до 36,6 млн карат с 39,6 млн карат в 2017 г. Тем не менее продажи алмазного сырья за период возросли на 43% квартал к кварталу до 13,4 млн карат за счет реализации сырья из запасов. В 1 кв. 2017 г. компания реализовала 14,1 млн карат алмазов. Как сообщала АЛРОСА ранее, продажи алмазов ювелирного качества составили около 10,1 млн карат по средней цене 154 долл./карат (+31% год к году), а объем продаж алмазов технического качества составил около 3,2 млн карат (по средней цене 8 долл./карат (+14% год к году). Улучшение мировой конъюнктуры при незначительном сокращении объемов продаж позволило компании нарастить выручку. А благодаря контролю над затратами компания смогла сократить расходы, что улучшило показатели прибыльности, несмотря на укрепление рубля в 1 кв. 2018 г.

( Читать дальше )

Рост всех финансовых показателей. АК «АЛРОСА» вчера опубликовала хорошие результаты по МСФО за 1 кв. 2018 г., оказавшиеся в целом заметно выше ожиданий рынка. При этом выручка компании в отчетном периоде увеличилась на 58% квартал к кварталу до 96 млрд руб. и на 13% по сравнению с соответствующим показателем прошлого года. EBITDA возросла на 78% квартал к кварталу и на 36% год к году, достигнув 48 млрд руб. Чистая прибыль подскочила за год более чем на 46% до 48 млрд долл., а за квартал почти удвоилась.

Рост объемов продаж алмазов. АЛРОСА в 1 кв. 2018 г. сократила объем добычи алмазов на 17% год к году до 7,420 млн карат. Падение объемов производства произошло из-за остановки рудника «Мир», прекращения добычи руды на карьере трубки «Удачная» и вовлечения в переработку руд с более низким содержанием алмазов. Однако сокращение добычи не является неожиданностью, поскольку компания изначально планировала в 2018 г. снижение добычи до 36,6 млн карат с 39,6 млн карат в 2017 г. Тем не менее продажи алмазного сырья за период возросли на 43% квартал к кварталу до 13,4 млн карат за счет реализации сырья из запасов. В 1 кв. 2017 г. компания реализовала 14,1 млн карат алмазов. Как сообщала АЛРОСА ранее, продажи алмазов ювелирного качества составили около 10,1 млн карат по средней цене 154 долл./карат (+31% год к году), а объем продаж алмазов технического качества составил около 3,2 млн карат (по средней цене 8 долл./карат (+14% год к году). Улучшение мировой конъюнктуры при незначительном сокращении объемов продаж позволило компании нарастить выручку. А благодаря контролю над затратами компания смогла сократить расходы, что улучшило показатели прибыльности, несмотря на укрепление рубля в 1 кв. 2018 г.

( Читать дальше )

Новости рынков |Результата Алросы оказались лучше ожиданий рынка

- 17 мая 2018, 12:44

- |

АЛРОСА в I квартале увеличила EBITDA на 37%, до 48 млрд руб.

АК АЛРОСА в I квартале 2018 года увеличила EBITDA на 37% по сравнению с аналогичным периодом прошлого года, до 48,039 млрд рублей, сообщила компания. Чистая прибыль АЛРОСА по МСФО выросла на 40%, до 33,181 млрд рублей. Выручка, включая доход от субсидий, увеличилась на 13%, до 95,969 млрд рублей.

АК АЛРОСА в I квартале 2018 года увеличила EBITDA на 37% по сравнению с аналогичным периодом прошлого года, до 48,039 млрд рублей, сообщила компания. Чистая прибыль АЛРОСА по МСФО выросла на 40%, до 33,181 млрд рублей. Выручка, включая доход от субсидий, увеличилась на 13%, до 95,969 млрд рублей.

Результата АЛРОСЫ оказались лучше ожиданий рынка. Росту финансовых показателей компаний способствовало увеличение средних цен реализации продукции при снижении объемов продаж в физическом выражении на 5%. При этом позитивным моментом является опережающий рост EBITDA и чистой прибыли по сравнению с выручкой. Особенно важно увеличение последнего показателя, т.к. он является базой для расчета дивидендов.Промсвязьбанк

Новости рынков |Алроса - итоги телеконференции оптимистичны, потенциальные изменения в дивидендной политике подтверждены

- 17 мая 2018, 12:39

- |

Алроса: итоги телеконференции

Казначейские акции: покупались в первую очередь, для опционной программы для менеджмента (82 млн акций приобретено в 1К за 7.1 млрд руб., с начала года в общей сложности куплено 110 млн акций). Подробно вопрос будет рассмотрен в конце июня, трехлетняя опционная программа для менеджмента (100 человек). Компания может продолжить выкуп после заседания совета в июне.

Капзатраты: волатильны в течение года, в 1К наблюдались сложные погодные условия, поэтому капзатраты были ниже и должны вырасти во 2-3К. Прогноз на 2018 на уровне 32 млрд руб. подтвержден.

Цены и затраты. Средняя цена реализации за карат во 2К18 должна быть близка к 1К с потенциалом небольшого снижения. Ожидается, что рост затрат на карат будет медленнее, чем ИПЦ. Численность персонала снизилась на 6% г/г.

Дивиденды. В июне АЛРОСА должна представить совету директоров долгосрочный профиль ликвидности и свои предложения по дивидендной политике. Один из вариантов — привязать дивиденды к FCF.

M &A-активность.

( Читать дальше )

Казначейские акции: покупались в первую очередь, для опционной программы для менеджмента (82 млн акций приобретено в 1К за 7.1 млрд руб., с начала года в общей сложности куплено 110 млн акций). Подробно вопрос будет рассмотрен в конце июня, трехлетняя опционная программа для менеджмента (100 человек). Компания может продолжить выкуп после заседания совета в июне.

Капзатраты: волатильны в течение года, в 1К наблюдались сложные погодные условия, поэтому капзатраты были ниже и должны вырасти во 2-3К. Прогноз на 2018 на уровне 32 млрд руб. подтвержден.

Цены и затраты. Средняя цена реализации за карат во 2К18 должна быть близка к 1К с потенциалом небольшого снижения. Ожидается, что рост затрат на карат будет медленнее, чем ИПЦ. Численность персонала снизилась на 6% г/г.

Дивиденды. В июне АЛРОСА должна представить совету директоров долгосрочный профиль ликвидности и свои предложения по дивидендной политике. Один из вариантов — привязать дивиденды к FCF.

M &A-активность.

( Читать дальше )

Новости рынков |Свободный денежный поток Алроса превысил оценку Атона на 7% и составил 41.1 млрд руб.

- 17 мая 2018, 12:24

- |

Алроса опубликовала сильные финансовые результаты за 1К18

АЛРОСА опубликовала сильные финансовые результаты за 1К18: EBITDA достигла 48.0 млрд руб. (+37% г/г), превысив консенсус-прогноз и оценки АТОНа на 7% и 9% соответственно. Результаты были поддержаны высокими объемами продаж в 1К18 (+21% г/г), улучшением структуры продаж и более благоприятной ценовой конъюнктурой (камни ювелирного качества: +14% г/г), а также сохраняющейся оптимизацией затрат, которая повлекла за собой сокращение персонала (-12% г/г). Свободный денежный поток составил 41.1 млрд руб., превысив нашу оценку на 7% на фоне высвобождения оборотного капитала в размере 14.1 млрд руб. и более низких, чем ожидалось, капзатрат в размере 4.8 млрд руб. (-16% г/г, всего 15% от прогноза на 2018). В результате коэффициент чистый долг / EBITDA упал до 0.1x на конец 1К18, также и за счет поступлений от продажи газового актива. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для АЛРОСА.АТОН

Новости рынков |В центре внимания отчетность банка ВТБ

- 17 мая 2018, 10:34

- |

В среду за коррекцией рынка последовал слабый отскок. Лидерами роста стали акции АЛРОСА (+3,10), поводом стало резкое улучшение финансовых показателей в 1-м квартале. Лидерами снижения стали акции RusAl (-2,51). Пара USD/RUB торговалась в диапазоне 61,50-62,50.

ИК «Фридом Финанс»

Сегодня в центре внимания отчетность банка ВТБ (-0,35%). Вероятнее всего, на фоне снижения инфляции и роста экономики продолжился рост операционных и процентных доходов. Прибыль банка могла превысить показатель 4 кв. и достичь 50 млрд руб. Акции банка остаются недооцененными, даже несмотря на риски колебаний рубля и санкций. Ожидаю позитивной динамики котировок, до конца года цель 0,075 руб.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Благоприятная конъюнктура алмазного рынка поддерживает перспективы акций Алроса

- 16 мая 2018, 21:51

- |

«АЛРОСА» сообщила о сильных результатах: EBITDA составила 48,0 млрд руб. и NI — 31,2 млрд. руб., что превысило прогнозы на 8% и 14% соответственно благодаря жесткому контролю затрат. Руководство готовится к обновлению дивидендной политики, привязав выплаты к свободным денежным потокам и вдобавок компания раскрыла планы по стимулированию менеджмента — для этих целей в 1 квартале с рынка было выкуплено акций на 7 млрд. руб.

УК «КапиталЪ»

Благоприятная конъюнктура алмазного рынка продолжает поддерживать перспективы акций компании, однако если в 2018 году выпадающие объёмы из-за аварии на руднике «МИР» будут замещены запасами, то в 2019 году такой возможности не будет.Жарков Максим

УК «КапиталЪ»

Новости рынков |Отчетность "АЛРОСА" за 1 квартал 2018 года будет сильная

- 15 мая 2018, 21:09

- |

16 мая «АЛРОСА» опубликует отчет о финансовых результатах за 1 квартал 2018 г.

Мы ожидаем, что результаты будут довольно сильными. По нашим оценкам, в отчетном периоде выручка компании выросла в годовом сопоставлении на 14% за счет высоких продаж алмазов. Благодаря ослаблению рубля (-2% г/г) и повышению средней цены реализации алмазов (+28% г/г, до 119 долл./карат, при росте цены алмазов ювелирного качества на 32% г/г, до 154 долл./карат) рентабельность EBITDA, по нашим расчетам, достигла 49%, несмотря на вероятное ускорение инфляции производственных затрат (которое, возможно, нивелировалось снижением себестоимости 6 млн карат алмазов, реализованных из коммерческих запасов).ВТБ Капитал

Сколько-либо значительных курсовых затрат или прочих неденежных расходов мы не ожидаем. Как следствие, рост EBITDA в годовом сопоставлении будет почти полностью отражен в динамике чистой прибыли, которая, по нашим оценкам, повысилась на 41% г/г (до 32 млрд руб.). Согласно нашим расчетам, за счет дохода от продажи газовых активов в размере 30 млрд руб. чистый долг «АЛРОСА» в 1к18 сократился до 15 млрд руб. (против 86 млрд руб. в 4к17), что предполагает коэффициент чистый долг/EBITDA в 0,1x и доходность свободного денежного потока на уровне 11% (с учетом упомянутого дохода).

Завтра же руководство компании проведет телеконференцию, посвященную выходу отчетности, в ходе которой нас в первую очередь будут интересовать комментарии менеджмента о состоянии рынка алмазов, а также возможные детали новой дивидендной политики и результаты оценки руководством уровня ликвидности компании. Наша оценка прогнозной цены акций «АЛРОСА» на 12-месячном горизонте (130 руб.) предполагает полную доходность в 54%. В отношении акций компании мы подтверждаем рекомендацию «покупать»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс