Блог им. sng |Современная монетарная теория - Уоррен Мослер "7 смертных грехов" - рассуждения о книге и ММТ

- 16 июля 2020, 16:09

- |

Интересная штука, был прямой эфир на тему, если вам интересно, о чем это — то в принципе за первые полчаса эфира получите некоторое понимание:

02:10 — Начало

05:50 — Современная денежная теория

06:45 — Заблуждение №1. О налогах и возникновении денег

09:38 — Заблуждение №2. Наши дети будут платить по нашим долгам!

11:33 — Заблуждение №3. Дефицит бюджета

14:35 — Заблуждение №4. О пенсионной системе

17:49 — Заблуждение №5. О торговой войне

21:55 — Заблуждение №6. Об инвестициях

23:31 — Пример с инвестициями и заказом на 350 млн. автомобилей Tesla

27:25 — Заблуждение №7. О безработице

29:20 — Выводы

33:40 — О монетарной теории в России

38:10 — Смотрим на безработицу в США

41:55 — О пузыре IT в США

48:40 — О времени

50:15 — ПРОГНОЗ ПО ТЕСЛЕ

53:30 — Про миллениалов

57:24 — ПРОГНОЗ ПО КУАЛКОММ

01:01:43 — О пузырях и Nikola. Почему Эппл может стоить 11 трлн долл?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. sng |Дивидендный сезон. Дивиденды за 2019 год

- 15 июля 2020, 12:24

- |

Подходит к концу большой дивидендный сезон для российского фондового рынка. Решил подытожить, чтобы понять, какие компании следовали своей дивидендной политике, не подставляя своих акционеров и не оставляя их без хлеба, а какие — решили поступить иначе и дивиденды не выплачивать.

Данные собирал вручную, поэтому где-то могут быть недочёты, пишите в комменты, указывайте на «косяки», исправлю.

Итак, почти все «голубые фишки» выплатили дивиденды за 2019 год, несмотря на кризисные события. Крупный нефтегаз (Газпром, Лукойл, Роснефть) несмотря на ужасные цены на нефть (и газ) решили не зажимать деньги и поделиться прибылью за плодотворный 2019 год.

Многие компании, дивидендная политика которых предполагает выплату дивидендов в зависимости от какого-либо показателя (FCF к примеру), и дивиденды могли уменьшиться. Но на этот слайд попали такие компании, которые следовали чётко своей дивполитике и не стали «переобуваться в воздухе». Для акционеров условной Северстали не так важно чтобы дивиденды всегда росли, гораздо важнее чтоб компания не лезла в дивполитику и не отменяла выплаты просто потому что видите ли люди начали чаще чихать.

( Читать дальше )

Блог им. sng |Баффетт о событиях-2008: "Я мог бы спасти Леман Бразерс, но не разобрался как прочитать MMS-сообщение"

- 01 апреля 2020, 11:24

- |

Нашел прекрасное интервью (старое, 2018 г.), в котором Баффетт рассказывает о ключевых выходных для Мирового Финансового кризиса 2008 года — с 12.09.2008 по 14.09.2008 (на следующий день Леманы обанкротились и пошло-поехало).

Посмотреть с переводом на русский можно здесь:

Кратко в моей интерпретации:

В субботу звонят Леманы: «Баффетт, помоги!». Говорю — пришлите факс мне в отель, распишите мне все условия и сколько вам денег надо — а я пошёл на ужин. Вернулся, спрашиваю — факс приходил? «Нет, не приходил, у нас и факса-то нет в отеле».

Через 10 месяцев увидел, что они MMS-ку прислали на телефон...

Но я бы и так не стал их покупать, читал годовой отчет ещё в марте 2008, там и так всё было ясно.

А за день до этого звонили из AIG, я им сказал: «Вы свои активы сами видели? Это вы мне должны ещё доплатить, чтобы я вас к себе взял».

А сам дал кредит Голдманам $5 млрд, через 2,5 года вернули $6.15 млрд. А потому что компании надо выбирать, а не покупать то, что сильнее всех упало!

Блог им. sng |Бедолаги

- 18 марта 2020, 17:35

- |

Прошел месяц с момента, когда мы увидели пик американского фондового рынка.

Пару месяцев назад мир был другим, но прилетел классический «чёрный лебедь», и сейчас вам может показаться, что развитие событий было очевидным и легко предсказуемым 🌝 И это, кстати, одна из характерных особенностей «чёрных лебедей», я писал об этом осенью.

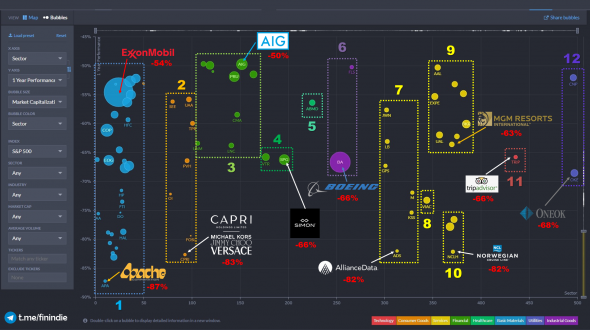

Давайте посмотрим, кто пострадал больше всего (дано падение за 1 год, по сравнению с мартом-2019):

Данные finviz, ссылка на диаграмму для разглядывания

1. Нефтегазовый сектор — добыча и обслуживание.

Гигант отрасли — ExxonMobil, -54%

Наихудший результат — Apache Corporation, -87%

2. Бренды одежды для премиум и среднего класса.

Наихудший результат — Capri Holdings, -83%

3. Страховые компании и банки второго эшелона.

Гигант отрасли — AIG, -50%

Наихудший результат — Lincoln National Corporation, -64%

( Читать дальше )

Блог им. sng |БЕТОН

- 13 декабря 2019, 11:44

- |

Сегодня заседание Центробанка РФ, и сегодня ожидаемо его ключевая ставка снизится еще на 0,25% — до 6,25%.

Ипотечников и тех, кто только планирует им стать — могу поздравить. Вы живёте в неплохое время! Если вы в процессе выплаты или взятия ипотеки за своё собственное жилье, за свой ДОМ, а не БЕТОН, то я вас поддерживаю, и ни в коем случае не принимайте этот пост на себя. Ипотека как способ получения своего дома — хорошо. БЕТОН — плохо.

Ну а я расскажу о своей ипотеке и о своем БЕТОНЕ.

БЕТОН расположен в областном центре в Поволжье, в неплохом таком тихом местечке, не на окраине, в пятиэтажечке. Куплен он в 2011 году в ипотеку за 1 720 000 рублей.

2011 ГОД

Мы — молодая семья (как в песне). Родители помогли со взносом, и нам одобрили ипотеку на прекрасную квартиру под 11,7% годовых! На тот момент это была крутая ставка, и крутые условия (кроме того что оплачивать надо было в сберкассе, со сберкнижкой, на которой МАТРИЧНЫМ принтером пропечатывался платеж).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс