Блог им. sng |Может ли небольшая сумма денег обеспечить меня биг-маками на всю жизнь?

- 12 апреля 2025, 10:41

- |

Бигмак+кола. Такой набор я буду покупать 1 раз в месяц. По моим расчетам, небольшой суммы на отдельном счёте мне хватит на всю жизнь. И она даже не уменьшится.

Есть ряд исследований статистических данных, на базе которых выведено так называемое «Правило-4%». Суть правила объяснять долго, и у меня есть большие статьи на эту тему — если интересно, вы можете почитать их отдельно:

smart-lab.ru/blog/661889.php

smart-lab.ru/blog/662441.php

Выступление на конф Смарт-лаб на тему: www.youtube.com/watch?v=Ou4mnc5RXEc

А я решил проверить это правило на практике:

▪️ Я кладу на отдельный счёт сумму, равную 300 ежемесячным расходам. Именно такой объем средств подразумевает это правило. И каждый месяц буду снимать с этого счёта средства. Я не буду пополнять этот счёт, а буду только снимать с него деньги — и буквально проедать их.

▪️ Ежемесячные расходы в рамках эксперимента — это биг-мак и маленькая кола, 1 раз в месяц. То есть, это расходы в миниатюре. Я считаю, что этот набор останется в меню и через 25 лет после начала эксперимента. И он может отражать инфляционный рост широкой корзины товаров и услуг. Не зря индекс биг-мака, задуманный как мем, стал одним из популярных способов определения паритета покупательной способности в разных странах мира.

( Читать дальше )

- комментировать

- 6.3К | ★6

- Комментарии ( 91 )

Блог им. sng |2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

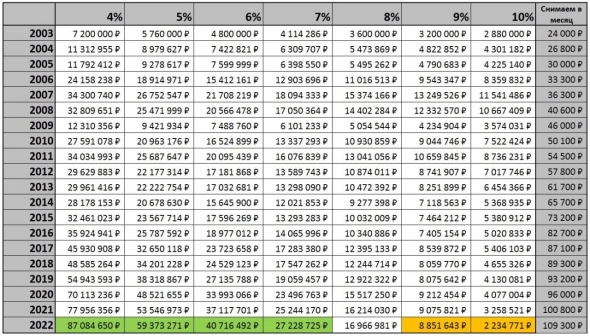

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Блог им. sng |Зависимость целевой суммы от ежемесячных расходов и ставки изъятия

- 02 февраля 2022, 10:34

- |

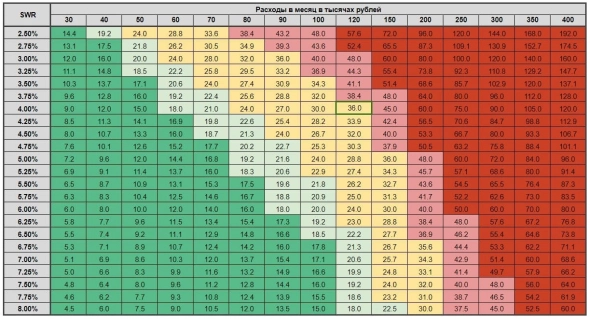

SWR (Safe Withdrawal Rate) — ставка изъятия средств из портфеля в % в год. Диапазон от 2,5% до 8% в год. Каждый выбирает ставку изъятия самостоятельно, исходя из своих собственных расчетов, какую ставку можно считать «безопасной». Кто-то полагает, что можно снимать 8% дивидендов (чистыми после налогов, а значит все 9% «грязными»), и портфель не будет в долгосрочной перспективе страдать. Кто-то полагает, что 4% или даже 3% — это опасно. Все мы разные, у всех разные аргументы, и ещё неизвестно кто будет прав на горизонте 50 лет.

Расходы в месяц в тыс. ₽ — думаю, всё понятно. Диапазон от 30 до 400 т.р. — опять же, все мы разные, и цели у нас разные.

Цветами раскрашены целевые суммы (сколько необходимо накопить) в сегодняшних рублях, в миллионах ₽.

Зеленой рамкой отметил примерно свою текущую цель: 4% SWR + около 110-120 т.р./мес. Так что надо ~36 млн ₽.

Цветами закрашено:

Зеленый — то, что у меня уже по факту накоплено, и можно реализовать хоть сейчас;

( Читать дальше )

Блог им. sng |FIRE: экстремальная экономия ради ранней пенсии. Поговорим о стереотипах

- 27 сентября 2021, 14:55

- |

Меня зовут Александр, мне 32 года, и мы с женой зарабатываем значительно выше среднего по России. В этом нет ничего особенного, а особенность заключается в другом: около 70% от доходов мы сберегаем и инвестируем. Такая внушительная норма сбережений (70%) была не всегда, но уже с 2012 года практически всегда доходы значительно превышают расходы. Это позволило нам погасить ипотеку за квартиру в Санкт-Петербурге, в которой мы живём, менее чем за 3 года, а также к 32 годам накопить значительный капитал, и по осторожному расчёту уже к 40 годам мы сможем похвастаться достижением финансовой независимости (FI — Financial Independence), а окружающие будут добавлять к этим двум словам более стереотипное продолжение — ранняя пенсия (RE — retire early). У капитала сейчас есть две движущие силы: сбережения (каждый месяц берутся из неинвестиционных доходов) и инвестиционный доход (портфель состоит на 90% из акций, минимум активного управления — только долгосрочные инвестиции).

Похоже, я знаю достаточно на тему, что в заголовке, так что позвольте мне немного рассказать о FI/RE.

( Читать дальше )

Блог им. sng |Правило 4%

- 02 декабря 2020, 10:16

- |

Возможно, вы часто слышали о волшебном “Правиле 4%”: это максимальный безопасный ежегодный процент снятия средств из портфеля. Обычно статьи с описанием этого правила гласят: если снимать 4% каждый год, то ваш портфель практически при любом развитии событий не будет “худеть”.

Но кто придумал это правило? Как оно работает с точки зрения математики? Подходит ли оно для всех типов портфелей? Давайте разбираться.

Это правило сформулировал не какой-то видный учёный-экономист, а практик — обычный независимый пенсионный советник Уильям Бенген в октябре 1994 года, оригинал статьи здесь.

Вот что он написал тогда, в 1994 году:

Заглянем в будущее, 2004 год. Вы — управляющий пенсионного фонда, и вы сделали достойную работу показав хорошую доходность за 10 лет. Ваши клиенты довольны. Рынки были щедрыми, они пузырились вовсю, и ваши клиенты вышли на пенсию с жирными счетами, а вы посоветовали им фиксированную ежегодную сумму снятия с поправкой на среднюю инфляцию. Суммы более чем хватает на достойную пенсию, клиенты вам благодарны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс