Блог им. signals |Объемы: S&P500 и нефть, что ждем ?

- 07 августа 2016, 21:18

- |

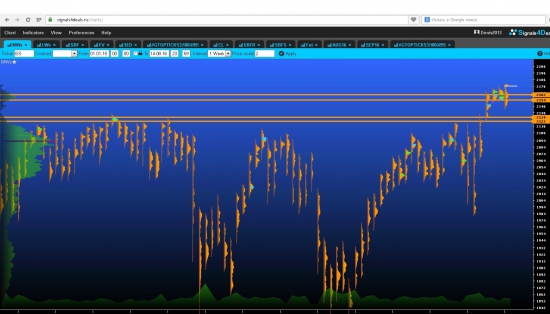

Судя по объемам в S&P500 за 1,5 года в середине июля 2016 наторговали много объема, что стоит связывать с «оптимистичной» картинкой статистики в США (рабочие места и прочее)

Прошлую неделю закрыли пробитием этого уровня 2162… 2154 и теперь при таких объемах стоит ждать роста вверх до следующей статистики и отчета ФРС по ставкам

10-ти летние трежерис тоже на этом фоне подтверждают что рост по S&P500 возможен так как высокая вероятность что цена этих облигаций скорее сходит вниз до уровня 130,85 / 130,59, что приведет к росту ставок в ожиданиях

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. signals |Нефть: Откуда объемы ? Из спредов вестимо ... Часть 3, заключительная

- 14 июля 2016, 13:06

- |

Предисловие

Часть 1 http://smart-lab.ru/blog/338479.php

Часть 2 http://smart-lab.ru/blog/338730.php

Часть 3 содержит пару примеров торговли объемом на календарных спредах

Важно: в календарных спредах позиция хеджевой конструкции определяется на BUY, если фронтальный фьючерс на BUY. Позиция на SELL, если фронтальный фьючерс на SELL

Вариант 2: «Перевертыши» в спредах

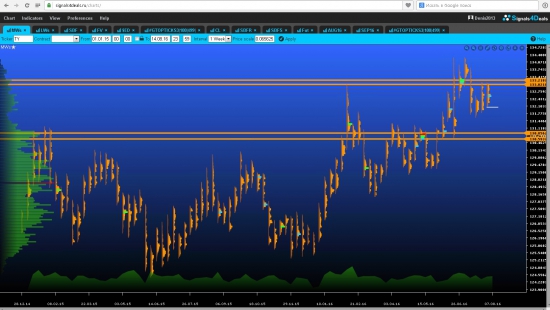

Скрин 1: Сменить позицию SELL на BUY или наоборот частая практика, на скрине как раз такой случай но только на спредах (допустим мы находимся в ДЕК 2015 года):

- Вход 1: Трейдер считает или знает или может так сделать, что рынок будет покупать на новости в спредах. Что он делает, чтобы ему не сели на хвост? Продает по рынку спред 100 лотов MAY16-JUN16. В итоге в спредах он SELL

- Вход 2: Покупает спред 50 лотов APR16-JUN16 по лимитному ордеру в течении 2-3х часов

- Вход 3: Покупает спред 50 лотов MAY16-JUL16 по лимитному ордеру в течении 2-3х часов

( Читать дальше )

Блог им. signals |Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

- 12 июля 2016, 11:36

- |

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс