Блог им. pterodactylll |Что будет с парой доллар/рубль в декабре

- 01 декабря 2017, 19:12

- |

Пара доллар/рубль (usd/rub) уже довольно долго торгуется в боковике, даже несмотря на локальный позитив от ОПЕК+. И этот момент, на мой взгляд, является неплохим для постепенного формирования позиций до конца года – начала 2018-го.

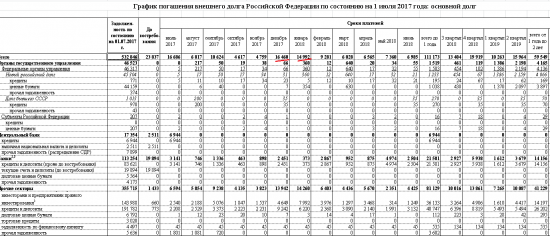

На мой взгляд, вероятность движения в район 59-59,5 к концу года- началу следующего довольно высокая. Одной из ключевых причин для этого вполне могут стать крупные выплаты по внешним заимствованиям в валюте компаниями РФ в декабре –январе (более 30 млрд. долларов за декабрь-январь).

Также локальный негатив может поступить от:

– возможных заявлений и предпосылок к новым санкциям по отношению к России

– снижения ставки Банком России на ближайшем заседании 15 декабря более чем на 0,25%, что впрочем, маловероятно

– возможного локального снижения цен на нефть на фоне наращивания добычи со стороны сланцевых компаний, а также фиксации участниками прибыли по факту итогов заседания ОПЕК (30 ноября)

( Читать дальше )

- комментировать

- 27 | ★1

- Комментарии ( 2 )

Блог им. pterodactylll |Кукл существует )))

- 15 июня 2017, 17:03

- |

Классический пример манипуляции рынком:

1)Доллар/рубль до экспирации (фиксинг происходит с 12.25 — до 12.30)

2) После экспирации

( Читать дальше )

Блог им. pterodactylll |Вы все еще рассчитываете на рост рисковых активов в ближайшие месяцы?

- 04 мая 2017, 13:49

- |

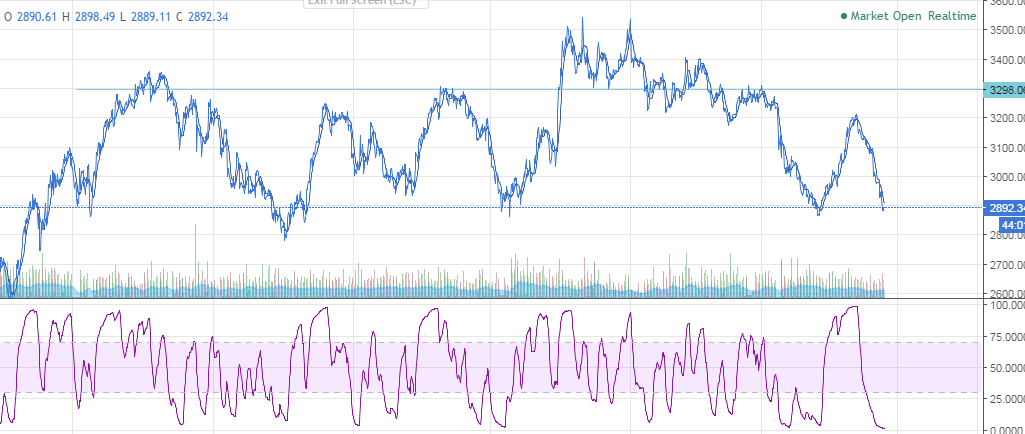

Основные риски:

1. Трамп и налоговая реформа. С момента анонсирования реформы (конец еще прошлого года) американские индексы выросли уже на много процентов. При этом до реальных действий со стороны властей США дело пока не дошло. Да и вероятность полноценной реализации задуманного не высока, учитывая периодическое полное расхождение слов с делом со стороны Трампа.

2. Повышение ставок и в целом ужесточение денежно – кредитной политики со стороны США. Постепенное изъятие из системы дешевых денег вряд ли придаст импульс рисковым активам. Как показывает история обычно происходит наоборот.

3. Европейские риски. Здесь риски кроются не только со стороны возможной победы на французских выборах госпожи Ле Пен (хотя в целом вероятность такая довольно низкая), но и с экономической стороны. В частности ЕЦБ, как правило, повторяет денежно-кредитную политику ФРС с лагом 1,5-2 года. Поэтому очень скоро нас может ждать ужесточение денежно кредитной политики и со стороны ЕЦБ.

( Читать дальше )

Блог им. pterodactylll |Рубль и нефть - интересная возможность

- 26 апреля 2017, 08:26

- |

Рубль продолжает стремительно дорожать несмотря на постепенно снижающуюся нефть и данный момент, на мой взгляд, вполне можно использовать себе во благо.

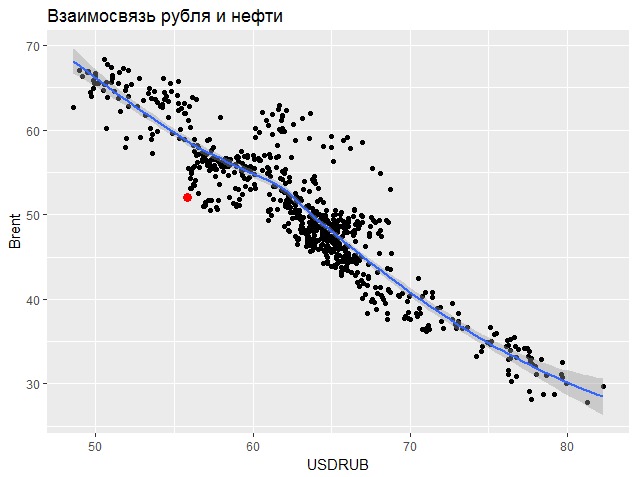

Для начала приведу парочку интересных графиков, которые показывают существенное отклонение доллар/рубля от нефти.

- Взаимосвязь рубля и нефти с 2014 года.

(Текущее значение usd/rub и нефти сорта Brent обозначил красным цветом)

Здесь наглядно видно, что рубль сейчас очень силен относительно нефтяных котировок. Такие отклонения за последние несколько раз возникали всего несколько раз и впоследствии были благополучно нивелированы.

- Для тех, кто смотрит на бюджет РФ, прилагаю график нефти в рублях.

( Читать дальше )

Блог им. pterodactylll |Тем, кто еще не успел купить доллар/рубль

- 18 апреля 2017, 17:50

- |

Рубль вот уже, который месяц радует своей динамикой всех покупателей облигаций, а также других консервативных инструментов РФ. При этом большинство трейдеров уже давно активно скупают доллары и несут существенные убытки. Для тех, кто еще не успел купить доллар/рубль, рассмотрим, стоит ли это делать сейчас….

Позитивные моменты:

Основным позитивным фактором для рубля остается позитив в плане движений капитала, т.е. высокие реальные процентные ставки продолжают привлекать западных инвесторов в облигации РФ. И, несмотря на снижение ставки на 0,25% на прошлом заседании в худшую сторону это ничего не поменяло, ведь инфляция за этот период опустилась на большую величину.

Впрочем, перелом данного момента может произойти довольно скоро, о чем в частности заявляет, например, глава Минэкономразвития:

«Активный рост импорта и сезонное ухудшение платежного баланса уже в летние месяцы приведет к формированию дефицита текущего счета, что сформирует предпосылки для ослабления рубля», – объяснил Орешкин (цитата здесь и далее по «Интерфаксу»). В свою очередь, заметил Орешкин, при сценарии сохранения крепкого рубля это будет означать быстрое снижение инфляции и станет сигналом для более агрессивного смягчения денежно-кредитной политики Банком России, что тоже будет являться фактором для ослабления рубля.

( Читать дальше )

Блог им. pterodactylll |Идеальный момент

- 09 апреля 2015, 12:12

- |

Блог им. pterodactylll |Немного о рубле

- 01 октября 2014, 15:08

- |

При этом бивалютная корзина вплотную подобралась к верхней границе коридора (44,4) и, вероятно, уже сегодня были валютные интервенции ЦБ, которые могут стать признаком скорого разворота. Также стоит учитывать, что в сентябре российским компаниям необходимо было погасить практически в 2 раза больше долга в иностранной валюте, чем в следующие 2 месяца. Поэтому с окончанием сентября резкая потребность в валюте может быстро исчезнуть.

Перепроданность к развивающимся аналогам, которая образовалась за время напряженности на Украине и санкций со стороны Запада может постепенно начать сокращаться, как только появится уверенность, что дальнейших ограничений против РФ не последует, а текущие со временем могут быть пересмотрены.

( Читать дальше )

Торговые сигналы! |Пора снова продавать рубль

- 30 июля 2014, 17:44

- |

Поэтому пора постепенно подбирать пару доллар/рубль с ближайшей целью 36250.

http://optionsworld.ru/ideya-na-million/torgovaya-ideya-pokupka-siu4/

Блог им. pterodactylll |Покупка доллара

- 21 января 2013, 01:41

- |

В голову пришла покупка доллара к евро.

Доллар к евро представляется хорошим вложением по нескольким причинам:

1) Экономика США сейчас показывает неплохие темпы роста, и вряд ли в ближайшем будущем будет выглядеть хуже экономики Еврозоны.

2) В Америке в полную силу задействованы механизмы стимулирования, в то же время у Еврозоны есть еще куда разгуляться.

3) Решение по поднятию планки госдолга краткосрочно вызовет укрепление американской валюты.

4) Американская валюта традиционно является своеобразным убежищем при возникновении трудностей у мировых держав. Риски усугубления экономической ситуации в мире по-прежнему присутствуют.

Между тем сдерживающим фактором для доллара может стать набирающая темпы роста экономика Китая, которая, вероятно, спровоцирует подъем цен на сырье. В большинстве случаев существенный рост сырьевых активов давит на американскую валюту.

В итоге получаем 4 фактора за покупка доллара и лишь 1 — против, поэтому можно аккуратно реализовывать )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс