Блог им. pterodactylll

Рубль и нефть - интересная возможность

- 26 апреля 2017, 08:26

- |

Рубль продолжает стремительно дорожать несмотря на постепенно снижающуюся нефть и данный момент, на мой взгляд, вполне можно использовать себе во благо.

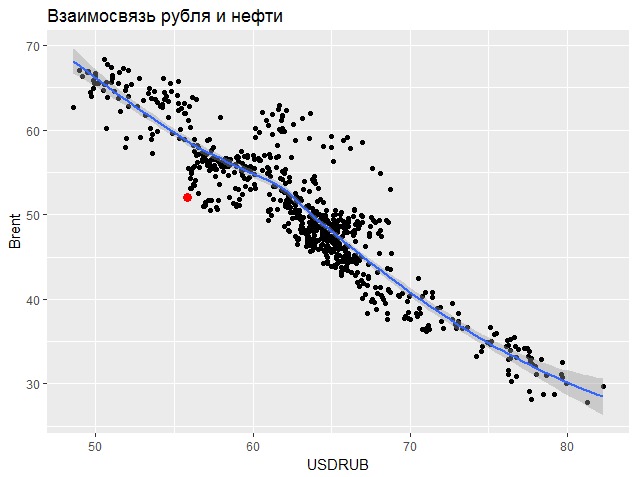

Для начала приведу парочку интересных графиков, которые показывают существенное отклонение доллар/рубля от нефти.

- Взаимосвязь рубля и нефти с 2014 года.

(Текущее значение usd/rub и нефти сорта Brent обозначил красным цветом)

Здесь наглядно видно, что рубль сейчас очень силен относительно нефтяных котировок. Такие отклонения за последние несколько раз возникали всего несколько раз и впоследствии были благополучно нивелированы.

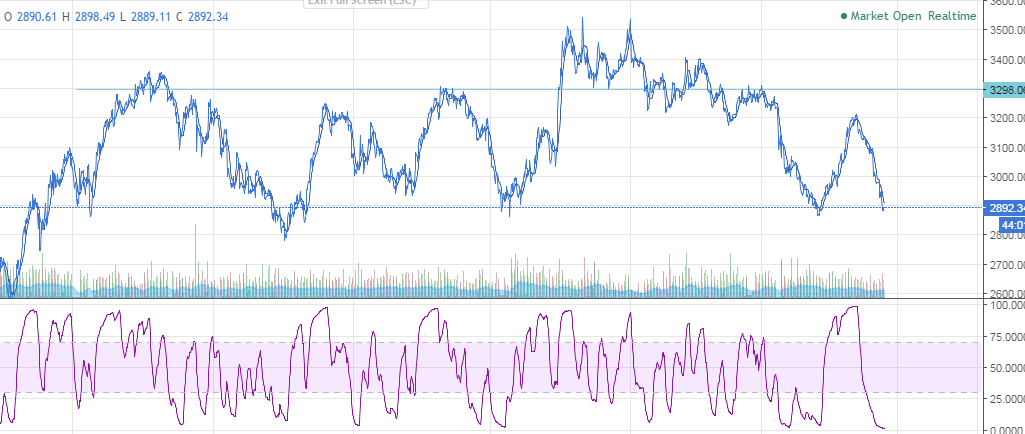

- Для тех, кто смотрит на бюджет РФ, прилагаю график нефти в рублях.

Здесь тоже добрались до интересных значений (нижней границы канала, в котором данный индикатор ходит несколько лет). Таким образом и здесь сигнал на то, что российская валюта может чувствовать себя более слабо в ближайшие недели.

И еще напомню, буквально несколько недель назад – была схожая ситуация, после которой, благополучно удалось заработать на возвращении к среднему.

Как это можно использовать: Покупать фьючерсы на нефть и покупать на доллар/рубль.

Впрочем, есть здесь один нюанс: реализация стратегий на схождение/расхождение всегда осуществляется с учетом волатильности обоих инструментов. Поэтому долларов желательно покупать примерно в 2 раза больше чем нефти. Т.е. на 1 контракт нефти сорта Brent примерно 2 контракта USD/RUB.

Годовая волатильность пары доллар/рубль сейчас составляет примерно 15%, а нефти 30%.

Материал не является прямой рекомендацией для совершения каких-либо операций и предоставлен исключительно в ознакомительных целях.

Сам реализовал одну сторону (доллар/рубль) с помощью опционов, купив обычный бычий спрэд вместо фьючерсов.

Небольшое дополнение по фундаментальным факторам: Сезонность, которая играла на стороне рубля в прошедшие 3 месяца, в мае наоборот будет играть против него, а высокие реальные процентные ставки, скорее всего, постепенно будут нивелированы смягчением денежно-кредитной политики Банком России.

Иван Копейкин

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- CNYRUB

- EUR USD

- optionsworld.ru

- RI

- S&P500 фьючерс

- USDRUB

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевая ставка ЦБ РФ

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недвижимость

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель

- портфель инвестора

- прогнозы

- психология

- психология торговли

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- ЦБ РФ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика России

- экономика США

- экономический кризис

Как вы строите среднюю по диагонали?

По какой формуле?

y ~ x,y ~ poly(x, 2),y ~ log(x)Если и работать по данной тактике, то незначительной частью портфеля.

2 контракта форцевой нефти на 1 контракт форцевого долларруб