Блог им. pptary |ФРС:

- 04 мая 2023, 06:34

- |

10-е повышение ставки за период чуть более года. Это сильно. Данное повышение на 25 б. п. было уместно и ожидаемо.

Что дальше?

В предыдущем заявлении говорилось: «Комитет ожидает, что некоторое дополнительное ужесточение политики может быть уместным». Теперь это предложение опустили.

Думаю, будет, как минимум, пауза в повышении. А, скорее всего, на этом ФРС и остановится.

В 21:30 по МСК начинается пресс-конференция главы ФРС Пауэлла. Думаю, нам расскажут о том, как устойчива банковская система и о том, как ФРС нацелена на борьбу с инфляцией. Песни о главном.

Но вот что будет по факту от очередного повышения ставки?

Банковская система в Штатах уже испытывает проблемы. И они нарастают. Повышение ставки было необходимо, чтобы убедить рынки, что с банковской системой все в порядке.

Но мы прекрасно понимаем: чем выше ставка, тем дороже банкам привлекать деньги.

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. pptary |Вывсёврёти

- 28 апреля 2023, 07:09

- |

Вот за что я люблю статистику — она точная.

Оперирует фактами и цифрами.

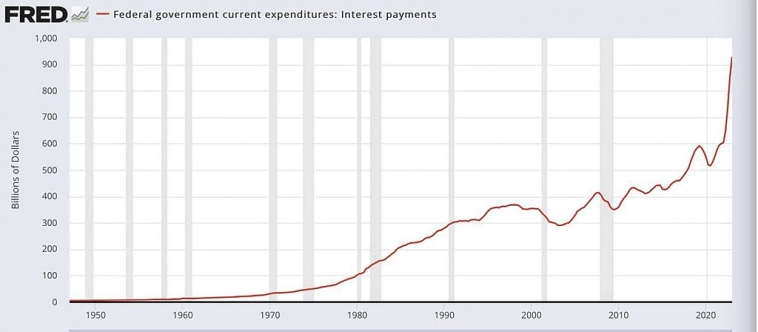

Вот свежая инфа от ФРС — обслуживание госдолга США нынче обходится американскому госбюджету в 929 миллиардов долларов в год (о чём я предупреждал ещё несколько лет назад).

Это всё

а) просчитываемо

б) доказуемо

И потом визжать «Вывсёврёти» бесполезно.

Нет, и среди экономических экспертов есть свои инфоцыгане, рассказывающие про закулисы и масонские заговоры, но...

… но думающему человеку сразу очевидно, кто с цифрами работает, а кто просто щёки надул

Блог им. pptary |Простая математика умирающих облигаций США:

- 16 февраля 2023, 17:31

- |

- Дефицит ФРС — первая мина

В тяжелые дни 2008 и 2020 годов дефицит США в процентах от ВВП вырос на 8% и 10% соответственно.

В конце концов, плохие времена требуют большего “размещения” долга, то есть увеличения расходов на дефицит и повышения темпов роста долга.

Приближаясь к 2023 году, годовой уровень сжигания федерального дефицита уже составил 1,5 трлн долларов, что не только смущает, но и опасно.

К сожалению, строгая математика предполагает, что эта цифра, вероятно, ухудшится в 2023 году.

Гораздо хуже.

Используя предыдущие проценты роста дефицита (800 и 1000 базисных пунктов) в 2008 и 2020 годах, соответственно, в 2023 году математически можно ожидать, что темпы сокращения федерального дефицита в годовом исчислении достигнут от 2 до 2,6 трлн долларов, что консервативно приведет к тому, что дефицит федерального бюджета США составит от 3,5 до 4 трлн долларов в 2023 году.

Но это только начало.

- Больше QT, больше боли от дефицита: мина номер 2

( Читать дальше )

Блог им. pptary |3,14здец, он тут...

- 15 июня 2022, 19:34

- |

«Властно-финансовая олигархия использовала уже все свои инструменты удержания глобального господства: пандемию ковида, под которую списали 30 трлн.долл. схлопывания финансового рынка в 2020-м году, арест российских активов на триллион, о который разыграли статус доллара как мировой валюты, милитаризацию Европы, поглотившую еще триллион долларов.

Вашингтон попытается списать начинающийся обвал на Россию, но причина кроется в неисправляемых диспропорциях американской валютно финансовой системы, представляющей из себя глобальный финансовый пузырь. Смена мирохозяйственных укладов перешла в острую фазу.

Spydell подметил этот момент:

Июнь 2022 – это когда рушится все. Нет убежища, масштабный обвал во всех классах активов: фондовый рынок США потерял за 3 дня почти 5.2 трлн капитализации (13 трлн от декабря) глобальный фондовый рынок свыше 8.7 трлн, крипта от максимума рухнула более, чем в три раза (была 3 трлн, в моменте проваливалась до 910 млрд 13 июня).

( Читать дальше )

Блог им. pptary |США...

- 05 мая 2022, 11:46

- |

Впервые за 22 года Федеральная резервная система повысила учётную ставки сразу на 50 базисных пунктов.

Причиной стремительного повышения стала высокая инфляция. Некоторые члены ФРС при этом заявляли, что ФРС опаздывает с повышением ставки и призывали поднять её на 75 базисных пунктов.

Кроме того, ФРС принято решение о сокращения активов баланса. С 1 июня ФРС будет продавать казначейские облигации на сумму $30 млрд и ипотечные - на $17,5 млрд.

Монетарные власти стоят перед серьёзной проблемой: как снизить инфляцию до целевых 2% и не допустить скатывание экономики США в рецессию.

Ранее министр финансов США Джэнет Йеллен заявляла, что ФРС потребуется удача, чтобы обеспечить «мягкую посадку» экономике США.

Блог им. pptary |США не могут позволить рынкам умереть

- 22 апреля 2022, 20:44

- |

Если бы этот следующий взрыв не был опасен, потребительские расходы, а также налоговые поступления, были бы танком, и нация (и рынки) погрузились бы в рецессию, которая сделала бы 1930-е годы приятными.

Короче говоря, ФРС знает, что наш фондовый рынок (каким бы гротескно фальшивым, раздутым, фальсифицированным и гнилым он ни был), тем не менее, является единственной “позитивной” вещью в США.

В результате я чувствую, что гораздо более вероятно, что ФРС на мгновение будет наблюдать, как рынки переворачиваются (дефляционные, да), но затем немедленно выйдет из QT и прыгнет в QE overdrive, печатая триллионы больше, чтобы спасти мистера рынка в виде YCC и безудержной инфляции.

Такие меры, конечно, сокрушат Мэйн—стрит, но еще раз спасут Уолл-стрит, которая является истинной любовью и любовницей ФРС, то есть ее реальным мандатом.

Как я также предупреждал, ФРС притворяется, что борется с инфляцией, но на самом деле хочет, чтобы инфляция раздула ее долг.

Короче говоря, следующий QT-to-market implosion-to-market-bail-out снова будет напоминать стержень 2018-2019 (обсуждался выше), но на гораздо более высоком уровне безумия—то есть на уровне “экстренного” печатания денег.

( Читать дальше )

Блог им. pptary |Как Умирают нации?

- 22 апреля 2022, 20:41

- |

Учитывая, что долг растет быстрее, чем доходы или налоговые поступления в США, действительно ли мы думаем, что дядя Сэм и дядя ФРС позволят стоимости этого долга (т. Е. процентным ставкам) Расти еще больше?

Учитывая тупую математику, а не причудливые слова или политическое позерство, ФРС нужно будет контролировать доходность и, следовательно, подавлять процентные ставки.

И единственный способ сделать это-сохранить цены на облигации и доходность.

И единственный способ сохранить цены на облигации-это если есть покупатели.

И если нет покупателей (иностранцев или банков, см. Выше), то покупателем последней инстанции будет ФРС.

И единственные доллары, которые есть у ФРС, — это те, которые создаются из воздуха.

И это, ребята, как нации умирают изнутри, а валюты гниют сверху вниз.

Как я вижу, впереди больше инъекций ликвидности и, следовательно, YCC, и они вступят в игру в тот момент, когда фондовые рынки начнут вращаться и умрут, как рыба на сковороде.

Блог им. pptary |Наркоманы -

- 04 апреля 2022, 18:32

- |

Итак, что будет делать этот загнанный в угол и пьяный нарик ФРС?

Ну, то, что делают все наркоманы—продолжают пить, то есть печатать все более и более обесценивающиеся доллары США, что просто создает больше попутных ветров для, как вы уже догадались: золота. (Но также и товары с твердыми активами в целом, промышленные акции и сельскохозяйственная недвижимость.)

Тем временем ФРС, правительство США и его корпоративное пропагандистское оружие в американских СМИ будут обвинять все это новое печатание денег и продолжающиеся дефицитные расходы на Путина, а не десятилетия финансового бесхозяйственности из Вашингтона.

Там нет шока.

Но Путин, даже если вы его ненавидите, видит вещи, которые произойдут на самом деле.

И Китай тоже всё видит.

Блог им. pptary |Доллар не может рухнуть.

- 08 августа 2021, 20:41

- |

Когда мы увидели следующий комментарий от видного сторонника свободных рынков, мы поняли, что пришло время написать эту статью:

«…стоимость «пассивов» (являющихся таковыми только на словах) Федеральной резервной системы (ФРС) лишь отдаленно связана со стоимостью ее активов».

Данное утверждение кажется предельно простым. ФРС – эмитент американской и мировой резервной валюты (повсеместно называемой «деньгами»). Видя, что эта бумага обладает стоимостью на рынке, сторонники ФРС (и критики тоже) наделяют ее почти мистической силой: она обладает стоимостью, потому что так говорит правительство (и потому что у правительства есть атомные бомбы). Следовательно, она всегда будет иметь стоимость (хоть и падающую обратно пропорционально росту ее количества).

О, и давайте добавим еще один псевдоаргумент. Многие критики преждевременно предсказывали ее крах. Для сторонников ФРС это само по себе практически доказывает, что доллар не может рухнуть.

( Читать дальше )

Блог им. pptary |Идеальный лох

- 03 августа 2021, 18:01

- |

Старожилы Уолл-стрит не спешили занимать медвежьи позиции по одной причине, и нет, не из-за ФРС: старожилы ждали, когда розничные, индивидуальные инвесторы поставят всё на акции. И после 13 долгих лет этот момент наконец наступил: розница пошла ва-банк.

Если сомневаетесь, просто посмотрите на рекордные максимумы инвесторских настроений, маржинального долга и индикатора Баффетта (Buffett) (см. график ниже). Текущие показатели настолько экстремальны, что предыдущий экстремум пузыря интернет-компаний в 2000 г. теперь выглядит в сравнении с ними скромным.

У меня есть свои надежные индикаторы того, когда розница идет ва-банк. Один из них – это когда финансовый консультант моей матери рекомендует перевести ее скромные сбережения из безопасных облигаций в популярные акции, пребывающие на максимумах. В конце 1999 г. то были акции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс