Блог им. pptary

Идеальный лох

- 03 августа 2021, 18:01

- |

Старожилы Уолл-стрит не спешили занимать медвежьи позиции по одной причине, и нет, не из-за ФРС: старожилы ждали, когда розничные, индивидуальные инвесторы поставят всё на акции. И после 13 долгих лет этот момент наконец наступил: розница пошла ва-банк.

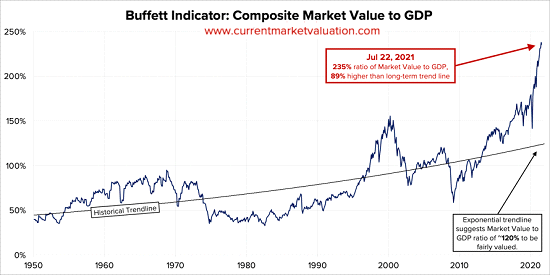

Если сомневаетесь, просто посмотрите на рекордные максимумы инвесторских настроений, маржинального долга и индикатора Баффетта (Buffett) (см. график ниже). Текущие показатели настолько экстремальны, что предыдущий экстремум пузыря интернет-компаний в 2000 г. теперь выглядит в сравнении с ними скромным.

У меня есть свои надежные индикаторы того, когда розница идет ва-банк. Один из них – это когда финансовый консультант моей матери рекомендует перевести ее скромные сбережения из безопасных облигаций в популярные акции, пребывающие на максимумах. В конце 1999 г. то были акции Cisco Systems и других ведущих интернет-компаний, сегодня это акции FANGMAN. Разумеется, только что моя мать сообщила мне, что ее консультант рекомендовал перевести деньги из облигаций в акционерный фонд, где преобладают акции FANG. В самую точку.

Второй индикатор: среднестатистические люди, никогда не торговавшие акциями, идут ва-банк и в высшей степени уверены, что не могут проиграть. Когда 20-летние студенты торгуют на основе «гениальных» советов 22-летних друзей, розница пошла ва-банк. Когда уборщица во время перерыва вкладывает $100,000 в компанию, о которой ничего не знает (да, реальная история), розница пошла ва-банк.

Много говорят об акциях-мемах, но реальный движитель, заставляющих розницу идти ва-банк, – это полный крах моральных рисков: то, что ФРС не позволит рынку упасть, – это не мем, а догмат светской веры, поддерживаемый 13 долгими годами бесконечного вмешательства/стимулирования ФРС, всё ради роста фондового рынка.

Поскольку все факты подтверждают эту светскую религию – акции не падают, потому что ФРС не позволит им упасть, – главное перейти к следующему взрывному победителю, или купить акции больших технологических компаний или акции-мемы на спаде. И так как что-то всегда летит вверх, как ракета, чтобы стать миллионером, достаточно купить то, что сейчас популярно, когда оно немного упало.

В этой светской религии ничто больше не имеет значения; всё старье лишь отвлекает внимание: отношение цена/прибыль, оценка стоимости, денежный поток, будущая прибыль – ничто из этого старья не имеет значения. Технический анализ тоже пустая трата времени: просто покупай на спаде и переходи к тому, что популярно, и миллионы придут сами по себе.

Каждое поколение, переживающее спекулятивную манию, считает себя уникальным. Так повторяется снова и снова. Сочетание сил, толкающее манию до беспрецедентных высот, настолько явно уникально и могущественно, что считается буквально безумием не схватить доску и не прокатиться на волне к богатству.

Но новоиспеченные миллионеры не понимают, что они лохи и неудачники. Уолл-стрит терпеливо ждала, когда розница пойдет ва-банк, чтобы профессионалы могли продать все переоцененные акции опьяненным эйфорией, доверчивым розничным трейдерам, которые будут продолжать покупать на спаде и переходить к очередным горячим акциям-мемам, пока их состояние не сократится до копеек.

Жуликам нужна эйфорическая уверенность, что акции вечно будут расти, и каждый розничный трейдер сейчас уверен в своей способности прокатиться на волне к богатству. Мы наконец достигли этой вершины эйфорической уверенности, где вера в ФРС – буквально религиозный опыт.

Выход Robinhood на биржу всего лишь последний штрих сценаристов. То, что акции никогда не падают, – совершенная правда, сомнений быть не может, до поры до времени. Каждая акция оказывается на чьем-то счету, и идеальный лох – это тот, кто покупает больше на каждом спаде и отказывается продавать, дожидаясь неизбежного ралли к новым максимумам, подстегиваемого ФРС.

Так разрушаются счета, и ущерб не только финансовый. Клеймо лоха может остаться надолго. Но Уолл-стрит терпелива, и рано или поздно лихорадку ФРС подхватит новое поколение лохов, и передача им переоцененных акций будет разворачиваться по тому же сценарию.

Индикатор Баффетта: отношение совокупной рыночной капитализации к ВВП

22 июля 2021 г.

Отношение рыночной капитализации к ВВП 235%

На 89% выше долгосрочной линии тренда

Историческая линия тренда

Экспоненциальная линия тренда указывает на справедливое отношение рыночной капитализации к ВВП ~120%

теги блога Серый Кардинал

- bitcoin

- boeing

- CNYRUB

- credit suisse group ag

- EURUSD

- S&P500

- tesla

- автоваз

- автомобили

- Авторынок РФ

- акции

- акции США

- Африка

- банки

- биткоин

- БРИКС

- брокеры

- Вакцина Коронавирус

- валюта

- ввп

- Венгрия

- втб

- газ

- газпром

- германия

- госдолг США

- дефицит

- дивиденды

- доллар

- доллар рубль

- евро

- Европа

- ЕС

- золото

- израиль

- ИИ

- иис

- Илон Маск

- импорт

- импортозамещение

- инвестиции

- инвестиции в недвижимость

- инвестор

- индия

- инфляция

- Италия

- Казахстан

- Китай

- китайские автомобили

- китайский фондовый рынок

- коронавирус

- кризис

- криптовалюта

- лукойл

- мировая экономика

- мобильный пост

- налоги

- натуральный газ

- недвижимость

- Нефть

- Облигации

- опрос

- офз

- оффтоп

- Пенсия

- полиметалл

- политика

- политсрач

- прогноз

- прогноз по акциям

- прогнозы

- Путин

- ресурсы

- Россия

- рубль

- русал

- рынок

- санкции

- сбербанк

- серебро

- США

- Тайвань

- тинькофф банк

- торговые сигналы

- трейдинг

- Турция

- уголь

- Украина

- фондовый рынок

- форекс

- франция

- ФРС

- цена на газ

- экономика

- экономика германии

- экономика России

- экономика США

- энергетика

- юань

- япония

Куда припарковать $5 трлн?

После этого найдите ответ на другой вопрос:

Куда припарковать $10 трлн через год?

После этого найдите ответ на другой вопрос:

Куда припарковать $20 трлн еще через год?

Ну ты звякни старику Баффету и поинтересуйся. Спроси, старина, ведь твой индикатор зашкаливает, чего ты в бумагах-то сидишь безвылазно уже 70 лет? ;)

Они вышли, сидят на куче денег которую съедает инфляция, рынки растут дальше как ненормальные, а наши сапожники недоумевают… что то пошло не так. 😀

А розница… Да насрать на неё. Пусть идут все накуй… вместе с Чубайсом