Блог им. melamaster |Мои итоги 2021-07: -19%

- 31 июля 2021, 03:45

- |

Формально (и по графику) это не так, но по ощущениям это был месяц, когда каждый день в минус.

Плечо большое, рынок пилит, трендовухи только залезут, как на следующий день всё наоборот.

Всё проверил, всё по делу, не на что списать убыток, сбоев не было, всё по системам.

Посмотрел по своей истории. Оказалось, что это у меня самый убыточный месяц за все годы трейдинга.

До этого худшим был апрель 16-го с результатом минус 14 процентов. Так вот и обновляются худшие результаты. Увы.

- комментировать

- ★3

- Комментарии ( 28 )

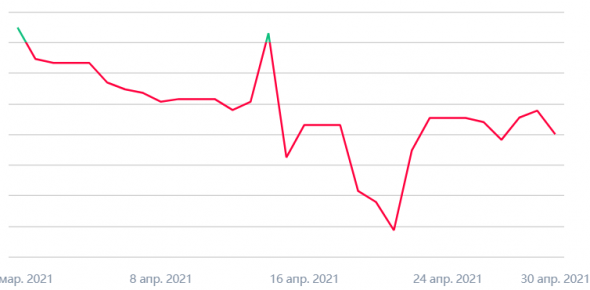

Блог им. melamaster |Мои итоги 2021-04: -7%

- 01 мая 2021, 05:16

- |

И по закону подлости этот месяц стал первым в этом году, когда я себе в середине месяца сам добавил немного убытка.

Порядка пары процентов. Некритично, но именно в такой месяц обидно.

Подключал в скриптах утреннюю сессию и допустил ошибку, которую заметил не сразу.

Прочитал половину первого тома Ильинского. Впечатление хорошее. Книга заслуживает прочтения.

Работал в апреле много, ковырял системы, старался, не увеличивая их сложности, сделать их более логичными в плане взятия дневных трендов.

Торгуются, по-прежнему, RI, Si (Eu), BR + опционы.

Мир, труд, май?!:)

Придерживаясь традиции смартлаба последнего времени:

1. Мое короткое мнение по рынку: никакого, но уверен, что вправо.

2. Стоит ли уезжать? «Но там, где тебя нет, браток – бывает и хуже!» ©

3. ЗОЖ или НОЖ? По настроению.

4. Обучать или продавать системы? И то и другое, но ума не хватает.

В общем, спасибо очередному убыточному месяцу. Я много чего улучшил. Но пора и отдохнуть? Для этого нужен плюсовой месяц:)

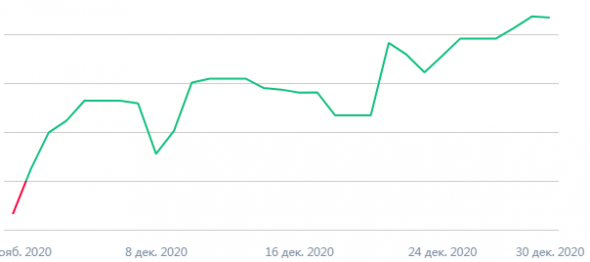

Блог им. melamaster |Мои итоги 2020-12: +24%

- 30 декабря 2020, 10:12

- |

Убыточный ноябрь заставил отказаться от идеи мегаплеча.

Пришлось вернуться немного назад и восстановить баланс между разными алгоритмами

на фьючерсах и опционах RI, немного Si и совсем чуточку в MX.

Удачный выдался месяц, и медленные лонги на RI взяли свой профит и короткие спекулятивные лонги были прибыльны и даже на шортах удалось заработать. В Si совсем малая доля, не больше процентов 15 общей нагрузки, в MX еще меньше, но торгую их ради статистики пока.

Год завершен, осталось немного отдохнуть, встретить новый, расстаться с остатками несписанных налогов и можно будет подводить

трейдерские итоги 2020.

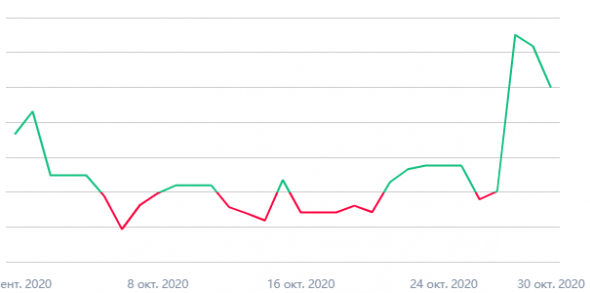

Блог им. melamaster |Мои итоги 10-2020: +3%

- 31 октября 2020, 06:05

- |

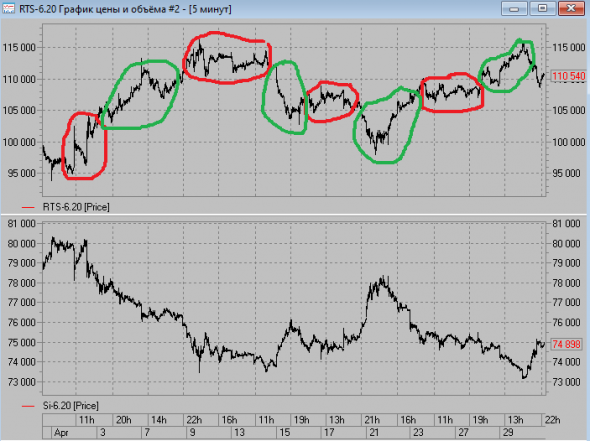

Торговались трендовые алгоритмы на РИ и Си.

В этом месяце я полностью перешел на опционы.

Со следующего месяца отключаю Си, поскольку в опционах там ликвидность ощутимо хуже.

Поторгую только Ри трендово через опционы до конца года. Потом погляжу.

Основное открытие этого месяца для меня это улучшенные шорты.

Нашел еще пару простеньких фишек. Теперь потихоньку поднимаю вес шортов.

Подумываю довести 1к1 лонги и шорты.

Вот такие дела.

Почему опционы? Потому что без них при большом плече бывает сильно больно, а хочется комфорта.

Из-за опционов освободилось много ГО.

Дальше либо поднимать еще плечо, либо акции+офз. Размышляю об этом и делаю расчеты, что лучше.

На выходные в ноябрь ушел в половине допустимого лонга.

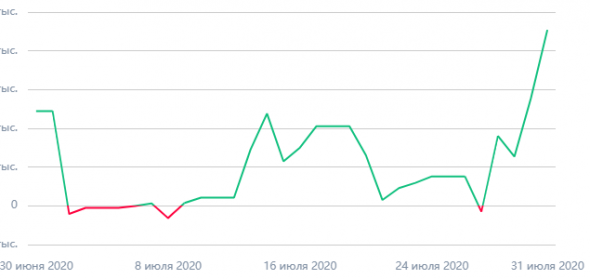

Блог им. melamaster |Мои итоги июля 2020: +4,9%

- 01 августа 2020, 07:28

- |

Торговлю, по-прежнему, веду на RI, Si + опционы на них.

Впечатления не ахти какие, но, наконец, плюсовый месяц и это радует.

Посмотрел комиссии. За этот месяц бирже и брокерам я отдал 0,6% от счета. Порядка 1% ушло в проскальзывания.

В моменте ГО достигало почти 100% от счета.

Основное, над чем сейчас работаю, это как перестроить торговлю так, чтобы она стала более стабильной.

Стабильность для меня сейчас это почти не терять месяц к месяцу ну и, конечно, зарабатывать.

Почему это важно? Базовые расходы носят регулярный характер и растут. Хорошо хоть не в геометрической прогрессии:)

Сэкономить при большом семействе почти нереально. Без стабильной доходности приходится часто съедать капитал.

Забавно, в начале года я думал, было бы здорово в этом году сделать процентов 20-30.

После первого квартала я уже думал, что в этом году сделать 100% получится запросто.

После второго квартала закралась мысль, что хорошо бы не просрать заработанное в первом квартале к концу года.

Сейчас всё же продолжаю держать в уме цель сделать >100% за этот год. На просадки пока пофиг.

Из маленьких технических открытий. Только узнал о Google Remote Desktop. Удобнее всяких тимвьюверов.

Освоил python. Сделал сравнение двух бэктестов. В R считается в несколько раз медленнее.

Планирую перейти когда-нибудь в этом году на питон.

Может кто подскажет, какими штуками удобнее всего пользоваться? Там какие-то блокноты есть, еще что-то.

Я не разбирался в этих программках. Поделитесь мнением, дайте совет, какой софт поставить, чтобы удобнее питонить.

Наблюдая за смартлабом и не только, прослеживается тенденция идти в околорынок.

Причем делают это вроде толковые торгующие практики, которые не так давно писали о том,

какой околорынок говно, а теперь книги, курсы, софт, системы, сигналы.

Само по себе это вроде не криминал, но звоночек показательный.

Я бы это резюмировал так. Частнику в трейдинге нечего делать.

Иными словами, в трейдинге нет ничего такого, ради чего стоит так рисковать капиталом, здоровьем, временем.

В биржевую тусовку идти вполне стоит, но она в России узкая и рыбных мест мало, а голодных ртов много.

Так что и в этом не всё гладко.

Но прям тенденция…

Блог им. melamaster |Мои итоги июня 2020: -3%

- 01 июля 2020, 04:48

- |

Видимо, придется ждать осени, а пока продолжать проедать запасы.

Рынок был уже повеселее, чем май, но до профита я чуть не дотянул.

Всё же на моём полудневном/дневном тф преобладал пилообразный контртренд.

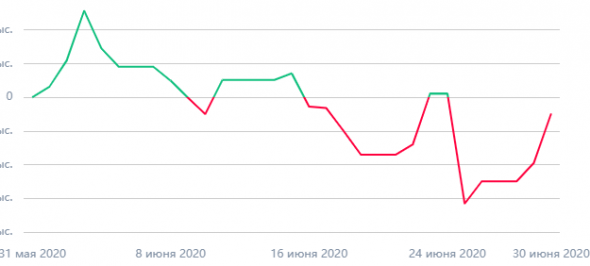

Получилось почти весь месяц медленный слив с редкими заработками в начале и конце месяца:

Торговля ведется по тренду: RI, Si +опционы.

На 70% всё настроено на лонг рынка, т.е. шорту выделено немного.

Как показала практика, это правильно, учитывая, что рынок совсем не хочет падать пока.

С другой стороны, жопа в том, что рынок за период вырос, а я подслил со своей настроенностью на лонг.

Как всегда всё перепроверил на сто раз, пересчитал, упростил, улучшил. В общем такой машин человек-лёрнинг.

Блог им. melamaster |Мои итоги мая 2020: -12%

- 30 мая 2020, 05:22

- |

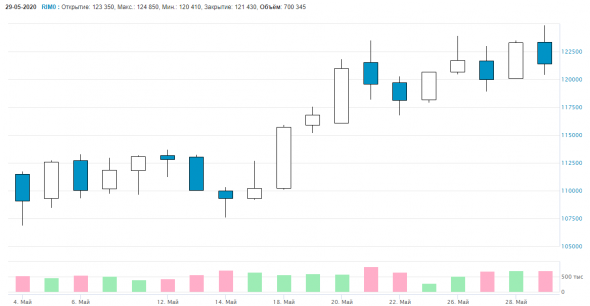

Если коротко, то при моей трендовой торговле на полудневном и дневном ТФ ришкой и сишкой (MX я выкинул из торговли) в этом месяце было три прибыльных дня: 18, 19 и 20 мая. Все остальные дни меня пилило, по чуть-чуть, но пилило и при огромном плече отпилило 12% в сумме. С точки зрения ЛК брокера это выглядит так:

( Читать дальше )

Блог им. melamaster |Мои итоги апреля 2020: -1%

- 01 мая 2020, 04:55

- |

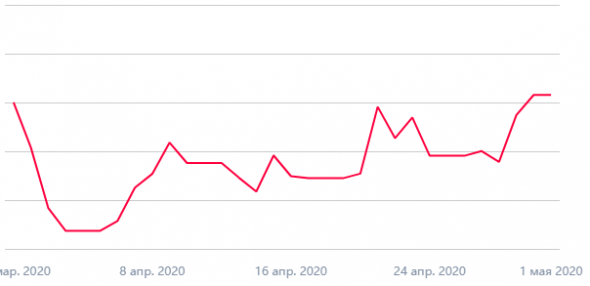

Завершившийся апрель получился психологически трудным месяцем. Основной убыток после взрывных февраля и марта был получен в первые два дня месяца (1 и 2 апреля). После этого весь дальнейший месяц выглядел как постепенное зарабатывание денег, которые по итогу месяца лишь закрыли убыток этих первых дней. Еще вчера утром 30 апреля был перехай эквити, но рынок резко развернулся и месяц был закрыт в символический минус один процент.

Подневная эквити:

Тем не менее, апрель был интересным месяцем:

( Читать дальше )

Блог им. melamaster |мои результаты 2052-33

- 03 января 2020, 16:03

- |

2. Наконец скрестил ужа с ежом трендовую торговлю с опционами и это крайне приятное чувство.

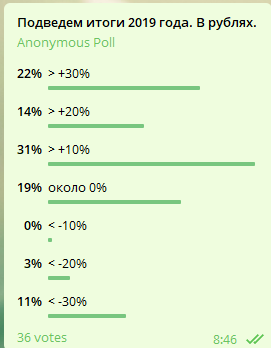

3. Полезной жизнью живет наш чат. Итоги участников распределились следующим образом:

4. Немного инсайда на 2020. IMOEX лонг. Суть инсайда в следующем. Впервые за много лет 1 января в 7 утра приехала мусорозабирательная (или как там она официально зовется?) машина и опустошила мусорные баки. В прошлые года кучи мусора скрывали очертания баков вплоть до 10 числа. Это явно говорит о росте нашей экономики. Значит рф-акции вверх. Ну и рубль. Стало быть и РИ туда же.

5. По сухой статистике мой год = +2547 вычисленных корреляционных функций +9321 бэктест +1 хороший новый человек -73 подписки на смартлабовские блоги +113 страниц машинописного текста.

Блог им. melamaster |Как я не заработал в 2017

- 01 января 2018, 09:19

- |

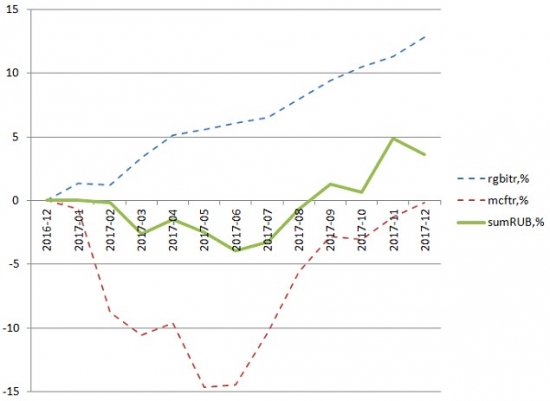

RGBITR — индекс полной доходности гособлигаций РФ с реинвестированием купонных выплат.

MCFTR — индекс мосбиржи (в прошлом — индекс ММВБ) полной доходности, т.е. с реинвестированием полученных дивидендов.

sumRUB — сумма моих рублевых счетов.

По ощущениям как в 2008 году. Работал много, но по итогам года почти по нулям.

Если за бенчмарк взять MCFTR, то на приведенном периоде альфа=0.3, бета=0.25 при том, что максимальное плечо могло в течение года быть 1.5 (таковым было крайне редко в этом году).

С этого года у меня старт управления своим капиталом. С начала года большую часть своих сбережений я перевел на мосбиржу и теперь имеет смысл вести свою статистику, а статистику инвесторских денег больше не публикую. Меньшую часть денег вложил в реальный бизнес, буду смотреть, насколько я в этом справлюсь и как это соотнесется с биржевыми прибылями-убытками.

На мосбирже у меня четыре алгопортфеля на фонде, алгопортфель на фьючерсах, продажа опционов. На следующий год основная задача это как соотнести веса разных компонент в общем портфеле и как улучшить исполнение, чтобы протолкнуть больше денег.

Всех с наступившим 2018 годом! Пусть он будет более удачным в целом и более волатильным в части рынка.

Продолжаю вести свой телеграм-эксперимент:

t.me/algoinvest

Подписывайтесь.

Там будут короткие сообщения, а смартлаб для лонгридов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс