Sergey Pavlov

А как там дела в BR? Или снова о просадке.

- 04 июня 2024, 17:18

- |

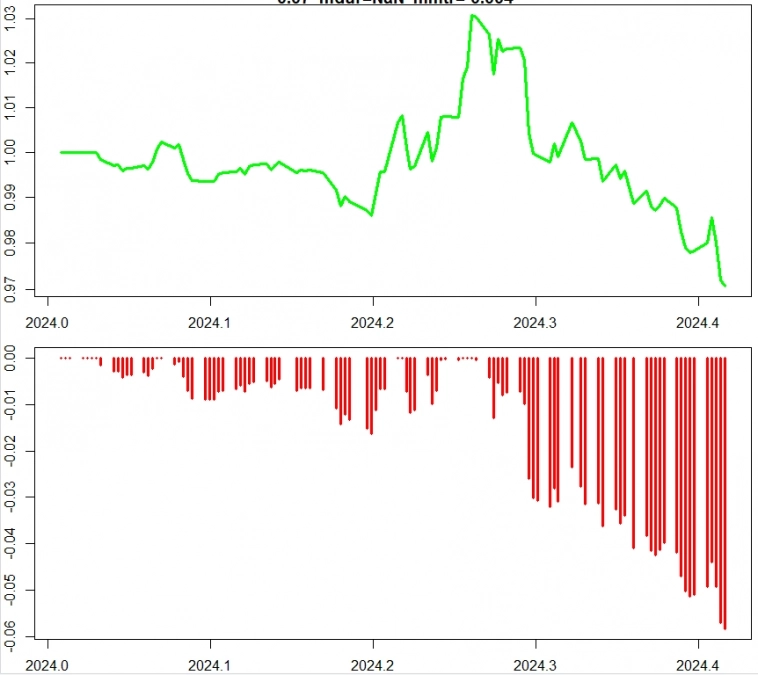

От лонга даже какой-то профит был:

Но шорт это прямо потеря потерь в этом году:

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Просадка и игра в NG

- 31 мая 2024, 09:41

- |

Просадка это повод задуматься и что-нибудь переделать.

Или подумать и не переделывать.

Близится завершение первой половины 24-го года.

Начинаю делать «работу над ошибками».

Посмотрим, что NG принёс.

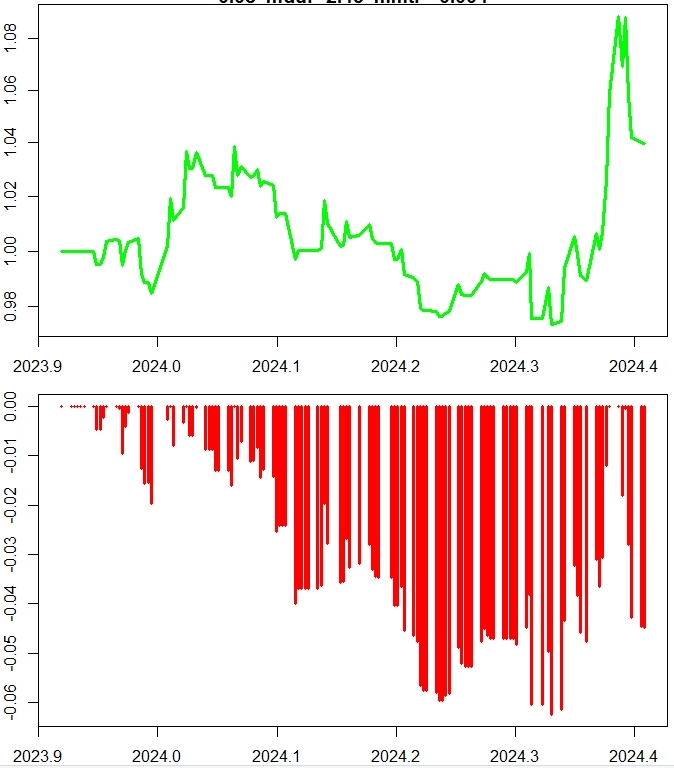

От лонга:

От шорта:

( Читать дальше )

2024: измерение проскальзываний

- 17 мая 2024, 15:31

- |

Вдруг надо что-то поменять?

Сел считать фактическое среднее проскальзывание в текущем году на примере трёх счетов от лучшего проскальзывания к худшему.

Самый маленький счёт:

«Si» "-0.00362"

«Eu» "-0.00464"

«SF» "-0.00573"

«GD» "-0.00581"

«CR» "-0.00606"

«MX» "-0.00621"

«SR» "-0.00654"

«BR» "-0.00774"

«RI» "-0.00922"

«NA» "-0.01713"

«SV» "-0.01838"

«GZ» "-0.02152"

«NG» "-0.03362"

«Si» "-0.00316"

«GD» "-0.00387"

«Eu» "-0.00394"

«MX» "-0.00579"

«SR» "-0.00609"

«CR» "-0.00619"

«SF» "-0.00711"

«BR» "-0.00806"

«RI» "-0.00893"

«NA» "-0.01894"

«GZ» "-0.02047"

«SV» "-0.02143"

«NG» "-0.03336"

«Si» "-0.00296"

«Eu» "-0.0034"

«GD» "-0.00414"

«SF» "-0.00422"

«SR» "-0.00469"

«MX» "-0.00509"

«CR» "-0.00614"

«RI» "-0.00762"

«BR» "-0.00794"

«NA» "-0.01688"

«GZ» "-0.02041"

«SV» "-0.02443"

«NG» "-0.03274"

Интересны два вывода:

1. Увеличение счёта приводит к небольшому снижению общего проскальзывания за счёт дробления позиции на мелкие порции.

( Читать дальше )

Среднее время в позиции и средняя сделка по инструментам

- 31 марта 2024, 09:06

- |

Сел проверять, настолько ли тупаны тупые как задумывалось.

Первое число — среднее время в позиции в календарных днях.

Второе число — средняя сделка.

NG 3,7 0,019

SV 29,2 0,032

GD 15,6 0,011

BR 9,5 0,014

GZ 4.6 0,009

MX 8,9 0,009

SR 4,7 0,01

RI 6,8 0,01

SF 8,1 0,009

NA 7,6 0,013

Si 11,5 0,008

Eu 11,8 0,008

CR 11,5 0,01

Текущие просадки по инструментам

- 28 марта 2024, 06:01

- |

NG ~ 20 дней

BR ~ 450 дней

GD ~ 70 дней

SV ~ 260 дней

GZ ~ 350 дней

MX ~ 160 дней

SR ~ 160 дней

RI ~ 440 дней

SF ~ 150 дней

NA ~ 5 дней

Si ~ 60 дней

EU ~ 150 дней

CR ~ 40 дней

Жуть, какие числа получились(

Анализ алго2023

- 10 февраля 2024, 15:34

- |

Восстановить смог только по бэк-тестам на основе текущих алгоритмов, которые с алго-23 совпадают более, чем на 90%.

Всё это в контексте задачи распределения весов на текущий 2024 год. Пока торговля ведётся с тем же распределением, какое было в 2023.

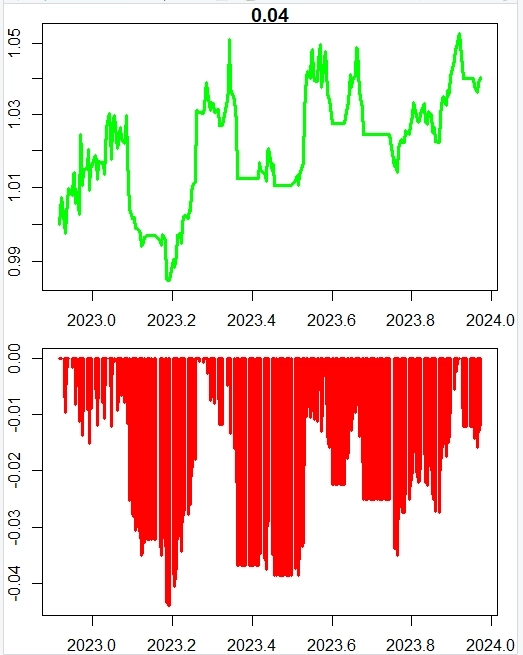

Далее картинки 2023 по четырём фьючерсам: 202303, 202306, 202309, 202312.

SV:

GD:

( Читать дальше )

алгоитоги 2023: пара иксов

- 29 декабря 2023, 14:15

- |

На примере счета в Открытии можно подвести итоги года:

Получилось чуть больше, чем удвоиться за этот год.

Краткая легенда: торговля только фьючерсами, полная роботизация.

Руками были совершены лишь 4 сделки за год: покупались опционы, когда нервы «не выдерживали». Все покупки опционов были с отрицательным финрезом.

Торговля велась по следующим фьючерсам: RI, Si, Eu, BR, SR, GD, NG. CR, GZ, SV, MX, SF, NA, UC, LK, GK, VB, RN. Последние четыре фьючерса были отключены в середине года как недостаточно ликвидные. Торговля велась алгоритмами класса «тупаны». Средняя сделка порядка 1%. Среднее время в позиции > 3 дней.

Торговля полностью в режиме «по рынку».

На всех тикерах кроме SF и NA только трендовые алгоритмы.

Есть желание возродить чат АлгоИнвестинГ не в режиме курилки, а в режиме вместе считать и делиться. Если есть желающие поработать, добро пожаловать.

Год прошёл и хорошо. Было два минусовых месяца: сентябрь и декабрь.

( Читать дальше )

BRANG

- 02 ноября 2023, 12:09

- |

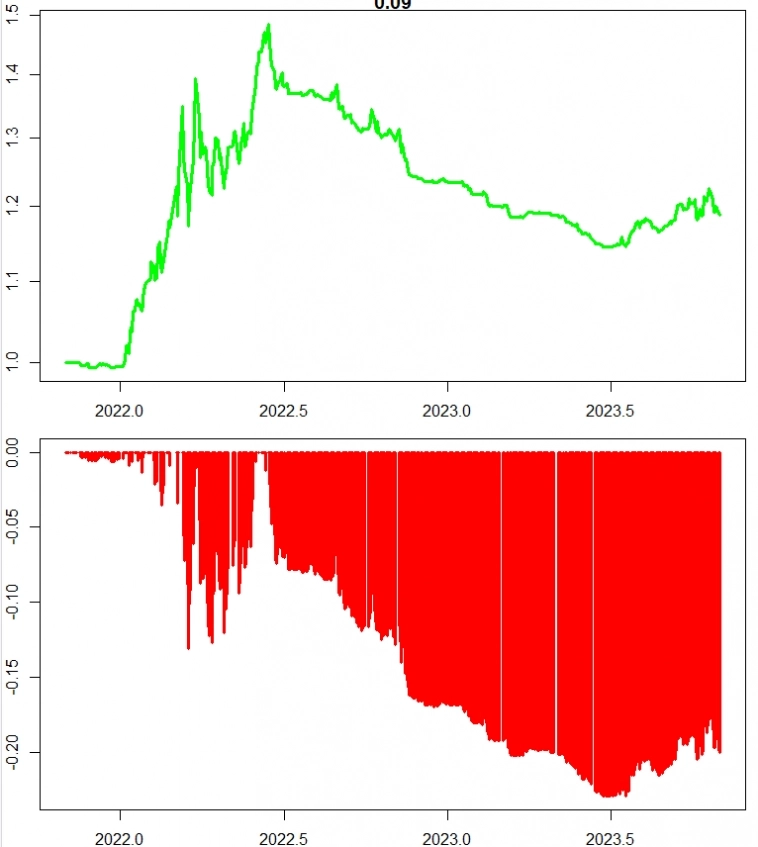

И что-то захотелось посмотреть, кто там из них какие просадки нарисовал с начала прошлого года.

BR LONG:

BR SHORT:

( Читать дальше )

Закрыть или открыть?

- 08 сентября 2023, 17:28

- |

Брокер Открытие после нового года перестанет существовать.

Вопрос залу. На какого брокера заменить Открытие? На кого в первую очередь смотреть на ваш взгляд?

Интересует срочный рынок мосбиржи.

Исследование проскальзывания на мосбирже в режиме "по рынку"

- 01 сентября 2023, 16:39

- |

Сделки совершаются один раз в минуту. Целевая цена — close только что завершившейся минуты.

Началась новая минута. Для покупки берём лучший аск, добавляем много шагов цены и кидаем заявку.

Для продажи симметрично наоборот.

Все сделки тейкерские.

Замеры на трёх счетах (самый маленький *млн, самый большой раз в 20 больше, средний где-то посередине).

Проскальзывания посчитаны в процентах.

МАЛЕНЬКИЙ СЧЁТ:

[1,] «UC» «0.00364»

[2,] «SF» "-4e-04"

[3,] «GD» "-0.00509"

[4,] «Si» "-0.00589"

[5,] «GZ» "-0.00602"

[6,] «MX» "-0.00644"

[7,] «Eu» "-0.00712"

[8,] «RI» "-0.00893"

[9,] «CR» "-0.00996"

[10,] «NA» "-0.0103"

[11,] «BR» "-0.01595"

[12,] «SR» "-0.02203"

[13,] «RN» "-0.0248"

[14,] «GK» "-0.02562"

[15,] «NG» "-0.02766"

[16,] «SV» "-0.02779"

[17,] «LK» "-0.02945"

[18,] «VB» "-0.05394"

СРЕДНИЙ СЧЁТ:

[1,] «SF» "-0.00402"

[2,] «GD» "-0.00441"

[3,] «UC» "-0.00459"

[4,] «Si» "-0.00546"

[5,] «Eu» "-0.00719"

[6,] «NA» "-0.00816"

( Читать дальше )

теги блога Sergey Pavlov

- exante

- just2trade

- lua

- moex

- ng

- Quik Lua

- RI

- secret

- spy

- TSLab

- VWAP

- август

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контанго

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- минутки

- натуральный газ

- нефть

- октябрь

- опционы

- отзыв

- открытый интерес

- офз

- оффтоп

- пила

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- робот

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- управление

- февраль

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- 2017

- 2020

- 2021

- 2023