Блог им. margin |К предстоящему отчету Tesla Motors.

- 03 мая 2015, 11:10

- |

На прошедшей неделе на ожиданиях презентации компанией Tesla Motors новых бытовых аккумуляторных батарей акции TSLA выросли, достигнув максимума в $235.5, а на самой новости, как часто водится, их цена снизилась, достигнув в пятницу минимума почти 220 при общем «бычьем» рыночном настроении.

Как я уже писала smart-lab.ru/blog/251937.php

покупка стрэддла/стрэнгла на новостях может быть вполне оправдана: купив стрэддл за 9.8 во вторник 28 апреля, я смогла его продать за 11.9 в пятницу 1 мая, получив чистую прибыль в 20%.

В данном случае мой повышенный риск оправдал себя и принес хорошую прибыль. Риск на опционах второй недели был больше по вовлечению капитала — вместо 10 долларов за стрэддл, он потребовал бы в два раза больше, но этот риск был бы сглажен временем и был совсем уж небольшим по фундаментальным причинам. И я не устаю повторять, что опционному трейдеру приходится всегда сравнивать, взвешивать, анализировать и выбирать, с какими опционами работать.

По факту можно это иллюстрировать тем, что стрэддл на страйке 232.5 на опционах второй недели мая можно было продать в пятницу на снижении цены к 220.41 с прибылью около 1.5 долларов, что составило бы ~+7.5%. Чем выше риск, тем выше возможная прибыль. На одном и том же изменении цены на одном и том же отрезке времени при выборе разных опционов можно было получить +20% и +7.5%.

Разумеется, что трейдер, стремящийся вовлечь в сделку больший капитал, будет стремиться снизить общий риск и купит стрэддлы дороже — за 20 долларов, снизив эффективность работы денег, но стремясь получить прибыль на меньшем риске.

Короче, каждому — свое. И все определяют умение, знание, мышление и толерантность к риску.

Теперь предстоит повторить покупку на опционах второй недели мая навстречу отчету, который выйдет после рынка в среду, 6 мая.

По факту сравнение результата показывает, что расчет был верным и покупать стрэддл на опционах второй недели не имело смысла: опционы первой недели отреагировали на движение цены от 235 до 220 и принесли прибыль, потому что в премиях на опционы первой недели мая не было заложено ожидание отчета.

( Читать дальше )

- комментировать

- 123 | ★3

- Комментарии ( 19 )

Блог им. margin |Мыслим опционно

- 28 апреля 2015, 16:20

- |

Разумеется, рынок — это место существования опционов, среда обитания. Любой опционный трейдер смотрит на активы с точки зрения того, пригоден он или нет для опционной работы. И каждый выносит свой вердикт, делает свое полотно, создает свое здание — что хочет, то и делает).

Рассмотрим предстоящий отчет компании Tesla Motors (TSLA). Отчет выйдет после рынка 6 мая. В настоящее время цена акции растет на ралли, которое обусловлено выпуском новой линейки аккумуляторных батарей для дома и бытовых целей. Это событие аналитик Deutsche Bank оценивает очень высоко, полагая, что этот фактор придаст компании новое направление, которое рынком пока еще не оценено по достоинству.

Так это или аналитик ошибается, значения не имеет. На рынке существует иерархия ценности слов и заявлений. Эти слова аналитика стоили очень дорого, грубо говоря ~+$1.7 млрд прирост капитализации компании за вчерашний день.

( Читать дальше )

Блог им. margin |Мыслим опционно.

- 24 апреля 2015, 11:08

- |

Отчет совершит закономерные действия с премиями на опционы: до отчета они будут расти, а потом разом упадут. Это поле для работы. Опционы имеют самые разные условия, и этот фактор меняет структуру опционных премий с разными условиями и меняет соотношение риска. Возможность контролировать риск, направлять его, использовать его в своих корыстных целях — это вековая мечта труженика фондовых полей, пахарей денежных нив и возделывателей крэкс-пексовых грядок.

( Читать дальше )

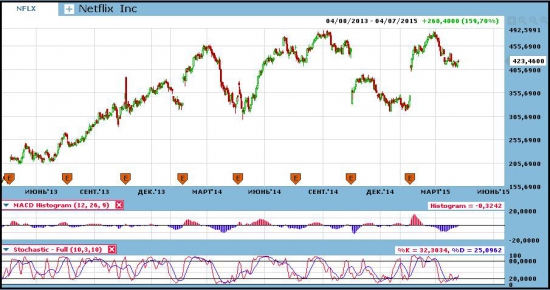

Блог им. margin |Готовимся к отчетности. NFLX

- 08 апреля 2015, 14:57

- |

Разумеется, что не меня одну. То, что вижу я, видят все. Суть работы состояит в том, чтобы заработать там, где все могли, но не все смогли. И все попробуют на этом получить прибыль. Как это сделать, если результат непредсказуем? С помощью опционов, купив стрэддл или стрэнгл, и тем самым, открыв позицию сразу в две стороны: на рост цены акции и на падение.

( Читать дальше )

Блог им. margin |Опять про AAPL и обновление по VXX

- 02 апреля 2015, 21:38

- |

Как я вчера писала, акция VXX снизилась сегодня до уровня, благоприятного для покупки «бычьего» колл спрэда от 25. Я открыла позицию

Buy VXX AprWk2 24 Call @1.32 + Sell VXX AprWk2 27 Call @ 0.29. Таким образом мне это спрэд стоил 1.07 пункта. Нулевой выход на уровне, близком к 25, а максимальная прибыль от $27. Я думаю, не нужно объяснять почему я не стала открывать эту позицию вчера: сегодняшний предпраздничный рост был очевиден, как и снижение VXX к уровню $25.

Цена на графике акций AAPL сформировала треугольник, который может разрешиться в равной степени как падением ниже уровня 12 марта $121.63 к $117 и ниже к $108, так и ростом по направлению к $140 и только оттуда вниз. Эта неустойчивость видна большинству и то, куда двинется цена будет зависеть в значительной степени от общего движения рынка, потому что участники рынка на AAPL готовы принять любой сценарий.

Объем сегодня небольшой и никто не хочет открывать новых позиций на неизвестность понедельника, но в понедельник участники рынка охотно примут как рост, так и распродаж, если они будут продиктованы общим настроем рынка.

( Читать дальше )

Блог им. margin |Участники рынков США.

- 28 марта 2015, 20:36

- |

Чтобы частный инвестор или компания попали на биржу и могли начать продавать и покупать ценные бумаги с инвестиционной или любой другой целью, они должны получить доступ на биржу. Этот доступ они могут получить через брокера или брокер-дилера, открыв на свое имя счет по правилам SEC и FINRA.

Каждый брокер должен быть зарегистрирован в FINRA — именно эта организация занимается регулированием деятельности брокерских компаний. Но для этого брокер или брокер-дилер как участник должен быть первоначально зарегистрирован в SEC.

Чтобы небанковский брокер-дилер был зарегистрирован в SEC, он должен быть членом SIPC — корпорации, которая защищает инвесторов, страхует их счета на неблагоприятный случай, который может произойти в процессе деятельности участников рынка ценных бумаг.

SEC (U.S. Securities and Exchange Commission) Комиссия по ценным бумагам и биржам США контролирует и регулирует рынок ценных бумаг США.

( Читать дальше )

Блог им. margin |Нужно приготовиться к коррекции рынка.

- 24 марта 2015, 13:15

- |

О предстоящей коррекции рынка США и, разумеется, всех других рынков, уже устали говорить. Над пишущими о коррекции потешаются все, кому не лень. Это делает предстоящую коррекцию более драматичной, потому что ожидаемой, и в то же время, неожиданной. Точно так же, как когда мальчик кричал «Волк! Волк!», но волка все не было, это снижало будущую ответную реакцию населения на раздражитель, но повышало возможный панический ущерб от реального события. В теории рефлексов это называется торможением.

Но волк реально существовал и он однажды пришел. Так и коррекция рынка: вы привыкли, что о ней кричат и пишут, но рынок словно ванька-встанька, возвращается к росту снова и снова, и поэтому торгуете, расслабившись, с верой в тренд, с верой в рост. Но когда придет «волк»-коррекция, вы его первоначально не узнаете и будете продложать покупать на снижениях цен в надежде получить прибыль от возврата цен вверх… Потом в какой-то момент вы увидите, что возврата нет. Вы скажете себе: «возврат будет завтра» и станете пересиживать убытки. На завтра цены пойдут еще ниже. Вас охватит тревога, но вы успокоите себя: «Так уже было, было и еще было, и цена всегда возвращалась вверх», а потом добавите: «Ведь нет никаких поводов для снижения цен, все же по-прежнему, ничего не изменилось». Но попытки роста будут хилыми и даже они будут использоваться для новых и новых продаж… Когда вам скажут аналитики, что коррекция началась, что тренд развернулся, убытки ваши уже могут быть гораздо больше 30%.

Вопрос в том, что вы делаете, чтобы не истерить, когда это случится, а тихо и радостно считать свои доходы от падения рынка?

Деривативы вам в помощь!

В настоящий момент рынок находится в ожидании тестирования уровней сопротивления, близких к историческим максимумам. По индексу S&P 500 это 2120, и если этот уровень будет пробит, то есть вероятность выхода на уровень 2130. Можно работать с фьючерсом S&P500 mini в сочетании с фьючерсными опционами. А можно работать с ETF SPY, который отражает динамику движений индекса, но при этом стоит дешевле, имеет высокую ликвидность, высокую ликвидность и большие опционные объемы, следовательно, его опционы имеют минимальный ценовой спрэд и чем позволяют использовать самый тонкий инструмент для работы с рынком.

( Читать дальше )

Блог им. margin |Перспективы и результаты.

- 22 марта 2015, 19:39

- |

«Тогда цена была около $33, сейчас цена $79.36 и выглядит готовой обновить максимум $82.17.»

Это было 18 марта, три торговых сессии назад. За это время цена выросла больше чем на $5 и обновила свой исторический максимум в $84.60. Аналитики готовятся обновить свои цели по акции, исходя и возможного роста продаж рекламы в соцсети и доходов от применения компанией новых возможностей, свяханных с анонсированными услугами по переводу денежных средств между пользователями

Однако на данном уровне возможна коррекция цены, которая достигла уровня сопротивления на $84.60. Коррекция возможна до $82.5 и ниже — до $82.

Поэтому можно рассчитать покупку опциона FB Mar 15 Wk 4 Put 86, когда цена акции на открытии достигнет 84.5 по цене от 2.20. Направленная торговля опционами — это работа на высоком риске. Ведь цена акции может расти дальше на энтузиазме покупателей. Поэтому, чтобы заработать на возможном снижении цены, на коррекции, можно вместо «голой» покупки

( Читать дальше )

Блог им. margin |Методы работы с золотом.

- 17 марта 2015, 13:35

- |

Цена акции GLD сейчас $110.81, IAU $11.17, GDX $18.11. Спрос на эти акции тоже разный. Разными будут инвестиционные требования и методы работы для получения прибыли от движения цены золота. Разной будет доходность. Я рассмотрю некоторые разные варианты работы с акцими и опционами на акции фондов GDX и GLD и с работу на фьючерсном контракте с золотом COMEX.

( Читать дальше )

Блог им. margin |Apple Inc войдет в индекс Dow Industrial Average

- 13 марта 2015, 16:39

- |

Акции компании AT&T были включены в индекс в октябре 1916 года, а сам индекс ведет свою историю с 26 мая 1896 года. Это индекс престарелых, спокойных, степенных и напыщенных акций — соответственно статусу. В этой компании солидных, самых солидны, солиднейших и достойнейших не принято быть волатильными — просто неприлично!

Акцию AAPL готовили к включению в этот «доу престарелых» заблаговременно. Провели сплит, усмирили характер, и вот теперь она будет олицетворять собой саму американскую солидность.

Капитализация компании почти в два раза выше ближайшего соперника по «доу престарелых» компании Exxon с $359 billion. Но ее вес составит около 4%

AAPL готовится войти в индекс Доу.

Мне жалко AAPL. Мы с ним столько лет были вместе! Я столько денег в него вложила… Да и он тоже в меня:)

Статистика показывает, что вхождение в Доу не значит, что акции уготован дальнейший рост. Даже наоборот. Это видно на примере других технологических гигантов: Microsoft (MSFT) и Intel (INTC), которые были добавлены в индекс в конце 1999, после чего Microsoft потеряла 43%, а Intel 52% от своей стоимости, с которой они входили в индекс. Акция компании Cisco была добавлена в 2009, после чего подешевела на 16%. Скорее всего акцию AAPL тоже ждет такая же судьба.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс