Блог им. macroresearch |ТОП-10 длинных облигаций с фиксированным купоном

- 18 декабря 2025, 15:12

- |

Публикуем ТОП-10 длинных облигаций с фиксированным купоном из нашего свежего техмонитора.

🕺💃 На наш взгляд, завтра ЦБ может порадовать инвесторов в облигации. В преддверии решения регулятора ловите нашу традционную подборку по длинным облигациям (AAA-AA) с фиксированным купоном из нашего технического монитора.

Технический монитор — автоматический рэнкинг облигаций по заданным параметрам (дюрация, кредитный рейтинг, доходность, премия к кривой ОФЗ). Его можно использовать для поиска недооцененных бумаг на рынке в различных рейтинговых категориях.

Не является инвестиционной рекомендацией

Больше аналитики в нашем ТГ-канале

- комментировать

- 173

- Комментарии ( 0 )

Блог им. macroresearch |Инфляция все больше отстает от прогноза ЦБ

- 18 декабря 2025, 13:53

- |

• За минувшую неделю рост цен не изменился (0,05%) а оценка годовой инфляции (6,1% г/г на 15 декабря) продолжает откланяться вниз от прогноза ЦБ (6,5-7% на конец года).

• При этом последние данные показали некоторое оживление инфляции в сегменте продуктов питания, на фоне сезонного роста потребительского спроса.

• Инфляция на непродовольственные товары остаётся сдержанной, чему способствует крепкий рубль и снижение цен на бензин. Услуги также пока дорожают умеренно.

Наше мнение

Пока перспективы повышения ставок НДС оказывают ограниченное влияние на ценовую динамику. Кроме того, растёт вероятность, что из-за слабеющего спроса общий эффект налогового маневра на цены будет скромнее первичных прогнозов. Во второй половине декабря снижение годового уровня инфляции продолжится, и она ещё более значимо отклонится от прогноза ЦБ. Это требует соответствующей корректировки ключевой ставки, иначе денежно-кредитные условия ужесточатся. Наш прогноз решения ЦБ по ставке 19 декабря без изменений — снижение на 50-100 б.п.

( Читать дальше )

Блог им. macroresearch |Инфляционные ожидания отрабатывают налоговый манёвр и повышение тарифов

- 17 декабря 2025, 16:34

- |

Инфляционные ожидания населения в декабре выросли, обновив максимумы с февраля 2025 года (рост до 13,7% с 13,3% в ноябре). При этом наблюдаемая населением инфляция не изменилась (14,5%).

• В целом инфляционные ожидания населения остаются на уровне, который наблюдался в декабре 2023 и 2024 года, когда экономика активно росла. В 2022 году они были ниже, на фоне спада ВВП. В декабре 2025 года, несмотря на замедление экономики, повышенный уровень инфляционных ожиданий поддержало предстоящее повышение налогов.

• Этот же фактор обеспечил дальнейший рост ценовых ожиданий предприятий (в декабре до 25% с 23% в ноябре). С августа 2025 г. индикатор вырос на 7 п.п., как и в 2018 году после появления информации о повышении ставок НДС.

Наше мнение:

Наблюдаемый рост инфляционных ожиданий предприятий и населения в целом остаётся в рамках прогнозов, сформированных планами по повышению налогов. Конечно, на фоне замедления экономики уровень инфляционных ожиданий поддержали и планы по повышению регулируемых тарифов, и некоторое усиление кредитной активности.

( Читать дальше )

Блог им. macroresearch |Обновление в модельном портфеле облигаций 16.12.2025

- 16 декабря 2025, 14:44

- |

ОФЗ 26252 — новый выпуск активно размещается Минфином и пока торгуется с премией на кривой ОФЗ.

Среднесрочные (до конца года) и долгосрочные (на 2026 год) перспективы ОФЗ остаются весьма позитивными – за счет торможения инфляции ЦБ в эту пятницу вполне может пойти на снижение ставки более чем 50 б.п. Продолжение смягчения ДКП в течение следующего года сохраняет значительный потенциал для рынка ОФЗ. Долю длинных бумаг (ОФЗ и надёжные корпоративные выпуски) по-прежнему целесообразно поддерживать на уровне более 50% в облигационном портфеле.

Больше аналитики в нашем ТГ-канале

Блог им. macroresearch |Подборка краткосрочных флоатеров 15.12.2025

- 15 декабря 2025, 14:26

- |

Традиционно в понедельник публикуем подборку краткосрочных флоатеров из нашего техмонитора.

Технический монитор — автоматический рэнкинг облигаций по заданным параметрам (дюрация, кредитный рейтинг, доходность, премия к кривой ОФЗ). Его можно использовать для поиска недооцененных бумаг на рынке в различных рейтинговых категориях.

Не является инвестиционной рекомендацией

Больше аналитики в нашем ТГ-канале

Блог им. macroresearch |Итоговая статистика по инфляции за ноябрь подтвердила оперативные недельные данные

- 11 декабря 2025, 16:32

- |

Итоговая статистика по инфляции за ноябрь подтвердила оперативные недельные данные и была достаточно низкой для этого периода (0,42% м/м и 6,6% г/г после 0,5% м/м и 7,7% г/г на конец октября).

• Данные за первую неделю декабря снова показали низкую динамику цен (0,05% после 0,04% за предыдущую неделю). Годовой уровень инфляции продолжил снижаться и составил 6,3% г/г.

• Опережающая инфляционная динамика снова начала фиксироваться в сегменте услуг населению, где активизировался рост цен на туристические, бытовые и прочие нерегулируемые услуги.

• Индекс цен в непродовольственном сегменте остается околонулевым, но динамика по компонентам выраженно разнонаправлена: дешевеет бензин, стройматериалы, бытовая техника и электроника при заметном росте цен на лекарства, дизель и т.д. В сегменте продуктов питания схожая ситуация (разнонаправленность ценовой динамики по компонентам), при этом общий индекс цен заметно замедлился, что нехарактерно для текущего периода.

Наше мнение

Растет вероятность, что по итогам года инфляция окажется ниже 6% г/г, что не предполагалось прогнозами ЦБ, которые в октябре были ухудшены до 6,5-7% с 6-7%.

( Читать дальше )

Блог им. macroresearch |ТОП-10 краткосрочных флоатеров 8.12.2025

- 08 декабря 2025, 15:08

- |

Публикуем ТОП-10 краткосрочных флоатеров из нашего технического монитора. Несмотря на то что в лидерах инвестиционных стратегий сейчас остаются длинные облигации с фиксированным купоном, считаем целесообразным до 25-30% портфеля аллоцировать на короткие флоатеры в качестве защиты от процентного риска.

Больше аналитики в нашем ТГ-канале

Блог им. macroresearch |По итогам года инфляция может оказаться ниже прогноза ЦБ

- 04 декабря 2025, 15:07

- |

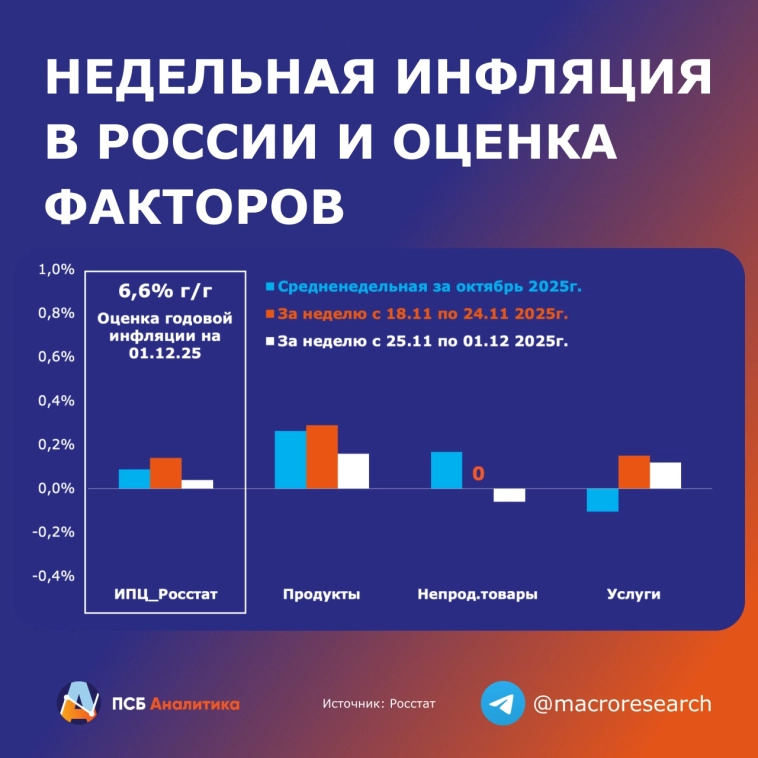

• За последнюю неделю ноября инфляция резко замедлилась до 0,04%. По оценкам Минэкономразвития России, ее годовой уровень опустился до 6,6% г/г (на конец октября было 7,7%).

• Торможение инфляции происходит на фоне снижения ценовой динамики в сегменте продуктов питания, где с одной стороны продолжается сезонное удорожание плодоовощной продукции, а с другой — дешевеют крупы, сахар, молочка, свинина и т.д.

• Также продолжается снижение индекса цен на непродовольственные товары. Это происходит на фоне укрепления рубля, охлаждения спроса и снижения цен на бензин. При этом рост цен на услуги пока остаётся умеренным.

Наше мнение

С учётом ожиданий дальнейшего снижения инфляции в декабре из-за эффекта высокой статистической базы и на фоне крепкого рубля, можно утверждать, что тренд фактической инфляции ушёл заметно ниже прогноза ЦБ (6,5-7% на конец года). Подтверждают этот тезис и вчерашние слова Владимира Путина о том, что на конец года инфляция будет около 6%.

Устойчивая слабость инфляции в сезон высокого потребления и перед повышением налогов указывает на очевидные проблемы со спросом.

( Читать дальше )

Блог им. macroresearch |К концу года рост цен постепенно усиливается, но остается относительно умеренным

- 27 ноября 2025, 11:37

- |

• Инфляция продолжает медленно ускоряться и за минувшую неделю составила 0,14% (0,11% неделей ранее). При этом темпы роста цен остаются заметно ниже уровней годичной давности, что приводит к дальнейшему достаточно динамичному снижению уровня годовой инфляции: 6,9% г/г против 7,7% на конец ноября.

• В моменте фиксируется торможение роста цен на продукты питания. При этом наблюдается ускорение ценовой динамики в услугах населению, где постепенно завершается «тихий» сезон. Индекс цен на непродовольственные товары стабилен, хотя динамика по компонентам сильно различается (например, продолжается снижение цен на бензин при удорожании дизеля).

Наше мнение:

Базовый прогноз ЦБ по инфляции (6,5-7% до конца года) выполнен с опережением на месяц. При этом вероятность дальнейшего снижения уровня инфляции в декабре очень высока, даже на фоне неизбежного усиления роста цен в преддверии повышения ставок НДС. Предпосылки для продолжения плавного снижения ключевой ставки сохраняются.

( Читать дальше )

Блог им. macroresearch |МосБиржа развеивает туман над доходностью флоатеров

- 26 ноября 2025, 11:51

- |

Московская биржа 8 декабря 2025 года обновит механизм расчета доходности облигаций. Наиболее ожидаемая новация коснется флоатеров. Теперь для облигаций с плавающей ставкой прогнозирование неизвестных купонов будет осуществляться на основе форвардных ставок денежного рынка (RUONIA и ключевой ставки в зависимости от базовой ставки купона).

Безусловно, эта доходность по-прежнему не будет гарантированной для инвестора, однако позволит отразить рыночные ожидания по базовым ставкам (КС и RUONIA) в будущих денежных потоках по облигациям. Это позволит получить мощный аналитический инструмент для сравнения потенциальной доходности флоатеров относительно их дюрации и поиска недооцененных бумаг, что в конечном счете повысит эффективность ценообразования на рынке.

Больше аналитики в нашем ТГ-канале

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс