Блог им. imagic |История о том, как одно маленькое упрощение привело специалистов компании “Арсагера” к ошибочным выводам

- 05 сентября 2024, 12:53

- |

Около года назад в поисках материалов о стратегиях на рынках облигаций я натолкнулся на образовательное видео от компании “Арсагера” — “Управление портфелем облигаций. Эффекты стратегии и тактики” Это запись двухчасового семинара, на котором большей частью обсуждались свойства портфелей с неизменной дюрацией. Поскольку я в скором времени собираюсь написать небольшую статью о таргетировании дюрации, то решил пересмотреть видео более внимательно.

В самом начале семинара лектор сравнил пай фонда облигаций с “бесконечной облигацией” и задался вопросом, — а что, собственно, должно происходить с его стоимостью? Он рассказал, что долгое время обдумывал проблему и в результате разработал модель динамики доходности пая.

Искомая модель оказалась довольно простой и элегантной: весь облигационный портфель заменяется бескупонной облигацией (этот процесс в лекции назван “синтезом”), имеющей аналогичные доходность к погашению и дюрацию.

( Читать дальше )

- комментировать

- 4К | ★3

- Комментарии ( 8 )

Блог им. imagic |Облигации: мифы и реальность. Часть 3 Глава 4.3

- 10 февраля 2023, 17:35

- |

Прежде чем перейти к обсуждению долгосрочных стратегий на рынке облигаций, используем рассмотренный в прошлом разделе подход на примере конкретных ОФЗ различной дюрации.

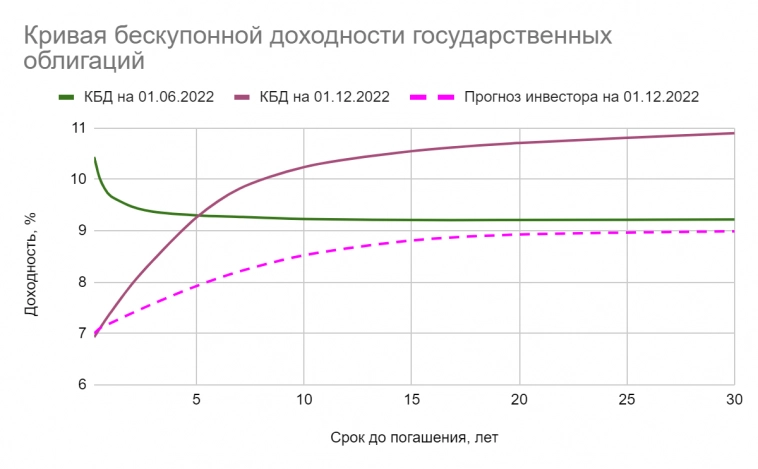

Допустим, 01 июня 2022 г. инвестор решил приобрести портфель облигаций стоимостью 100 тыс. рублей и собирается удерживать его не более полугода. Он наблюдает текущую форму КБД, которая всё еще остается инвертированной, хотя после сроков до погашения в 3-5 лет достаточно сильно уплощена (зеленая сплошная линия на рисунке):

Инвестор знает, что с апреля Банк России высокими темпами снижал ключевую ставку и ожидает продолжения данной политики, по крайней мере, в течение ближайших 6-ти месяцев. Вместе с тем он достаточно консервативен в оценке поведения долгосрочных ставок и считает, что они снизятся не более чем на 50-70 б.п. Говоря иными словами, инвестор рассчитывает, что КБД через полгода примет нормальную форму в основном за счёт снижения краткосрочных ставок (прерывистая линия на рисунке) И это вполне разумный прогноз, учитывая сложившуюся на рынке ОФЗ ситуацию и политическую обстановку в стране и мире: острая фаза кризиса позади, наступил период относительной стабилизации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс