Блог им. hep8338 |Кризис долларовой ликвидности - пик пройден

- 20 марта 2020, 17:52

- |

Текущая неделя на финансовых рынках завершается на мажорной ноте, уверенно дешевеет американский доллар, что оказывает поддержку товарным и фондовым рынкам. Хотелось бы верить, что мировым центральным банкам удалось сдержать кризис ликвидности и финансовые рынки успокаиваются после четырех недель крутого пике.

Действительно, мы наблюдаем беспрецедентную программу расширения ликвидности от ведущих центральных банков и правительств. Не будет здесь перечислять все изменения направленные на поддержку финансовых рынков, но поверьте, это уникальный случай, только в США ФРС предложил рынку 1 трлн долларов в сутки в рамках дневного РЕПО. Кроме того, предложено до конца месяца по 2 трлн в неделю длинных РЕПО со сроком погашения от двух недель, до трех месяцев. И это только от регулятора США, не менее мощные пакеты предложены со стороны Банка Японии и ЕЦБ, более скромно, но также увеличены объемы РЕПО от Банков Англии, Канады, Австралии. Банк Швейцарии направил свою политику на снижение инвестиционной привлекательности франка, т.е. девальвации. В общем, то, что мы наблюдаем, является уникальным опытом в монетарной политике, и пока нет конечного понимания, чем это все закончится, т.к. сейчас высок риск начала роста инфляции, а это чревато уже ростом ставок.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 16 )

Блог им. hep8338 |Долгосрочный взгляд на нефть

- 19 марта 2020, 19:21

- |

На рынке нефти творится невообразимое, вчера котировки по марке WTI (нефть из Техаса) упали на 24% и достигли 20 долларов за баррель. При этом марка Urals «посетила» отметку 19 долларов за баррель, пока лидеры решают что делать, посмотрим на рынок нефти широко.

Да, де-юре сделка ОПЕК+ о сокращении добычи нефти остается в деле, но де-факто страны-участницы уже наращивают добычу, так Саудовская Аравия выпустила директиву для своей Арамко с планом догнать добычу до 12,5-13 мб\д, что на 2-3 мб\д выше с текущих уровней. Объявлены неслыханные скидки для партнеров из Европы, Китая и США. Очевидно, что такая ситуация так или иначе связана с геополитическими и геоэкономическими сценариями. Развязать этот клубок невозможно, так как мы находимся в условиях ограниченной информации, а размышлять в категориях «заговора» не входит в практики автора.

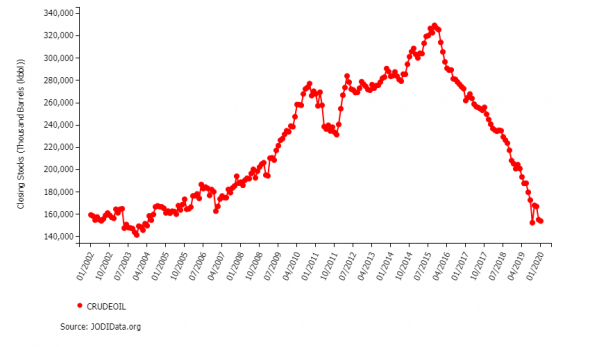

Давайте посмотрим на ситуацию через призму запасов нефти в Саудовской Аравии, на картинке динамика запасов в королевстве с 2002 года

( Читать дальше )

Блог им. hep8338 |Финансовый кризис уже настал. Обзор долларовой ликвидности

- 13 марта 2020, 12:53

- |

На текущей неделе ФРС продолжает удивлять, на этот раз предложив РЕПО на 1 трлн долларов до конца текущей неделе, сроком кредитования от месяца до трех. До этого момента, с начала текущей неделе суточные РЕПО уже вышли на уровень 472 млрд долларов за неделю, т.е. более 100 млрд в день.

К усилиям ФРС подключились Банк Японии и ЕЦБ. Первый, сегодня заявил о широкой монетарной поддержке финансового рынка, второй – вчера провел заседание и расширил программу TILTRO-III направленную на предоставление ликвидности через стандартные инструменты монетарного стимулирования. В частности снижена ставка по обязательным резервам и другие метрики. Сегодня председатель комиссии объявит о фискальных мерах.

Рынки пока никак на это не реагируют, сегодняшний отскок можно с таким же успехом приписать технической коррекции, как и откликом на монетарные стимулы. Монетарным властям невдомек, что проблема не только в ликвидности, но и в реальном секторе. Конечно, снижение фондового рынка снижает обеспечение по кредитам, что провоцирует кредиторов выставлять новые требования заемщикам, также повышенная волатильность повышает гарантийное обеспечение к маржинальной торговле. Мы наблюдаем делевередж, что и сказывается на снижении финансовых рынках, что в условиях перекредитованности на низких ставках поставило под угрозу всю мировую финансовую систему.

( Читать дальше )

Блог им. hep8338 |Кризис

- 12 марта 2020, 17:56

- |

Ситуация на финансовом рынке США накаляется с каждым днем, можно уже утверждать, что мы одной ногой в финансовом кризисе. Ответ на картинке:

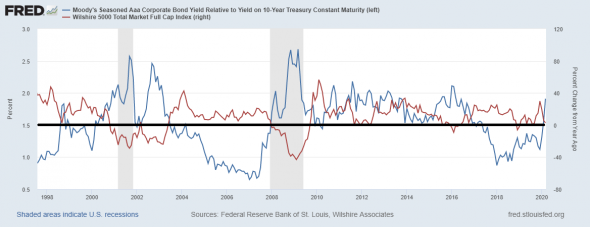

▪️Синяя линия — это спред между доходностью надежными корпоративными облигациями и облигациями Казначейства США (трежерис) с инвестиционными сроком погашения 10 лет. Как видим, несмотря на надежность корпоративного долга с рейтингом от Moody's Aaa идет активная продажа и покупка трежерис, что закинуло спред к уровням 2016 года и данный процесс ускоряется.

❗️Исторический всегда перед кризисом этот спред растет, оно-то и понятно, т.к. инвестора уходят от риска (риск-офф).

▪️Красная линия индекс фонового рынка (капитализация) в годовой динамике (от года к году). Мы подошли к нулевой отметке, т.е. год назад цена индекса была на этом же уровне. Так было в 2016 году, после чего рынок смог оправится и выдал бычий тренд.

❗️Исторический, если рынок уйдет глубже ноля, чем это было в 2016 году, то это полноценный кризис, так было в 2008 и 2001 годах.

( Читать дальше )

Блог им. hep8338 |Нефть

- 09 марта 2020, 16:22

- |

Рассуждать на предмет кто выиграет, а кто потеряет также нет смысла ибо большая часть аналитиков анализируют рынок в состоянии неполной информации и рассуждать в геополитическом формате не представляется возможным, все это приобретает формат научной фантастики и зависит от воображения анализирующего.

Навеял на мысль написать статью образовавшийся консенсус на рынке и в СМИ о «нефть по 20» и «нефть по 20 и надолго. потому что так было в 1985 году». Буду опровергать!

Давайте глянем на месячный масштаб котировок WTI

Невооруженном статистическими инструментами взглядом мы имеем некий раздел «ДО» и «ПОСЛЕ», это на предмет того, что участники рынка вспоминают СССР, мол после падения цен в 1985 году 20 лет стояли в боковике с редкими выносами вверх на Ираках и прочих негараздах. Но с 2005 года, назовем его «Новым временем» мы стали ходить выше экватора который стал серьезной поддержкой и ниже если опускался, то ненадолго. Каковы причины этого, ответить сложно. можно предположить что это серьезный уровень цены связанный с бюджетами экспортеров или с уровнем издержек нефтедобычи, или с уровнем издержек сланцевой добычи. Но очевидно одно, этот уровней крупный.

( Читать дальше )

Блог им. hep8338 |ФРС, РЕПО и ставки

- 04 марта 2020, 17:35

- |

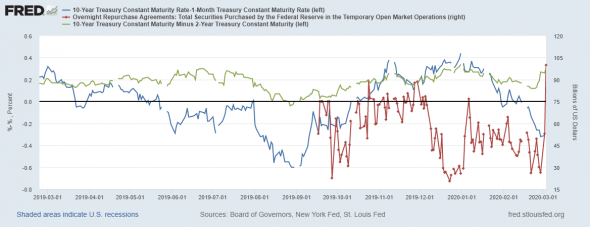

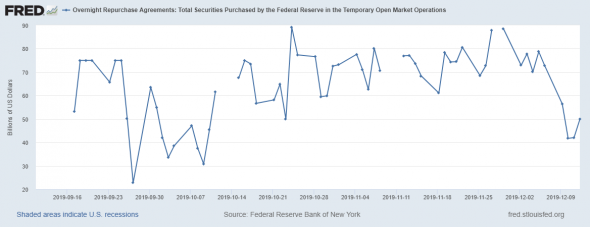

Вчера ФРС устроило сюрприз и снизило ставки при этом выдав повышенный объем сделок РЕПО овернайт в размере 100 млрд долларов, сегодня также было предоставлено 100 млрд долларов со сроком овернайт

Рынок этого испугался и к концу дня снизился под 3000 пунктов по индексу S&P500, при этом золото взлетело на 40 долларов внутри дня, снова подбираясь к 10 летним пикам. При этом ставки 10-летних трежерис обновили исторические максимумы, а доходность ушла ниже 1%. Рынок испугался такого решения ФРС, сегодня более-менее наблюдается позитив.

ФРС начал цикла предоставления ликвидности в сентябре 2019 года возобновив сделки РЕПО (красная линия), когда кривая доходности ушла в инверсию, т.е. ставки рынка капитала были ниже, чем ставки денежного рынка. Это нарушает финансово теорию и является сигналом к снижению ставок и инфляции. Это нанесено синей линией, зеленая линия — это спред между 10-летними и 2-летними трежерис, мы также видим, что этот спред уходил ниже ноля.

( Читать дальше )

Блог им. hep8338 |А будет ли предоставление ликвидности, как того ожидают участники рынка?

- 03 марта 2020, 16:10

- |

Фондовые индексы дружной ходой растут второй день подряд, позитив проецируется на товарный рынок, где уверенно восстанавливается энергетика. Причиной тому выступают ожидания участников рынка, подпитываемые заголовками в СМИ о согласованном действии мировых Центральных банков в поддержке экономики и рынков. Рынок ожидает агрессивных действий от власть имущих.

Экономика

Давайте порассуждаем на предмет природы риска для мировой экономики. Масштабные карантины в странах останавливают производство и нарушают цепочки в торговых отношениях, как на национальном, так и международном уровне. Вопрос, где здесь нехватка ликвидности? Верно, деньги есть и в условиях замедление, или не дай Бог, остановки экономики, деньги освобождаются еще больше, т.к. спрос на ликвидность снижается. Т.е. проблема для экономики это не деньги, а люди. Расширив предложение денег людей больше не станет.

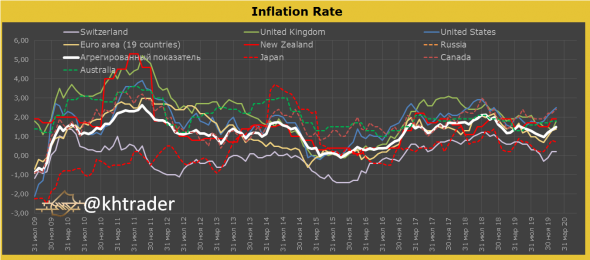

Еще чуть об экономике, уже третий месяц мы наблюдаем рост потребительской инфляции, и в январе ускорилась производственная инфляция, т.е. отзываются промышленники на рост продовольственной инфляции. Особенно это касается Китая, США и ЕС. Сокращение темпов роста мирового ВВП снизит спрос на деньги, а в случае расширения предложения денег дисбаланс на денежном рынке усилится. С точки зрения монетаризма это вызовет рост монетарной инфляции и угрожает перерасти в инфляционную спираль.

На картинке белой линией нанесена среднегодовая потребительская инфляция в развитых странах (корзина)

( Читать дальше )

Блог им. hep8338 |Обзор ликвидности в США

- 13 декабря 2019, 13:51

- |

На текущей неделе ФРС провела заседание, где сообщила позитивную новость по поводу ликвидности, сказав, что предложение денег через сделки РЕПО будет предостаточным. Рынок остался доволен данным событием. Также ФРС позволяет инфляции расти, на сегодня базовая инфляции выше 2% (2,3%), но PCE — инфляция, на которую ориентируется ФРС ниже 2% (1,6% в октябре), что не мешает ФРС продолжать расширять монетарную базу. Золото почуяв инфляцию сильно выросло, правда позитив со стороны переговоров США — Китай и выборов в парламент Великобритании, нивелировало весь рост на ожиданиях инфляции.

Из заявлений ФРС стоит отметить позитивную оценку рынка труда.

На текущей неделе объемы сделок РЕПО сократились относительно прошлых периодов, что указывает на осторожность в предоставлении ликвидности от ФРС.

Стоит отметить, что на текущей неделе баланс ФРС вырос на 30 млрд долларов. В то время как денежная масса осталась без изменений, впервые в текущем квартале.

( Читать дальше )

Блог им. hep8338 |ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 16 ноября 2019, 17:30

- |

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

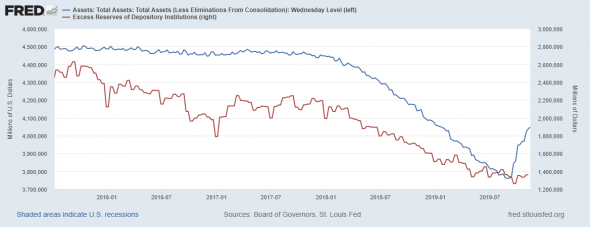

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

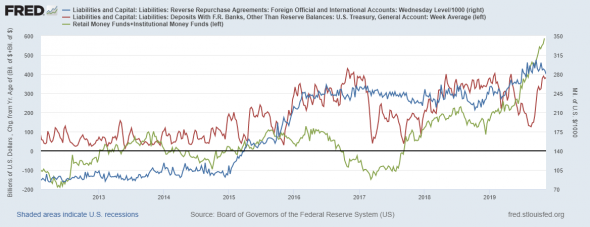

На следующей картинке отображены три основные направления поглощения ликвидности.

( Читать дальше )

Блог им. hep8338 |Макроэкономический комментарий по фондовому рынку США.

- 14 октября 2018, 15:28

- |

Некоторые из Вас просят прокомментировать падение фондового рынка в США на прошедшей неделе. Короткие комментарии я давал на нашем канале в телеграмм https://t.me/khtrader. В этой статье дам развернутый ответ (на сколько это конечно позволяют знания, исходные данные и рынок).

Начать стоит с того, что зависимость между безработицей и инфляцией открытой Филлипсом, на которую указывают некоторые экономисты, локально, может давать временной лаг (как в общем и все макроэкономические индикаторы), да и где та грань в понятии полной занятости не ясно. Сейчас мы это и наблюдаем, т.к. дефляционная монетарная политика ФРС дала свои плоды (инфляция снижается при полной занятости), а экономический рост (на благо которого служит вся госсистема любого государства) требует инфляции для дальнейшего роста. Первые звоночки завершения цикла дефляции и начала инфляционной политики уже наметились.

Инфляция зависит от расходов внутри экономики и мирового уровня цен, также, не мало важным фактором выступает стоимость ресурсов (например нефть). На картинке ниже годовые темпы расходов потребителей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс