SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. hep8338

Макроэкономический комментарий по фондовому рынку США.

- 14 октября 2018, 15:28

- |

И снова здравствуйте.

Некоторые из Вас просят прокомментировать падение фондового рынка в США на прошедшей неделе. Короткие комментарии я давал на нашем канале в телеграмм https://t.me/khtrader. В этой статье дам развернутый ответ (на сколько это конечно позволяют знания, исходные данные и рынок).

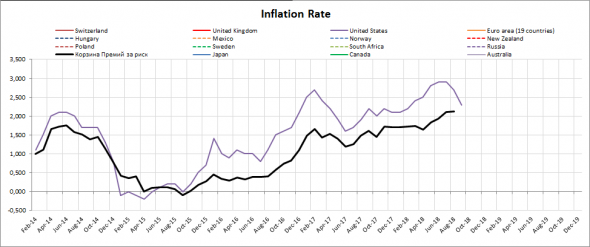

Начать стоит с того, что зависимость между безработицей и инфляцией открытой Филлипсом, на которую указывают некоторые экономисты, локально, может давать временной лаг (как в общем и все макроэкономические индикаторы), да и где та грань в понятии полной занятости не ясно. Сейчас мы это и наблюдаем, т.к. дефляционная монетарная политика ФРС дала свои плоды (инфляция снижается при полной занятости), а экономический рост (на благо которого служит вся госсистема любого государства) требует инфляции для дальнейшего роста. Первые звоночки завершения цикла дефляции и начала инфляционной политики уже наметились.

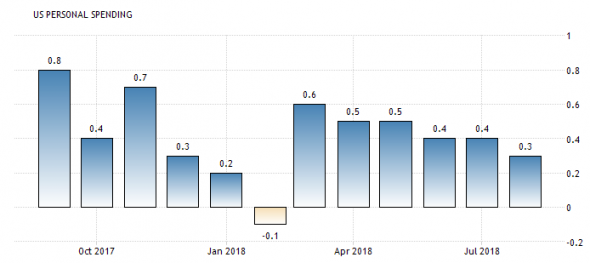

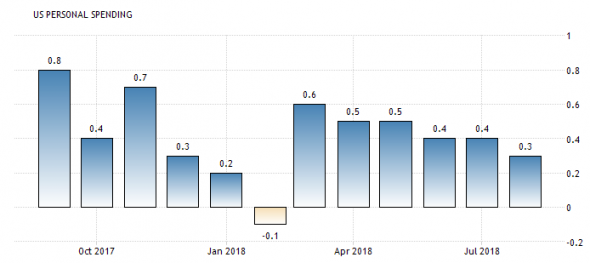

Инфляция зависит от расходов внутри экономики и мирового уровня цен, также, не мало важным фактором выступает стоимость ресурсов (например нефть). На картинке ниже годовые темпы расходов потребителей.

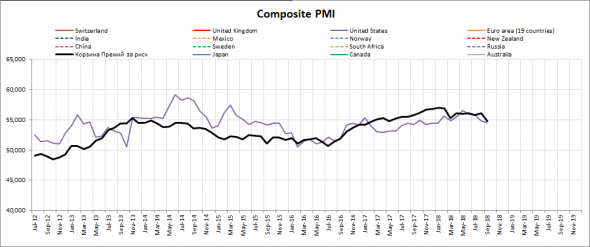

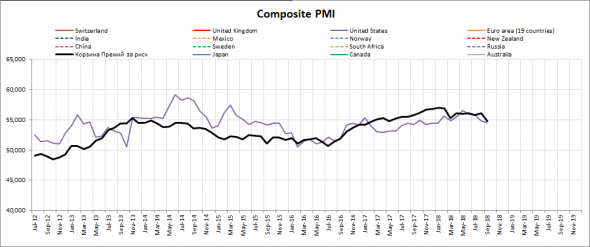

Как видно с картинки, жесткая монетарная политика сократила расхода, а растущая инфляция (быстрее чем доходы) и вовсе съела покупательскую способность доходов. Что сказалось на стороне спроса. Это привело к спаду бизнес-цикла в США. На картинке ниже PMI Composit (фиолетовая). Черная — агрегированные темпы бизнес-цикла в развитых странах.

Это и требовалось экономике США, охлаждение для дальнейшего роста, перед очередным раундом сокращения налоговых ставок.

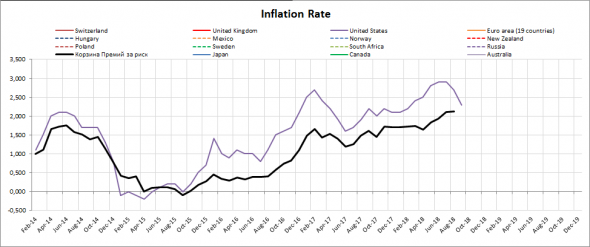

Импортируемые мировые цены в США (т.к. страна-импортер зависит от мировых цен) также начали замедлятся (черная линия на графике ниже) невзирая на дорожающую в сентябре нефть. Но этот рост скорее был спекулятивный (см. предыдущий пост о нефти).

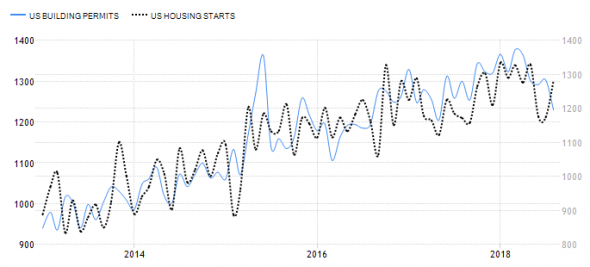

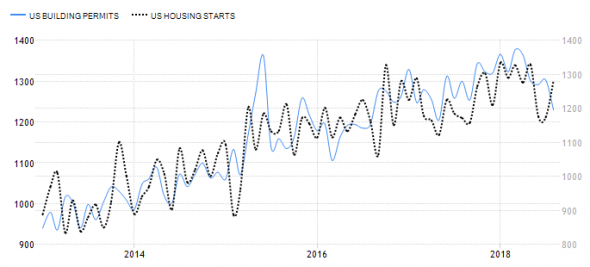

Ситуация со спадом экономики отразилась и на строительстве. На картинке ниже синяя — новые заявки (упали), черный пунктир — новое (растет) строительство. Судя с динамики осенью показатель новых строек снизится. Что отображает спад.

Деньги.

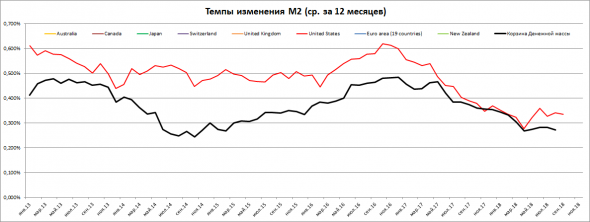

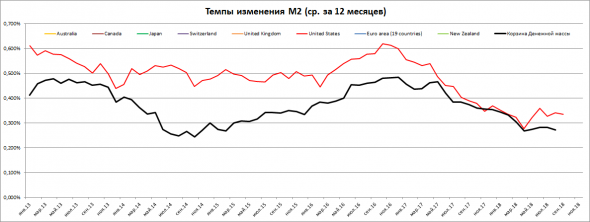

Дефляционная политика отпечаталась на предложении денег. На картинке ниже темпы денежной массы в США (М2) — красная линия, черная — агрегированные темпы развитых стран.

Как видно с картинки, дефляционная политика ФРС длилась несколько лет, но с апреля месяца сего года отскочила и начала расти, при этом остальной мир наращивает денежную массу медленнее.

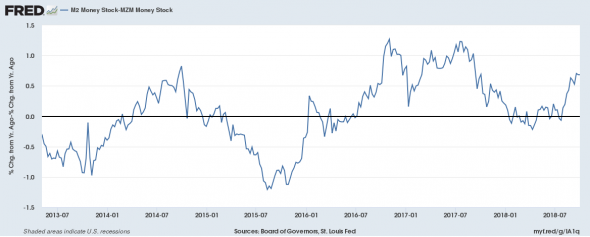

Следующая картинка. Мультипликатор соотношение денежной массы к базе.

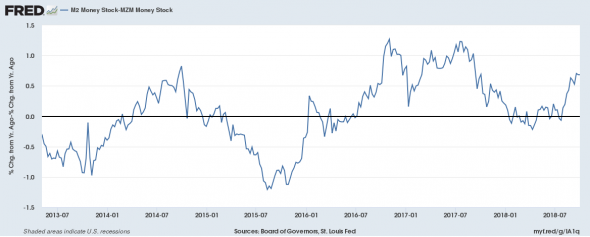

Судя по динамике, деньги банков попадают в экономику. До 2015 года, происходила обратная ситуация. И приток этих денег обеспечивает выход инвестиционных капиталов банков с финансовых активов. На картинке ниже следующий мультипликатор денежного рынка, M2- более широкая база MZM.

Скорее всего, рост ставок сделали банковское кредитование более выгодным и это потянуло капиталы к потребителям через кредитования. Что отображается на структуре денежного рынка. Картинка ниже — кредиты в США.

Три направление: сверху — коммерческие, слева — потребительский, справа — частный сектор. Кредитование с лета оживилось. А если участь спад инфляции, то это привносит питательный сок экономике США. На картинке ниже, темпы денежной массы с учетом инфляции.

Все очень даже оптимистично. В дополнение к потенциалу роста экономики США стоит добавить данные по запасам в США.

Это мощный спрос на товарно-материальные запасы во II квартале был выше величины запасов, что создало дефицит который экономика обязательно покроет, а это расширение выпуска. Как видно с картинки, последний раз такое было (и то скромнее) осенью 2016 года, когда широкий индекс США начал расти.

Индикаторы разворота рынка акций вверх.

За чем нужно следить. В первую очередь это темпы индекса фондового рынка США. Рисунок ниже, изменения «сипы» от года к году.

Пока слабость рынка очевидна. Следим за динамикой. Ниже, дневной чарт индекса с ТА.

Цена уперлась в ЕМА-200, которая выступает поддержкой уже два года. Скорость цены (красная внизу) уступает темпам падения в начале года. Пока, можно оценивать это снижение как коррекцию. Как только увидим оживление рынка, можно покупать.

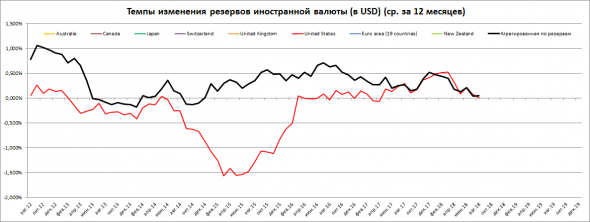

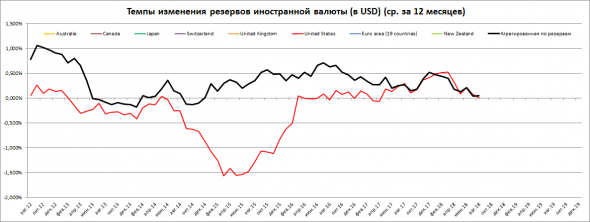

Также, стоит следить за темпами валютных резервов ФРС. Рис.ниже красная линия — темпы США, черная — агрегированный показатель развитых стран. Сокращение валюты означает покупку доллара ЦБ (дефляционная политика) и наоборот.

Следим за данным по сентябрю. Как только резервы начнут накапливаться, и медвежий сигнал для доллара и бычий для рынка акций.

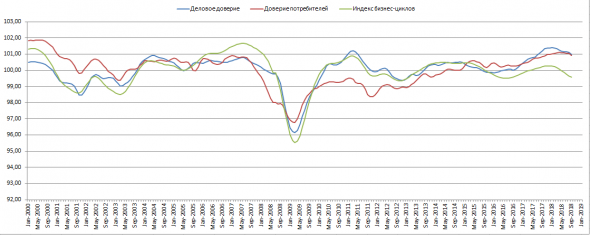

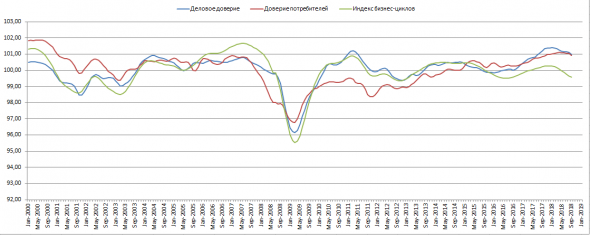

Также стоит понаблюдать за ожиданиями потребителей\бизнеса+динамику индикаторов бизнес-циклов (PMI). На картинке ниже, эти показатели в странах ОЭСР

Пока мировая экономика снижается. Ждем свежих данных.

Также важно для инфляционных настроений и величине издержек выступает стоимость цен на энергоносители. На нефтяном рынке наши среднесрочные ожидания медвежьи подробней в предыдущем посту).

Ну и самое-самое это дальнейшая риторика ФРС и дрейф ставок, большее внимание нужно уделить премии за риск.

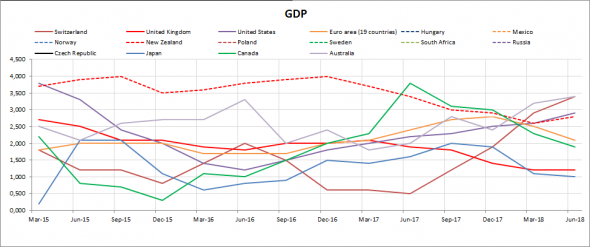

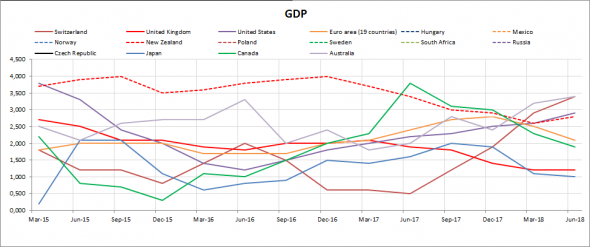

Ну и на закуску. Через неделю выходят данные по ВВП за III квартал. Очевидно, что данные будут ниже предыдущих (дефляция). Насколько ниже, вот это вопрос. На картинке ниже, темпы ВВП в развитых странах.

Из всех стран. США по темпам уступает только Швейцарии и Австралии.

Резюме.

Судя по макроэкономике, на рынке акции мы наблюдаем коррекцию для закупа и очередного роста (наверное последнего, обезоруживающего медведей). Все показатели за, но пока не хватает благоприятных экономических ожиданий экономических агентов. В таких условиях мы увидели лок-хай по доллару к мировым валютам.

О валютном рынке будет отдельный пост. Это очень важный индикатор мирового экономического роста.

Подписывайтесь на наш канал в телеграмм - https://t.me/khtrader

И страницу Клуба трейдеров - https://www.facebook.com/traders.kh

Всем добра!

Некоторые из Вас просят прокомментировать падение фондового рынка в США на прошедшей неделе. Короткие комментарии я давал на нашем канале в телеграмм https://t.me/khtrader. В этой статье дам развернутый ответ (на сколько это конечно позволяют знания, исходные данные и рынок).

Начать стоит с того, что зависимость между безработицей и инфляцией открытой Филлипсом, на которую указывают некоторые экономисты, локально, может давать временной лаг (как в общем и все макроэкономические индикаторы), да и где та грань в понятии полной занятости не ясно. Сейчас мы это и наблюдаем, т.к. дефляционная монетарная политика ФРС дала свои плоды (инфляция снижается при полной занятости), а экономический рост (на благо которого служит вся госсистема любого государства) требует инфляции для дальнейшего роста. Первые звоночки завершения цикла дефляции и начала инфляционной политики уже наметились.

Инфляция зависит от расходов внутри экономики и мирового уровня цен, также, не мало важным фактором выступает стоимость ресурсов (например нефть). На картинке ниже годовые темпы расходов потребителей.

Как видно с картинки, жесткая монетарная политика сократила расхода, а растущая инфляция (быстрее чем доходы) и вовсе съела покупательскую способность доходов. Что сказалось на стороне спроса. Это привело к спаду бизнес-цикла в США. На картинке ниже PMI Composit (фиолетовая). Черная — агрегированные темпы бизнес-цикла в развитых странах.

Это и требовалось экономике США, охлаждение для дальнейшего роста, перед очередным раундом сокращения налоговых ставок.

Импортируемые мировые цены в США (т.к. страна-импортер зависит от мировых цен) также начали замедлятся (черная линия на графике ниже) невзирая на дорожающую в сентябре нефть. Но этот рост скорее был спекулятивный (см. предыдущий пост о нефти).

Ситуация со спадом экономики отразилась и на строительстве. На картинке ниже синяя — новые заявки (упали), черный пунктир — новое (растет) строительство. Судя с динамики осенью показатель новых строек снизится. Что отображает спад.

Деньги.

Дефляционная политика отпечаталась на предложении денег. На картинке ниже темпы денежной массы в США (М2) — красная линия, черная — агрегированные темпы развитых стран.

Как видно с картинки, дефляционная политика ФРС длилась несколько лет, но с апреля месяца сего года отскочила и начала расти, при этом остальной мир наращивает денежную массу медленнее.

Следующая картинка. Мультипликатор соотношение денежной массы к базе.

Судя по динамике, деньги банков попадают в экономику. До 2015 года, происходила обратная ситуация. И приток этих денег обеспечивает выход инвестиционных капиталов банков с финансовых активов. На картинке ниже следующий мультипликатор денежного рынка, M2- более широкая база MZM.

Скорее всего, рост ставок сделали банковское кредитование более выгодным и это потянуло капиталы к потребителям через кредитования. Что отображается на структуре денежного рынка. Картинка ниже — кредиты в США.

Три направление: сверху — коммерческие, слева — потребительский, справа — частный сектор. Кредитование с лета оживилось. А если участь спад инфляции, то это привносит питательный сок экономике США. На картинке ниже, темпы денежной массы с учетом инфляции.

Все очень даже оптимистично. В дополнение к потенциалу роста экономики США стоит добавить данные по запасам в США.

Это мощный спрос на товарно-материальные запасы во II квартале был выше величины запасов, что создало дефицит который экономика обязательно покроет, а это расширение выпуска. Как видно с картинки, последний раз такое было (и то скромнее) осенью 2016 года, когда широкий индекс США начал расти.

Индикаторы разворота рынка акций вверх.

За чем нужно следить. В первую очередь это темпы индекса фондового рынка США. Рисунок ниже, изменения «сипы» от года к году.

Пока слабость рынка очевидна. Следим за динамикой. Ниже, дневной чарт индекса с ТА.

Цена уперлась в ЕМА-200, которая выступает поддержкой уже два года. Скорость цены (красная внизу) уступает темпам падения в начале года. Пока, можно оценивать это снижение как коррекцию. Как только увидим оживление рынка, можно покупать.

Также, стоит следить за темпами валютных резервов ФРС. Рис.ниже красная линия — темпы США, черная — агрегированный показатель развитых стран. Сокращение валюты означает покупку доллара ЦБ (дефляционная политика) и наоборот.

Следим за данным по сентябрю. Как только резервы начнут накапливаться, и медвежий сигнал для доллара и бычий для рынка акций.

Также стоит понаблюдать за ожиданиями потребителей\бизнеса+динамику индикаторов бизнес-циклов (PMI). На картинке ниже, эти показатели в странах ОЭСР

Пока мировая экономика снижается. Ждем свежих данных.

Также важно для инфляционных настроений и величине издержек выступает стоимость цен на энергоносители. На нефтяном рынке наши среднесрочные ожидания медвежьи подробней в предыдущем посту).

Ну и самое-самое это дальнейшая риторика ФРС и дрейф ставок, большее внимание нужно уделить премии за риск.

Ну и на закуску. Через неделю выходят данные по ВВП за III квартал. Очевидно, что данные будут ниже предыдущих (дефляция). Насколько ниже, вот это вопрос. На картинке ниже, темпы ВВП в развитых странах.

Из всех стран. США по темпам уступает только Швейцарии и Австралии.

Резюме.

Судя по макроэкономике, на рынке акции мы наблюдаем коррекцию для закупа и очередного роста (наверное последнего, обезоруживающего медведей). Все показатели за, но пока не хватает благоприятных экономических ожиданий экономических агентов. В таких условиях мы увидели лок-хай по доллару к мировым валютам.

О валютном рынке будет отдельный пост. Это очень важный индикатор мирового экономического роста.

Подписывайтесь на наш канал в телеграмм - https://t.me/khtrader

И страницу Клуба трейдеров - https://www.facebook.com/traders.kh

Всем добра!

3.1К |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика