Новости рынков |Капзатраты Мосэнерго в 21 ожидаются в ₽19 млрд, решения по пакету в ОГК-2 пока нет, интересуется ВИЭ - руководитель

- 09 марта 2021, 16:56

- |

На текущий год мы планируем capex выше, чем был в предыдущий. Где-то на уровне 19 миллиардов рублей. В последующие года наш capex будет прирастать с связи с тем, что… у нас начинается активная стадия программы модернизацииинвестиции в программу модернизации тепловых электростанций, уже прошедших отборы, составят 11 млрд руб.

по пакету акций в ОГК-2, другой руководитель:

В целом нас эта инвестиция устраивает. И тем не менее, мы разные варианты распоряжения пакетом изучаем. Пока решения никакого не принято

ВИЭ (возобновляемой энергетики):

Смотрим и на новые для себя темы. Не исключаем варианты участия в программах ВИЭ, смотрим на различные возможности в части смежных компаний и активов

Мосэнерго также рассматривает варианты расширения участия в программе модернизации тепловой генерации, программы строительства новых мощностей, в том числе и с локализованными в России турбинами.

Окончательного решения по рассматриваемым вариантам расширения бизнеса в компании не принятоисточник

источник

источник

- комментировать

- 223

- Комментарии ( 0 )

Новости рынков |Прибыль Мосэнерго за 20 г МСФО -16%

- 09 марта 2021, 10:46

- |

Выручка ПАО «Мосэнерго» и его дочерних организаций (Группа «Мосэнерго») по итогам 2020 года сократилась на 4,7% по сравнению с аналогичным показателем 2019 года и составила 180 млрд 908 млн рублей. Это произошло в основном в результате снижения выручки от реализации электрической энергии на 13,5%. Причиной отрицательной динамики производственных показателей послужило сокращение потребления электроэнергии, а также более теплая погода и менее продолжительный отопительный период в 2020 году.

Операционные расходы по итогам 2020 года снизились на 3,9%, составив 172 млрд 235 млн рублей.

Показатель EBITDA вырос в отчетном периоде на 23,9% — до 30 млрд 472 млн рублей. Ключевое влияние на динамику EBITDA оказало сокращение резервирования средств под обесценение активов по сравнению с 2019 годом.

Прибыль Группы «Мосэнерго» по МСФО за 2020 год снизилась на 16,2% и составила 8 млрд 045 млн рублей.

сообщение

Новости рынков |Чистая прибыль Мосэнерго за 20 г РСБУ составила ₽14 млрд, -18,1%

- 01 марта 2021, 10:14

- |

Выручка ПАО «Мосэнерго» по итогам 2020 года составила 181 млрд 013 млн рублей, сократившись на 4,6% по сравнению с аналогичным показателем предыдущего года. Снижение показателя произошло по причине более теплой погоды и менее продолжительного отопительного периода в 2020 году, а также сокращения потребления электроэнергии.

Сокращение выработки электрической и отпуска тепловой энергии в 2020 году в сравнении с 2019 годом составило 9,4% и 1,5% соответственно.

Себестоимость продаж снизилась на 3,8% и составила 165 млрд 746 млн рублей.

Показатель EBITDA по итогам отчетного периода сократился на 6,9% — до 30 млрд 582 млн рублей.

Чистая прибыль за 2020 год составила 14 млрд 266 млн рублей, снизившись на 18,1% по сравнению с аналогичным показателем прошлого года.

сообщение

Новости рынков |Выработка электроэнергии Мосэнерго за 20 г -9,4% г/г

- 21 января 2021, 11:19

- |

Снижение показателя обусловлено сокращением потребления электроэнергии под влиянием пандемии коронавируса, аномально теплой погодой в I квартале 2020 года, увеличением выработки электроэнергии на гидроэлектростанциях.

Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций «Мосэнерго» составил 74,25 млн Гкал, что на 1,5% ниже аналогичного показателя 2019 года (75,37 млн Гкал).

сообщение

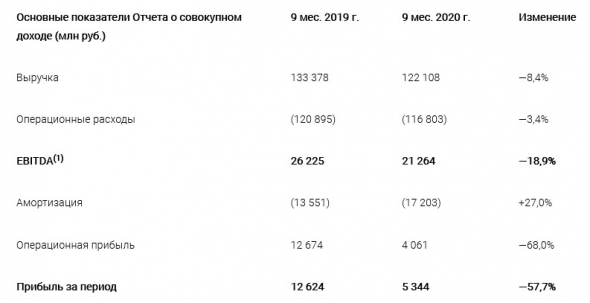

Новости рынков |Прибыль Мосэнерго по МСФО за 9 месяцев 2020 года снизилась на 57,7%

- 06 ноября 2020, 15:30

- |

Выручка Мосэнерго и его дочерних организаций (Группа «Мосэнерго») по итогам 9 месяцев 2020 года сократилась на 8,4% по сравнению с аналогичным показателем за 9 месяцев прошлого года и составила 122 млрд 108 млн рублей. Это произошло в результате снижения выручки от реализации электрической и тепловой энергии на 16,2% и 4,5% соответственно. В свою очередь, на снижение производственных показателей оказали влияние аномально теплая погода в I квартале 2020 года и сокращение потребления электроэнергии под влиянием пандемии коронавируса.

Операционные расходы по итогам 9 месяцев 2020 года снизились на 3,4%, составив 116 млрд 803 млн рублей.

Показатель EBITDA сократился в отчетном периоде на 18,9% — до 21 млрд 264 млн рублей.

Прибыль Группы Мосэнерго по МСФО за 9 месяцев 2020 года снизилась на 57,7% и составила 5 млрд 344 млн рублей.

сообщение

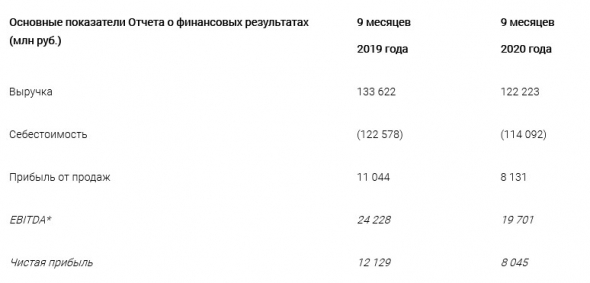

Новости рынков |Чистая прибыль Мосэнерго за 9 мес РСБУ снизилась на 34%

- 30 октября 2020, 13:48

- |

Выручка Мосэнерго за 9 месяцев 2020 года составила 122 млрд 223 млн рублей, сократившись на 8,5% по сравнению с аналогичным показателем предыдущего года. Снижение показателя произошло по причине аномально теплой погоды в I квартале 2020 года и сокращения потребления электроэнергии под влиянием пандемии коронавируса.

Сокращение выработки электрической и отпуска тепловой энергии составило 11,2% и 7,1% соответственно.

Себестоимость продаж снизилась на 6,9% и составила 114 млрд 092 млн рублей.

Показатель EBITDA по итогам отчетного периода сократился на 18,7% — до 19 млрд 701 млн рублей.

Чистая прибыль составила 8 млрд 045 млн рублей, снизившись на 33,7% по сравнению с аналогичным показателем прошлого года.сообщение

Новости рынков |Выработка электроэнергии Мосэнерго за 9 мес составила 38,75 млрд кВт∙ч, -11,2% г/г

- 21 октября 2020, 13:05

- |

Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций Мосэнерго составил 46,3 млн Гкал, что на 7,1% ниже аналогичного показателя 2019 года (49,8 млн Гкал). Снижение отпуска тепловой энергии связано с более высокой температурой наружного воздуха в отчетный период, а также более поздним началом отопительного периода 2020–2021 годов по сравнению с предыдущим.

сообщение

Новости рынков |Мосэнерго - рассматривает продажу 3,9% акций ОГК-2, но решения пока нет

- 07 августа 2020, 14:07

- |

«Что касается наших акций ОГК-2, которые у нас на балансе находятся, мы рассматриваем возможность реализации и, в зависимости от рыночной конъюнктуры, естественно, но пока решение не принято»

«В любом случае, что касается дивидендной доходности, к примеру, по этим акциям, исходя из цены постановки на баланс, исходя из стоимости приобретения нами этих акций, дивидендная доходность по итогам 2019 года для нас составила 9,5% по этому пакету. Достаточно неплохая ставка, но, тем не менее, в будущем, мы, естественно, не исключаем возможности реализации этого пакета»

источник

Новости рынков |Мосэнерго - дивиденды за 20 г планируются в 50% чистой прибыли по МСФО

- 07 августа 2020, 14:05

- |

«Что касается ожиданий по дивидендам, у нас есть ожидание, что „Газпром“ <<GAZP>>(»Газпром энергохолдинг, ГЭХ — ред.) доведет до нас, возможно, обновленную дивидендную политику. Пока никаких подобных вещей до нас не доводилось"

«Мы исходим из 50%-го коэффициента выплат по МСФО, что касается корректировок на неденежные статьи, ну и в принципе, относительно окончательного решения по выплате дивидендов, будет учитываться финансовый результат компании за год»,

источник

Новости рынков |Мосэнерго - капзатраты в 20 г ожидаются на уровне до 15,749 млрд руб

- 07 августа 2020, 12:55

- |

«Финансирование 2020 года составляет 15 миллиардов 749 миллионов по инвестпрограмме, это с НДС. Финансирование 2021 года — предварительный лимит составляет 20 миллиардов 518 миллионов»

Мосэнерго ждет капитальные затраты в 21 г на уровне 20,518 миллиарда рублей

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс