Новости рынков |Европлан может перенести IPO на первую половину следующего года - слухи

- 30 августа 2021, 11:11

- |

Комментарии Сафмар финансовые инвестиции:

Источники узнали о переносе IPO «Европлана» на начало 2022 года (interfax.ru)Ранее мы (холдинг SFI) заявляли, что рассматриваем возможность потенциального IPO «Европлана» при благоприятных рыночных условиях, но не называли ни конкретных сроков возможного размещения, ни других его параметров. Ситуация на данный момент не поменялась

«Автолизинг, как свидетельствует аналитика Эксперт РА, по итогам первого полугодия 2021 года вновь показал рост (+73% — »Эксперт РА"), и «Европлан» остается лидером этого рынка — одним из самых успешных наших активов"

- комментировать

- Комментарии ( 0 )

Новости рынков |ЦБ зарегистрировал допэмиссию лизинговой компании Европлан под возможное IPO

- 13 августа 2021, 21:30

- |

Единственный акционер компании — "Сафмар финансовые инвестиции" ранее сообщил, что рассматривает возможность подготовки своей «дочки» к потенциальному IPO в зависимости от рыночной конъюнктуры, но решений на этот счет еще не принято.

Позже источники «Интерфакса» рассказали, что IPO компании может пройти осенью 2021 года на "Московской бирже".

В июне «Европлан» сменил организационно-правовую форму с АО на ПАО.

ЦБ зарегистрировал допэмиссию «Европлана» под возможное IPO (interfax.ru)

Новости рынков |Сафмар ФИ после продажи НПФ снизил долг перед ВТБ

- 16 июня 2021, 08:38

- |

В июне 2021 года было осуществлено полное досрочное погашение долга Weridge Investments (4,6 млрд руб.— “Ъ”)», а также холдинг «осуществил досрочное погашение в размере 2,4 млрд руб.

Суммарный долг СФИ и Weridge Investments перед ВТБ на начало 2021 года составлял 22,5 млрд руб. Он был сформирован для buy back, а также выкупа у офшора Гуцериевых Ericaria Holdings акций «М.Видео»

АКРА пишет:

в 2021 году СФИ продал свою долю в капитале НПФ «Сафмар»» (S&P оценивал сделку в 23–24 млрд руб., часть из которых была направлена на выкуп с баланса фонда ипотечных сертификатов участия и собственных акций, а также на покупку долей в «Русснефти» и GFN.RU), и в июне «часть вырученных средств была направлена на досрочное погашение долга на уровне самой компании и на уровне Weridge Investments

Таким образом, долг СФИ перед ВТБ сократился до 15,5 млрд руб.

В СФИ сказали, что текущий уровень долга комфортен с запасом.

АКРА считает, что СФИ имеет несколько потенциальных сделок «по продаже ряда инвестиций в высокой степени проработанности, что может позволить в срок исполнить все обязательства»:

- СФИ готовит IPO «Европлана», привлечение от которого оценивается в $300 млн (около 21,5 млрд руб.).

- ведутся переговоры по продаже «Моспромстрой-фонда».

При условии реализации указанных сделок и даже полного погашения долга СФИ сформирует положительную чистую денежную позицию более чем в 6 млрд руб.

Сергей Суверов из УК «Арикапитал»:

Вполне возможно, что частично полученные средства будут направлены холдингом на выкуп префов (Русснефти — ред.) у «Траста», по крайней мере это выглядело был логичным шагом для максимизации платежей для своих акционеров

«Сафмар» подчистил долги – Газета Коммерсантъ № 101 (7063) от 16.06.2021 (kommersant.ru)

Новости рынков |Европлан может выйти на IPO этой осенью

- 03 июня 2021, 12:19

- |

IPO планируется осенью. Изначально хотели сделать в июне, но решили перенести на осень

https://emitent.1prime.ru/News/NewsView.aspx?GUID={54BC49BB-8995-436A-A3AF-001044C1E5C9}

Новости рынков |Лизинговая компания ЕвроПлан выбирает банки для IPO

- 18 мая 2021, 13:17

- |

В апреле сообщалось, что Сафмар ФИ планирует IPO ЕвроПлан в июне и планирует привлечь не менее $300 миллионов.

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 12 апреля 2021, 08:29

- |

Telegram планирует провести IPO в течение двух лет

Telegram начал подготовку к IPO, вероятные сроки его проведения – 2023 г., рассказал «Ведомостям» источник, близкий к компании. По его словам, конкретная дата будет зависеть от динамики рынков. Эту информацию подтвердили два других собеседника «Ведомостей», один из которых близок к аудитору, занимающемуся подготовкой Telegram к размещению, другой – к инвестбанку, знакомому с планами Telegram. Мессенджер начал pre-IPO диагностику и сейчас выбирает регион и биржи, на которых планирует проводить размещение, утверждает первый. По его словам, сейчас акционеры Telegram «больше настроены на формат IPO». Источник, близкий к инвестбанку, уточняет, что «Павел [Дуров, основатель Telegram] пока не решил, как правильно выйти». Он говорит, что Telegram помимо IPO рассматривает еще два варианта: прямой листинг (direct listing) и использование для выхода на биржу SPAC-компании, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

https://www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

«Европлан» возвращается на биржу. «Сафмар Финансовые инвестиции» планирует повторное IPO лизинговой компании

На Московской бирже может появиться публичная лизинговая компания (ЛК). Холдинг семьи Гуцериевых «Сафмар Финансовые инвестиции» (СФИ) готовится провести первичное публичное размещение (IPO) акций своей ЛК «Европлан», чьи бумаги уже торговались на бирже в 2015–2016 годах. Сейчас благоприятное время для IPO и «Европлан» может быть оценен на уровне 36 млрд руб., полагают эксперты.

https://www.kommersant.ru/doc/4770404

( Читать дальше )

Новости рынков |Чистая прибыль Европлана за 9 мес МСФО за 9 мес +29%

- 20 ноября 2020, 19:47

- |

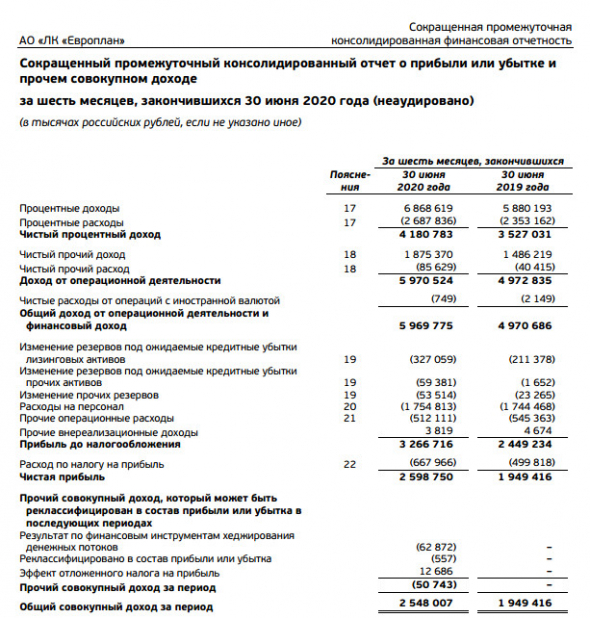

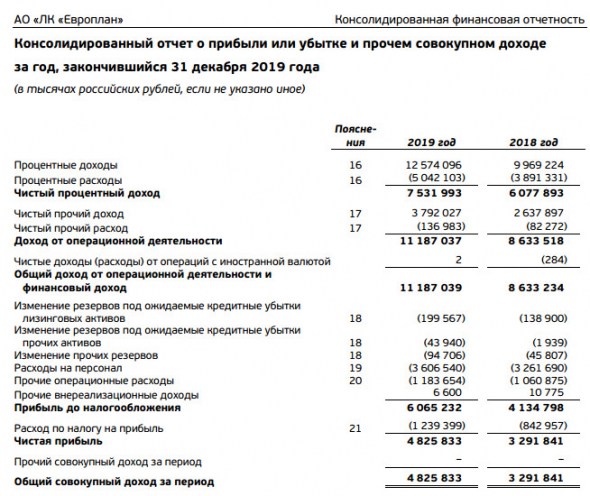

Чистый процентный доход +17,4%, до 6,388 млрд руб, доход от операционной деятельности +15,4%, до 9,329 млрд руб.

Процентные расходы составили 4,012 млрд руб, +9,1%, процентные доходы 14,1% и составили 10,4 млрд руб.

Активы с начала года выросли на 9,7%, до 8,712 млрд руб, обязательства — на 9,3%, до 71,645 млрд руб

источник

Новости рынков |Европлан - дивиденды за 1 пг 15 руб

- 04 сентября 2020, 19:08

- |

Направить на выплату дивидендов по результатам деятельности Общества за 1 полугодие 2020 года 1 800 000 000,00 (Один миллиард восемьсот миллионов) рублей, что составляет 15,00 (Пятнадцать) рублей на одну обыкновенную именную акцию Общества, а именно:

— чистую прибыль, полученную по результатам 1 полугодия 2020 года, в размере 1 703 045 000,00 (Один миллиард семьсот три миллиона сорок пять тысяч) рублей;

— часть нераспределенной прибыли, полученной по результатам 2019 года, в размере 96 955 000,00 (Девяносто шесть миллионов девятьсот пятьдесят пять тысяч) рублей.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов по результатам 1 полугодия 2020 года, 15 сентября 2020 года.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс