dr-mart |Уоррен Баффет про счастье

- 24 сентября 2021, 16:52

- |

Мне нравится каждый божий день в году, мне нравятся люди, с которыми я работаю. Я не общаюсь с теми, кто заставляет мой желудок болеть.

Успех — это добиваться того, чего вы хотите, а счастье — это хотеть того, чего вы добиваетесь.

Идите работать в организацию, которой вы восхищаетесь с людьми, которыми вы восхищаетесь.

Плохо работать 10 лет там, где вам не нравится с тем, что когда-то я изменю… Это как откладывать секс на потом.

- комментировать

- ★8

- Комментарии ( 7 )

dr-mart |Инвестиционные лайфхаки от Баффета и Мангера в книге Университет Berkshire Hathaway

- 21 сентября 2021, 20:39

- |

00:00 коротко про книгу

01:55 про прогнозы

03:40 защита от инфляции и прогнозирование циклов

06:25 торговый дефицит и как оценивать компании

09:15 ключ к успешному инвестированию

14:15 три фильтра для отбора качественных акций

16:50 долгосрочная доходность рынка акций

18:15 как в воду глядел в 1999 году

19:45 аккуратнее с быстро-растущими секторами

27:45 про показатель EBITDA

29:30 что читать инвестору

32:00 своя база данных

34:00 куда инвестировать при высокой инфляции

40:10 когда облигации лучше акций?

42:40 лайфхак про инфляцию и инвестиции в золото

Рецензии на книги |Университет Berkshire Hathaway - моя рецензия на книгу

- 13 сентября 2021, 10:59

- |

Эта книга — конспекты собраний акционеров компании Уоррена Баффета — Berkshire Hathaway с 1986 по 2015 год. Она больше документальная, от этого немного страдает целостность и последовательность повествования. Тем не менее книга довольно крута. Начинается очень концентрированно: много полезных идей на каждой странице, за что она мне сразу понравилась. Видимо, оттого, что книга очень концентрированная, читать ее получилось медленнее, чем большинство других книг. Читаешь идею, обдумываешь, читаешь дальще.

Но стоит иметь ввиду: поскольку это все таки конспект годовых собраний акционеров, Баффету и Мангеру из года в год задавали одни и те же вопросы, поэтому вторую половину читать уже не так интересно, потому что много информации повторяется.

( Читать дальше )

dr-mart |Чем Баффет хотел бы прославиться?😁

- 12 сентября 2021, 08:26

- |

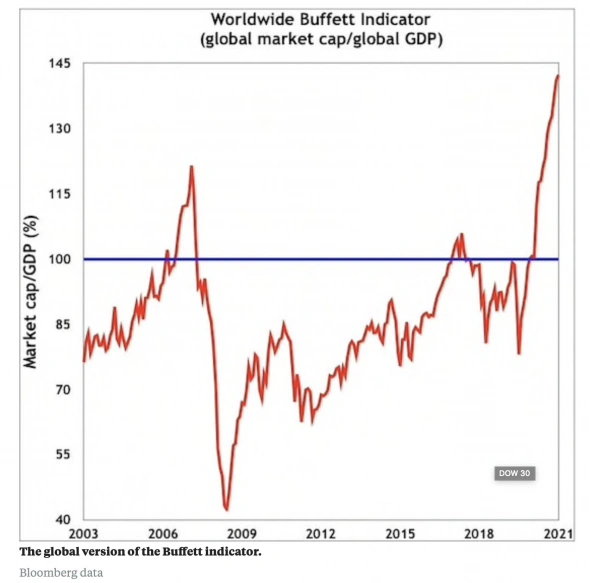

dr-mart |Почему Баффет смотрит на индикатор Баффета?

- 09 сентября 2021, 09:20

- |

Представьте, что у вас портфель на $500 млрд.

Вы не можете позволить себе купить Белугу, ОВК, ИСКЧ и КуйАзот, потому что эти компании вместе стоят как комиссия, которую вы платите по сделкам брокеру и бирже. Вам приходится держать/покупать крупные компании, которые составляют основу экономики.

Логично, что вы будете держать/покупать достаточно крупные компании, которые составляют костяк экономики.

В целом понятно, что капитализация компаний растет вслед за ростом прибыли (🔴тут возможно исключение)

А прибыль группы крупных предприятий в масштабах экономики не может расти существенно быстрее национальной экономики (🔴исключение — растущие транснациональные компании).

Отсюда собственно индикатор Баффета.

Но как я уже написал, норма капы в 100% от ВВП — не догма.

Абсолютный уровень — будет эта капа составлять 100%-150% или 200% зависит от нормы доходности на рынке. Если долгосрочная норма доходности крайне, то капитализация условно говоря может быть какой угодно относительно ВВП.

Единственное чего не может быть — это чтобы прибыли группы крупных компаний росли существенно быстрее роста ВВП, а это значит, что и долгосрочная доходность не может быть существенно выше темпов роста экономики.

Поэтому правильно интерпретировать индикатор Баффета означает:

Что если капитализация >> ВВП это не значит, что рынок обязательно вот-вот упадет,

а это значит, что абсолютная долгосрочная доходность достаточно крупного или индексного инвестора в акции будет очень низкой (ниже темпов роста ВВП).

dr-mart |Уроки инвестиций в акции от Уоррена Баффета

- 03 сентября 2021, 12:02

- |

Получилась целая лекция по инвестиционной мудрости.

00:00 вступление и общее впечатление

05:30 сколько Баффет мог бы зарабатывать на $1 млн

06:50 как Уоррен Баффет измерял доходность инвестиций

09:10 прогнозирование рынка акций

11:40 сложные проценты в инвестициях

14:20 доходность фондового рынка США

16:50 затраты на комиссионные и налоги

18:20 про коллегиальные решения в инвестициях

19:30 цель Уоррена Баффета в инвестициях

22:30 доходность во время падения рынков

24:00 про диверсификацию портфеля и концентрацию активов

25:20 стратегия «бесплатных затяжек» и «сигарных окурков»

30:00 хороших сделок не бывает много

32:10 стратегия инвестиций в событийные акции

34:40 логика инвестиционных решений

36:20 сколько акций должно быть в портфеле

39:00 пересмотр позиций в инвестиционном портфеле

40:00 вечное владение акциями

Новости для инвесторов тут: https://t.me/newssmartlab

Звуковая версия: https://soundcloud.com/tim-martynov/uroki-investitsiy-v-aktsii-ot-uorrena-baffeta

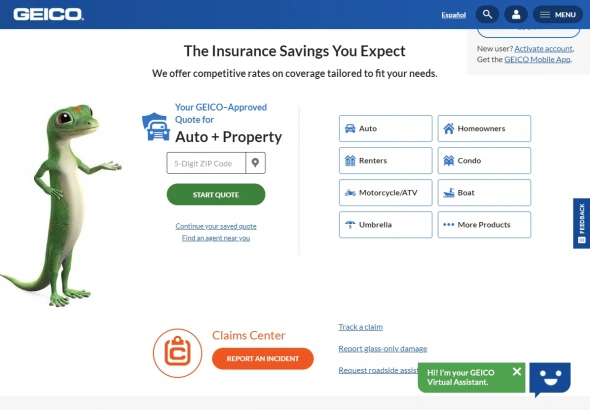

dr-mart |Доля компании Баффета GIECO на рынке автострахования США - сбылся ли прогноз

- 29 августа 2021, 12:09

- |

В том году GEICO занимала 2,5% рынка автострахования США, сейчас она занимает почти 10% и находится на 4-м месте в США. А целом, можно сказать, прогноз оправдался.

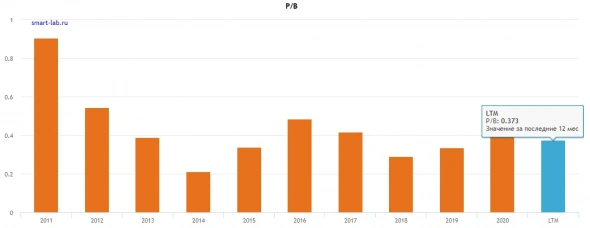

dr-mart |Лучше купить успешную компанию по справедливой цене, чем заурядную компанию по низкой цене

- 26 августа 2021, 23:24

- |

На самом деле, мысль простая, но не такая уж и очевидная. Дело в том, что большинство более менее опытных инвесторов пытаются войти именно в недооцененные компании, не слишком дорогие по мультипликатору P/E. И как правило, это на самом деле ошибка. У «недооцененных» компаний всегда есть какие-то изъяны, которые делают их дешевыми.

Вот вам пример: акции Банка Санкт-Петербург. Дешевые по показателю P/B уже 10 лет.

https://smart-lab.ru/q/BSPB/f/y/MSFO/p_b/

За это время коэффициент P/E у банка не поднимался выше 7, в среднем 4.

БСПБ можно назвать недооцененной акцией.

У Сбера все это время P/B = 1.25 в среднем и P/E в среднем около 7. Сбер в целом как правило выглядит справедливо оцененным.

Тинькофф и вовсе большую часть времени выглядит переоцененным, если не умеешь правильно учитывать перспективы роста.

При этом с 2012 года:

( Читать дальше )

Рецензии на книги |Правила инвестирования Уоррена Баффета

- 22 августа 2021, 15:45

- |

Хорошая книжка. Описывает первые годы инвестиционной карьеры Уоррена Баффета, в период с 1957 по 1969 год. В это время у Баффета было товарищество BPL. Книга на описана на основании полугодовых писем партнерам товарищества. К слову сказать, лично мне эта книга показалась гораздо интересней и полезней, чем “Разумный инвестор” Грэма. Такие книги как “Правила инвестирования Баффета” я люблю за то, что они увлекают инвестициями и мотивируют заниматься этим глубже.

Что главное я для себя вынес?

👉Баффет ставил перед собой цель ежегодно обыгрывать индекс Dow на 10%, а с учетом среднегодового роста Dow 7% его цель была в районе 17% годовых (реально получилось почти 30% годовых за 12 лет)

👉Для Баффера было лучше потерять 5% при падении рынка на 15%, чем вырасти вместе с рынком по +10%

👉Самым минимальным периодом для оценки результатов Баффет считал 3 года. А лучше 5 лет.

👉При этом с 1957 по 1969 у него не было ни одного убыточного года, а самый слабый был 1969й с доходностью +6,8%, что все равно было на 18,4пп лучше Dow

👉Вначале Баффет делал инвестиции только в недооцененные акции. Но спустя годы стало понятно, что недооцененные фиг найдешь, и он стал покупать качественные компании по нормальным ценам

👉Баффет часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства

👉Баффет считал что для диверсификации достаточно 6 акций в портфеле. Вместо поиска 7й идеи лучше нарастить долю в самой первой

👉Баффет делал арбитражные сделки, которые помогали сгладить доходность на любом рынке.

👉Еще одна стратегия, которая помогала улучшить доходность относительно Dow — это захват контроля в компаниях и проведение улучшений изнутри.

👉Баффет никогда не пытался предсказывать сам рынок. Его задача была в том, чтобы инвестировать в недооцененные компании

dr-mart |Почему Уоррен Баффет любил когда рынок падает?

- 19 августа 2021, 13:22

- |

Есть две причины.

Первая, вполне очевидная: при падении рынок дает возможность купить хорошие акции по более разумным ценам.

Вторая, менее очевидная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс