Торговые сигналы! |⭐️ Мосбиржа. Внимание на разворот.

- 04 декабря 2025, 13:40

- |

В продолжение видео по индексу ММВБ стоит отметить поджатие в Мосбирже.

Потенциально мы находится на критически важном уровне — закрепление выше границы вил откроет нам путь к накоплению 193.30-200.42.

Пока предлагаю внимательно следить. Совсем скоро актив может оказаться интересным для покупки.

- комментировать

- 177

- Комментарии ( 0 )

Торговые сигналы! |⭐️ Нор.Никель. Корректировка плана.

- 04 декабря 2025, 11:53

- |

В последней публикации я писал о завершенном импульсе и коррекции в целом — то есть готовности актива вернуться к нисходящему тренду.

За последний месяц актив стоят на месте. Консолидация в данном случае оказалась не в пользу снижению: бумага вышла из нисходящих вил, значиткоррекция не завершена.

Отсюда: меняю ожидания коррекционной модели с АВС на WXY, где заключительный рост © of [Y] пока не состоялся. Именно его мы и будем наблюдать в ближайший месяц.

Цель роста: до 153.44. Выход выше при сценарии дальнейшего снижения не допустим. Выше — задел на разворот.

Контроль восходящего движения через классический трендовый канал.

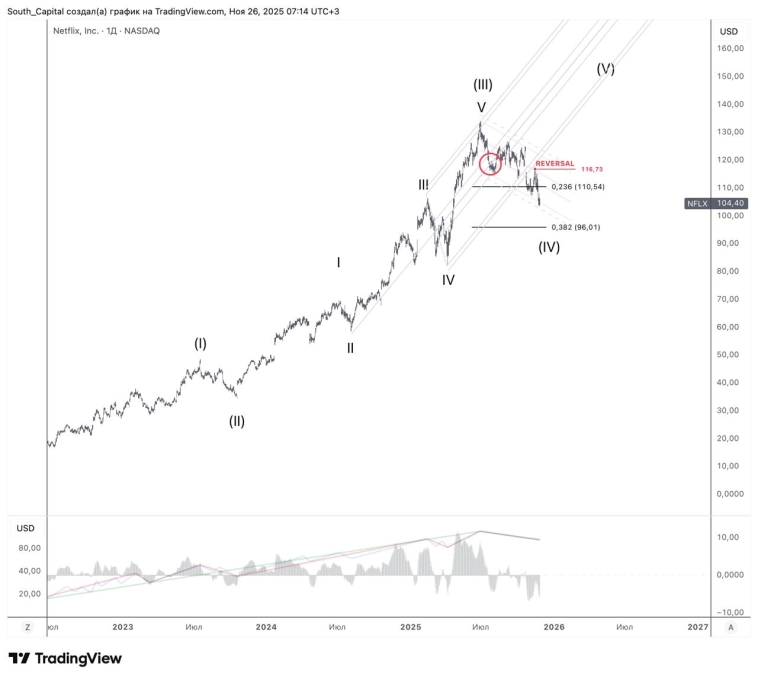

Торговые сигналы! |⭐️ Мой промах в Netflix.

- 26 ноября 2025, 16:21

- |

Ожидание дальнейшего роста оказалось преждевременным. Обратный пробой канала равновесия вил сломало структуру досрочно. Теперь идет полноценная коррекция волны [4].

Диапазон целей 96.01-110.54.

До пробоя 116.73, то есть возврата в восходящий тренд с обновленем последнего экстремума актив не вижу интересным.

Блог им. dmitry_abramenko |📹 Будет ли МИР? Будет ли рост рынка?

- 26 ноября 2025, 16:06

- |

В свежем видео подробно рассматриваем текущую ситуацию на рынке: что думают сами рынки о предстоящем подписании мирного соглашения между Россией и Украиной.

Торговые сигналы! |⭐️ AMD. Еще +50.0% роста.

- 25 ноября 2025, 18:30

- |

Текущая коррекция в бумаге приходится на канал равновесия и является временной перед продолжением реализации импульса.

Обычно такие коррекции проходят внутри канала равновесия, то есть ниже 185.43 существенных движений не жду.

А по мере развития тройки можно будет рассмотреть дальнейшие покупки по тренду. Следующая цель на 332.36, что соответствует росту более 50.0% от текущей стоимости.

Торговые сигналы! |⭐️ WDC. Первая коррекция с апреля.

- 25 ноября 2025, 17:30

- |

Технологический сектор в США по-прежнему обладает потенциалом продолжения роста. Импульс не завершен.

Волна [4] сейчас формируется и имеет целевой диапазон 121.47-143.26. По мере завершения стоит ждать обновления максимума.

Торговые сигналы! |⭐️MicroStrategy как и крипта. Очень жаль.

- 24 ноября 2025, 16:34

- |

В сентябре, когда я писал пост о потенциале роста бумаги зона 235.0 выглядела перспективно для завершения коррекции, а уровень 365.21 тогда я рассматривал для покупки на пробой.

Кстати, в этом и есть фишка торговли на пробой — когда сам пробой является подтверждением реализации твоего плана.В итоге сделку не дали, уровень 365.21 пролетели и оказались уже на 170.50. Сейчас актив входит в зону накопления 126.0-170.0, единственную, чтобы развернуть бумагу в рост.

Если уровень не выдержит, то компания потеряет еще до 50% от стоимости. В любом случае здесь нет сделок, по крайней мере до выхода цены из нисходящих вил.

Торговые сигналы! |⭐️ Новатэк. Вновь ключевая зона.

- 24 ноября 2025, 11:56

- |

Несмотря на рост последних дней не случилось принципиальных изменений, в том числе и в Новатэке.

Обратите внимание, как цена лишь достигла границы нисходящих вил и не более.

По сути мы в очередной раз всем рынком тестируем возможность выйти в более глубокую восходящую коррекцию. Итог будет определен способностью выйти из вил.

То есть локально здесь может быть сделка и даже в лонг при условии выхода + консолидации для последующего входа. Но даже в этом случае целью будут прошлые максимумы в районе 1300.0.

Если нет, бумага снова выйдет к накоплению в области 980.0-1080.0

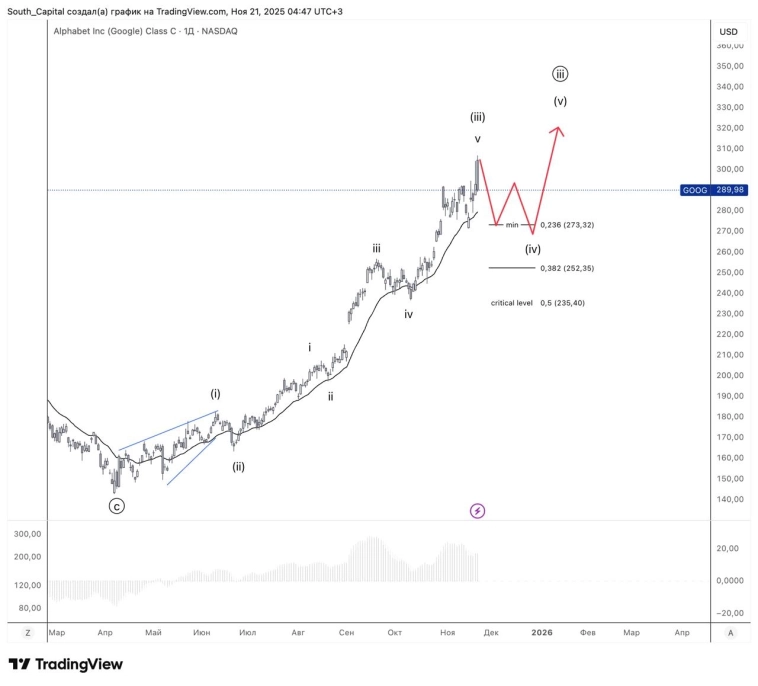

Торговые сигналы! |⭐️ Google. Пузырь ИИ еще не лопнул.

- 21 ноября 2025, 18:31

- |

С момента последней публикации были выполнены все поставленные мною цели и даже больше.

И вот впервые с апреля мы можем увидеть в бумаге сколь значимую коррекцию, на которой можно будет увеличить позицию / присоединиться к сделке.

Ожидаю формирование волны [4] — подтверждением будет пробой MA20 на дневном таймфрейме. Далее должна быть сформирована тройка — а вход уже с нее.

По мере завершения коррекции сделаю обновление по целям.

Торговые сигналы! |⭐️ Qualcomm. Увы, но план прежний.

- 21 ноября 2025, 15:29

- |

Помню как я был рад +20% росту за торговую сессию — писал вот здесь. Тогда, помню, я скорректировал разметку в пользу формирования импульса… А зря.

В итоге прежний план от августа остался в работе — коррекционная тройка вверх завершилась, а я передержал сделку.

В итогу пора сворачивать здесь «удочки» и уходить ни с чем.

Началась волна [Y], которая будет формироваться тройкой. В итоговом варианте пока две цели, после динамики волны (b) смогу сориентировать точнее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс