Блог им. dazon |ESG БПИФ от РСХБ что такое и с чем едят

- 30 ноября 2020, 15:49

- |

Так как пока не вижу смысла выходить на иностранный рынок, торгую только на ММВБ, поэтому изначально новость воспринял весьма положительно, но дьявол кроется в мелочах. Недавно появился етф на тему ESG (Environmental, Social, и Governance) —экологическое, социальное и корпоративное влияние компании.

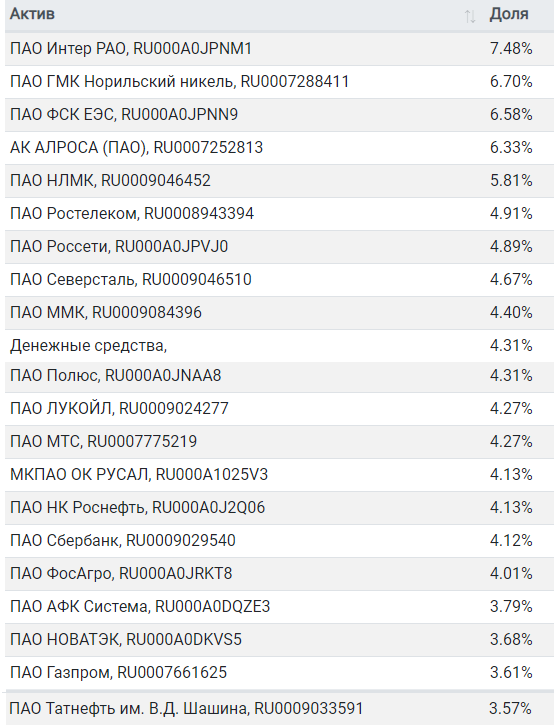

Давайте разбираться. В основе лежит индекс РСПП (Российский союз промышленников и предпринимателей) «Вектор устойчивого развития». Состав на начало года данного индекса.

31.01.2020

Вот так он выглядит сейчас:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. dazon |Восьмое чудо света и как его запустить

- 23 ноября 2020, 21:53

- |

Минимальный размер лота или активация восьмого чуда света.

Кто хоть раз сталкивался с понятием сложного процента, тот в курсе про его второе название — восьмое чудо света. Первым его так назвал Ротшильд.

В чем суть

Это % накладываемый на % в будущем, по сути это геометрическая прогрессия, где знаменатель будет (1+ожидаемая доходность).

Но здесь стоит отметить, чтобы он заработал недостаточно купить актив. Ваш доход по нему, должен обеспечить его же покупку, т.е. купив акцию за 1000р и получив 100р дивидендов вы не активируете сложный процент, в этом случае ваш минимальный лот должен составлять 10 штук, только после этого вы сможете приобрести акцию и запустить колесо. Опять же, если учесть возможный дальнейший рост актива, то придется еще добавлять своих денег, чтобы поддержать процесс пока он не наберет достаточные обороты.

В примере я не буду учитывать возможный курсовой рост цены актива.

Условия: актив стоит 1000 р. за 1 шт., ДД 10% и остается такой, актив не растет в цене, отсутствуют комиссии.

( Читать дальше )

Блог им. dazon |EBIAT куда столько

- 20 ноября 2020, 18:27

- |

Главный вопрос, а, собственно, для чего?

Допустим, компания не генерирует чистую прибыль, как тогда ее оценить? Правильно – через один из перечисленных метрик. В общем это как один из способов завернуть гавно/алмаз в красивую обертку. Что из них, к сожалению, получится узнать только после того как компания выйдет на прибыль, но к тому моменту она уже будет стоить других денег. Мне сильно симпатизирует высказывание Уоррена Баффета: «Проценты по кредитам и налоги — это реальные расходы. Амортизация — это худший из расходов, т.к. сначала вы покупаете актив, затем начинаете платить вычет и не получаете налоговые льготы до того, как начнете зарабатывать деньги».

Чарьз Мангер: «Представьте, если у вас получится, что в начале этого года компания оплатила труд всех своих сотрудников на 10 лет вперед (т.е. выделила наличные на основной капитал, который будет использоваться в течение 10 лет). В следующие 9 лет, зарплаты будут неденежным расходом — уменьшение предоплаченного актива, созданного в этом году. Будет ли кто-нибудь спорить, что фиксация этого расхода со 2-ого по 10-й год — это всего лишь бухгалтерская формальность?»

( Читать дальше )

Блог им. dazon |Построение фин модели по «Банк «Санкт-Петербург»

- 18 ноября 2020, 20:28

- |

Структура акционеров % от количества обыкновенных акции:

-25,56% принадлежит Савельеву А.В. – Председатель Правления, Член Комитета по стратегии;

-26,16% принадлежит ООО «Управляющая компания «Верные друзья» (по факту менеджменту компании);

-4,93% принадлежит East Capital Group;

-4,95% принадлежит Европейскому банку реконструкции и развития;

-35,18% — в свободном обращении;

-3% казначейский пакет.

Основное место концентрации банка Ленинградская область, стоит отметить, что начинается экспансия в соседнюю Карелию, Мурманск, есть отделения в Москве и Московской области. Банковский сектор – старый высококонкурентный рынок. Эмитент должен разработать и внести свой ноу-хау для получения преимущества. Уже имеются лидеры как Сбербанк, который есть почти в каждом городе и открывает различные совместные онлайн площадки и Тинькофф, который сделал первый полностью онлайн банк с различными интересными предложениями.

Для сравнения средние показатели мультипликаторов по сектору банковских услуг:

( Читать дальше )

Блог им. dazon |Диверсификация, что такое и с чем едят

- 16 ноября 2020, 19:42

- |

С одно стороны это хорошо! Ведь в целом можно значительно снизить риск без снижения доходности, но стоит перегнуть палку и тогда ваш портфель будет следовать доходности индекса, проигрывая ему из-за комиссии.

Кстати, у этого термина есть тоже определение, которое ему дал Питер Линч — Дайворсификация (Diworseification) — разрушение стоимости портфеля путем чрезмерной диверсификации, то есть при большом количестве бумаг, лучше купить индекс, потому что доходность будет стремиться к нему.

Если я вижу портфель в котором куча бумаг, для меня это сигнал, что человек не разбирается в аналитике и покупает все подряд.

Стоит упомянуть, про аргументы самого инвестора. Я знаю один телеграм канал, где автор открыто пишет, что его портфель это индекс s&p 500, логично, что к нему нельзя применить данные выводы.

К инвест фондам это тоже не относится, у них законодательно запрещено иметь в одной бумаге % свыше установленного.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс