Блог им. boomin |Коротко о главном на 21.07.2023

- 21 июля 2023, 12:56

- |

- «Автобан-Финанс» установил ставки 1-8-го купонов пятилетних облигаций серии БО-П04 объемом 5 млрд рублей на уровне 10% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от АО «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 25 июля.

- УК «ОРГ» перенесла на 24 июля размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — ООО «Ойл Ресурс Групп».

- «Эксперт РА» подтвердил кредитный рейтинг «Интерлизинг» и его облигаций на уровне ruA- со стабильным прогнозом.

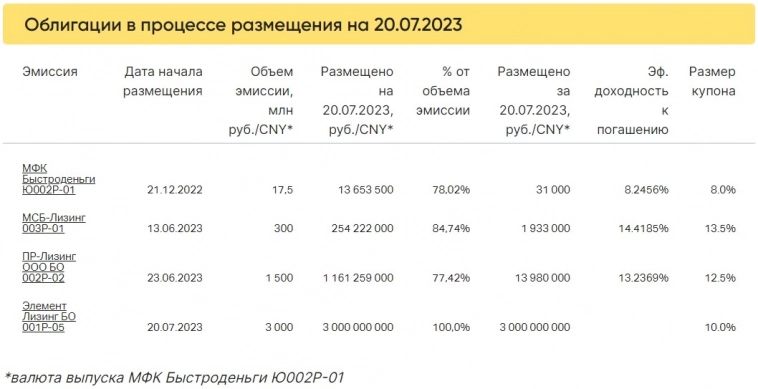

- «Элемент Лизинг» завершил размещение трехлетних облигаций серии 001Р-05 объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 10% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |«Ламбумиз» формирует кадровый резерв и поддерживает развитие технологий искусственного интеллекта

- 21 июля 2023, 12:16

- |

Идя в ногу со временем, компания подбирает кадровый резерв среди студентов вузов, отдавая предпочтение специалистам, владеющим современными инструментами в сфере дизайна с использованием искусственного интеллекта.

Реализуя задачу подбора кадров завод «Ламбумиз» выступил в качестве предприятия-партнёра стартап-центра REACTOR, который организовал хакатон по генерации технологических продуктовых идей среди студентов и аспирантов НГТУ НЭТИ.

В мероприятиях, посвященных вопросам IT, робототехники, автоматизации и электроники, приняли участие более 260 студентов и аспирантов, было сгенерировано 65 технологических идей.

В рамках хакатона АО «Ламбумиз» сформировало свое техническое задание для студентов по теме процессов разработки дизайна молочной упаковки с использованием искусственного интеллекта.

Кальсин Сергей Леонидович, директор по IT АО «Ламбумиз»:

«Современные инструменты появляются и обновляются в последнее время с огромной скоростью, и специалистов, владеющих всей инструментальной базой, крайне мало. Поэтому опыт студентов, широта их взглядов на решение текущих задач, знания в сфере именно новых инструментов нам представляются очень интересными. Мы хотим ознакомиться с подходами, которые они готовы предложить».

( Читать дальше )

Блог им. boomin |Итоги торгов за 20.07.2023

- 21 июля 2023, 10:03

- |

20 июля стартовало размещение Элемент Лизинг БО 001P-05. Выпуск был полностью размещен в первый день торгов за 1 сделку.

Суммарный объем торгов в основном режиме по 305 выпускам составил 727,5 млн рублей, средневзвешенная доходность — 12,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Коротко о главном на 20.07.2023

- 20 июля 2023, 12:51

- |

- «Элемент Лизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-05 объемом 3 млрд рублей. Регистрационный номер — 4B02-05-36193-R-001P. Ставка купона установлена на уровне 10% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 17 июля. Предусмотрена амортизация.

- «Автобан-Финанс» сегодня планирует собрать заявки на выпуск пятилетних облигаций серии БО-П04 объемом 5 млрд рублей. Ориентир ставки купона — не выше 10,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 25 июля.

- УК «ОРГ» 21 июля начнет размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — «Ойл Ресурс Групп».

( Читать дальше )

Блог им. boomin |Итоги торгов за 19.07.2023

- 20 июля 2023, 07:55

- |

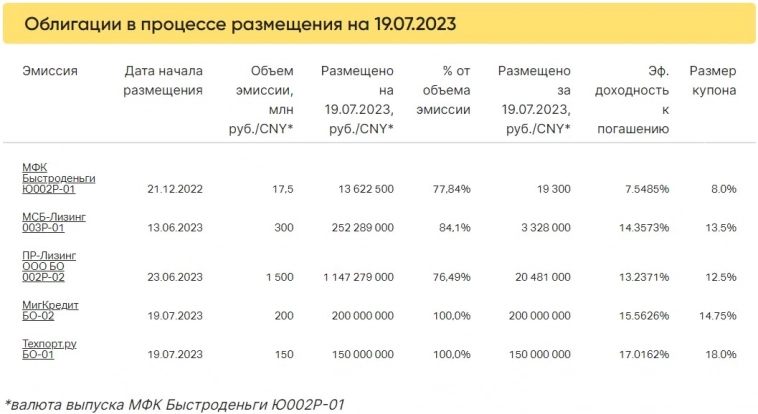

19 июля стартовали два размещения.

Выпуск МигКредит БО-02 объемом 200 млн был полностью размещен в первый торговый день за 903 сделки. Средняя заявка — 221, 49 тыс.

Выпуск Техпорт.ру БО-01 (эмитент ООО «Селлер») объемом 150 млн также был полностью размещен в первый торговый день за 471 сделку. Средняя заявка — 318, 47 тыс.

Суммарный объем торгов в основном режиме по 304 выпускам составил 843,8 млн рублей, средневзвешенная доходность — 11,89%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |ООО «Феррони»: условия предстоящей четвертой добровольной оферты раскрыты

- 20 июля 2023, 05:27

- |

Эмитент сообщил порядок и подробности проведения выкупа облигаций по соглашению с их владельцами по выпуску серии БО-01. Максимальный объем приобретения составит 50 тыс. шт. или 50 млн руб. по номинальной стоимости бумаг.

Информация о проведении четвертой добровольной оферты по выпуску облигаций № 4B02-01-00626-R (ISIN: RU000A1053R3) была опубликована на странице эмитента на сайте «Интерфакс» 19 июля 2023 года. Напомним, что объем выпуска составляет 200 млн руб., срок обращения — 1080 дней, ставка — 16,5% годовых на первые 15 месяцев обращения.

Еще в момент размещения облигаций ООО «Феррони» предусмотрело проведение четырех выкупов бумаг по соглашению с их владельцами. Данные добровольные оферты проводятся по усмотрению эмитента и на предложенных им условиях, инвесторы же могут как принять участие, так и воздержаться от него.

Свои требования владельцы бумаг смогут предъявить в период с 31 июля по 4 августа 2023 года. Приобретение облигаций эмитентом состоится 14 августа 2023 года. Максимальный объем, который примет ООО «Феррони», составит 50 тыс. шт. (25% от объема выпуска в 200 млн руб.). Цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Для участия инвесторам необходимо обратиться к своему брокеру.

( Читать дальше )

Блог им. boomin |Коротко о главном на 19.07.2023

- 19 июля 2023, 13:01

- |

- МФК «МигКредит» сегодня начинает размещение трехлетних облигаций серии 002MC-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00340-R-002P. Бумаги предназначены только для квалифицированных инвесторов. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена ежемесячная равномерная (по 4%) амортизация в течение последних двух лет обращения. Организатором выступит ИК «Иволга Капитал».

- «Селлер» сегодня начинает размещение двухлетних облигаций серии БО-01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00104-L. Выпуск размещается по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го и 24-го купонов. Организатор — «Финам».

( Читать дальше )

Блог им. boomin |«Кузина» освоила более 80% облигационного выпуска

- 19 июля 2023, 12:50

- |

Представители эмитента сообщили о том, что большая часть объема второго облигационного выпуска серии Кузина-БО-П02 освоена. Средства были направлены на своевременное погашение долговых обязательств компании и развитие новых проектов.

Эмитент привлекал инвестиции с целью пополнения оборотных средств для восполнения оборотного капитала, который в 2021-2022 гг. был направлен на погашение финансового долга.

Управляющая сетью Kuzina Евгения Головкова рассказала, что сегодня освоено практически 60 млн руб. из 70 млн руб. Средства были направлены на своевременное погашение частных займов и исполнение обязательств перед банками. Также благодаря облигационному займу удалось выделить ресурсы на развитие новых проектов и приобретение оборудования.

Сегодня ООО «Кузина» проводит сделку по приобретению кофеен, находящихся в собственности партнера ООО «Кузина-Инвест». В ближайшее время кофейни двух юридических лиц будут консолидированы в собственности эмитента, на проведение данной сделки компания потратит оставшуюся часть облигационного займа в размере 10 млн руб.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 10 по 14 июля 2023 года

- 19 июля 2023, 12:34

- |

Суммарный объем торгов по пяти биржевым выпускам компании составил 89,7 млн рублей.

Несмотря на значительное ослабление рубля с начала июля, что давит в целом на доходности по облигациям, выпуски АО «Коммерческая недвижимость ФПК «Гарант-Инвест» сохранили прежние уровни и по доходности, и по объемам торгов.

Несколько снизилась (до 14% годовых) доходность выпуска 002Р-05, по которому установлен фиксированный купон на уровне 14,75% годовых до погашения в ноябре 2025 г., при этом объем торгов за неделю составил более 14,5 млн рублей. Больше него по объемам торговались выпуски 001Р-05 (22,2 млн рублей), 002Р-03 (17,1 млн рублей) и 002Р-06 (30,3 млн рублей) с доходностями 12,5–13% годовых, которые по дюрации меньше: погашение в 2024-м и 2025 гг.

Выпуск, по которому объем торгов традиционно меньше 10 млн рублей — 002Р-02, — на прошедшей неделе торговался с объемом более 5,5 млн рублей. Погашение по выпуску ожидается в декабре текущего года, купон 10% годовых, торгуется вблизи от номинала.

( Читать дальше )

Блог им. boomin |Итоги торгов за 18.07.2023

- 19 июля 2023, 08:23

- |

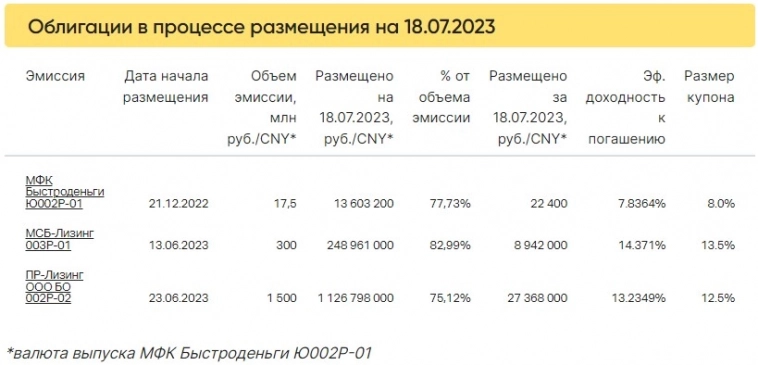

18 июля новых размещений не было.

Суммарный объем торгов в основном режиме по 303 выпускам составил 773,6 млн рублей, средневзвешенная доходность — 12,17%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс