Блог им. boomin |Результаты работы ФПК «Гарант-Инвест» в первом полугодии 2023 г.: анализ ключевых показателей

- 13 сентября 2023, 13:12

- |

АО «Коммерческая недвижимость ФПК «Гарант Инвест» — российский девелопер, управляющий портфелем коммерческой недвижимости в Москве. Активы компании представлены шестнадцатью собственными объектами, в основном районными торговыми центрами площадью от 5 до 50 тыс. кв. м. В прошлом году отрасль торговой недвижимости оказалась в непростом положении. Средний размер объектов, комфортная локация и позиционирование в сегменте товаров и услуг повседневного спроса позволили компании продемонстрировать завидную устойчивость в 2022 г. Ключевые вопросы, которые интересуют в свежем отчете за первое полугодие 2023 г.: насколько устойчивыми оказались конкурентные преимущества компании и как быстро идет восстановление?

Помимо финансового отчета компания опубликовала дополнительные материалы, где раскрыла операционные показатели и ближайшие планы по вводу новых объектов. Эти данные также будут частично освещены в настоящем обзоре.

Структура активов

Активы компании представлены инвестициями в недвижимость (71% от валюты баланса), а также финансовыми вложениями (21% валюты баланса) — займами сторонним предприятиям разной срочности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 4 по 8 сентября 2023 года

- 13 сентября 2023, 11:40

- |

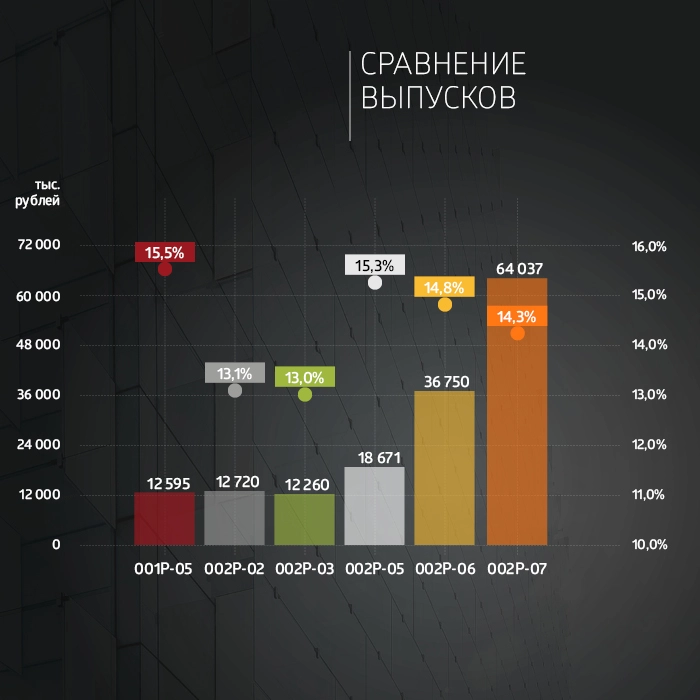

Суммарный объем торгов по шести биржевым выпускам эмитента составил 157 млн рублей.

Сравнение выпусков за неделю

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов на бирже и купонные выплаты за август 2023 года

- 08 сентября 2023, 13:20

- |

Суммарный объем торгов на вторичном рынке по шести выпускам эмитента составил 727 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по двум эмиссиям в размере 76,5 млн рублей.

Итоги торгов

29 августа началось размещение пятилетнего выпуска облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07.

Это второй по счету выпуск, размещаемый эмитентом в этом году, который имеет ежемесячные выплаты купона. Ставка 1-12-го купонов установлена в размере 14,5% годовых, ставка 13-60-го купонов — 13% годовых. Начиная с даты размещения за три дня августа инвесторы выкупили облигации на сумму 676 млн рублей. Всего на момент публикации размещено 842 млн рублей от общего объема в 4 млрд рублей. Напомним, что 0,5% от объема покупки бумаг можно получить через систему Boomerang.

С пятилетним выпуском биржевых облигаций серии 002Р-07 (4B02-07-71794-H-002P) номинальным объемом 4 млрд рублей эмитент вышел на биржу 29 августа 2023 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 28 августа по 1 сентября 2023 года

- 06 сентября 2023, 11:49

- |

Суммарный объем торгов по шести биржевым выпускам эмитента составил 90,3 млн рублей.

29 августа началось размещение пятилетнего выпуска облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07. За четыре дня инвесторы выкупили 17% (680 млн рублей) от общего объема эмиссии 4 млрд рублей. По выпуску предусмотрена амортизация: в дату выплаты 36-го купона будет погашено 25% от номинальной стоимости бумаг, в даты выплат 48-го и 60-го купонов — по 37,5% от номинала. Ставка 1-12-го купонов установлена в размере 14,5% годовых, ставка 13-60-го купонов — 13% годовых. Купоны ежемесячные. Напомним, что 0,5% от объема покупки бумаг можно получить через систему Boomerang.

Недельный объем торгов по выпуску серии 001Р-05 снизился до 16,5 млн рублей. Цена сохраняется стабильной на уровне чуть ниже номинала, при этом доходность растет за счет того, что близится срок погашения — в апреле 2024 г.

Стабильно торгуется выпуск эмитента серии 002Р-05 также в объеме около 15 млн рублей (в среднем — 3 млн рублей в день). Цена по выпуску снизилась с 102,7% до 101,5% от номинала, при этом, учитывая купон 14,75% до погашения в ноябре 2025 г., доходность выросла на 0,5% до 14,5%.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 21 по 25 августа 2023 года

- 30 августа 2023, 08:16

- |

Суммарный объем торгов по пяти биржевым выпускам компании составил 91,9 млн рублей.

15 августа Банк России принял решение повысить ключевую ставку на 350 б.п., до 12% годовых, что в свою очередь внесло коррективы в ситуацию на долговом рынке. Однако негативной реакции на события августа в торгах облигациями АО «Коммерческая недвижимость ФПК «Гарант-Инвест» не наблюдалось. Более того, объемы сделок с ценными бумагами указывают, что ребалансировка (повышенные объемы) прошла еще задолго до оглашения даты внепланового заседания совета директоров Банка России.

В начале месяца наиболее значительную динамику по оборотам показали выпуски серий 001Р-05 и 002Р-03. Недельные объемы торгов составляли от 70 до 97 млн рублей, что в три-четыре раза превышало среднюю норму торгов за неделю. При этом средняя доходность выпуска 001Р-05 увеличилась до 15,09%, а средняя доходность выпуска 002Р-03 снизилась до 12,32%. Выпуск 001Р-05 с купоном 12% погашается в апреле 2024 г., а 002Р-03 — в марте 2024 г.

( Читать дальше )

Блог им. boomin |Выручка от аренды ФПК «Гарант-Инвест» приблизилась к 1,5 млрд рублей

- 30 августа 2023, 08:09

- |

Эмитент представил аудированную финансовую отчетность по МСФО и специальный отчет за первое полугодие 2023 г.

По данным консолидированной финансовой отчетности АО «Коммерческая недвижимость ФПК «Гарант-Инвест», в первом полугодии 2023 г. выручка компании от аренды достигла 1,45 млрд рублей. Это на 6% больше, чем за тот же период 2022 г. EBITDA составила 1,47 млрд рублей (+9,4%). За период с января по июнь 2023 г. ФПК «Гарант-Инвест» получила чистую прибыль в размере 10,5 млн рублей.

«Основными драйверами роста бизнеса ФПК «Гарант-Инвест» стали премиальная локация, концепция торговых центров, диверсифицированная бизнес-модель и профессиональный менеджмент», — отметили в компании.

«Несмотря на новые вызовы, с которыми столкнулась российская экономика, бизнес-модель компании продолжает демонстрировать устойчивость перед внешними потрясениями, что обеспечивает неослабевающий интерес покупателей и арендаторов к торговым центрам компании. Мы прогнозируем сохранение тенденций первого полугодия в годовой динамике посещаемости торговых центров и ожидаем рост посещаемости примерно на 10%, до 40 млн человек», — прокомментировали итоги первого полугодия представители ФПК «Гарант-Инвест».

( Читать дальше )

Блог им. boomin |Седьмой выпуск облигаций ФПК «Гарант-Инвест» — в системе Boomerang

- 24 августа 2023, 17:34

- |

В системе Boomerang начался сбор уведомлений о намерении приобрести пятилетние облигации АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07. При покупке ценных бумаг на сумму более 150 тыс. рублей предусмотрен кешбэк в размере 0,5%.

Размещение пятилетних облигаций серии 002Р-07 объемом 4 млрд рублей начнется 29 августа.

Предварительные параметры выпуска

Дата размещения: 29 августа 2023 г.

Регистрационный номер: 4B02-07-71794-H-002P.

Объем выпуска: 4 млрд рублей.

Номинал одной облигации: 1000 рублей.

Срок обращения: 5 лет.

Ориентир ставки купона: с 1-го по 12-й купонный период — 14,5% годовых, с 13-го по 60-й купонный период — 13% годовых.

Периодичность выплаты купона — ежемесячно.

Амортизация: в дату выплаты 36-го купона будет погашено 25% от номинальной стоимости, в даты выплат 48-го и 60-го купонов — по 37,5% от номинала.

Минимальный объем для получения вознаграждения: 150 штук облигаций (150 тыс. рублей).

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 24.08.2023

- 24 августа 2023, 12:46

- |

- «Бизнес Альянс» зарегистрировал выпуск облигаций серии 001P-02 на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-02-59083-H-001P от 23 августа 2023 г.

- МФК «Фордевинд» зарегистрировала выпуск облигаций объемом 250 млн рублей сроком обращения 3,5 года. Бумаги включены в Третий уровень листинга и Сектор ПИР Московской биржи. Ориентир ставки купона — 17% годовых, купоны ежемесячные. Номинал одной облигации — 1000 рублей. По выпуску предусмотрена равномерная амортизация в последние шесть месяцев обращения. Выпуск предназначен для квалифицированных инвесторов. Планируемая дата начала размещения — 28 августа. Организатор — ИК «Иволга Капитал».

- «Гарант-Инвест» сегодня, 23 августа, в 11:00 по московскому времени открывает книгу заявок на пятилетние облигации серии 002Р-07 объемом 4 млрд рублей. Сбор продлится до 16:00 24 августа.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 18.08.2023

- 18 августа 2023, 16:49

- |

- Сегодня «Селектел» начинает размещение выпуска облигаций серии 001P-03R объемом 3 млрд рублей. Бумаги включены Московской биржей во Второй уровень котировального списка и Сектор РИИ. Ставка купона установлена на уровне 13,3% годовых. Купоны полугодовые. Номинальная стоимость одной бумаги — 1000 рублей. Сбор заявок на выпуск прошел 14 августа 2023 г. Организатор и андеррайтер — Газпромбанк.

- «Гарант-Инвест» зарегистрировал выпуск пятилетних облигаций серии 002Р-07 объемом 4 млрд рублей. Присвоенный регистрационный номер — 4B02-07-71794-H-002P. Московская биржа включила бумаги в Третий уровень котировального списка. Ориентир ставки купона — 13,25% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в дату выплаты 36-го купона будет погашено 25% от номинальной стоимости бондов, в даты выплат 48-го и 60-го купонов — по 37,5% от номинала. Ранее сообщалось, что эмитент планирует собрать заявки на выпуск облигаций с 11:00 по московскому времени 23 августа до 16:00 24 августа. Техразмещение запланировано на 29 августа. Организаторы — БКС КИБ и Газпромбанк.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 24 по 28 июля 2023 года

- 03 августа 2023, 07:51

- |

Суммарный объем торгов по пяти биржевым выпускам компании составил 237,6 млн рублей.

Деньги решают — так наши аналитики оценили динамику торгов по выпускам АО «Коммерческая недвижимость ФПК «Гарант-Инвест» (и не только его) на прошедшей неделе. На фоне отсутствия значимых корпоративных новостей и продолжающегося ослабления рубля, несмотря на ужесточение монетарной политики со стороны Банка России, объем торгов по всем выпускам эмитента заметно вырос, а вслед за ростом спроса выросли и цены, что снизило доходности обращаемых выпусков.

Наиболее значимую динамику по оборотам показал выпуск серии 002Р-03, объем торгов за неделю которым вырос с 52,5 млн рублей, до 152 млн рублей. При этом доходность снизилась ниже 13% годовых и к концу недели составила 12,3%. На больших объемах выпуск торгуется с дисконтом к номиналу, несмотря на купон 10,5% годовых с погашением в апреле 2024 г.

Самый доходный выпуск серии 002Р-05 торговался с доходностью около 13,5% годовых, а объем торгов также более чем удвоился в сравнении с предыдущей неделей. Цена выпуска закрепилась выше 103,5% от номинала, но и купон по выпуску, размещенному в начале 2023 г., составляет 14,75% годовых до погашения в ноябре 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс