Блог им. boomin |Инвестиционная компания «Юнисервис Капитал» — маркетмейкер по акциям ПАО «Европейская электротехника»

- 09 февраля 2024, 09:18

- |

Инвестиционная компания «Юнисервис Капитал» и ПАО «Европейская электротехника» заключили договор об услугах маркетмейкера по акциям эмитента. Это позволит обеспечить ликвидность ценных бумаг с тикером EELT, поддерживать стабильность цен и объем торгов.

«Европейская Электротехника» — одна из ведущих российских компаний по созданию инновационных решений в сфере электроснабжения и энергосбережения для сложных промышленных объектов. Эмитент работает с государственными и частными заказами для нефте-, газо-, оборонного, ресурсодобывающего и перерабатывающего комплексов, атомной промышленности. 23 октября рейтинговое агентство АКРА подтвердило кредитный рейтинг компании на уровне ВВВ со стабильным прогнозом, обосновав его хорошей ликвидностью, а также высоким уровнем покрытия долга на фоне низкой долговой нагрузки.

Ранее инвестиционная компания «Юнисервис Капитал» стала партнером и консультантом ПАО «Европейская Электротехника» по работе с публичным рынком капитала. Основной фокус сотрудничества направлен на содействие эмитенту в части работы с инвестиционным сообществом с целью раскрытия его дальнейшего потенциала и повышения капитализации бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Возможности «Сибстекла» продемонстрировали на выставке «ПРОДЭКСПО-2024»

- 09 февраля 2024, 09:18

- |

ООО «Сибирское стекло» (крупнейший производитель тарного стекла на территории от Урала до Дальнего Востока, актив РАТМ Холдинга) приняло участие в 31 Международной выставке продуктов питания, напитков и сырья для их производства «ПРОДЭКСПО» — крупнейшей в Восточной Европе.

«ПРОДЭКСПО» объединила около 2 200 компаний из 40 стран. В рамках своей экспозиции «Сибстекло» представило образцы стеклянной тары для алкогольных и безалкогольных напитков, консервированных продуктов. По словам президента РАТМ Холдинга Эдуарда Тарана, в первую очередь, компания демонстрирует свои экспертные компетенции и рассказывает о возможностях.

«Сибстекло» имеет контракты на годы вперед: стабильную клиентскую группу сформировали несколько лет назад, — комментирует Эдуард Таран. — Таким образом, на «ПРОДЭКСПО» предприятие решает не сбытовые, а, скорее, имиджевые и коммуникационные задачи. Параллельно изучает конкурентный ландшафт, уточняя текущие потребности рынка, чтобы спрогнозировать каким он станет через несколько лет и предложить стеклянную упаковку, максимально соответствующую ожиданиям целевой аудитории.

( Читать дальше )

Блог им. boomin |Организаторы ВДО-2023: «большие» включились в игру

- 09 февраля 2024, 06:39

- |

Прошедший, 2023-й, год оказался рекордным для организаторов размещений высокодоходных облигаций. Правда, приход на биржу новых эмитентов привел к ужесточению конкуренции между крупными банками и небольшими инвесткомпаниями.

Динамичный год

По данным Boomin, в 2023 г. на публичный долговой рынок вышли 92 эмитента с кредитным рейтингом ВВВ и ниже, либо без рейтинга — то, что принято называть ВДО. Был размещен 141 биржевой выпуск, из них 138 — с привлечением организаторов. Суммарный номинальный объем займов, с которыми эмитенты при поддержке организаторов вышли на биржу, составил рекордные 65 млрд рублей. Это без учета «Сегежи», которая «официально» пополнила списки ВДО в самом конце 2023 г.: из-за проблем в бизнесе и высокого краткосрочного долга «Эксперт РА» понизил рейтинг эмитента до уровня ВВВ. Для сравнения в 2022 г. первичный рынок облигаций прирос 32 выпусками ВДО (11,3 млрд рублей) от 28 компаний, а в относительно спокойном 2021-м — 55 выпусками (41,9 млрд рублей) от 52 эмитентов.

( Читать дальше )

Блог им. boomin |Рейтинг ООО ТК «Нафтатранс плюс» повышен до уровня B+|ru|

- 08 февраля 2024, 14:42

- |

НРА повысило уровень кредитного рейтинга эмитента ООО ТК «Нафтатранс Плюс» до уровня «B+|ru|» по национальной рейтинговой шкале для Российской Федерации, прогноз «Стабильный».

ООО ТК «Нафтатранс плюс» работает на рынке с 2007 года и на сегодня является одним из крупнейших частных независимых нефтетрейдеров Сибири с долей рынка 1,3%. Совместно со стратегическими партнерами эмитент занимается оптовой торговлей, транспортировкой и хранением ГСМ, а также реализацией товара через АЗС конечным потребителям.

Основатель и единственный владелец Компании-эмитента — Головня Игорь Олегович.

Ключевыми стратегическими партнерами Эмитента являются: ООО «АЗС-Люкс», ООО «Нафтатранс-М», ООО ТК «СТК», ООО «Энергия топлива». В собственности которых большой автопарк (376 ед. техники); 12 АЗС в Новосибирске под брендом NAFTA24 и две нефтебазы общим объемом 8,8 тыс. куб. в Москве и Новосибирске. В июле 2023 года Головня И.О. приобрел долю в 75% в ООО «Энергия топлива», владеющей крупнейшей из двух нефтебаз (7,8 тыс. куб.), находящейся в Новосибирске.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 08.02.2024

- 08 февраля 2024, 11:44

- |

- ГК «Самолет» установила ставку 1-24-го купонов трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Техразмещение запланировано на 9 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- ФПК «Гарант-Инвест» 16 февраля планирует провести сбор заявок на двухлетние облигации серии 002Р-08 объемом 3 млрд рублей. Ориентир ставки купона — 17-18% годовых. Купоны ежемесячные. По займу предусмотрена двухлетняя оферта. Организатор — Газпромбанк. Техразмещение запланировано на 21 апреля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста. Кредитный рейтинг эмитента — BBB со стабильным прогнозом от НКР и НРА.

( Читать дальше )

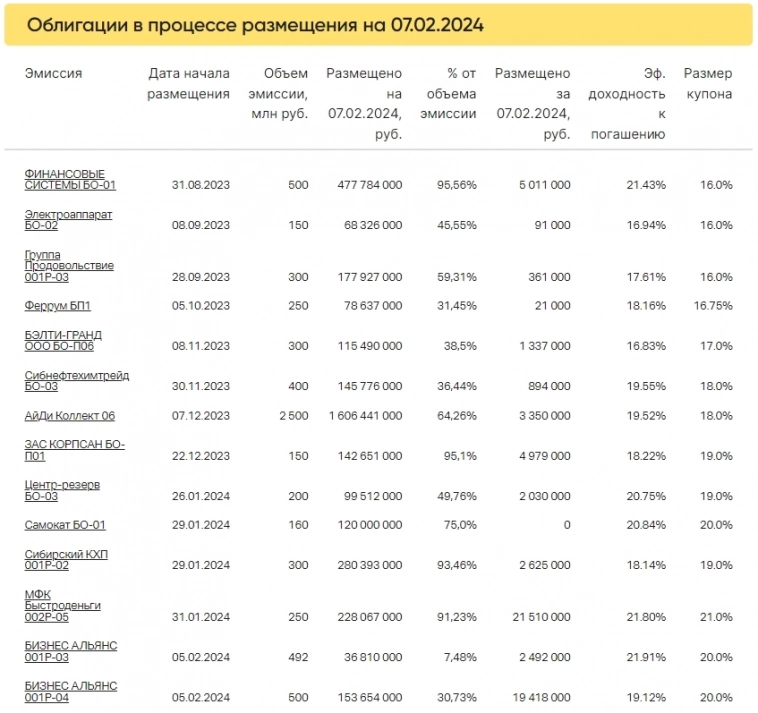

Блог им. boomin |Итоги торгов за 07.02.2024

- 08 февраля 2024, 11:12

- |

Коротко о торгах на первичном рынке

7 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 395 выпускам составил 792,1 млн рублей, средневзвешенная доходность — 15,83%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |В 2023 году на «Сибстекле» сэкономили 57,6 тыс. тонн минеральных ресурсов

- 08 февраля 2024, 08:00

- |

Такой объем эквивалентен 890 железнодорожным вагонам: замещение природного сырья стекольными отходами является ключевым направлением реализации экологической повестки ООО «Сибирское стекло» («Сибстекло», один из лидирующих производителей стеклотары в РФ, актив РАТМ Холдинга).

Как сообщил президент РАТМ Холдинга Эдуард Таран, потребности «Сибстекла» во вторичном сырье составляют около 200 тыс. тонн в год — в четыре раза больше, чем использовали на предприятии в 2023 году.

Напомним, применение стеклоотходов сокращает ресурсоемкость производства; переплавлять стекло без потери его физико-химических свойств можно бесконечно, тогда как в естественных условиях оно разлагается более тысячи лет. Таким образом, экономическая и экологическая целесообразность вовлечения стекольных отходов в хозяйственный оборот очевидна. На «Сибстекле» их сортируют по цвету, дробят и очищают от посторонних включений, доля которых доходит до 8%: производительность первой очереди технологического комплекса по обработке стеклобоя, запущенной год назад, составляет 60 тыс. тонн вторсырья в год. Еще две линии на 26 тыс. тонн каждая введут в эксплуатацию в ближайшие месяцы.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 07.02.2024

- 07 февраля 2024, 12:09

- |

- Московская биржа зарегистрировала четырехлетние облигации ЛК «Роделен» серии 002P-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-19014-J-002P. Бумаги включены в Третий уровень котировального списка. Эмитент планирует провести сбор заявок на выпуск 8 февраля. Ориентир ставки 1-12-го купонов установлен на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — Газпромбанк. Техразмещение запланировано на 13 февраля. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

- ГК «Самолет» увеличила объем размещения трехлетних облигаций серии БО-П13 с 10 млрд рублей до 24,5 млрд рублей. Сбор заявок на выпуск прошел 6 февраля. Финальный ориентир ставки купона установлен на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Техразмещение запланировано на 9 февраля. Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

( Читать дальше )

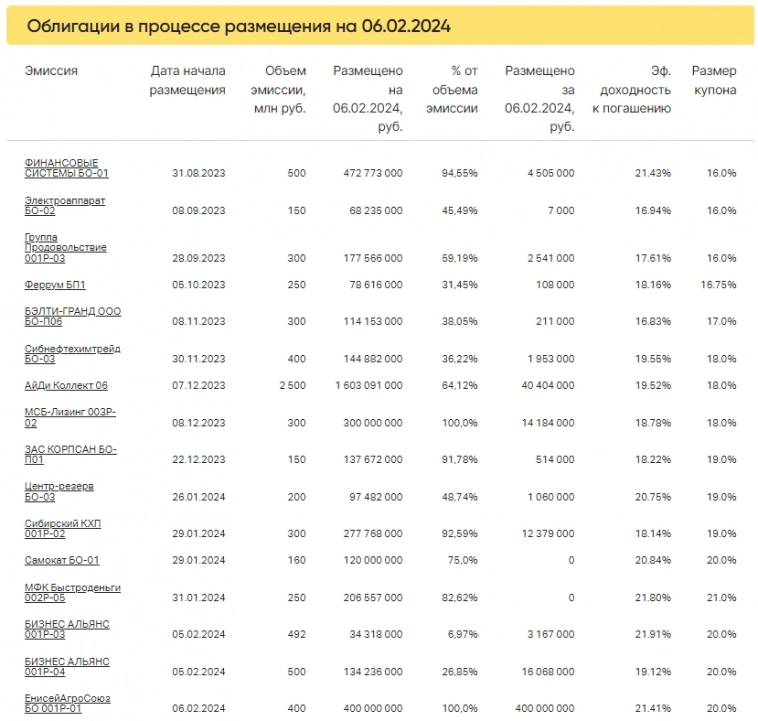

Блог им. boomin |Итоги торгов за 06.02.2024

- 07 февраля 2024, 12:00

- |

Коротко о торгах на первичном рынке

6 февраля стартовало размещение пятилетних облигаций ЕнисейАгроСоюз БО 001P-01. Выпуск объемом 400 млн рублей пыл полностью размещен в первый день торгов за 740 заявок.

Ставка 1-го купона установлена на уровне 20% годовых. Ставки 2-20-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 4% годовых. Купоны ежеквартальные.

Завершил размещение выпуск МСБ-Лизинг 003P-02, доразместив последние 14 млн 148 тыс. из 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 397 выпускам составил 827,7 млн рублей, средневзвешенная доходность — 15,63%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |«СМАК» оптимизирует клиентский портфель

- 07 февраля 2024, 09:27

- |

С целью повышения собственной устойчивости эмитент ведет работу по диверсификации пула покупателей. Компания сокращает доли тех ритейлеров, от которых была наибольшая зависимость, и работает над заключением новых контрактов.

Ранее ПК «СМАК» сообщала о проведении переговоров о повышении отпускных цен на продукцию с торговыми сетями. Большая часть ритейлеров согласилась на новые условия сотрудничества, но были и клиенты, не готовые их принять.

На основе полученной обратной связи эмитент приступил к ротации покупателей, сокращая доли торговых сетей, которые отказались от повышения цен. Необходимость данного шага была обусловлена тем, что ритейлеры занимают свою долю не только в структуре выручки, но и в дебиторской задолженности. Есть сети с достаточно долгой системой расчетов. Сотрудничая с ними, ПК «СМАК» сталкивалась с растянутыми сроками возврата средств.

«Год назад подобный формат сотрудничества приносил свой эффект в тех случаях, когда мы поставляли большие объемы и закладывали хорошую доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс