Блог им. boomin |Экологическую программу «Сибстекла» представили на ПМЭФ – 2024

- 10 июня 2024, 13:51

- |

На полях XXVII Петербургского международного экономического форума компания «Сибирское стекло» достигла договоренностей о формировании алгоритмов сбора стеклобоя с первыми лицами регионов Сибирского федерального округа и руководителями профильных структур.

На встречах была представлена экологическая программа ООО «Сибирское стекло» («Сибстекло», актив РАТМ Холдинга, один из лидирующих производителей стеклянной упаковки в России, крупнейший утилизатор стекольных отходов за Уралом), предусматривающая сокращение промышленной нагрузки путем использования стеклоотходов и снижения веса стеклотары, за счет чего компания наращивает выпуск стеклоизделий из одной тонны стекломассы. В структуре продукции облегченная тара занимает уже 89% – в девять раз больше, чем в 2015 году. В сотрудничестве с AB InBev Efes вес бутылки уменьшили с 265 до рекордных 235 граммов. В настоящее время доля стеклобоя в составе сырья для бесцветной тары – до 35%, коричневой – до 60%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 10.06.2024

- 10 июня 2024, 11:13

- |

- «ТД РКС» перенес сбор заявок на трехлетние облигации серии 002Р-04 объемом не более 1 млрд рублей на вторую половину июня. Ранее компания планировала собрать заявки на выпуск 10 июня. Ориентир ставки купона — не выше 19% годовых. Купоны ежеквартальные. Поручитель по выпуску — «РКС Девелопмент». Организаторами выступят БКС КИБ и Газпромбанк. Кредитный рейтинг эмитента — BBB-.ru с позитивным прогнозом от НКР.

- Московская биржа зарегистрировала облигации «Балтийский лизинг»серии БО-П11. Регистрационный номер — 4B02-11-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом.

- Компания «Финансовые системы»(бренд AzurDrive) утвердило программу биржевых облигацийобъемом 20 млрд рублей или эквивалент этой суммы в иностранной валюте. В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет. Кредитный рейтинг эмитента — ruВВ с развивающимся прогнозом.

( Читать дальше )

Блог им. boomin |Итоги торгов за 07.06.2024

- 10 июня 2024, 09:52

- |

Коротко о торгах на первичном рынке

7 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 418 выпуску составил 1005,7 млн рублей, средневзвешенная доходность — 16,97%.

( Читать дальше )

Блог им. boomin |«Сибстекло» и правительство Иркутской области подписали меморандум о сотрудничестве

- 07 июня 2024, 10:26

- |

В рамках XXVII Петербургского международного экономического форума генеральный директор ООО «Сибирское стекло» Антон Мор и губернатор Иркутской области Игорь Кобзев подписали меморандум о сотрудничестве, предусматривающем развитие инфраструктуры переработки ТКО и их вовлечение в хозяйственный оборот.

— Сейчас в стране осуществляется реформирование системы расширенной ответственности производителей товаров и упаковки. В ближайшие несколько лет производители и импортеры будут обязаны обеспечить утилизацию продукции после использования. Ответственные компании уже сейчас начали подготовку к этому, и Правительство Иркутской области готово оказать им содействие, — сказал Игорь Кобзев.

В соответствии с договоренностями, стороны предполагают внедрять раздельный сбор отходов на территории региона, формировать условия для их применения в производстве, снижая затраты невозобновляемых ресурсов, в том числе с помощью инноваций. Также в Иркутской области планируют стимулировать реализацию профильных проектов, создавая для этого эффективные механизмы.

( Читать дальше )

Блог им. boomin |Итоги торгов за 06.06.2024

- 07 июня 2024, 09:59

- |

Коротко о торгах на первичном рынке

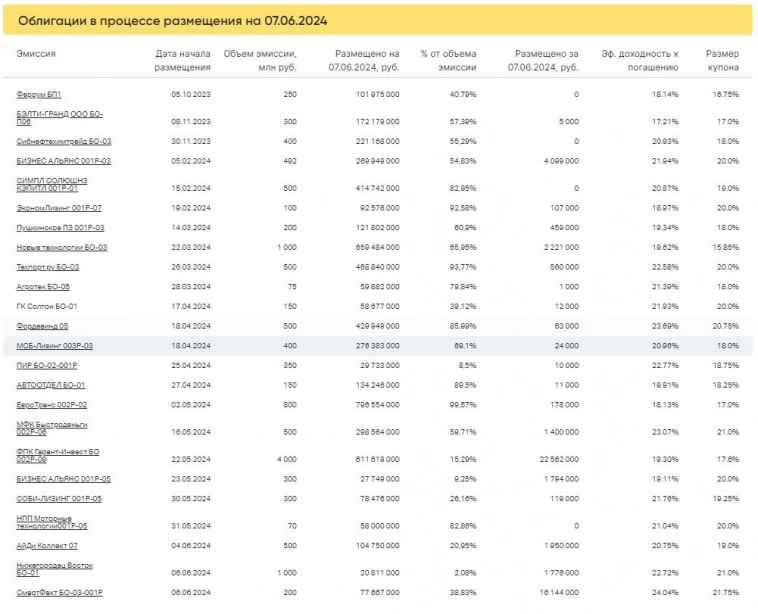

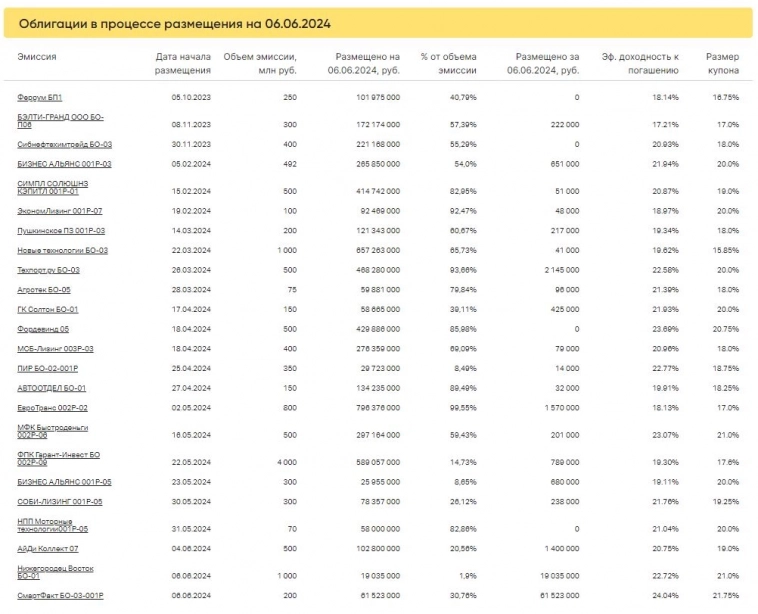

6 июня стартовало размещение двух выпусков: Нижегородец Восток-БО-01 и СмартФакт-БО-03-001P. Первый выпуск в первый день торгов был размещен на 19 млн рублей (1,9% от объема эмиссии) за 333 сделки, средняя заявка 57,2 тыс. рублей, второй — на 61,5 млн рублей (30,8%) за 395 сделок, средняя заявка 155,8 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 429 выпуску составил 709,6 млн рублей, средневзвешенная доходность — 17,35%.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги работы эмитента за май 2024 года

- 06 июня 2024, 14:15

- |

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по пяти биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin.

В мае АО «Коммерческая недвижимость ФПК «Гарант-Инвест» подвело итоги работы за I квартал 2024 г. Согласно финансовой отчетности по МСФО выручка компании достигла 773 млн рублей (+8,4% к тому же периоду 2023 г.), валовая операционная прибыль — 580,9 млн рублей (+123,3%), EBITDA — 961 млн рублей (+34%). Чистая прибыль составила 15 млн рублей.

В период с января по март 2024 г. торговые центры ФПК «Гарант-Инвест» посетили 9,2 млн человек. Уровень вакантности остался на уровне 2%, что существенно ниже среднего показателя в торговых центрах Москвы (по данным NF Group — 8,3%). Почти три четверти площадей занимают сетевые арендаторы, обеспечившие более 70% арендной выручки в 2023 г.

В прошлом месяце компания получила подтверждение кредитного рейтинга от НКР на уровне BBB.

( Читать дальше )

Блог им. boomin |ТК «Нафтатранс плюс»: итоги работы за I квартал 2024 года

- 06 июня 2024, 12:25

- |

В I квартале 2024 г. эмитент демонстрирует разнонаправленную динамику результатов своей финансово-хозяйственной деятельности в сравнении со значениями за аналогичный период прошлого года. Детальнее – в материале.

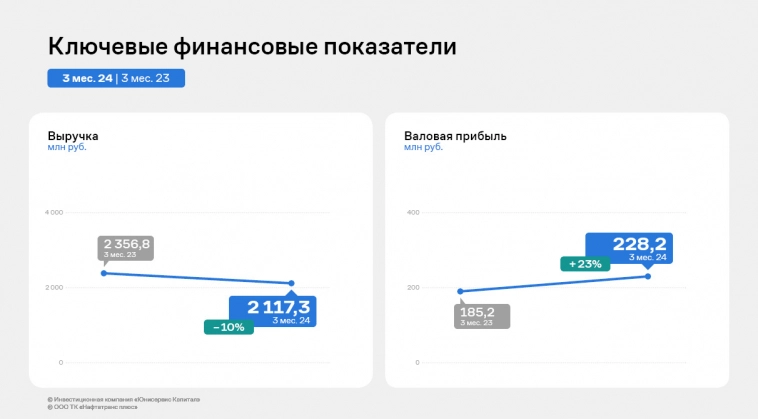

На фоне несущественного снижения объёма продаж (на 10% к АППГ) ТК «Нафтатранс плюс» удалось существенно нарастить валовую прибыль, которая в отчетном периоде составила 228,2 млн руб. (+23% к АППГ). Показатели операционной прибыли и EBITDA adj LTM также демонстрируют уверенно положительную динамику: на 31.03.2024 г. рост обоих показателей составил 19% и 58%, соответственно, в сравнении с данными на 31.03.2023 г.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 06.06.2024

- 06 июня 2024, 11:39

- |

- «Нижегородец Восток» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов пятилетних облигаций серии БО-01 объемом 1 млрд рублей. Ставка 1-2-го купонов установлена на уровне 21% годовых, дальнейшие купоны будут рассчитываться по формуле: ключевая ставка Банка России плюс 4,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Управление частным капиталом». В системе Boomerang продолжается сбор предварительных уведомлений инвесторов о намерении приобрести облигации компании серии БО-01, предусмотрен кешбэк в размере 0,75%, минимальное количество бумаг для получения бонусов — 50 шт. Кредитный рейтинга эмитента — ruB со стабильным прогнозом от «Эксперт РА».

- «СмартФакт»сегодня начинает размещение трехлетних облигаций серии БО-03-001P объемом 200 млн рублей. Ставка 1-го купона установлена на уровне 21,75% годовых. Ставки 2-36-го купонов будут рассчитываться по формуле: ключевая ставка Банка России плюс 4,25% годовых. Купоны ежемесячные. Организатор — ИК «Риком-Траст». Кредитный рейтинга эмитента — ruВB со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Блог им. boomin |«СЕЛЛ-Сервис» наращивает продажи

- 06 июня 2024, 08:10

- |

По словам представителя «СЕЛЛ-Сервис», компании удалось достичь целей, поставленных на первые месяцы 2024 года, а также увеличить объем продаж по отношению к аналогичному периоду прошлого года.

За первые месяцы 2024 года ООО «СЕЛЛ-Сервис» реализовало продукции на 64% больше, чем в аналогичный период прошлого года.

Позитивной динамики удалось достичь несмотря на то, что спрос на продукцию эмитента в январе и первую неделю февраля был традиционно ниже значений ноября и декабря 2023 года. Это ежегодная для бизнеса эмитента тенденция. По словам представителей «СЕЛЛ-Сервис», в период с сентября по декабрь сбыт продукции всегда выше начала года в связи с подготовкой к новогодним праздникам.

Одна из задач, которая стояла перед специалистами «СЕЛЛ-Сервис», — подписание договоров о поставке какао-порошка с как можно большим числом клиентов.

( Читать дальше )

Торговые сигналы! |«Круиз» перезапустил услугу «Сборные грузы»

- 06 июня 2024, 07:51

- |

Эмитент успешно осуществил перезапуск проекта LTL-перевозок. Еще в конце 2023 года была разработана и представлена руководству стратегия развития на 2024 год, а также новая финансовая модель направления.

В компании «Круиз» отметили, что были пересмотрены и изменены тарифы на перевозку грузов с учетом клиентских запросов, и в итоге они стали более гибкими и комфортными. Также перестроены некоторые бизнес-процессы для оптимизации всей деятельности сервиса, расходов и доходов проекта.

Услуги, предоставляемые в рамках направления «Сборные грузы», также были переосмыслены и изменены с учётом изменений на рынке, актуальных реалий и запросов клиентов. Сейчас услуги представляют собой единую экосистему, что важно для более эффективной работы направления и сервиса в целом.

Представитель эмитента пояснил, что перезапуск был произведен в связи с недостаточной эффективностью бизнес-модели и высоких расходов на реализацию проекта, а также для сохранения и устойчивого развития номенклатурных позиций направления LTL-перевозок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс