Блог им. boomin |«Группа «Продовольствие» итоги торгов в период со 2 по 6 октября 2023 года

- 11 октября 2023, 12:57

- |

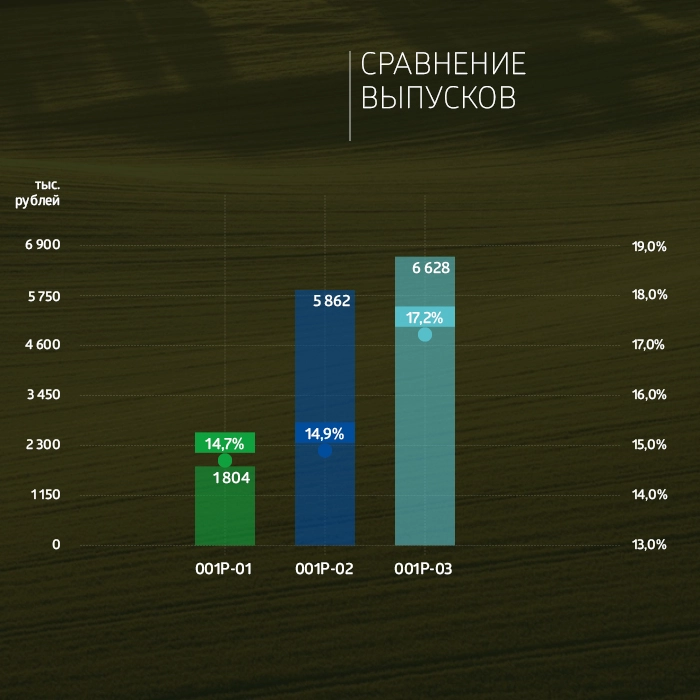

Суммарный объем торгов по трем биржевым выпускам эмитента составил 14,3 млн рублей.

Сравнение выпусков за неделю

28 сентября началось размещение трехлетнего выпуска ООО «Группа «Продовольствие» серии 001P-03 объемом 300 млн рублей и ежемесячной выплатой купона по ставке 16% годовых на весь период обращения. На первичном рынке выпуск имеет хороший спрос — дневные объемы выкупа не опускаются ниже 1 млн рублей, а суммарно размещено бумаг почти на 50 млн рублей (17%). На вторичном рынке облигации показывают стабильную ликвидность, среднедневной объем торгов на прошлой неделе держался на уровне 1,3 млн рублей, а суммарный объем за неделю был максимальным (6,6 млн рублей) среди все выпусков эмитента.

Выпуск серии 001P-02 завершил торги на прошлой недели с котировкой 100,4%. Суммарный объем за пять дней составил почти 6 млн рублей (размещенный объем 170 млн рублей), что на 44% выше показателя предыдущей недели (4,1 млн рублей). По выпуску 6 октября прошла выплата купона по ставке 15% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 11.10.2023

- 11 октября 2023, 12:46

- |

- МФК «Быстроденьги» сегодня, 11 октября, начинает размещение облигаций серии 002P-03 объемом 250 млн рублей и сроком обращение 3,5 года (1260 дней). Регистрационный номер — 4B02-03-00487-R-002P. Бумаги включены в Сектор ПИР. Выпуск предназначен для квалифицированных инвесторов и размещается по закрытой подписке. Ставки 1-6-го купонов установлены на уровне 21% годовых, 7-12-го купонов — 18% годовых, 13-18-го купонов — 16% годовых, 19-42 купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперт РА».

- «Охта Групп» сегодня, 11 октября, начинает размещение трехлетних облигаций серии БО-П03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-00551-R-001P. Бумаги включены в Сектор Роста. Ставки 1-4-го купонов установлены на уровне 17% годовых, 5-8-го купонов — 16% годовых, 9-12-го купонов — 14% годовых.

( Читать дальше )

Блог им. boomin |ООО «Фабрика ФАВОРИТ» разместило второй выпуск облигаций за один день

- 11 октября 2023, 12:43

- |

10 октября завершилось размещение второго по счету выпуска ООО «Фабрика ФАВОРИТ» по закрытой подписке среди квалифицированных инвесторов. Весь объем выпуска в 60 млн рублей был выкуплен за один день, всего совершено 744 сделки. Бумаги доступны на вторичном рынке по ISIN-коду: RU000A106ZZ5. Эмитент благодарит всех участников торгов за размещение.

Эмитент привлек средства для рефинансирования первого выпуска облигаций с целью сохранения оборотного капитала. Это позволит предприятию не отказываться от планов по дальнейшему развитию.

Размещение выпуска № 4B02-01-00607-R от 03.10.2023 Фабрика ФАВОРИТ-БО-01 проходило по закрытой подписке среди квалифицированных инвесторов в течении одного дня. За это время состоялось 744 сделки. Максимальный объем одной заявки составил 2,99 млн руб.; объем минимальной заявки, как и самой популярной, равен одной облигации — 1 000 руб.; средняя заявка зафиксирована на уровне 81 тыс. рублей.

Напомним параметры выпуска: объем эмиссии — 60 млн.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период со 2 по 6 октября 2023 года

- 11 октября 2023, 10:14

- |

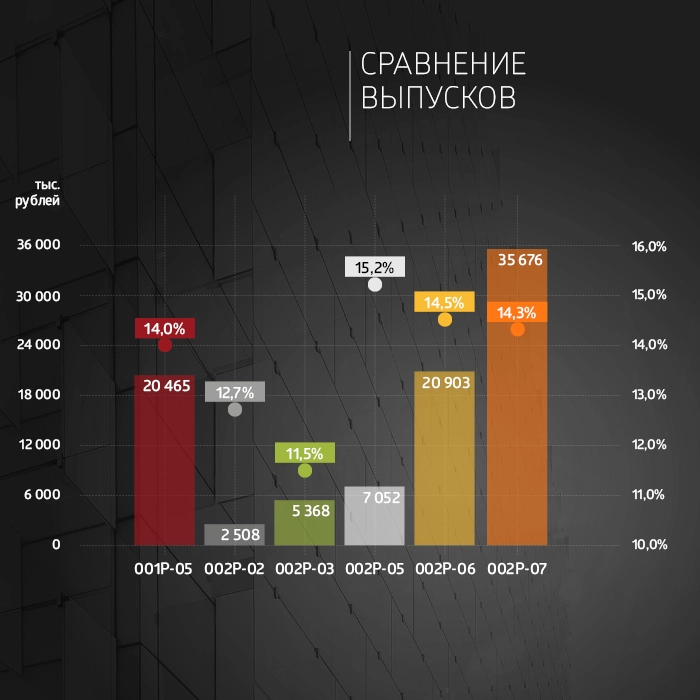

Суммарный объем торгов по шести биржевым выпускам эмитента составил 92 млн рублей.

Сравнение выпусков за неделю

Выпуск облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 объемом 4 млрд рублей продолжает выкупаться высокими объемами, что указывает на сохранение интереса к бумагам эмитента со стороны институционалов. Максимальная объем торгов был зафиксирован в понедельник — 543 млн рублей. Всего в период со 2 по 6 октября компания разместила облигации на 790 млн рублей, с момента вывода бумаг на биржу — 2,72 млрд рублей (68%).

На вторичном рынке у нового выпуска также всё хорошо: среднедневной объем торгов за неделю составил 35,7 млн рублей. Доходность остается на уровне 14,3%, при котировках близких к номинальным значениям (99,9%).

Напомним, что дополнительные 0,5% от объема покупки, можно получить через систему Boomerang.

Три выпуска эмитента постепенно приближаются к датам погашения:

- В декабре 2023 г. состоится погашение тела долга выпуска серией 002Р-02 , по которому объем торгов на прошлой неделе достиг 2,5 млн рублей. При закрытии пятничных торгов котировки бумаг находились на уровне 99,7% от номинала.

( Читать дальше )

Блог им. boomin |«Группа «Продовольствие»: разбор отчетности эмитента за первое полугодие 2023 года

- 11 октября 2023, 10:13

- |

«Группа «Продовольствие» — активно растущий агротрейдер с Алтайского края, реализующий продукцию как внутри страны, так и на экспорт. Помимо торговой деятельности компания управляет двумя элеваторами, чечевичным производством и владеет небольшим парком вагонов, которые использует для транспортировки продукции клиентам.

Бизнес трейдеров характеризуется сравнительно низкой маржинальностью и высокой долей заемных средств в структуре капитала. Высокая оборачиваемость позволяет компаниям поддерживать повышенный леверидж без существенного ущерба для ликвидности.

Показатели выручки существенно зависят от уровня цен на агропродукцию. Между тем, наличие широкой базы клиентов и поставщиков позволяет гибко управлять бизнесом в условиях цикличности, фокусируясь на наиболее маржинальной продукции в каждый момент времени.

Посмотрим, как компания отработала шесть месяцев 2023 г. и какие строки отчетности обращают на себя особенное внимание.

Результаты за первое полугодие 2023 г.

( Читать дальше )

Блог им. boomin |«Сибстеклу» присвоен ESG-индекс

- 11 октября 2023, 08:17

- |

ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) стало единственным предприятием стекольной отрасли, вошедшим в ESG-индекс российского бизнеса, подготовленный РБК и рейтинговым агентством НКР.

Итоговый список объединил 114 участников, среди них — компании, представляющие финансовый сектор, добывающую, металлургическую, химическую промышленность, АПК, торгово-складскую, энергетическую, транспортную, телекоммуникационную и IT сферы. Ренкинг сформирован на основании оценки их ESG-профиля. Методику скорректировали после выхода первого Индекса в 2022 году. Для расчета индекса использовали данные, полученные в результате анкетирования, принимая во внимание отраслевую специфику. Структуру анкеты и набор данных максимально приблизили к формату ESG data book, который становится отраслевым стандартом.

Организаторы отмечают, что в рамках экологической компоненты разрыв между средними и максимально возможными показателями относительно прошлого года существенно сократился. Такое улучшение они объясняют, в том числе, увеличением в составе выборки доли крупных компаний с широкой экспертизой в этом направлении, а также более тщательным подходом к раскрытию и предоставлению информации.

( Читать дальше )

Блог им. boomin |Торги по дебютному выпуску ООО «Чистая Планета» начнутся 12 октября

- 10 октября 2023, 13:20

- |

ООО «Чистая Планета» готовится к размещению дебютного выпуска биржевых облигаций серии БО-01. Раскрыты окончательные параметры выпуска. Дата торгов по первичному размещению назначена на четверг, 12 октября. Информация раскрыта на странице «Интерфакс».

Эмитент подтвердил озвученные ранее параметры выпуска № 4B02-01-00120-L от 04.10.2023 г.:

- Объем — 100 млн руб.

- Дата начала торгов: 12.10.2023.

- Срок обращения: 1800 дней.

- Номинал одной облигации — 1000 руб.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка — 17,5% годовых с 1 по 18 купонный период, далее безотзывная оферта с возможным пересмотром ставки.

- Доходность (YTM): 18,97%.

- Предусмотрена возможность досрочного погашения по усмотрению эмитента в даты окончания 32 и 46 к. п.

Организатором и Андеррайтером выпуска выступает ООО «Инвестиционная компания «Юнисервис Капитал». ПВО — ООО «ЮЛКМ».

С ноября 2023 года предусмотрена работа маркет-мейкера для повышения ликвидности выпуска. Маркет-мейкер способствуют снижению рисков для инвесторов облигаций третьего эшелона, обеспечивая спрос на покупку и продажу бумаг.

( Читать дальше )

Блог им. boomin |ООО «Круиз»: развитие франшизы «Грузовичкоф»

- 10 октября 2023, 13:16

- |

Франчайзинговый проект ООО «Круиз» в 2023 году стал прибыльным благодаря изменению стратегии регионального развития: до конца 2022 г. цель этого направления заключалась в расширении географии присутствия, в этом году основная цель — извлечение прибыли.

Эмитент тщательно выбирает будущих партнёров, отдавая предпочтение компаниям, уже имеющим достаточный опыт в отрасли логистики и грузоперевозок. Для потенциальных кандидатов разработаны специальные опросники. На их основе определяется, есть ли у компании необходимые компетенции. У сервиса есть успешный опыт взаимодействия как с представителями бизнес-среды, так и с игроками из транспортной отрасли: в этом случае важно, что партнёр разбирается в логистике.

Сервис «Грузовичкоф» берёт на себя обеспечение партнёров персоналом (операторами колл-центров и логистами), благодаря чему оптимизируется часть расходов на его набор и содержание. Например, в регионе на двоих сотрудников ежемесячно ФОТ составит около 80 тыс. руб. Для партнёров — в два раза ниже.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 10.10.2023

- 10 октября 2023, 13:15

- |

- «Фабрика «Фаворит» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 60 млн рублей. Регистрационный номер — 4B02-01-00607-R. Выпуск предназначен для квалифицированных инвесторов и размещается по закрытой подписке. Ставка 1-18-го купонов установлена на уровне 20% годовых. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента в даты окончания 25-го и 37-го купонных периодов, а также безотзывная оферта в апреле 2025 г. Организатор размещения — ИК «Юнисервис Капитал».

- ЛК «Роделен» сегодня начинает размещение пятилетних облигаций серии 002Р-01 объемом 750 млн рублей. Регистрационный номер — 4B02-01-19014-J-002P. Ставка 1-27-го купонов установлена на уровне 15,75% годовых. Купоны ежемесячные. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 09.10.2023

- 10 октября 2023, 13:08

- |

Коротко о торгах на первичном рынке

Первичный рынок пока не балует новыми размещениями, поэтому вновь обратим внимание на выпуски, которые продолжают размещаться.

9 октября в лидерах по объемам выкупа остается выпуск ФПК Гарант-Инвест БО 002Р-07. За вчерашний день пятилетние облигации выкуплены на сумму 9,2 млн рублей. Суммарно из объема выпуска 4 млрд рублей доля выкупленных бумаг составляет 68,31%. Выпуск остается одним из самых высоконадежных на первичном рынке, а учитывая высокие обороты вторичных торгов по цене вблизи номинала, это еще и хорошая идея для краткосрочного размещения средств.

Продолжают раскупать дополненный объем выпуска МФК ВЭББАНКИР 04. За 9 октября выкуплено бумаг на сумму 4,3 млн рублей. Всего размещено 85,72% объема эмиссии в 300 млн рублей. Выпуск привлекает инвесторов своей повышенной ставкой — 20% — самой высокой среди первичных размещений.

Коротко о торгах на вторичном рынке

9 октября котировки валютной пары доллар/рубль поднялись до новых вершин. Было установлено новое максимальное значение этого года — на уровне 102,34 рубля за доллар. Однако, несмотря на продолжение девальвации рубля и увеличение рисков подъема ключевой ставки, объемы торгов на облигационном рынке продолжают оставаться высокими, даже и по «длинным» облигациям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс