Блог компании БКС Мир инвестиций |Открываем парную идею: «префы» Ростелекома против «обычки»

- 05 апреля 2024, 11:49

- |

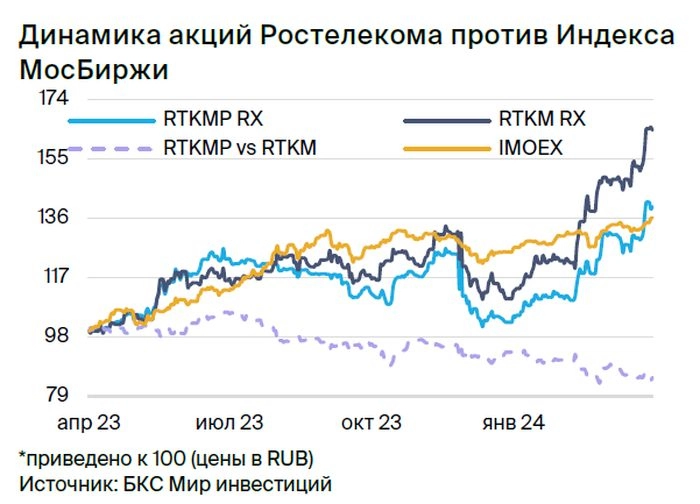

Открываем парную идею «Лонг Ростелеком-ап / Шорт Ростелеком-ао» на 3 месяца с целевой доходностью 10–15%. Дисконт цены привилегированных акций компании к обыкновенным сейчас на пике. Ждем его сокращения: сезонно в ожидании дивидендов, а также поскольку причин для этого дисконта мало.

Главное

• Три причины, покупать и продавать бумаги.

Дисконт цены «префов» к цене «обычки» на пике, хотя ликвидность сблизилась.

У бумаг одинаковые дивиденды, но дивдоходность по «префам» выше.

Исторически ценовой дисконт уменьшался перед дивидендами.

• Доходность: 10–15% к началу июля.

• Катализаторы: решение совета директоров по дивиденду в мае, закрытие реестра в июле.

• Оценка: «Позитивный» взгляд на привилегированные акции, «Нейтральный» на обыкновенные.

• Риски: общерыночные, дивиденды ниже ожиданий.

В деталях

Дисконт на пике, а разница в ликвидности снизилась. Привилегированные акции Ростелекома торгуются к обыкновенным с дисконтом около 14%. Этот уровень близок к пиковым значениям в 2020–2024 гг. и намного выше средних 3% в 2023 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |«Народный портфель»: Яндекс врывается в топ, Газпром теряет позиции

- 04 апреля 2024, 14:14

- |

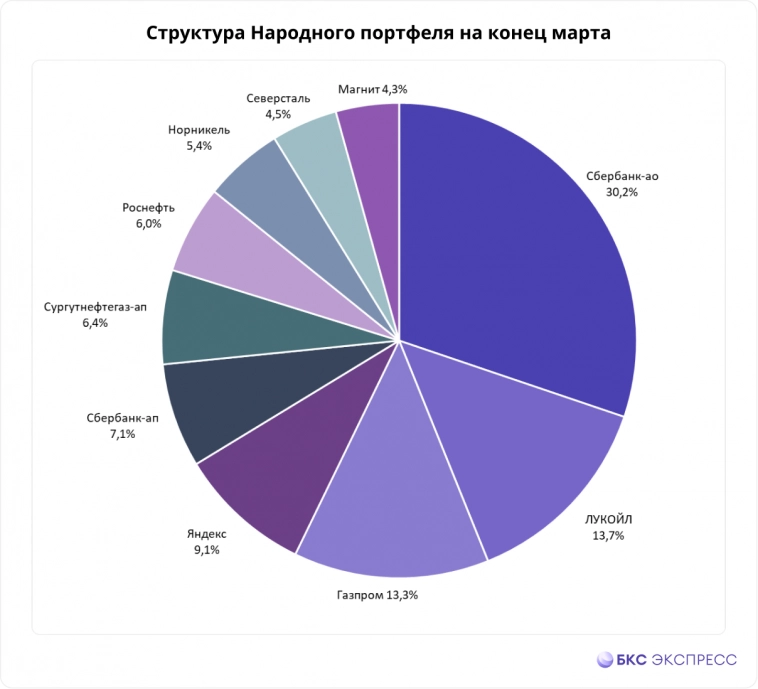

Московская биржа опубликовала данные о «Народном портфеле» за март. Рассмотрим, какие бумаги были популярны у российских частных инвесторов и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в марте

Относительно февраля снизились доли:

— Газпром (-0,8 п.п.)

— Сбербанк-ао (-0,5 п.п.)

— ЛУКОЙЛ (-0,4 п.п.)

— Норникель (-0,1 п.п.)

— Сбербанк-ап (-0,1 п.п.)

Выросли позиции:

— Яндекс (+1,2 п.п.)

— Северсталь (+0,3 п.п.)

— Роснефть (+0,3 п.п.)

— Сургутнефтегаз-ап (+0,1 п.п.)

Без изменений остались позиции в Магните (4,3% от портфеля).

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. 2 новые фишки

- 01 апреля 2024, 16:05

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1508,6 млрд руб. чистой прибыли по МСФО. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,4 руб. на бумагу или 11% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Фактор риска уходит

Недавно были возобновлены торги акциями ТКС Холдинг после почти месячного перерыва. Среднесрочные ожидания по акциям ТКС позитивные.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда реинвестировать дивиденды и купоны

- 28 марта 2024, 14:23

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• ЛУКОЙЛ

• X5 Group

• ЮГК

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

Блог компании БКС Мир инвестиций |Отраслевой портфель самых перспективных акций

- 27 марта 2024, 12:42

- |

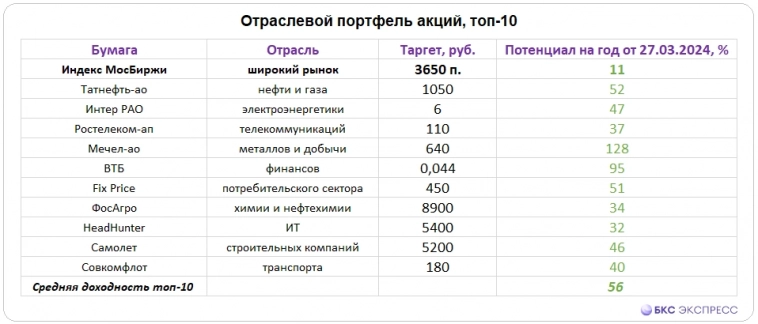

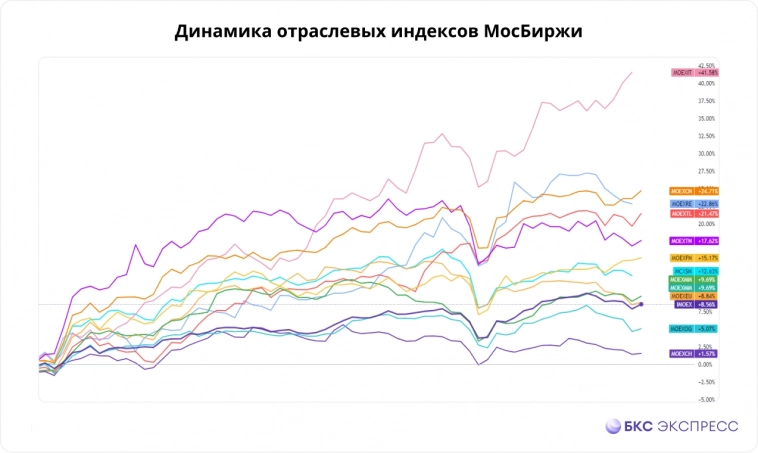

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной стратегии аналитиков БКС, отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом. В стратегии по каждой акции есть отдельный фундаментальный разбор. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риск отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты прежний — 3650 п., что от текущих чуть ниже 3300 п. предполагает потенциал роста еще около 11%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Идеальные коридоры: акции для диапазонной торговли в марте-апреле 2024

- 26 марта 2024, 16:31

- |

В такие периоды акциями можно и нужно торговать. Однако для торговли в фазе консолидации используются специфические торговые стратегии, которые рассчитаны на получение прибыли в условиях менее масштабного изменения цены.

Основные принципы торговли в диапазоне

• Базовым принципом диапазонных торговых стратегий выступает предположение о том, что бумаги, перешедшие в состояние консолидации, продолжат боковое движение в течение длительного времени. Несмотря на краткосрочные колебания цены, их курс может долго оставаться примерно на одном и том же уровне.

Акции, находящиеся в боковике, обычно формируют четко выраженный горизонтальный диапазон. При приближении к его границам могут неоднократно разворачиваться.

• Исходя из этой закономерности, новые позиции открываются около границ сформированного коридора, с расчетом на возвратное движение цены. В самом лучшем случае курс акций вернется к его противоположной границе. Но для получения прибыли достаточно и менее масштабного движения.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Плюс одна акция под дивиденды

- 25 марта 2024, 15:49

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1508,6 млрд руб. чистой прибыли по МСФО. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,4 руб. на бумагу или 11% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +27%

Фактор риска уходит

Недавно были возобновлены торги акциями ТКС Холдинг после почти месячного перерыва. Среднесрочные ожидания по акциям ТКС позитивные.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 акции, которые могут упасть в ближайшее время

- 20 марта 2024, 16:32

- |

Последняя серьезная коррекция рынка состоялась в декабре прошлого года. С тех пор индекс МосБиржи прибавил порядка 8%. Но бумаги отдельных секторов выросли гораздо сильнее. Среди них акции IT-cектора (+40%). Главным идейным вдохновителем выступил Яндекс, за которым подтянулись и другие представители отрасли. Идеи для шорта в первую очередь будем искать именно здесь.

Группа Позитив

• Бумаги преодолели предыдущий исторический максимум. О чем это говорит? В среднесрочной перспективе это сигнал для наращивания позиций. Но краткосрочно здесь напрашивается коррекция — за пробоем важных уровней обычно следует откат.

• Целью может выступать уровень предыдущей вершины — 2560 руб. / -4% от текущих значений.

• Индекс RSI находится в зоне перекупленности.

• За последние две недели Группа Позитив была в числе основных ньюсмейкеров — сообщила детали дополнительной эмиссии, которые оказались лучше ожиданий рынка, а также объявила финальные дивиденды за 2023 год (дивдоходность — 1,8%).

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Фактор риска ушел

- 18 марта 2024, 15:36

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1508,6 млрд руб. чистой прибыли по МСФО. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,4 руб. на бумагу или 11% дивдоходности — привлекательный уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +23%

Фактор риска уходит

Сегодня были возобновлены торги акциями ТКС после почти месячного перерыва. В первый час торгов акции просели, отражая навес предложения после редомициляции, однако постепенно просадка выкупается. Возможно, сказался недавно анонсированный запуск обратного выкупа акций. В ближайшие дни не исключено сохранение давления на бумаги из-за навеса предложения, однако пиковые продажи, вероятно, уже прошли.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-5 дивидендных акций и другие итоги недели

- 16 марта 2024, 16:01

- |

Когда покупать акции под дивиденды? Когда их продавать? Почему закрытие дивидендного гэпа — это миф? Ну и что нужно успеть купить до конца марта?

Ответы на все эти вопросы дает Кирилл Чуйко, директор инвестиционной аналитики БКС в шоу «Без плохих новостей».

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Главная тема выпуска — дивиденды. Расскажу, какие 5 акций стоит купить и почему сделать это лучше прямо сейчас.

Также обсудим важные новости недели, объявим победителей конкурса и разыграем подарки.

Дивиденды возвращаются

Разгар дивидендного сезона придется на лето. Чтобы не упустить момент и заработать, готовиться нужно уже сейчас. На этой неделе мы с коллегами выпустили большой аналитический отчет по дивидендам. И сегодня я расскажу вам о ключевых выводах, к которым мы пришли, и акциях, которые нужно успеть купить до конца марта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал