Блог компании Иволга Капитал |IDF Eurasia / ManeyMan.Тактика и стратегия бизнеса. Интервью Бориса Батина и Ирины Хорошко

- 02 марта 2021, 13:45

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Фундаментальные риски отраслей ВДО в 2021 году

- 25 февраля 2021, 15:21

- |

Несмотря на то, что специфичные риски компаний в высокодоходных облигациях превалируют над общими для каждой отдельно взятой отрасли, иметь взгляд на потенциальный уровень риска на более высоком уровне полезно. В этом материале резюмированы основные параметры, которые могут повлиять на прибыльность отраслей, в которых работают основные эмитенты портфелей PRObonds — сельское хозяйство, лизинг, строительство и девелопмент, МФО, ИТ-инфраструктура и ритейл.

В качестве потенциальных рисков оценены пять качественных параметров: макроэкономика (степень цикличности по отношению к текущим реалиям российской экономики), рыночный сентимент (взгляд экспертов и рынка на развитие отрасли), риски спроса и предложения, а также особо актуальный в этом году регуляторный риск.

Делая выводы из общей картины исследования, для каждой из отраслей характерен свой набор риск-факторов. Совокупность риска интуитивно меньше в отраслях, где рынок развивался более органично еще в докризисный период и смог подтвердить свои ресурсы для восстановления в течение 2020 года — в ИТ-бизнесе и лизинге. В ряде отраслей один из пяти рассмотренных риск-факторов повышает неопределенность в отрасли в текущем году: речь в данном случае идет о регуляторном риске в сельском хозяйстве, а также факторе стабильности спроса в ритейле и МФО.

( Читать дальше )

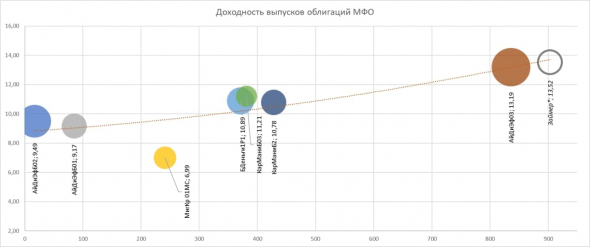

Блог компании Иволга Капитал |PRObondsмонитор. Карта рынка рублевых облигаций МФО

- 25 февраля 2021, 07:09

- |

Так получилось, что сегодня у нас сразу 2 эфира, посвященных эмитентам облигаций от микрофинансов. В 13-00 – интервью Бориса Батина и Ирины Хорошко из IDF Eurasia/«Мани Мена». В 18-00 – видео-разбор МФК «Займер».

В качестве статистического дополнения предлагаю карту рынка облигаций российских МФО.

( Читать дальше )

Блог компании Иволга Капитал |Интервью Романа Макарова, МФК "Займер", для PRObonds. Про МФО и их запрет, про 2020 год и силиконовую тайгу

- 24 февраля 2021, 13:02

- |

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 24 февраля 2021, 09:13

- |

24.02.2021

— Роделен1Р2 купон 6,58 руб.; номинал 33,30 руб.

— Калита1P1 купон 12,33 руб.

— ТЕХЛиз 1P2 купон 33,03 руб. (не входит в портфели, организатор ИК «Иволга Капитал»)

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности 12-13,9%. И они могут снизиться

- 24 февраля 2021, 08:52

- |

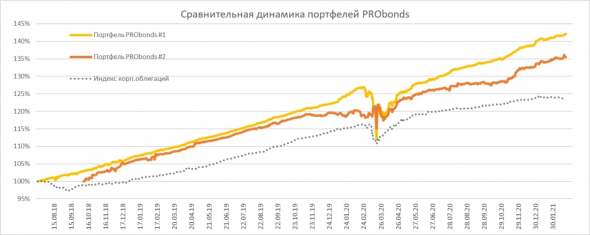

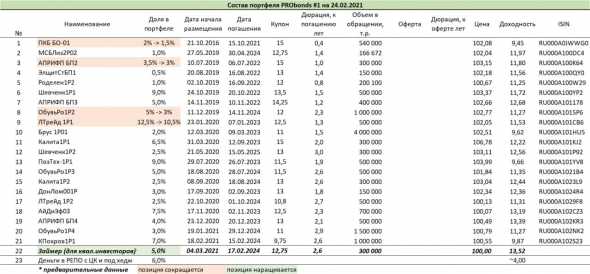

Доходности публичных портфелей PRObonds, рассчитанные за последние 365 дней, составляют 12,0% для портфеля #1 и 13,9% для портфеля #2.

В портфелях за последние пару недель произошли облигационные замены. Добавились облигации Концерна Покровский, размещение которых прошло 18 февраля. Для этого полностью были выведены облигации СК «Легион» и «Талан-Финанс», в первом случае из-а приближения оферты, во втором – из-за очередной амортизации, которая снизит доходность (цена сейчас 103,5%, амортизация пройдет по 100%); ряд других облигационных позиций частично сократились.

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации

- 20 февраля 2021, 07:33

- |

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

Высокодоходный облигационный сегмент тоже падает, но падает слабее первого эшелона. Стабилизаторами выступают и большие купонные платежи, и короткие сроки до погашения. Но даже здесь, если судить по индексу Cbonds-CBI RU High Yield, успехи не очевидны. За почти 2 месяца 2021 года индекс принес всего около 1% на вложенный капитал, или чуть более 7,5% годовых (в ВДО-портфеле PRObonds #1 доходность с 31 декабря 2020 по 19 февраля выше, 9,1%, однако это больше походит на погрешность из-за разницы в списках бумаг). Если широкий облигационный рынок – и корпоративный, и рынок госдолга – не остановит своего снижения, сегмент ВДО способен обосноваться в доходностях ниже 10%, что за вычетом инфляции (последнее значение 5,2%) и налогов делает вложения в него спорными, в особенности с поправкой на дефолтные вероятности и риски.

( Читать дальше )

Блог компании Иволга Капитал |4 марта - предполагаемая дата размещения облигаций МФО "Займер" (закрытая подписка для квал.инвесторов, YTM 13,52%, 300 млн.р., 3 года)

- 19 февраля 2021, 12:03

- |

На 4 марта намечено размещение дебютного выпуска облигаций одной из ведущих микрофинансовых компаний России — ООО МФК «Займер».

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций МФО «Займер»:

- Размер выпуска: 300 млн.р.

- Купон/доходность: 12,75%/13,52% годовых (выплата купона ежемесячно)

- Срок до погашения: 3 года, без амортизации

- Организатор: ИК «Иволга Капитал»

- Дата размещения: 4 марта 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной подачей предварительной заявки организатору размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

Контакты клиентского блока ИК «Иволга Капитал»:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

Блог компании Иволга Капитал |IDF Eurasia / Мани Мен. Стратегия и тактика бизнеса. Вебинар с Борисом Батиным и Ириной Хорошко

- 18 февраля 2021, 11:55

- |

Блог компании Иволга Капитал |Предварительные итоги рынка лизинга в 2020 году

- 16 февраля 2021, 15:25

- |

Объем и темпы прироста нового бизнеса российских лизингодателей за 2020 год (предварительные данные). Источник: Эксперта РА

Российскому лизинговому рынку, несмотря на уверенные темпы восстановления во второй половине года, не удалось выйти на значения роста 2019 года. По предварительным данным рейтингового агенства Эксперт (https://www.raexpert.ru/researches/leasing/2020_pre/), объем нового бизнеса лизинговых компаний в прошедшем году составил 1,4 трлн рублей (против 1,5 трлн рублей в 2019 году).

Сумма лизинговых договоров по итогам 2020 года показала отрицательную динамику в 13% и составила 2,0 млрд руб, в основном из-за сокращения долгосрочных корпоративных сделок. Несмотря на сокращение темпов роста бизнеса и суммы лизинговых договоров, общий объем лизингового портфеля по итогам прошлого года все же вырос на 6,5% и составил 5,2 трлн рублей. Однако увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал