Блог компании Иволга Капитал |Портфель ВДО от дна марта вырос на 6%

- 28 апреля 2022, 08:20

- |

Портфель высокодоходных облигаций PRObonds #1 вернулся к заметному восстановлению.

Его результаты 2018-2020 годов – выше 14% годовых, в 2021 году – 7,6%. А накопленный убыток 2022 года сократился до -15,8%. От своего дна, достигнутого 31 марта, портфель вырос за неполный месяц на 6%.

Средняя доходность к погашению входящих в портфель облигаций составила на вчера 29,6%. С одной стороны, прецедентная премия к широкому рынку корпоративных облигаций сохраняется. С другой, еще недавно доходность превышала 32%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |ГК Концерн Покровский публикует результаты за 2021 год

- 26 апреля 2022, 09:57

- |

По итогам 2021 года Концерн занял 5 место в рейтинге крупнейших землевладельцев России по версии Forbes. Площадь земельного банка Концерна 242 тыс. га, его рыночная стоимость, по подсчетам аналитиков издания, за год выросла вдвое — с 36,3 млрд до 67,8 млрд рублей.

За 2021 год по группе значительно увеличилась выручка и прибыль, снизилась долговая нагрузка как в абсолютном, так и в относительном выражении

Основные финансовые результаты группы по данным управленческого учета:

- Выручка 38.7 млрд. (+40%)

- EBITDA 11.2 млрд (+63%)

- Чистая прибыль 8.4 млрд. (+123%)

- Долг 13.7 млрд. (-30%)

- Долг/EBITDA 1.22

- EBITDA/Проценты к уплате 9

Операционные показатели Группы — во вложении

Блог компании Иволга Капитал |Исследование ИК "Иволга Капитал": Публичные МФК. Итоги 2021 года и прогнозы на 2022 год

- 21 апреля 2022, 13:12

- |

Как прошел 2021 год для крупнейших МФО России?

- Мы оцениваем финансовое положение крупнейших МФК как стабильное

- Большая часть МФК вышла в активную фазу заимствований на бирже в 2021 году. С учетом среднего срока обращения 3 года, риски рефинансирования облигационного долга для отрасли не высоки

- Публичные МФК справились с первичным оттоком по договорам займов, поставив рыночные ставки, мы не видим существенных оттоков прямых займов

- Отрасль частично пострадала из-за ограничений по расчетам с нерезидентами. Российские МФК, кредитовавшиеся на зарубежных P2P площадках, потеряют этот источник пассивов на горизонте года. Тем не менее, зарубежные площадки ведут себя конструктивно и мы видим возможности для взаимовыгодного урегулирования обязательств

- В целом, мы рассматриваем отрасль как одну из наименее пострадавших на фоне экономического кризиса. В 2022 году мы прогнозируем снижение маржинальности МФО, которое будет вызвано ростом дефолтности клиентов и снижением стоимости портфелей просрочки. С другой стороны, мы видим снижение стоимости лидогенерации и не ожидаем ужесточения регулирования в ближайшее время, это окажет поддержку прибыльности. Запаса собственного капитала и маржинальность крупнейших МФК достаточно для преодоления кризиса, хотя мы и можем увидеть ухудшение финансовых показателей внутри 2022 года

( Читать дальше )

Блог компании Иволга Капитал |ВДО. Портфель PRObonds #1. Падение с начала 2022 года на 18,7%

- 21 апреля 2022, 07:44

- |

Портфель высокодоходных облигаций PRObonds #1 после некоторого восстановления начала апреля вновь ушел в пике. Динамика высокодоходного облигационного сегмента оторвалась не только от ОФЗ, но и от первого эшелона корпоративных облигаций и коррелирует теперь с рынком акций. Который в свою очередь за последнюю пару недель упал на 15-20%. С начала 2022 года портфель #1 подешевел, таким образом, на 18,7% (доходность 2021 года – 7,6%, доходности 2018-2020 годов – выше 14% годовых).

( Читать дальше )

Блог компании Иволга Капитал |Прямой эфир: ВДО. Клиническая картина

- 20 апреля 2022, 10:15

- |

О состоянии и перспективах сегмента корпоративных облигаций N-ного эшелона, о том, куда податься инвестору и просто о жизни в наше непростое время — поговорим завтра, 21 апреля, в 10:00 мск с Дмитрием Адамидовым, автором информационной площадки Angry Bonds

Задавайте свои вопросы спикерам в комментариях к этому посту.

/Обратите внимание, что эфир пройдет в telegram-канале Probonds, подключиться можно будет, нажав на соответствующую кнопку в шапке канала или по ссылке: t.me/probonds?livestream/

Блог компании Иволга Капитал |Портфель высокодоходных облигаций PRObonds #1 восстановил почти четверть своего 20%-ного падения

- 13 апреля 2022, 07:39

- |

Портфель высокодоходных облигаций PRObonds #1 с момента последней публикации от 8 апреля вырос на 0,6%. Волатильность высокая, но динамика становится положительной. Средняя доходность портфеля в 2018-2020 годах превышала 14% годовых, в 2020-м снизилась до 7,6%. С начала 2022 года портфель упал на 16,2%. Минимума портфель достигал 31 марта, когда падение достигало 20,6%, с того момента показывает более-менее уверенный подъем.

Если сравнивать с другим рискованным рынком – рынком акций, то индекса МосБиржи с начала года снизился на 33%, но в 2021 году, с учетом дивидендов, вырос на 18%. А для прогнозирования будущего результата портфеля PRObonds #1 можно использовать его среднюю доходность к погашению, сейчас составляет 28,7% годовых (включает в себя свободные деньги, размещенные в РЕПО с ЦК под примерно 16% годовых).

( Читать дальше )

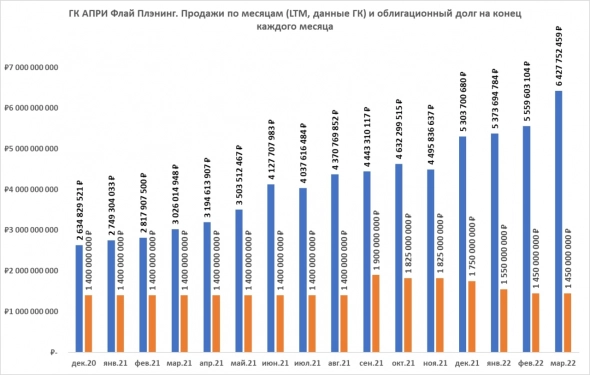

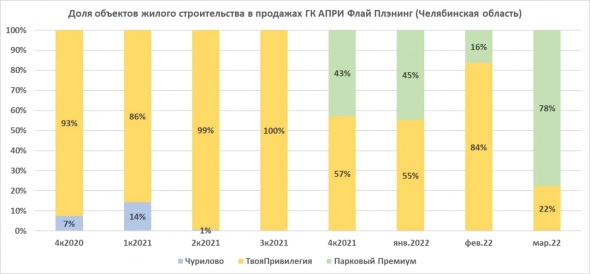

Блог компании Иволга Капитал |ГК АПРИ Флай Плэнинг. Данные о продажах жилья за март 2022

- 08 апреля 2022, 08:19

- |

ГК АПРИ Флай Плэнинг предоставило нам информацию о продажах за март. Все продаваемые объекты жилого строительства на сегодня находятся в Челябинской области.

Продажи марта оказались высокими, 1,214 млрд.р., на фоне ажиотажного спроса населения на жилье и всё ещё дешевую ипотеку. В апреле они ожидаются значительно ниже мартовских, вплоть до 200-300 млн.р. Последнее, в свою очередь, не является неожиданностью. Группа готовится к стагнации продаж на протяжении, минимум, всего 2-го квартала.

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфеля ВДО PRObonds #1. Падение с начала года - -16,7%

- 08 апреля 2022, 08:09

- |

Сначала небольшой дисклеймер. В ближайшие дни будет опубликована методика расчета публичных портфелей ВДО. Под нее история портфелей будет пересчитана и может незначительно отличаться как по долям входящих в них бумаг, так и по результативности.

Оценка результата портфеля высокодоходных облигаций PRObonds #1 за последние 365 дней, с 7 апреля 2021 года по 7 апреля 2022 — -12,5%. С начала 2022 года портфель потерял 16,7%.

Средняя перспективная доходность портфеля #1 (сумма доходностей к погашению облигаций и доходность денежной позиции) на текущий момент – 29% годовых. Средняя дюрация портфеля с учетом денежной позиции – 1,49 года. Это позволяет рассчитывать на достаточно быструю компенсацию глубокой просадки, произошедшей в 1 квартале. Ожидаемый до конца года возврат портфелем дохода в пересчете на стоимость портфеля на начало года – в среднем, 16,7%. Т.е. при избегании дефолтов портфель должен закончить 2022 год в районе нулевой доходности (с очевидным проигрышем инфляции).

( Читать дальше )

Блог компании Иволга Капитал |ОООО "Калита" выпустило пресс-релиз о рисках для бизнеса и кредитоспособности

- 30 марта 2022, 12:39

- |

Текст пресс-релиза на сервере раскрытия информации: https://www.e-disclosure.ru/portal/event.aspx?EventId=eh0zPJAzv0GD60wKl1abAA-B-B

Мы трактуем формулировку «значительные риски для непрерывной работы бизнеса и сохранения его кредитоспособности» как резко возросший дефолтный риск по облигациям ООО «Калита»

Блог компании Иволга Капитал |Увеличение доли облигаций ГК Страна Девелопмент в портфелях PRObonds #1 и #2

- 30 марта 2022, 08:30

- |

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал