Блог компании Иволга Капитал |Портфель PRObonds ВДО. 31% с мая по май. 13,6% на перспективу. Деньги и первичка/вторичка. ЭкономиЛизинг

- 11 мая 2023, 06:48

- |

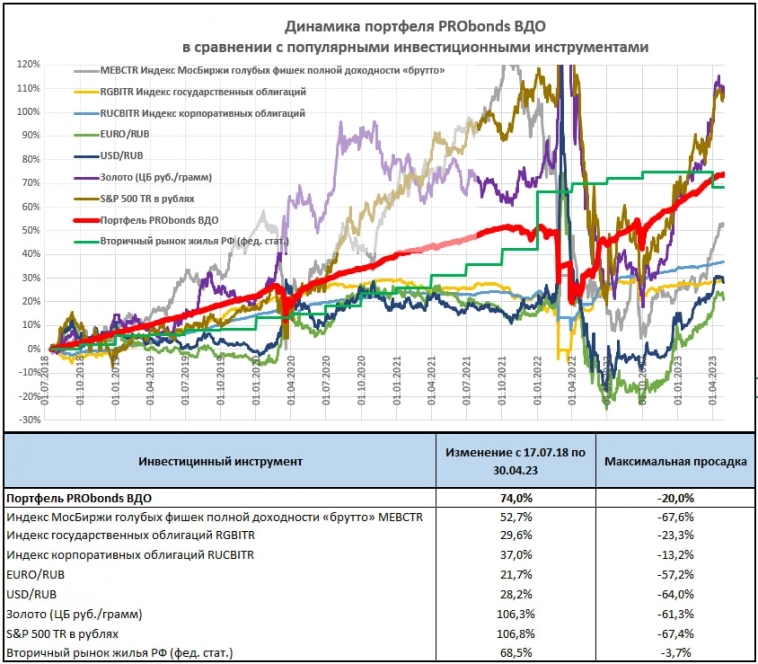

Наш публичный портфель PRObonds ВДО продолжает поступательное движение вверх. Росту без коррекций уже 7,5 месяцев. Периоды непрерывного повышения бывали и продолжительнее, но в этот раз рекордна скорость роста.

В цифрах о результатах. С мая по май портфель вырос 31%. Средняя годовая доходность за почти 5 лет ведения портфеля – 12,3% (это с учетом комиссий, но до НДФЛ; если вычесть НДФЛ, получим 10,7%). С июля 2018 года портфель прибавил 74%. С начала 2023 года прирост 8%.

Основные характеристики портфеля PRObonds ВДО на 10 мая:

• Кредитный рейтинг портфеля: ВВВ по нац.шкале,

• Дюрация: 1 год,

• Внутренняя (ожидаемая) доходность: 13,6% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |О результатах вложений в ВДО и сколько мы заработали нашим клиентам в ДУ в прямом эфире 11 мая 16:00

- 10 мая 2023, 16:45

- |

Новый формат. Новый спикер. Новые темы.

О результатах вложений в ВДО, о том, сколько мы заработали нашим клиентам в ДУ, и о том, как участвовать в наших первичных размещениях — Елена Богданова, глава фронт-офиса ИК Иволга Капитал

💬 Присоединяйтесь к прямому эфиру завтра, 11 мая, в 16:00

Блог компании Иволга Капитал |Срез результатов доверительного управления ИК Иволга Капитал. Средняя доходность 15,8% годовых. Активы - 479 млн.р.

- 10 мая 2023, 07:38

- |

Оценка средней доходности счетов доверительного управления в ИК Иволга Капитал остается вблизи 16% годовых. Это усреднение для всех счетов вне зависимости от даты их открытия. В доходности учтены наши комиссии (1% в год от активов) и, в основном, учтем НДФЛ.

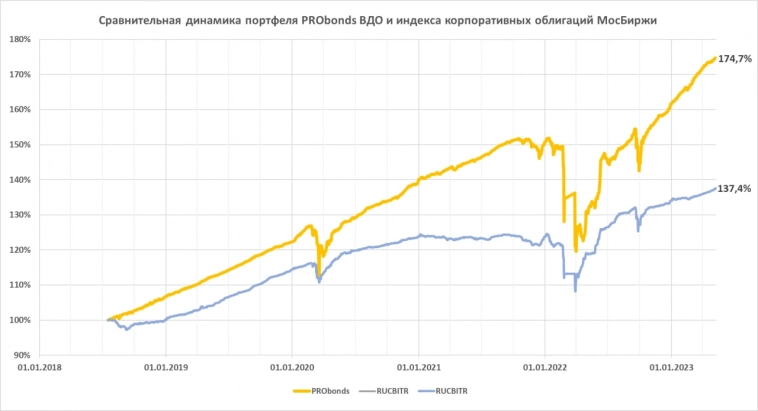

Доходность ДУ, которое мы строим в основном на высокодоходных облигациях, заметно опережает доходность публичного портфеля PRObonds ВДО. Среднегодовая доходность публичного портфеля за почти 5 лет, что мы его ведем – 12,3%,

( Читать дальше )

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО по итогам 2022 года

- 07 мая 2023, 11:34

- |

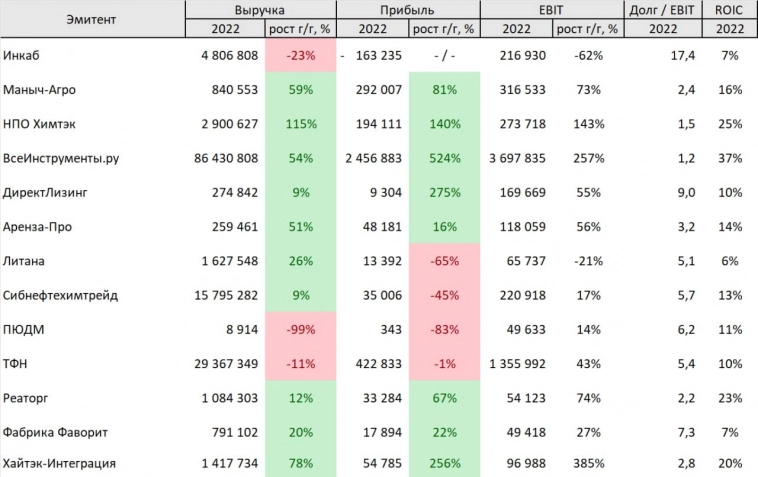

Полная версия таблицы с дополнительной информацией и предыдущими отчётностями тут

Подавляющее большинство эмитентов в том или ином виде опубликовали отчётности за 2022.

Без публикаций (не считая девелоперов):

• КЛВЗ КРИСТАЛЛ

• ЗАО СуперОкс (группа с С-Инновации)

На будущей неделе постараемся опубликовать данные по МСФО отчётностям эмитентов ВДО

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Светофор Групп, Бифорком Тек, Ред Софт)

- 06 мая 2023, 10:58

- |

🟢ПАО «Светофор Групп»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB и изменил прогноз на позитивный

ПАО «Светофор Групп» является оператором образовательных услуг по подготовке водителей. Компания осуществляет полный цикл обучения водителей транспортных средств всех категорий.

Установление позитивного прогноза обусловлено ожиданиями агентства по сохранению финансового профиля Компании в 2023 году, устойчивого уровня показателя EBITDA на уровне прошлого года, что при дальнейшей амортизации облигационного займа может привести к снижению долговой и процентной нагрузки. Однако, агентство продолжает отмечать риски, связанные с управлением ликвидностью, так как большая часть денежных средств на балансе Компании, находятся под управлением ИК Риком-Траст, что продолжает оказывать давление на оценку качественной и прогнозной ликвидности Компании.

Отношение долга на 31.12.2022 к EBITDA составило 1.7х (2.9х за 2021 год), что оценивается агентством как умеренно низкий уровень долговой нагрузки.

( Читать дальше )

Блог компании Иволга Капитал |МФК Займер опубликовал бухгалтерскую отчетность за 1 квартал 2023 года

- 05 мая 2023, 16:32

- |

МФК «Займер» сообщает о публикации промежуточной бухгалтерской отчетности (все формы) за 1 квартал 2023 года.

— Активы — 8 180,7 млрд руб.

— Обязательства — 2 385,5 млрд руб.

— Капитал — 5795,2 млрд руб.

— Прибыль — 1726,0 млрд руб.

С отчетностью можно ознакомиться по ссылке

/Облигации МФК Займер входят в портфель PRObonds ВДО на 8,7% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Роделен опубликовал данные бухгалтерской отчетности по итогам 1 кв. 2023 года и МСФО по итогам 2022 года

- 05 мая 2023, 16:23

- |

Публикуем (ФСБУ) по итогам 1 квартала 2023 года. Все бухгалтерские показатели указаны в тыс. руб.

В скобках указаны показатели на 31.12.2022

- Валюта баланса: 2 214 915 (2 018 884) +10%

- Собственный капитал: 376 127 (351 775) +7%

В скобках указаны показатели за 1 квартал 2022

- Чистая прибыль: 24 353 (23 325) +4%

- Валовая прибыль: 92 017 (67 689) +36%

- Выручка: 102 014 (78 086) +31%

ВАЖНО

Напоминаем, что с 01.01.2022 применяется новый федеральный стандарт бухгалтерского учета (ФСБУ 25/2018 Аренда). Для всех лизинговых компаний существенные изменения коснулись выручки и даты начала признания дохода, что повлекло за собой отложенный эффект начала признания дохода.

Портфельные показатели:

- Остаток лизинговых платежей, млрд. руб.: 2,95

- Остаток ссудной задолженности, млрд. руб.: 1,47

- Коэф. платежи/долг = 2

Отчетность для ознакомления доступна по ссылке

Также на сайте компании размещена отчетность по МСФО по итогам 2022 года.

Отчетность доступна по ссылке

( Читать дальше )

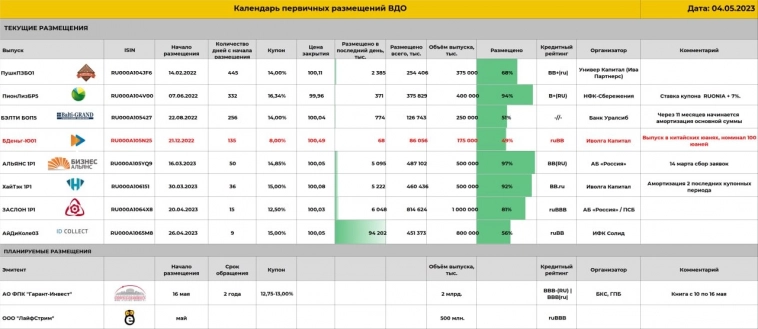

Блог компании Иволга Капитал |Календарь первичных размещений ВДО и актуальные выпуски ИК Иволга Капитал

- 05 мая 2023, 08:27

- |

Актуальные выпуски, организованные ИК Иволга Капитал:

- Выпуск Хайтэк-Интеграция 001P-01 размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 49%

Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО (33% за 365 дней, 13,7% внутренняя доходность). Апрель. Замедляя бег

- 05 мая 2023, 07:01

- |

Блог компании Иволга Капитал |Сокращение позиций в портфелях PRObonds

- 04 мая 2023, 09:45

- |

В портфеле PRObonds ВДО сокращаются доли облигаций:

— Маныч02,

— ЛТрейд 1P5,

— АПРИФП 2Р1,

— АПРИФП 2Р2.

Каждое сокращение — на 0,1% от активов в день в течение 5 ближайших сессий, начиная с сегодняшней (исключение — ЛТрейд 1P5, там для полного вывода бумаги достаточно 4 сессий).

В портфеле PRObonds Акции совокупная доля акций сегодня сокращается с 47,5% до 45%.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал