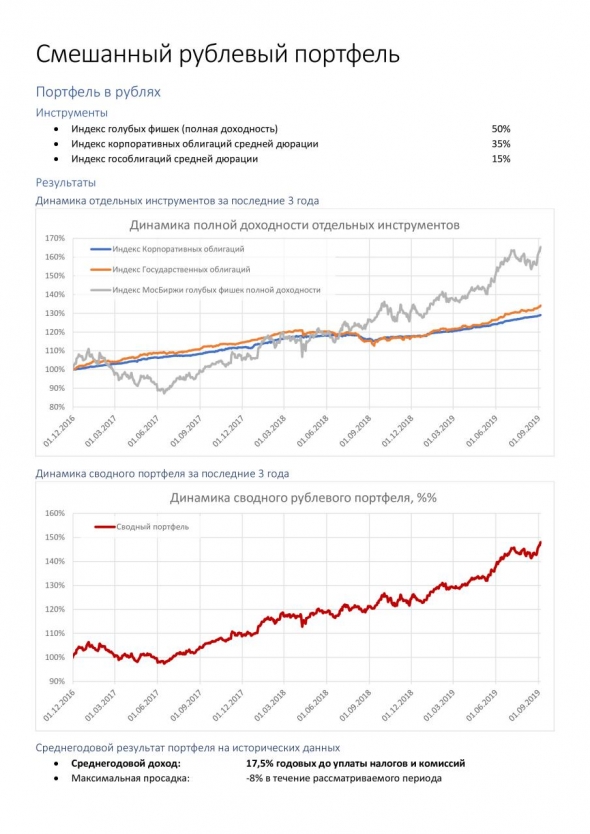

Блог им. andreihohrin |Смешиваем акции и облигации. Получаем?

- 12 сентября 2019, 08:27

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- комментировать

- ★2

- Комментарии ( 23 )

Блог им. andreihohrin |Вкладываться в российские акции выгодно. По крайней мере, было выгодно

- 12 сентября 2019, 07:47

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

( Читать дальше )

Блог им. andreihohrin |Недельный прогноз: неуверенность

- 10 сентября 2019, 09:14

- |

Про золото, нефть, акции, облигации и рубльСегодняшние прогнозы будут иметь слабую предсказательную ценность. Поскольку понимание, набрали ли основные активы инерцию для продолжения трендов или, напротив, истощили эту инерцию, очень относительное.

Про золото, нефть, акции, облигации и рубльСегодняшние прогнозы будут иметь слабую предсказательную ценность. Поскольку понимание, набрали ли основные активы инерцию для продолжения трендов или, напротив, истощили эту инерцию, очень относительное.Скорее всего, готово продолжить снижение золото. Однако линию восходящего тренда можно провести сейчас на уровне 1 480 долл./унц., и пока драгметалл не достиг этого значения. Соответственно, возможны вариации. Наш скепсис по отношению к инструменту – давний и зиждется на затоваривании рынка дорогим активом (премия к себестоимости – 50-150%). В то же время, избегал бы категоричности, с учетом продолжения опережающей эмиссии бумажных денег.

Нефть долго ожидалась выше 60 долл./барр. И достигла 62-62 долл. Теперь также стоит вопрос о способности продолжить растущий тренд. Скорее, рост продолжится. Но, видимо, через остановки и просадки.

Наверно, с большей степенью уверенности можно предполагать дальнейшее повышение американского рынка акций. Этот рост давно вышел за фундаментально обоснованные рамки. Однако денежное давление способно вытолкнуть рынок выше еще на 5-10%, в район 3 100 – 3 300 п. по S&P500. Дальше, с гораздо большей уверенностью, можно будет предполагать слом долгосрочного растущего тренда.

Российские акции отчасти повторяют эту динамику. Хотя отечественный рынок и дешевле западных, причем примерно втрое по сопоставимым показателям, он также является заложником общемировых финансовых тенденций.

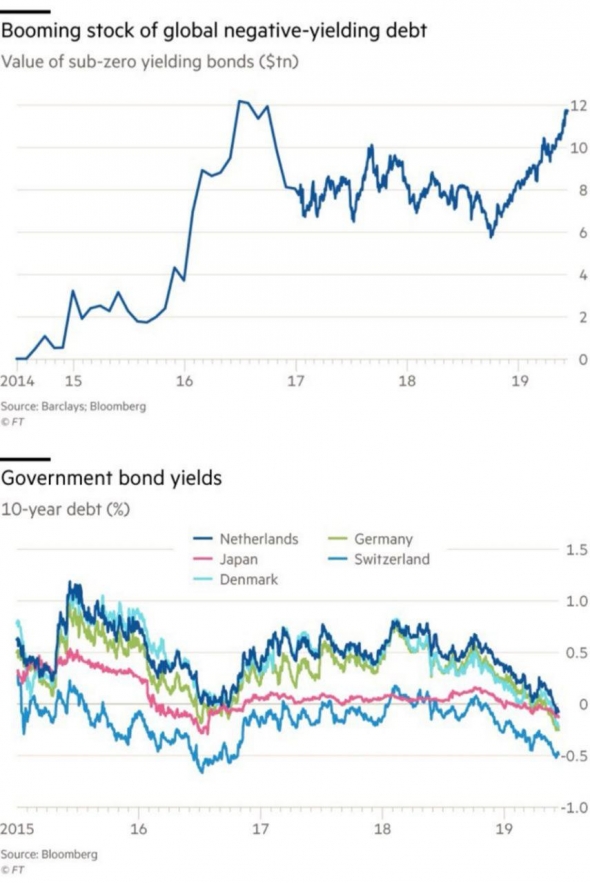

Что касается долгового рынка, облигации в твердых валютах становятся все менее привлекательными по доходностям и все более спекулятивными по своему использованию. В сложившейся ситуации рублевые облигации получают отличную подпитку внешним спросом. Однако, скорее всего, наиболее массовый спрос уже позади. На понижении ключевой ставки 6 сентября ОФЗ, фактически, не отреагировали ростом цен, подтверждая этот тезис. Видимо, главные положительные инвестиционные ожидания уже в ценах. А сами цены, вероятно, окажутся в перспективе недель более-менее стабильными, без выраженной тенденции к росту, как это было последние месяцы. Хотя корпоративные облигации, к которым ранее не было столь высокого интереса покупателей и которые сохранили доходности иногда выше 8%, получили стимул к повышению, стимул, предположительно, еще не полностью реализованный.

Динамика рубля под вопросом. Хотелось бы ждать его укрепления. И, наверно, это ожидание будет продуктивным. На горизонте нескольких месяцев рубль, вероятно, будет более предпочтительной валютой для инвестирования и сохранения денег, нежели доллар или евро. Но ближайшие колебания национальной валюты слабо предсказуемы.

@AndreyHohrin

( Читать дальше )

Блог им. andreihohrin |Чего ждать от российской валюты и фондовых активов?

- 22 августа 2019, 07:49

- |

О том, что российские акции последние недели падали, знают многие. О том, что падал рубль, знают, наверно, все. Насколько целостна тенденция падения стоимости российских активов? Гладя на облигации, вообще, перестаешь думать про фондовые падения. Индексы гособлигаций, корпоративных, высокодоходных облигаций показывают убедительно стабильную положительную динамику. Прошлые падения рубля, российских акций и облигаций отличались относительной синхронностью. Июльско-августовское ослабление рубля в параллели с глубокой просадкой рынка акций происходило на фоне растущего рынка рублевых облигаций.

Разрешение парадокса – либо в предстоящей коррекции облигационного рынка, либо в восстановлении фондового и валютного. В действительности вероятен компромисс. Скорее всего, рубль не сможет активно возвращаться на тренд усиления, однако и потенциал своей слабости он уже, думается, исчерпал. Тогда как

( Читать дальше )

Блог им. andreihohrin |Сценарии и прогнозы для биржевых инструментов. На неделю. Рубль, доллар, евро, акции, облигации, нефть, золото

- 29 июля 2019, 08:38

- |

- S&P500 (американские акции). В преддверии и, вероятно, по итогам заседания ФРС США по ставке американские акции, предположительно, продолжат находится в растущей тенденции. Решение ФРС, каким бы оно ни было (за исключением варианта ужесточения денежной политики), способно толкнуть рынки рисковых активов, в особенности американский фондовый рынок, вверх. В базовом сценарии стимул от риторики и политики ФРС окажется недолгим.

- Российский рынок акций. В конце прошлой недели российские акции показали разворот цен вверх. На фоне предполагаемого усиления мирового спроса на фондовые активы российский рынок, скорее всего, продолжит начатое в четверг-пятницу восхождение. Оно тоже рискует оказаться недолговременным.

- Нефть. Понимание, как и неделю назад, слабое. На графике просматривается треугольник, берущий начало осенью прошлого года: каждый следующий локальный максимум ниже предыдущего, каждый минимум – выше предыдущего. Сейчас нефть внизу этой формации. Если основываться на спросе «на всё» под эгидой решений ФРС, то сейчас более благодатный момент для покупки, нежели для продажи. Потенциал роста, по аналогии с американскими и российскими акциями, небольшой.

( Читать дальше )

Блог им. andreihohrin |Монетарная политика не регулятор развития. Или не покупайте акций

- 18 июня 2019, 08:18

- |

Но долг, даже с отрицательной ставкой обслуживания, требует возвратности. Пока эффективны лишь механизмы его накопления. Каковы будут механизмы возврата – вопрос. Рефинансирование существующих займов за счет выпуска новых на перспективе лет возможно только с положительной и, возможно, существенно положительной процентной ставкой. Инвесторы дают деньги взаймы под отрицательные проценты только в надежде на еще большее удешевление денег в будущем и в надежде на соответствующий прирост тела самих облигаций. Поэтому, кстати, длинные бумаги с нулевыми/отрицательными ставками для покупателей часто предпочтительнее.

( Читать дальше )

Блог им. andreihohrin |Прогноз на неделю. Американские, российские акции, нефть, рубль, золото, облигации

- 27 мая 2019, 07:47

- |

• Американские акции. Наиболее вероятным видится сокращение волатильности, при этом вероятно и постепенное повышение индекса S&P500 к исторически максимальным значениям (+3-5% к нынешним котировкам). На рынке формируются условия для перелома долгосрочного растущего тренда. Но эти условия не сформированы.

• Российские акции. Повышение также более вероятно. Российские акции существенно дешевле европейских и американских и имеют дивидендную доходность примерно в 3 раза выше последних. Потенциальное повышение отечественного рынка представляется ограниченным, как и в случае с рынком акций США, и, по нашей оценке, в течение месяца сменится болезненной коррекцией, как следствием падения нефтяных цен и коррекции глобального рынка акций. И все же, на сегодня российские акции еще не отыграли всей инерции своего роста.

• Нефть. Глубокое падение последних дней, скорее всего, не будет иметь продолжения. Нефть поддерживается мировым спекулятивным спросом. Пока спекулятивные рынки будут находиться под его восходящим давлением, а сейчас это так, нефть тоже будет иметь опору и настрой на ростовой тренд.

( Читать дальше )

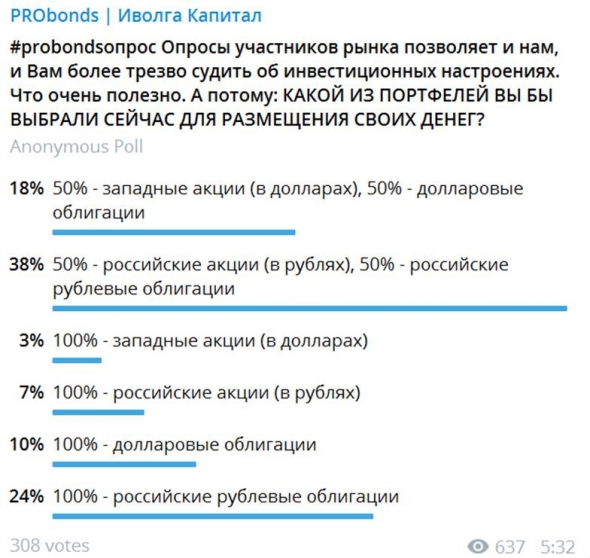

Блог им. andreihohrin |Русский инвестор спокоен, и это хорошо. Итоги опроса PRObonds

- 25 мая 2019, 09:01

- |

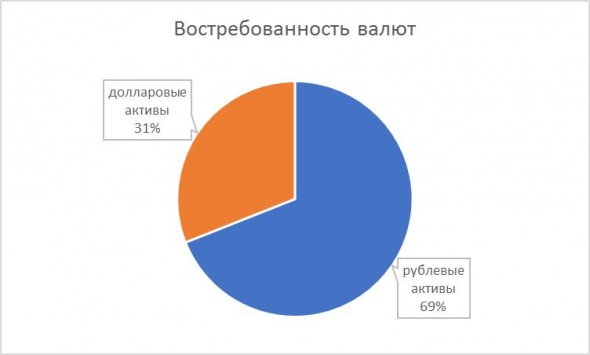

В телеграм-канале PRObonds я провел небольшой опрос, для оценки популярности основных классов инструментов и валют. Опрос очень упрощен, но позволяет сделать несколько выводов.

Во-первых, рубль и инвалюта (мы брали доллар) примерно одинаково предпочтительны для российских розничных инвесторов. То, что долларовые инструменты составляют чуть менее трети предпочтений – нормально. Живем-то в России. В общем, страстей по доллару не отмечено. Эйфории по рублю тоже.

( Читать дальше )

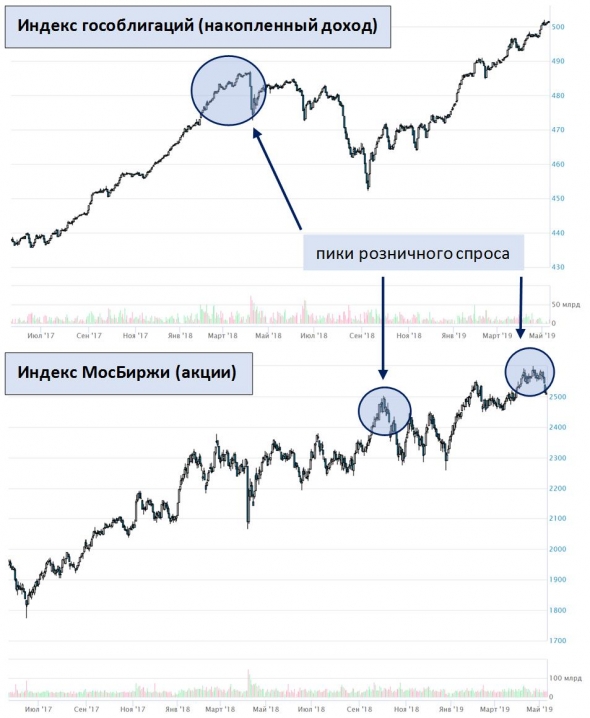

Блог им. andreihohrin |Играйте против пайщиков

- 14 мая 2019, 08:17

- |

Своевременная статья на актуальную тему от газеты «Коммерсантъ» (https://www.kommersant.ru/doc/3966149). Вот основные ее тезисы:

1. Апрель – первый месяц с октября прошлого года, когда наблюдался чистый приток средств инвесторов в паевые фонды.

2. Наибольшим спросом пользовались фонды с агрессивными стратегиями, т.е. фонды акций и смешанных инвестиций.

3. Причем среди инвестпредпочтений лидируют индексные фонды на американский рынок акций.

4. Приток денег в фонды акций в первую очередь следствие оттока из фондов облигаций.

Как это можно прокомментировать?

• Розничные инвесторы – инвесторы, действующие с запозданием и действующие нерационально. Не искушенный в рынке человек принимает решение купить или продать, глядя на график. Цена долгое время росла – легко и хочется купить, ведь есть история роста. Цена долго падала – зеркальное поведение. Тогда

( Читать дальше )

Блог им. andreihohrin |Портфелей PRObonds станет больше

- 13 мая 2019, 08:21

- |

10 месяцев назад мы начали вести первый портфель, состоящий строго из ВДО. Спустя 3 месяца ввели второй портфель, включающий в себя спекуляции. Оба портфеля дали отличные результаты. Портфель PRObonds #1 удерживает доналоговую доходность в районе 15% годовых, портфель PRObonds #2 – ближе к 20%. Практическое доказательство качества наших инвестрешений позволяет или даже заставляет расширить число портфелей. Так что в ближайшие дни мы запустим еще пару портфелей:

- Портфель №3. Короткие облигации максимального кредитного качества (ОФЗ, субфеды и крупнейшие корпорации) + спекулятивная часть, аналогичная портфелю PRObonds #2. Цель по доходности – 10-15% годовых.

- Портфель №4. Портфель российских акций, состоящий, максимум, из 10 наиболее ликвидных бумаг, с возможностью хеджирования его падений через фьючерсную позицию. Цель по доходности – 15-20% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал