Блог им. andreihohrin

Монетарная политика не регулятор развития. Или не покупайте акций

- 18 июня 2019, 08:18

- |

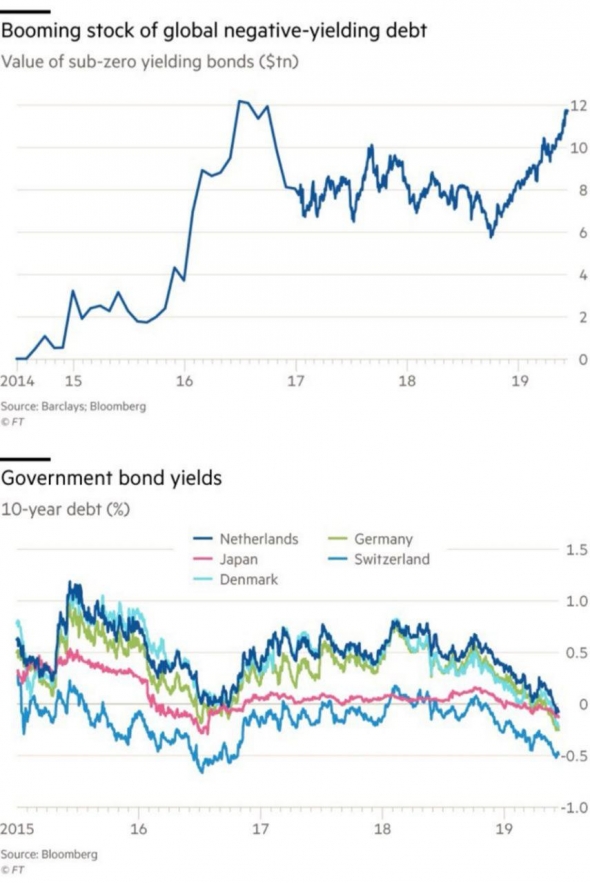

Но долг, даже с отрицательной ставкой обслуживания, требует возвратности. Пока эффективны лишь механизмы его накопления. Каковы будут механизмы возврата – вопрос. Рефинансирование существующих займов за счет выпуска новых на перспективе лет возможно только с положительной и, возможно, существенно положительной процентной ставкой. Инвесторы дают деньги взаймы под отрицательные проценты только в надежде на еще большее удешевление денег в будущем и в надежде на соответствующий прирост тела самих облигаций. Поэтому, кстати, длинные бумаги с нулевыми/отрицательными ставками для покупателей часто предпочтительнее.

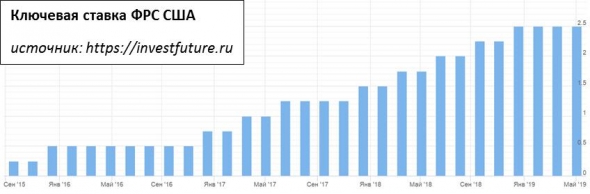

В общем, как разрешать психоделический парадокс накопления долгов с отрицательной ставкой, подтвержденного рецепта нет. Но есть наблюдения эффективности сверхмягкой монетарной политики. Например, индексы акций. Удешевление или стабилизация низкой стоимости денег не дают фондового роста. Они даже перестают быть полноценной поддержкой фондовым рынкам. Последний год деньги были дешевы или дешевели. И последний год рынки, в большинстве, были нестабильны или падали.

Завтра ФРС будет объявлять ключевую ставку. Сохранит на 2,5% или понизит? Шансы на понижение уже не нулевые, шансы на объявлении о готовности к понижению в ближайшие месяцы значительны.

Что дальше? Дальше – продолжение отрыва денежного рынка от фондового, да и корпоративного долгового. В этой связи, как бы обнадеживающе не выглядели действия центробанков и как бы благосклонны к рынкам не были слова экспертного сообщества, избегайте акций и длинных долговых бумаг. Стимулировать их рост или стабильность с каждой итерацией сложнее. Обрушить – все проще.

Я не такой уж отчаянный апологет облигаций в целом и коротких высокодоходных бумаг в частности. Но в последний, как минимум, год это один из лучших инструментов сохранения и приращения капитала. А на ближайшие месяцы – возможно, и лучший.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

почему? они меньше вырастут при дальнейшем падении ставок.

а что с ними будет при повышении ставок? обнулятся ?

рынки сошли с ума…