Блог компании Иволга Капитал |Онлайн-конференция для инвесторов МФК ВЭББАНКИР 17 июня

- 16 июня 2022, 15:39

- |

17 июня в 17:00, Вэббанкир проведет онлайн-конференцию для инвесторов. Присоединяйтесь.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Предварительные параметры облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов, переменный купон, первый год - 22%)

- 10 июня 2022, 18:21

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР:

- Объем выпуска — 100 млн рублей

- Срок обращения — 1260 дней (3,5 года)

- Ориентир дата начала размещения — 16 июня

- Периодичность купона — месяц

- Ориентир ставки купона (купон — 30 дней):

- 22% — 1 – 12 купонные периоды

- 18% — 13 – 18 купонные периоды

- 16% — 19 – 24 купонные периоды

- 14% — 25 – 30 купонные периоды

- 12% — 31 – 42 купонные периоды

( Читать дальше )

Блог компании Иволга Капитал |Публичные МФК. Review исследования по итогам 1 кв. 2022

- 09 июня 2022, 15:01

- |

Первый квартал 2022 года стал настоящим испытанием для всего российского бизнеса. Многие изменения носят более долгосрочный характер, но уже можно делать первые выводы, как себя чувствуют разные отрасли.

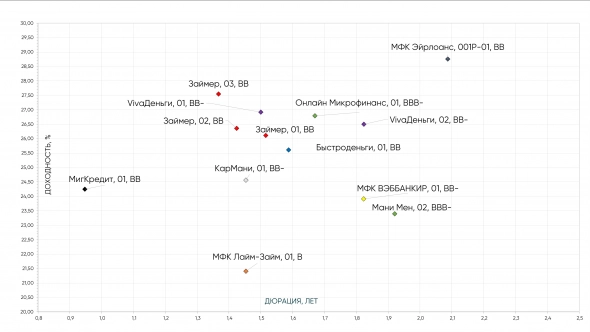

Мы обновили наше ежеквартальное исследование по публичным МФО, проанализировав отчетности компаний за 1 квартал, отраслевой отчет ЦБ, деловые СМИ, пресс-релизы рейтинговых агентств, рыночную статистику.

Основные выводы:

- Отчетности пока не отражают снижение выручки вследствие снижения выдач;

- Несмотря на возросший NPL, его уровень остается на невысоких значениях, это не оказывает критического давления на прибыльность МФО;

- Рентабельность (ROE) снизилась на 3%, но остается на высоком уровне порядка 15%;

- Отрасль смогла адаптироваться к изменившимся реалиям, и мы ожидаем восстановление выдач во 2 и 3 кварталах 2022;

- Доходности облигаций МФО остаются на высоких уровнях, но показывают снижающуюся динамику. По соотношению риск/доходность сегмент выглядит недооцененным.

( Читать дальше )

Блог компании Иволга Капитал |Деньги стали доходить и до ВДО. На примере микрофинансовых облигаций

- 07 июня 2022, 12:18

- |

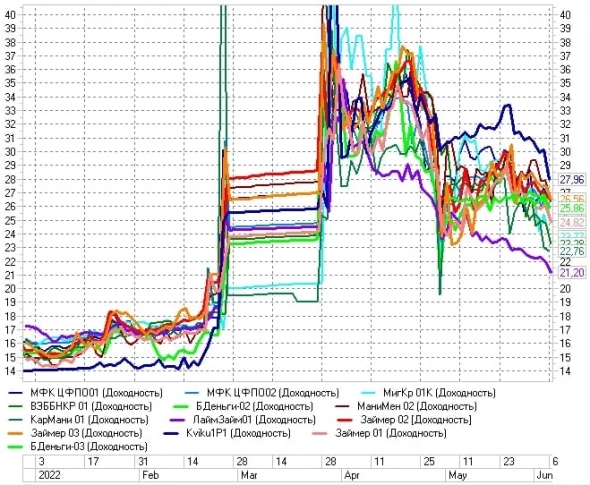

Динамика доходностей облигаций МФО с начала года. До уровней именно начала года далеко. Но далеко уже и до уровней начала апреля. Деньги стали доходить и до ВДО-шек.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

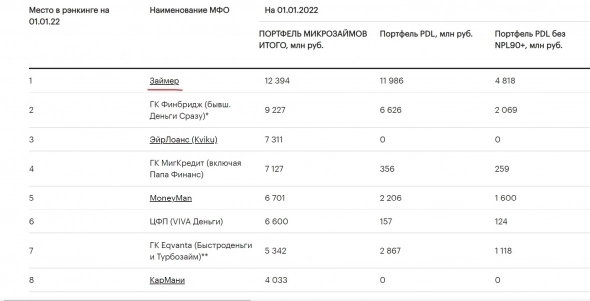

Блог компании Иволга Капитал |Эксперт РА: опубликованы рэнкинги МФО по итогам 2021 года

- 07 июня 2022, 04:13

- |

Согласно анализу экспертов, МФК «Займер» является лидером рынка:

- по общему размеру портфеля микрозаймов,

- по объему выданных за год займов,

- по объему чистой прибыли.

По размеру регулятивного (собственного капитала) МФК «Займер» занимает второе место, но в то же время лидирует по годовому росту этого показателя среди всех МФО.

С рэнкингом можно ознакомиться по ссылке https://raexpert.ru/rankings/mfi/2021/

/ Облигации МФК «Займер» входят в портфели PRObonds на 4,8% от активов/

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/www.probonds.ru

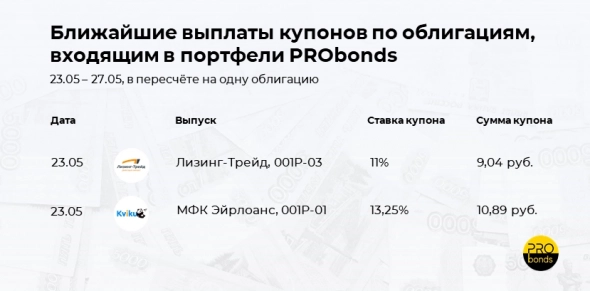

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 23 мая 2022, 09:12

- |

23.05.2022

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты, ставка купона 11% Сумма купона 9,04 руб.

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты, ставка купона 13,25% Сумма купона 10,89 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |МФК Быстроденьги: взгляд на кризис 2022 года. Прямой эфир

- 16 мая 2022, 07:58

- |

🚀 БыстроДеньги начали первое размещение облигаций после весенней остановки торгов (ruBB, 150 м.р., 3 года, купон первых 4 месяцев — 24%, далее КС+5%, только для квалифицированных инвесторов).

( Читать дальше )

Блог компании Иволга Капитал |Прямой эфир с МФК "Займер": финансовые и операционные результаты компании за 1 квартал 2022 года.

- 12 мая 2022, 18:47

- |

( Читать дальше )

Блог компании Иволга Капитал |Влияние кризиса на отрасль МФО: разбираем отчетность Мани Мен

- 06 мая 2022, 20:29

- |

Мани Мен опубликовал отчётность за 1 квартал 2022. Отчётности 2022 года вызывают особый интерес, так как начинают отражать последствия нового кризиса. Отрасль МФО, как нам представляется, пострадала незначительно.

На примере Мани Мена мы видим рост выручки, при этом за счёт роста резервов и издержек на привлечение, прибыльность компании снижается. Несмотря на снижение прибыли у компании остаётся высокий запас маржинальности, по итогам 1 квартала (LTM) ROIC составил 27%

Основные финансовые результаты (LTM):

• Процентные доходы 15,7 млрд. (+92%)

• Чистая прибыль 1,5 млрд. (-11%)

• Финансовые обязательства 4 млрд.

• Капитал 2,9 млрд.

• Доля резервов в чистых процентных доходах 63%

• Долг / EBIT 1,78

Источник: www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 4% от активов/

Больше информации в телеграм-канале t.me/probonds

Блог компании Иволга Капитал |Исследование ИК "Иволга Капитал": Публичные МФК. Итоги 2021 года и прогнозы на 2022 год

- 21 апреля 2022, 13:12

- |

Как прошел 2021 год для крупнейших МФО России?

- Мы оцениваем финансовое положение крупнейших МФК как стабильное

- Большая часть МФК вышла в активную фазу заимствований на бирже в 2021 году. С учетом среднего срока обращения 3 года, риски рефинансирования облигационного долга для отрасли не высоки

- Публичные МФК справились с первичным оттоком по договорам займов, поставив рыночные ставки, мы не видим существенных оттоков прямых займов

- Отрасль частично пострадала из-за ограничений по расчетам с нерезидентами. Российские МФК, кредитовавшиеся на зарубежных P2P площадках, потеряют этот источник пассивов на горизонте года. Тем не менее, зарубежные площадки ведут себя конструктивно и мы видим возможности для взаимовыгодного урегулирования обязательств

- В целом, мы рассматриваем отрасль как одну из наименее пострадавших на фоне экономического кризиса. В 2022 году мы прогнозируем снижение маржинальности МФО, которое будет вызвано ростом дефолтности клиентов и снижением стоимости портфелей просрочки. С другой стороны, мы видим снижение стоимости лидогенерации и не ожидаем ужесточения регулирования в ближайшее время, это окажет поддержку прибыльности. Запаса собственного капитала и маржинальность крупнейших МФК достаточно для преодоления кризиса, хотя мы и можем увидеть ухудшение финансовых показателей внутри 2022 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал