Блог компании Иволга Капитал |Обновление кредитных рейтингов в ВДО и розничных облигациях (ЛСР - подтверждение А | Унител - понижение до B+ | Мегатакт - рейтинг на пересмотре)

- 14 декабря 2024, 09:35

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ПАО «Группа ЛСР»

Эксперт РА подтвердил кредитный рейтинг на уровне ruA

ПАО «Группа ЛСР» — диверсифицированная крупная строительная компания, работающая на рынке с 1993 года и реализующая проекты в Санкт-Петербурге, Ленинградской области, Москве, Екатеринбурге и Сочи.

По расчетам агентства, отношение долга, скорректированного на денежные средства и на средства на эскроу-счетах, на 30.06.2024 к EBITDA по МСФО за 12 предшествовавших месяцев составило 1,6х (годом ранее – 3,2х).

Прогнозная ликвидность компании находится на уровне выше среднего: операционный денежный поток на горизонте года от отчетной даты с учетом остатка денежных средств и невыбранных кредитных линий полностью покрывает плановые платежи по долгу и капитальным затратам.

🔴ООО ПКФ «Мегатакт-НН»

НКР подтвердило кредитный рейтинг на уровне BB.ru и установило прогноз «рейтинг на пересмотре — неопределённый прогноз»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 декабря 2024 г.

- 13 декабря 2024, 18:34

- |

Блог компании Иволга Капитал |Календарь первички ВДО и розничных облигаций (СЗА, купон 31% | АПРИ, купон 30% или КС + 8% | ЭТС, купон КС + 5,5% | ТГК 14, купон 26,5% или КС + 6,5% | Новые технологии, купон 28% или КС + 6,75%)

- 13 декабря 2024, 09:51

- |

Актуальные размещения от Иволги Капитал

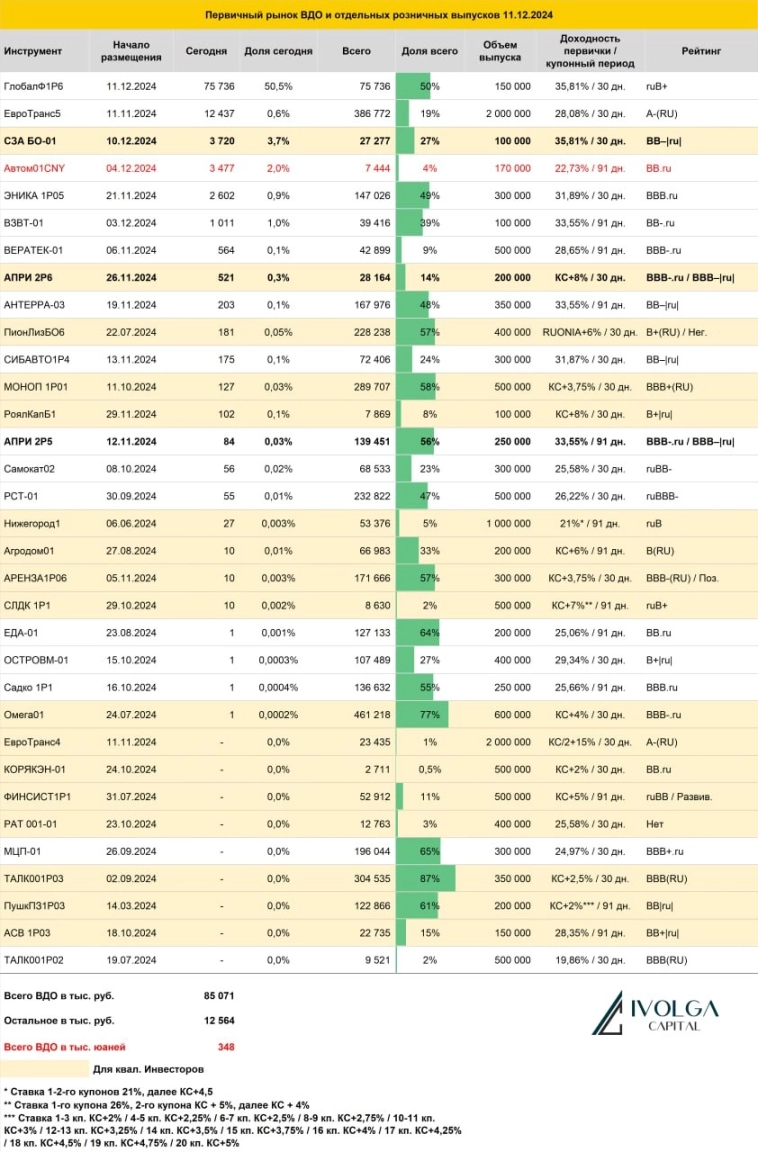

• ПКО СЗА БО-01 (BB–|ru|, 100 млн руб., ставка купона 31%, YTM 35,81%, дюрация 2 года) размещен на 29%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона КС+8) размещен на 14%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 56%.

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (8,9% за 12 мес). Рынок не дает голову поднять

- 13 декабря 2024, 07:11

- |

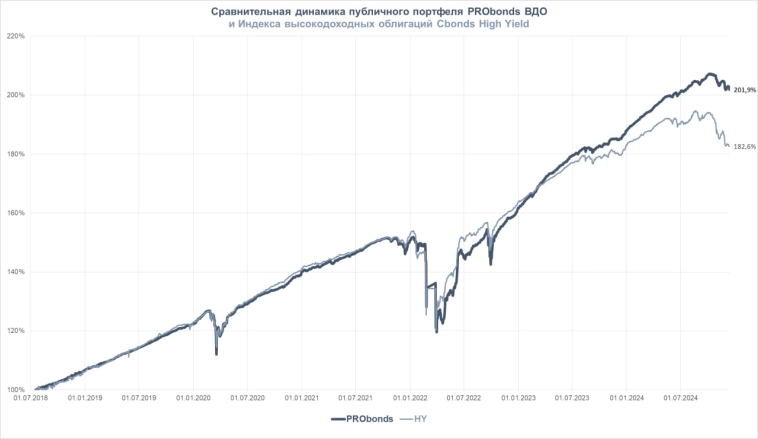

Из хорошего (?) – мы не в минусе. • Публичный портфель PRObonds ВДО имеет с начала 2024 года 7,4%, за последние 12 месяцев 8,9% (в исполнении доверительного управления – около 12%, после комиссий, до НДФЛ).

На фоне депозитов слабенько: средняя максимальная ставка депозита за последние 12 мес – 16,5%. На фоне рынка – очень ничего: • Индекс высокодоходных облигаций Cbonds High Yield принес 1,5% за 12 мес и чистый минус с начала года. Минус в ОФЗ приближается к двузначной величине.

В общем, из плохого – всё остальное. Котировки падают и падают. Доходности растут и растут

• Портфель PRObonds ВДО при кредитном рейтинге между А и А+ имеет на вчера доходность к погашению почти 38% (только облигационная часть – почти 46%).

Радоваться надо бы. Если отбросить контекст. Но • проблема не в том, что доходности выросли. Это, вообще, благо для инвестора. А в том, с какой скоростью они растут. 36% годовых к погашению давали наши облигации всего месяц назад. Тогда казалось пределом. Спустя месяц получаем 46%. Еще через месяц – 56%?

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 декабря 2024 г.

- 12 декабря 2024, 18:35

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 декабря 2024 г.

- 11 декабря 2024, 18:35

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 декабря 2024 г.

- 10 декабря 2024, 18:38

- |

Блог компании Иволга Капитал |Календарь размещений ВДО и не только (СЗА под фикс 31%, Новосибирскавтодор до 29%, Полипласт под КС + до 6%)

- 10 декабря 2024, 09:28

- |

• Сегодня, 10 декабря, в 10:00 стартует дебютное размещение облигаций коллекторского агентства СЗА (BB–|ru|, 100 млн руб., ставка купона 31%, YTM 35,81%, дюрация 2 года) Выпуск доступен для квал.инвесторов

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона КС+8) размещен на 13%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 56%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 декабря 2024 г.

- 09 декабря 2024, 18:39

- |

Блог компании Иволга Капитал |10 декабря - размещение коллектора СЗА (BB-, 100 млн р., купон / доходность 31% / 35,8%). Скрипт завтрашнего размещения

- 09 декабря 2024, 13:15

- |

Информация для квалифицированных инвесторов

🧮 Служба Защиты Активов (СЗА) — дебютант с ежемесячным купоном 31% (YTM 35,8%)!

🧮 Скрипт завтрашнего размещения облигаций:

— Полное / краткое наименование: ПКО СЗА БО-01 / СЗА БО-01

— ISIN: RU000A10AA77

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

⏰ Время приема заявок 10 декабря:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

__________

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

— по ссылке: ivolgacap.ru/verification/

— или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

__________

🧮 Прямой эфир с эмитентом сегодня в 16-00:

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал