Блог им. andreihohrin |Видео-обзор портфелей PRObonds

- 30 августа 2019, 07:54

- |

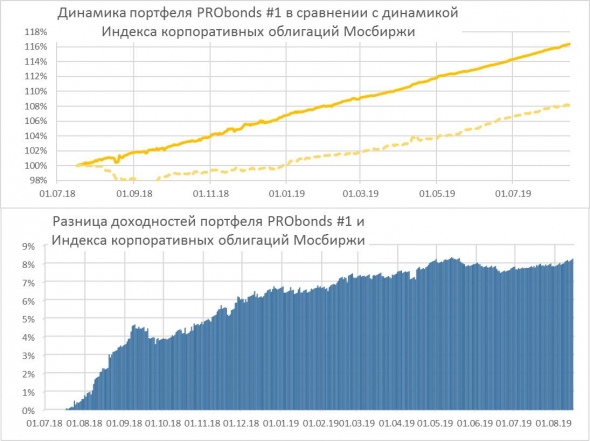

О портфелях, которые продолжают удерживать 15-17% рублевой доходности. О давней нелюбви к золоту. О философии брокерского бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 30 августа 2019, 07:13

- |

ОФЗ

Доходности казначейских облигаций повторили движение вниз, начатое западных рынках госдолга. Реакция на глобальные тенденции? Возможно и так, но и на нашем рынке достаточно сильны ожидания снижения ставок. Кривая доходностей стала немного более пологой, причем на всей ее протяженности: спред между “долгими” и “короткими” выпусками уменьшился, а бумаги среднего сегмента сконцентрировались на уровне семипроцентной доходности. Стоит ли проводить аналогии и готовиться к проблемам на фондовом рынке страны? Считаем, что это преждевременно: данные конца лета не самые показательные для составления прогнозов, а более четкая картина сложится в первой половине сентября.

( Читать дальше )

Блог им. andreihohrin |Облигации "Электрощит-Стройсистема" добавлены в портфели PRObonds #1 и #2

- 21 августа 2019, 08:21

- |

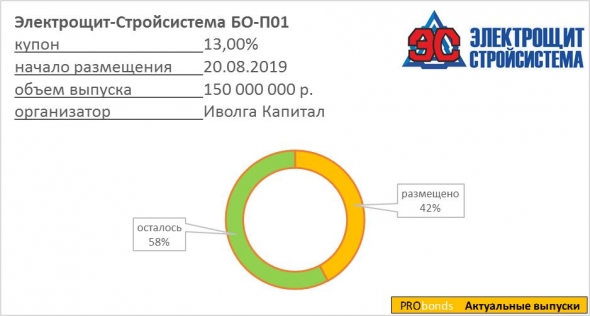

За первый день размещения облигаций ООО «Электрощит-Стройсистема» инвесторы приобрели их на сумму 63,26 млн.р., на 42% от суммы выпуска.

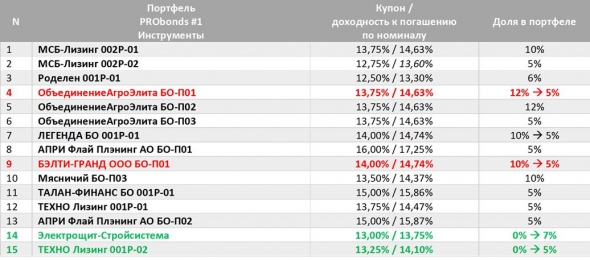

В портфелях PRObonds #1 и #2 «Электрощит» займет по 5% от активов, вытеснив на эту величину облигации любого из выпусков «АгроЭлиты». Размещение «Электрощита» займет еще около 1 недели. И неделя на замену у тех, кто придерживается структуры наших портфелей, есть.

( Читать дальше )

Блог им. andreihohrin |И снова о долгах с отрицательными ставками. Теперь их уже 16 трлн.долл.

- 20 августа 2019, 08:19

- |

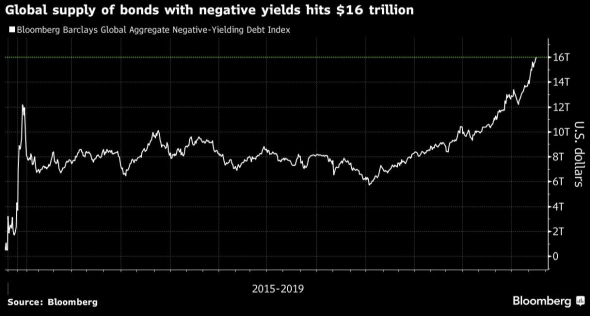

При этом, скорее всего, золото, которое должно бы являться бенефициаром процесса удешевления денег, уже подорожало на опережение. Не будет странным, если сейчас оно или остановится, или будет дешеветь. Золото проигрывает тем же самым гособлигациям. Если деньги дешевеют, то облигации на удешевление реагируют линейно: их доходности также снижаются / их цены растут. Соответственно, инвесторы считают предсказуемой игру по покупке длинных долгов, когда каждый пункт снижения доходности влечет умноженное на количество лет число пунктов прироста цены. Интересная ситуация, когда драгметалл проигрывает в инвестпредпочтениях 100-летним облигациям с околонулевыми ставками.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Возврат к надуванию

- 19 августа 2019, 09:14

- |

- Биржевая обстановка истекшей недели – обстановка апатии и скепсиса участников рынка по отношению к рисковым активам, в первую очередь, к мировым акциям. Однако, начиная с прошлого четверга эти настроения сопровождаются ростом большинства фондовых рынков (российский – одно из заметных исключений). На фоне дешевеющих денег, рынкам несложно вернуться к росту. Поскольку, каков бы ни был настрой инвесторов, ликвидность куда-то необходимо направлять. Акции – один из популярных вариантов.

- Так что подъем, в частности, американских индексов акций, который многими трактован как отскок, предваряющий новую фазу коррекции, обещает получить хорошее продолжение.

- Остаются две неоднозначные товарные истории: нефть и золото. Более вероятно, что нефть тоже испытала на себе апатичные спекулятивные продажи. В таком случае котировки могут достаточно быстро оказаться выше 60 долл./барр. по Brent. Однако нефтяные цены находятся под технологическим давление. Возможно, уже и 65-70 долл./барр. – высокие цены.

( Читать дальше )

Блог им. andreihohrin |Изменения в облигационных портфелях PRObonds

- 16 августа 2019, 08:09

- |

( Читать дальше )

Блог им. andreihohrin |Срез доходностей рублевых облигаций. ОФЗ, субфеды, корпораты, ВДО

- 15 августа 2019, 08:30

- |

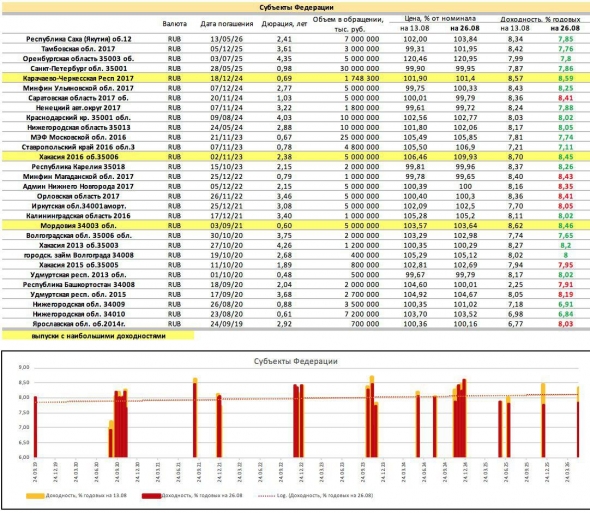

Облигации субъектов федерации. Очень медленно, но сужение спреда доходностей региональных и федеральных госбумаг происходит. Риск регионов не отличим от суверенного, если опираться на бюджетный кодекс и конституцию. А дальше за Вами выбор, в чем Вам спокойнее хранить деньги. По мне, двухлетки Мордовии неплохи, как и однолетки Хакасии.

( Читать дальше )

Блог им. andreihohrin |Условия продажи золотого фьючерса

- 12 августа 2019, 08:07

- |

Сегодня выставляется стоп-приказ на продажу золотого фьючерсного контракта GDU9. Цена условия – 1 489,5 п. Сделка совершается на 10% от активов портфеля PRObonds #2 или на 50% от чистой спекулятивной позиции. Помним, что в портфеле с пятницы уже куплены контракты на нефть. Нефтяную позицию увеличивать не предполагается. Тогда как продажа фьючерса на золото может быть увеличена до 20% от портфеля PRObonds #2 или до 100% от чистой спекулятивной позиции. Ожидания от падения цены – 1 300 – 1 400 долл./унц.

( Читать дальше )

Блог им. andreihohrin |Русские облигации стабильны

- 07 августа 2019, 08:11

- |

Вы слышали о высокой волатильности глобальных рынков? И наверняка чувствовали ее, глядя на рост доллара и евро к рублю. В этой связи интересно, как ведет себя облигационный рынок.

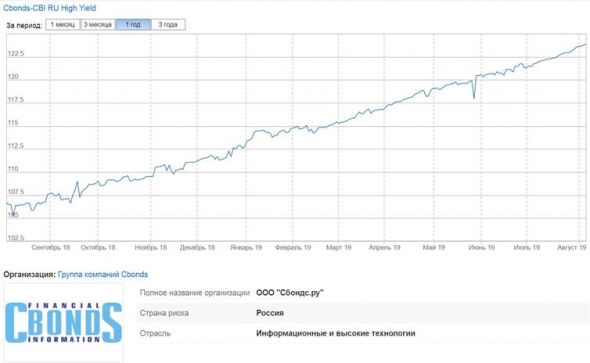

Возьмем Россию. ОФЗ стабильны, были колебания, но, объективно, слабые, если сравнивать с штормом рынка акций. Индексы корпоративных рублевых облигаций не показывают и этих колебаний. В пользу их устойчивости и более высокие купонные ставки, и более короткий средний срок до погашения.

Высокодоходный сегмент рублевых облигаций аналогичен широкому корпоративному рынку: никаких потрясений, цены даже устойчивее, чем в первой половине года.

( Читать дальше )

Блог им. andreihohrin |Ставка ФРС, новые риски и сделки, и хеджирование портфеля ВДО

- 31 июля 2019, 08:02

- |

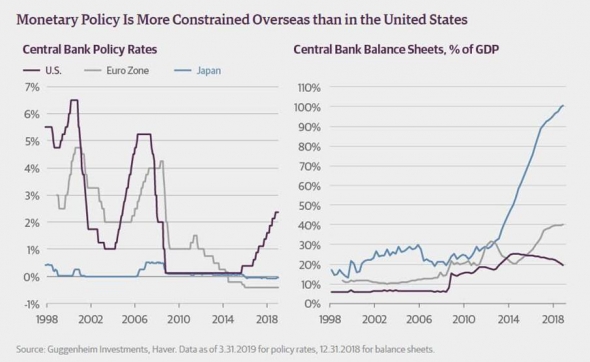

Сегодня день прогнозов на тему ставки ФРС и реакции рынков на решение по ней. Большинство экспертов прочат ставке снижение. ФРС прислушивается к участникам рынков и, вероятно, ставку понизит на стандартные четверть процента.

К чему готовиться и что предпринимать, руководствуясь этим предположением?

* источник иллюстрации: t.me/bcsusa/2122

Скорее всего, увидим более-менее заметный взлет американских акций и облигаций, отечественных тоже. Ожидаю роста золота, рубля к доллару. Не очень понимаю, как будет реагировать пара EUR|USD. Это ценовые изменения. Более важными будут смещения в поведении игроков. Сейчас игроки осторожны. Положа руку на сердце, много бы Вы положили акций по текущим ценам? Но феномен биржевого ценообразования в том, что наиболее уверенные покупки происходят вблизи максимальных ценовых значений. Уверенность определяется фактами, точнее – их трактовкой. Факт и трактовка, полагаю, будут такими: ФРС снизила ставку, продолжит ее снижать в перспективе, и потому, как бы ни дороги были рынки, они все равно окажутся выше. Добавим для полноты ожидание валютных войн, предполагающих рост котировок акций или золота в силу естественных инфляционных причин.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал