SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. altora |Прогноз по дивидендам на преф Сургутнефтегаза

- 27 ноября 2024, 16:16

- |

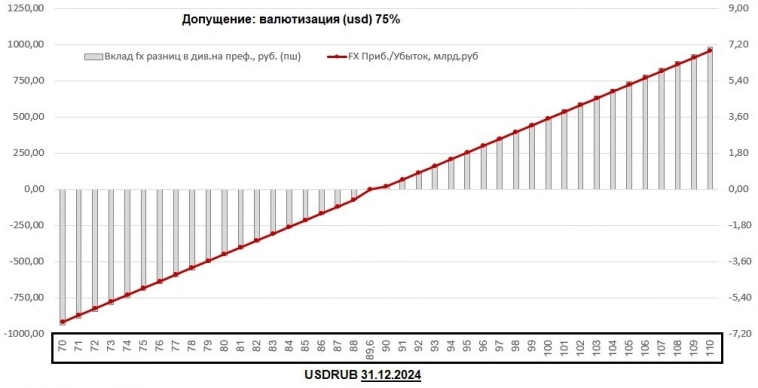

Расширил диапазон курса USDRUB на конец 2024. Дивиденд в префах Сургута стремится к 13 руб. при курсе 111.

- комментировать

- ★5

- Комментарии ( 3 )

Блог им. altora |Прогноз по дивидендам Сургут-п за 2024 и за 2025 гг.

- 11 ноября 2024, 23:08

- |

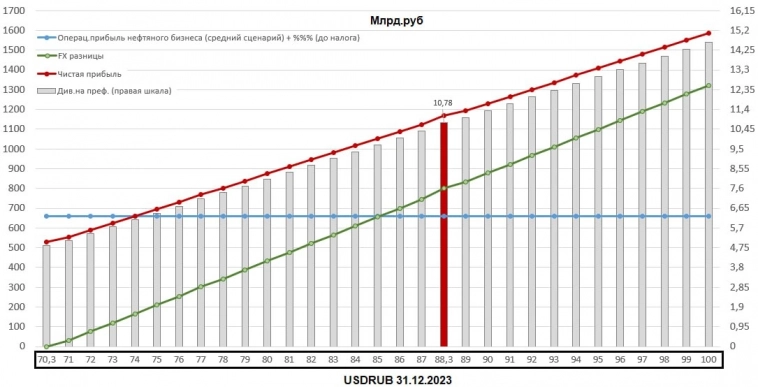

По префам Сургута многие видели расчётный дивиденд за 2024 год в зависимости от курса на конец года (дублирую ещё раз). Добавил расчёты дивиденда за 2025 год от курса 98 на конец 2024 года. Совокупное дивидендное value (за 24 и 25 гг.) выглядит неплохо. Лично мне интересно покупать дешевле 55 рублей за преф. Сейчас это третья по размеру (после Сбера и Халыка) позиция в портфеле. На первом слайде «подсветил», как вырос вклад операционного бизнеса и полученных процентов в дивидендную базу. До учёта курсовых разниц нефтяной бизнес при текущей конъюнктуре и проценты от депозитов могут генерировать около 6 рублей на преф.

Доля процентов продолжит расти за счёт роста депозитов и потенциального увеличения доходности. Уже отмечал, что в отличие от прочих нефтяных компаний, у которых на покрытие капитальных расходов уходит до 50% от операционного кэш флоу, капекс Сургута уже с запасом покрывается одними процентами. А опер.поток нефтяного бизнеса наращивает фин.вложения. Также нельзя игнорировать курсовые разницы, которые исторически вносят большой вклад в дивидендную базу. Эта ситуация сохранится и в будущем: так будет продолжаться до тех пор, пока инфляция в рубле превышает инфляцию в долларе или юане.

( Читать дальше )

Доля процентов продолжит расти за счёт роста депозитов и потенциального увеличения доходности. Уже отмечал, что в отличие от прочих нефтяных компаний, у которых на покрытие капитальных расходов уходит до 50% от операционного кэш флоу, капекс Сургута уже с запасом покрывается одними процентами. А опер.поток нефтяного бизнеса наращивает фин.вложения. Также нельзя игнорировать курсовые разницы, которые исторически вносят большой вклад в дивидендную базу. Эта ситуация сохранится и в будущем: так будет продолжаться до тех пор, пока инфляция в рубле превышает инфляцию в долларе или юане.

( Читать дальше )

Блог им. altora |Сургут-п дивиденд за 2024 год.

- 20 сентября 2024, 18:54

- |

При текущем валютном курсе расчётный дивиденд на преф за 2024 год у Сургута уже близко к 7 руб. Как отмечал ранее, у меня это одна из крупнейших позиций в портфеле и ключевая идея в нефтегазе с 3-4QQ 2022 г. У Сургута одно из лучших позиционирований относительно других историй в нефтегазе. Во-первых, процентные доходы от финансовых вложений с запасом покрывают капитальные расходы (операционный поток можно направить в «копилку»). Во-вторых, в случае кризисного снижения цены на нефть финансовый результат Сургута может сильно вырасти, а не упасть (как в других историях) за счёт положительных курсовых разниц, которые связаны с девальвацией. Меня здесь привлекает текущая потенциально высокая совокупная доходность (>20% IRR), которая может получиться в перспективе 3-4 лет, если мы будем консервативно ориентироваться на ослабление рубля к доллару и юаню, как минимум на инфляционный дифференциал, средний сценарий нефтяного бизнеса (с с URALS 60+$). В случае более существенного ослабления рубля IRR к текущей цене может приблизиться к 30% на 3-4-летнем тайминге. Главное, чтобы компания не прибегала к мошенничеству с отчетностью и честно подходила к тому, что прописано в уставе в части дивидендных выплат.

( Читать дальше )

( Читать дальше )

Блог компании Mozgovik |Разбор отчёта Halyk Bank за 2-й квартал 2024 года. Считаем потенциальный дивиденд.

- 20 августа 2024, 20:50

- |

Крупнейший банк Казахстана опубликовал финансовый отчёт за 2-й квартал 2024 года. Халык наращивает объём активов за счет кредитной экспансии. Кредитный портфель за последние 12 месяцев увеличился на 21%.

Доля кредитов 3 стадии на конец второго квартала составила 7,2%, NPL90+ 2,4%. Обращает на себя внимание низкий уровень покрытия резервами кредитов 3 стадии, который составляет 71%. Покрытие NPL 90+ превышает 200%.

( Читать дальше )

Блог компании Mozgovik |Оценка индекса Мосбиржи через призму модели дисконтирования дивидендов

- 11 августа 2024, 21:33

- |

Сегодня я предлагаю оценить индекс Мосбиржи через призму фундаментальных показателей. Оценка будет основана на модели дисконтирования дивидендов с использованием допущений относительно темпов роста номинального ВВП (мы приравниваем его к прибыли и дивиденду на акцию) и доходности долгосрочных ОФЗ.

Ни для кого не секрет, что рост доходностей альтернативных инструментов, например, облигаций, снижает привлекательность акций. В моделях оценки стоимости при расчёте ставки дисконтирования мы ориентируемся на доходность «безрисковых» инструментов, к которым добавляем определённую премию за риск. Таким образом, доходность долгосрочных ОФЗ невозможно игнорировать. Она влияет на оценку рынка с психологической и практической стороны. Вторая составляющая оценки стоимости – это рост. Если мы оцениваем рынок в целом, то разумно ориентироваться на номинальный темп роста ВВП. Ниже представлены графики, на которых отражена историческая динамика валового внутреннего продукта в текущих ценах и EPS/DPS индекса Мосбиржи.

( Читать дальше )

Ни для кого не секрет, что рост доходностей альтернативных инструментов, например, облигаций, снижает привлекательность акций. В моделях оценки стоимости при расчёте ставки дисконтирования мы ориентируемся на доходность «безрисковых» инструментов, к которым добавляем определённую премию за риск. Таким образом, доходность долгосрочных ОФЗ невозможно игнорировать. Она влияет на оценку рынка с психологической и практической стороны. Вторая составляющая оценки стоимости – это рост. Если мы оцениваем рынок в целом, то разумно ориентироваться на номинальный темп роста ВВП. Ниже представлены графики, на которых отражена историческая динамика валового внутреннего продукта в текущих ценах и EPS/DPS индекса Мосбиржи.

( Читать дальше )

Блог им. altora |Cургут-п DDM

- 03 июля 2024, 20:30

- |

По префам Сургута вопросы получаю относительно ценового таргета. Моя желаемая (целевая) долгосрочная доходность в инвестициях — 20+% годовых.

На слайде визуализирована модель дисконтирования дивидендов. Префы Сургута – это один из наиболее подходящих инструментов для оценки данным методом. Относительно базовых предпосылок (валютный курс, % доходность депозитов, доходность нефтяного бизнеса) по средней рентабельности капитала у Сургутнефтегаза, по объёму дивидендных выплат в следующие годы, мне интересно продавать до ближайшего дивиденда не дешевле, чем за 80 рублей.

В 2024 г. нефтяной бизнес + % доход на уровне РСБУ внесут вклад в доналоговую рентабельность капитала начала года на уровне 11+ процентных пунктов. Посмотрим за курсовыми разницами. При курсе 88 на конец года дивиденд на преф по итогам 2024 в зависимости от конъюнктуры в нефтяном бизнесе и % доходности депозитов составит 5-6 руб. За год получить 25 % до налогов дивидендами, имея при этом частичный хедж от девальвации, привлекательно для меня. С учетом расчётных дивидендов уже за 2025-й год, если мы будем закладывать ослабление рубля хотя бы на инфляционный дифференциал, высоко оцениваю вероятность того, что гэп от текущей цены (68) будет закрыт в теч. 12 месяцев. Дивиденды от СНГЗ реинвестирую сюда в полном объёме.

( Читать дальше )

Блог им. altora |По Сургуту публикую диапазон сценариев на 2024 год.

- 04 января 2024, 11:38

- |

Каждый сам может из своих допущений (относительно рубля и нефти) выбрать то, на какой фин.результат 2024 ставить. Основные переменные в прогнозных моделях: добыча, переработка, средний по году курс USDRUB/$ URALS. С учетом процентных доходов получаем доналоговую прибыль до влияния переоценок депозитов. Вторая часть модели – курс USDRUB на конец 2024 года. Исхожу из допущения о 75% валютизации финансовых вложений. Если Сургут увеличит показатель валютизации, то влияние fx фактора станет выше.

В качестве основного для себя сценария в операционной части я ориентируюсь на 90+ USDRUB/60 URALS в среднем по году. С процентными доходами дивиденд на преф. при 0 fx разницах получается 5+ рублей. Если курс на 31.12.2024 будет 95, то дивиденд на преф. может получиться в районе 7 рублей. Очень высоко оцениваю вероятность такого сценария. Таким образом, 70 рублей за преф к див.отсечке я не просто жду, я ожидаю возможное быстрое закрытие дивидендного гэпа. Префов Сургута в моем портфеле на ~17% (эффективная средняя в районе 26). И я совсем не имею желания продавать по текущим. Напротив, я планирую дополнительные небольшие покупки в ближайшие дни.

( Читать дальше )

Блог им. altora |Какая дивидендная доходность будет у Сургутнефтегаза при текущем курсе

- 23 ноября 2023, 10:07

- |

Прогнозный дивиденд по Сургуту при текущем USDRUB (если такой будет на 31.12.2023) всё еще смотрится хорошо, но уже не великолепно относительно наблюдаемой цены. Сургута у меня сейчас на ~20 % портфеля (эффективная средняя в районе 26 за преф).

Пока держу, хотелось бы продать в районе 70 р. за преф. Это бумага для людей с длинным горизонтом. Напомню, что по моим расчётам компания в прошлом году перевела в рубли до 25 % депозитов. Будет интересно понаблюдать, какие движения в части валютной составляющей последуют дальше. Накопленная кэш позиция может генерировать одними процентами (если её перевести в рубли полностью) больше, чем приносит операционный нефтяной бизнес в сценарии 60 URALS, 90USDRUB.

Попозже представлю модель дисконтированных дивидендов с различными сценариями на будущее.

https://t.me/altorafund

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс