SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Комментарии пользователя Ярослав Кочергин

Hyundai умудряется поддерживать нормальные цены практически 10-12 летней давности в чужих странах, но у России особый кейс.

Хорошо идут облигации по 20-26%! А раньше жаловались и считали, что ставочка 15-16%.

Не покажет Лента такой динамики даже с наступлением холодов. 1271 — был пик этого сезона. Заглядываю в сеть в случае отсутствия альтернатив. Цены как в Перекрёстке, но выглядит всё хуже. Есть относительно рядом в формате гипермаркета, но лень ехать на машине + выбор товаров меньше, чем у Ашана, а цены выше, если уж решил закупаться надолго и впрок. Тот же Глобус сильно интересней Ленты, хотя по ценам они примерно похожи. Лента у дома в формате бывшей Billa вообще ничем не цепляет, когда рядом обычно 2-3 похожих по ассортименту магазина.

Развели тут демагогию больше, чем на сайтах инвесторов в бетон. Продажи будут. Рынок не умрёт одномоментно и резкого снижения стоимости недвижимости принципиально не жду в рублях (в $ сами знаете, что происходит с ценой на IRN.RU). Понятно, что все кому нужны деньги постараются продать (первичка/вторичка). Будут локальные дисконты.

У своего застройщика вижу пока псевдоскидки на отдельные квартиры: -8% (Королёв) и -10% (Пушкино). Другие застройщики вообще толком не снижают в ближайших локациях (Мытищи, Ивантеевка, Щёлково). В июле цены только выросли, включая технические помещения. Взял спокойно машиноместо в доме на стадии готовности 25% последнего корпуса в серии, т.к. доверяю застройщику (строил всегда без срывов и в более худшее время). Новые серии застройщик уже запустил без квартальной застройки — точечно. С проектным финансированием вообще ускорился насколько возможно без существенной потери качества. Застройщик мутит не больше, чем остальные и схемы типовые: рассрочка или скидка, если вся сумма разом + чаевые за оформление сделки (вне суммы договора). Нет денег — бери ипотеку, если одобрят банки. Я бы отметил, что сказывается перенасыщение рынка жильём, как в конкретных локациях (МСК/Подмосковье/СПб), так и в целом по рынку. Сейчас в Казани и на фоне СНТ с промзоной растут как грибы многоэтажки, причём комфорт плюс и бизнес-класса, причём добротные. Значит, есть спрос. Вопрос в диверсификации конкретных застройщиков. Мой уже помимо МКД зашёл в КП, правда без особых успехов. Народ не хочет свой дом — слишком хлопотно, кого не спрошу.

У своего застройщика вижу пока псевдоскидки на отдельные квартиры: -8% (Королёв) и -10% (Пушкино). Другие застройщики вообще толком не снижают в ближайших локациях (Мытищи, Ивантеевка, Щёлково). В июле цены только выросли, включая технические помещения. Взял спокойно машиноместо в доме на стадии готовности 25% последнего корпуса в серии, т.к. доверяю застройщику (строил всегда без срывов и в более худшее время). Новые серии застройщик уже запустил без квартальной застройки — точечно. С проектным финансированием вообще ускорился насколько возможно без существенной потери качества. Застройщик мутит не больше, чем остальные и схемы типовые: рассрочка или скидка, если вся сумма разом + чаевые за оформление сделки (вне суммы договора). Нет денег — бери ипотеку, если одобрят банки. Я бы отметил, что сказывается перенасыщение рынка жильём, как в конкретных локациях (МСК/Подмосковье/СПб), так и в целом по рынку. Сейчас в Казани и на фоне СНТ с промзоной растут как грибы многоэтажки, причём комфорт плюс и бизнес-класса, причём добротные. Значит, есть спрос. Вопрос в диверсификации конкретных застройщиков. Мой уже помимо МКД зашёл в КП, правда без особых успехов. Народ не хочет свой дом — слишком хлопотно, кого не спрошу.

Ярослав Кочергин, для просмотра таблицы — подписки не требуется. Для просмотра конкретной бумаги — да. Подписка всего 199 руб. в месяц.

4pm, потому что в голове вы держите только свой набор бумаг. Добавьте в него МТС, Ростелеком, Селигдар или Сегежу. Кэш в наличии есть не у всех.

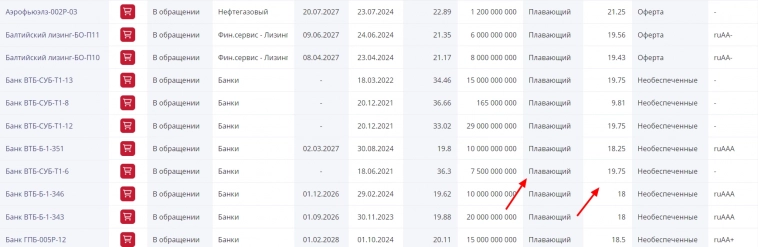

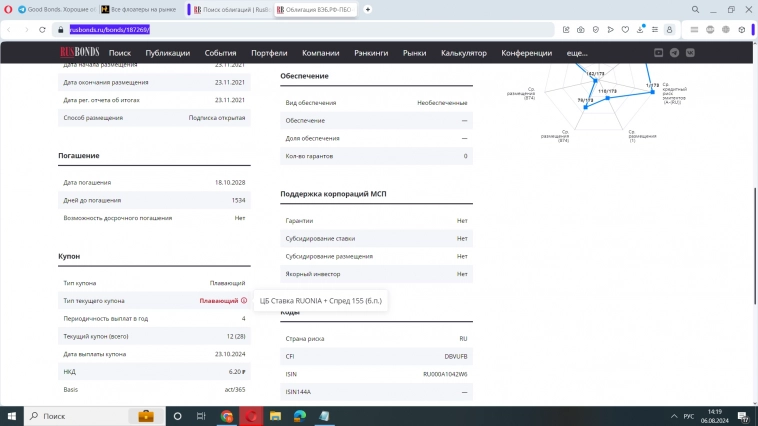

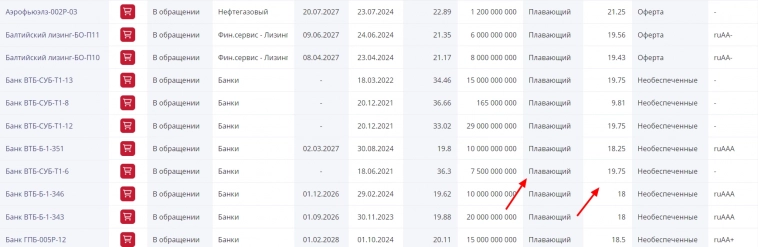

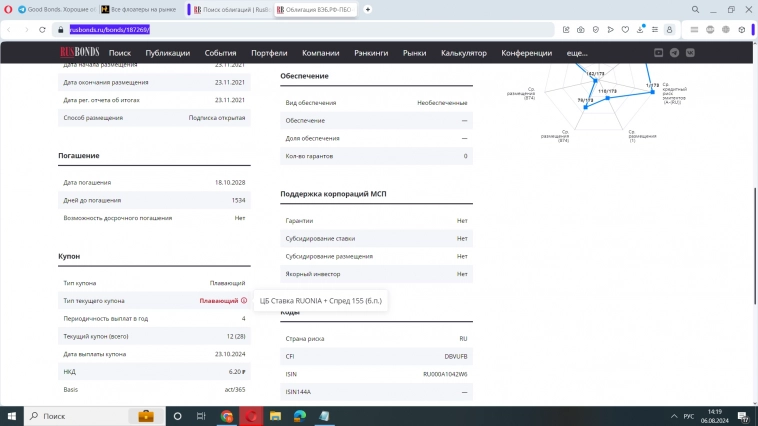

Дмитрий Sh, Фильтр по флоатерам. В таблице сразу указаны тип купона (плавающий, указана ставка в %). Если конкретная ставка не указана, то переходите на конкретную бумагу и смотрите пояснение в микроразделе «Купон». Например, по ВЭБ.РФ-ПБО-002Р-31 в типе купона «Плавающий» указано следующее (ЦБ Ставка RUONIA + Спред 155 (б.п.). Скриншот 1

Скриншот 2

Скриншот 2

Яндекс отчитался за I п. 2024 г. — вознаграждение менеджмента +55₽ млрд, переписанный убыток в бизнес-юнитах и исторические дивиденды. 18

Владислав Кофанов, по немного покупаем то, что точно будет на плаву и может отрасти (Сбер). Лукойл и Яндекс шортим. Остальное подберем при более низких ценах.

Направления роста пассажиропотока совпадают с конкурентами, а значит преимуществ ни в РФ, ни зарубежом — нет.

По динамике торгового баланса не судят о развитии страны.

4pm, зато для бумаг из индекса повышение ставок будут иметь значение — изымать прибыль на обслуживание долга.

Мой господин, очень вероятнто

Яндекс отчитался за I п. 2024 г. — вознаграждение менеджмента +55₽ млрд, переписанный убыток в бизнес-юнитах и исторические дивиденды. 18

Владислав Кофанов, нефтянка стабильно падает с весны-лета и толи ещё будет. Магнит тоже отъехал вниз. За X5 плотно не следил, но компания активно наращивает облигационный долг, как и Магнит. Россети и дочки — рост потребления и выручки не смогли конвертировать в рост акций.

Яндекс отчитался за I п. 2024 г. — вознаграждение менеджмента +55₽ млрд, переписанный убыток в бизнес-юнитах и исторические дивиденды. 18

Владислав Кофанов, да тоже слышал этот слух про сохранение доли рынка. Не уверен, что ему стоит доверять. Планы могут измениться на фоне проблем WB. Возможно, не столь агрессивно, как прежде. Насчёт допэмиссии были публикации. Вопрос в объёмах. Конечно, любой объём может повлиять негативно на цену (ЮГК) и мне кажется невовремя они затеяли, но нас как обычно спрашивать никто не будет :)

Дёшево, не значит выгодно. В просадке давно с вялым восстановительным ростом ИнтерРАО, ММК, Сургут. РусАгро и HH пусть окончательно сначала в РФ вернутся, чтобы возникло желание их купить. В покупке hh.ru вообще мало резона — у компании де-факто моноуслуга. ВТБ в списке и это похоже на издевательство :) Перспективы Эталона кажутся туманными, вследствии ставки на комфорт+ и бизнес-класс во всех локациях, на фоне сворачания всех ипотечных программ.

Яндекс отчитался за I п. 2024 г. — вознаграждение менеджмента +55₽ млрд, переписанный убыток в бизнес-юнитах и исторические дивиденды. 18

Как активный пользователь сервисов и покупатель Маркета могу сказать, что Яндекс придерживается стратегии удержания и расширения клиентской базы в B2C. В сервисах стало поменьше промоакций, но халяву всегда можно найти. Последняя крупная покупка в июне — телевизор Hair у них.

Во имя роста доли они дотируют Маркет за счёт партнёрств с производителями или банками, чтобы догнать WB и Ozon. Кстати, юрлица отвечающие за продажи техники напрямую (не через партнёров) — разные, т.е. консолидированного продавца нет.

P.S. Риск дополнительной эмиссии после выплат первых дивидендов весьма вероятен, т.к. компании нужен новый дешевый капитал.

Во имя роста доли они дотируют Маркет за счёт партнёрств с производителями или банками, чтобы догнать WB и Ozon. Кстати, юрлица отвечающие за продажи техники напрямую (не через партнёров) — разные, т.е. консолидированного продавца нет.

P.S. Риск дополнительной эмиссии после выплат первых дивидендов весьма вероятен, т.к. компании нужен новый дешевый капитал.

Простой и очевидный совет, про который многие забывают.

Лесенкой, согласен. Качество товаров должно быть приемлемым и по доступной цене в отличие от импорта.

Мечел замахнулся на рекорд Газпрома и на разворот пока непохоже.

Алексей С.Галицкий, не говорю что плохо. Не хватает изюминки в обзорах. Всё однообразно и шаблонно, а в итоге непонятно: надо брать или не надо брать (кроме самых явных случае с красной тряпкой), зачем прочитал обзор, если ничего нового для себя не узнал. Вы как будто сами боитесь дать личную оценку бумагу и оцениваете в духе рейтингового агентства.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал