Блог им. VladimirKiselev |Если 2020 был бумом для IPO, то что происходит в 2021?

- 23 марта 2021, 10:17

- |

Продавать и покупать акции новых компаний на бирже стало очень модно. Немного фактов о буме.

- В 2021 году в США уже проведено 360 сделок IPO. За аналогичный период прошлого года — 37.

- За весь 2020 год в США было 457 IPO на сумму $168 млрд. Предыдущий рекорд по сделкам был в 1999 году, когда во время пузыря доткомов акции разместили 547 компаний.

- В 2020 году 81% компаний, разместивших акции, были убыточными. Это абсолютный исторический рекорд.

- Самое крупное размещение акций в 2021 году сделала платформа для онлайн-игр Roblox. Компания привлекла $9 млрд при оценке $41,9 млрд.

- Второе место у южнокорейского интернет-магазина Coupang. Компания привлекла $4,2 млрд при оценке в $84,5 млрд.

- Самые ожидаемые IPO до конца 2021 года — Robinhood, Coinbase, Stripe.

- Акции 52 крупнейших технологических компаний в первый день торгов в среднем выросли на 65% — профессор Джей Риттер.

- Индекс компаний вышедших на IPO от Renaissance за год вырос на 173%, в 2,5 раза опередив индекс S&P500. На протяжении предыдущих 6 лет существования индекса он проигрывал рынку.

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. VladimirKiselev |Стоит ли Fix Price своих денег?

- 02 марта 2021, 12:05

- |

Fix Price объявила ценовой диапазон в рамках IPO на уровне от $8,75 до $9,75 за глобальную депозитарную расписку (GDR). Таким образом, капитализация сети дешевых товаров может составить $7,4-8,3 млрд. Как оценен Fix Pricе относительно других компаний торгового сектора?

Таких дорогих мультипликаторов в традиционном российском ритейле нет. При оценке в $8,3 млрд P/E и EV/EBITDA находятся на уровне более чем в 2 раза выше средних показателей для российского ритейла. С учетом отсутствия потенциала развития в интернете это выглядит еще более космической оценкой.

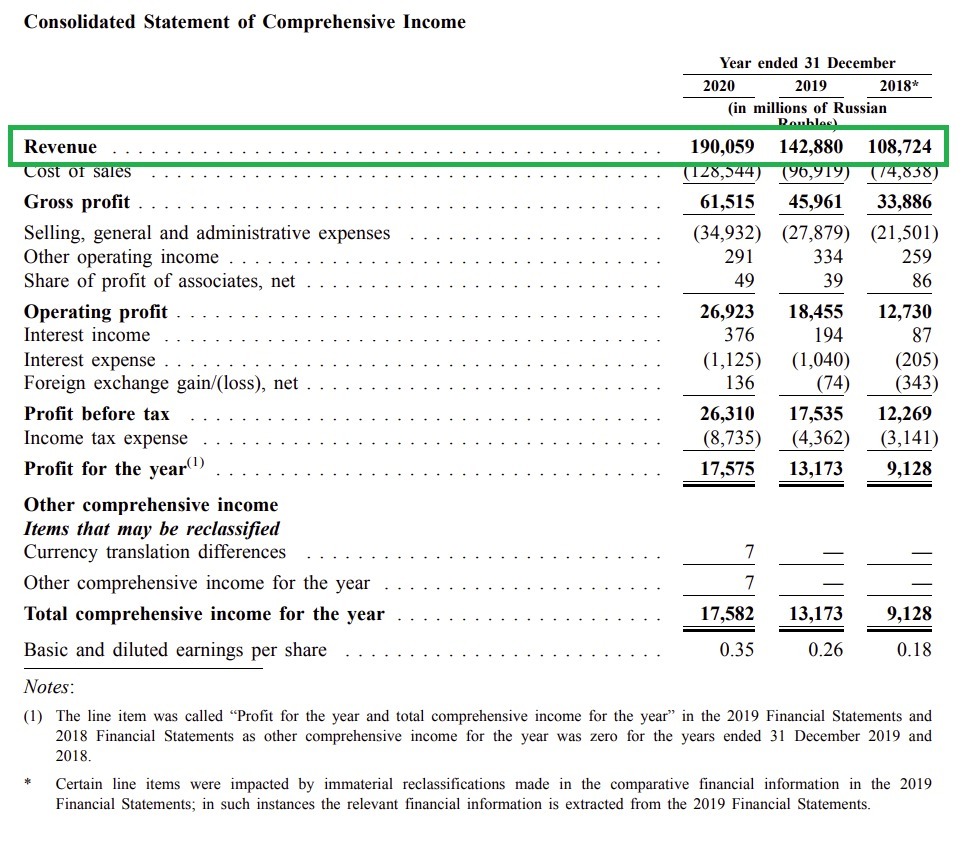

Компания продает историю роста. Выручка Fix Price за три года увеличилась с ₽62 млрд до ₽190 млрд, +206%. Среди торгующихся компаний традиционного сектора торговли РФ подобных показателей нет и близко. 91% роста выручки у М.Видео достигнуты лишь за счет покупки Эльдорадо.

Эффективность на высочайшем уровне. Маржа чистой прибыли в 9% в три раза выше средних показателей в ритейле. Некоторые знакомые аналитики не доверяют этим цифрам и указывают на историю Обуви России. Там тоже всегда были хорошие показатели по прибыли, но реальными денежными потоками они никогда не подтверждались.

( Читать дальше )

Блог им. VladimirKiselev |Fix Price: что нужно знать перед IPO

- 19 февраля 2021, 09:45

- |

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

( Читать дальше )

Блог им. VladimirKiselev |Оценка Airbnb от Асвата Дамодарана

- 08 декабря 2020, 10:26

- |

Весной мы размышляли в подкасте, выживет ли Airbnb. Сервис по краткосрочной аренде жилья не просто выжил, но и решил выйти на IPO, которое состоится на этой неделе. Свой анализ компании в блоге провел профессор Асват Дамодаран. Мы приводим основные тезисы, которые могут помочь в принятии решения по покупке акций.

Бизнес-модель. Airbnb зародилась в 2007 году на конференции в Сан-Франциско, когда основатели Брайан Чески и Джо Геббиа придумали сервис для краткосрочной аренды жилья. Сначала компания называлась AirBed & Breakfast, затем имя было сокращено до более короткого и привычного Airbnb.

Рост бизнеса. На протяжении предыдущих 5 лет бизнес демонстрировал планомерное снижение темпов прироста доходов. По итогам 2019 года выручка компании выросла на 33% до $4,8 млрд. 5 лет назад темп роста превышал 60%. В 2020 году из-за падения количества туристов выручка снизилась на 32%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс