Блог им. VladProDengi |Итоги моих инвестиций за февраль!

- 03 марта 2025, 10:31

- |

Друзья, раз в месяц рассказываю вам о результатах стратегий автоследования, на мои стратегии подписаны уже более 170 инвесторов, ценю ваше доверие. Вы читаете отчет о результатах за февраль.

1) Результаты моей стратегии автоследования «Влад про деньги | Акции РФ» на 28.02.2025

Ссылка на стратегию Влад про деньги | Акции РФ в Т-Инвестициях: www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/

Цель стратегии:

Ежегодно опережать индекс Мосбиржи полной доходности минимум на 10 пп., в долгосрочной перспективе это принесет доходность 25% годовых и будет ввести к удвоению капитала за 3 года.

➡️ Результат за все время:

✔️ Рост стратегии (с 5 марта 2024) = +25,92%

Цель по доходности на год — выполнил.

✔️ Дельта к индексу Мосбиржи полной доходности (с 5 марта 2024) =+21,33%

Цель по опережению индекса Мосбиржи перевыполнил более чем в 2 раза.

❓Какие результаты у подписчиков?

Не секрет, что в стратегиях есть комиссии за следование и результат, в Т-Банке это 4% за следование от размера активов в год + 20% от прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. VladProDengi |Акции Газпрома приблизились к историческому минимуму! Стоит ли их покупать?

- 18 декабря 2024, 14:03

- |

Раскрыл всю правду про акции Газпрома в статье, переходите и читайте!

Экспорт газа в Дальнее Зарубежье упал в 2 раза с уровня 2021 года

Экспорт газа в Дальнее Зарубежье упал в 2 раза с уровня 2021 годаКак не стараюсь, не могу найти инвестиционную идею в Газпроме.

Да, на первый взгляд, выглядит дешево:

✔️ P/E 2024 = 2,2

✔️ В 2025 году после отмены НДПИ P/E и вовсе = 1,7.

Но, если смотреть стоимость компании с долгом, то:

❌ EV / EBITDA 2024 = 3,1

❌ EV / EBITDA 2025 = 2,5

Лукойл, например, значительно дешевле, EV / EBITDA = 2.

Кроме того, против Газпрома:

⚠️ прекращение транзита через Украину (-15 млрд кубометров, половина будет компенсирована увеличением прокачки в Китай)

⚠️ чтобы увеличить транзит, нужно либо открытие веток через Украину, Ямал-Европы, Северного потока (1 из 4 веток), либо несколько лет и большой капекс для строительства газопроводов в Китай / Иран, это капитальные расходы

⚠️ скор. денежный поток в этом году по моим расчетам на уровне -100 млрд руб., в следующем году из-за отмены НДПИ и срезания капекса он может стать положительным + 382,2 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Плохая новость для акционеров Газпрома! Дивиденды за 2024 год можно не ждать!

- 04 декабря 2024, 18:58

- |

Акции Газпрома реагируют падением на 4,5%. Удивительный у нас рынок, конечно, из проекта бюджета было видно еще 2 месяца назад (30 сентября, когда они стоили 144), что дивиденды не заложены, но акции падают просто на вербальном подтверждении.

Писал про то, что дивиденды Газпрома не заложены в бюджет еще 2 месяца назад: t.me/Vlad_pro_dengi/1225

Мой большой обзор Газпрома читайте тут: t.me/Vlad_pro_dengi/1218

Все еще не вижу идеи в Газпроме. Отчет за 3 квартал в канве предыдущих — свободный денежный поток, если скорректировать на изменения в оборотном капитале, околонулевой.

Блог им. VladProDengi |Акции Газпрома потеряли 3% на новостях о внесении бюджета в Госдуму. Кто-то уже знает решение по НДПИ?

- 30 сентября 2024, 12:54

- |

☄️ Правительство внесло в Госдуму проект бюджета на 2025—2027 годы.

Расшифровок пока нет, но акции Газпрома в моменте упали на 3%. График Газпрома выглядит так, что кто-то уже знает решение. Поэтому очень интересно поглядеть, что там решили с НДПИ.

Акций Газпрома у меня нет, как смотрел сдержанно, так и смотрю. Кто не читал мой обзор последних новостей по Газпрому, почему растет, и интересны ли вообще акции при отмене НДПИ, рекомендую, писал для вас вот тут: t.me/Vlad_pro_dengi/1218

UPD: Все-таки сокращают НДПИ Газпрому. Поступления в бюджет от НДПИ на газ 2024 = 1 447 млрд руб. Поступления в бюджет от НДПИ на газ 2025 = 1 007 млрд руб.

UPD 2: Дивиденды Газпрома в бюджет не заложены. Заложено 786 млрд руб. (за 2024 году государство получило 755 млрд руб.).

Подпишитесь на мой канал и экономьте время на аналитику российского рынка!

Блог им. VladProDengi |Почему растут акции Газпрома?

- 24 сентября 2024, 20:31

- |

Вчера вышла новость от Блумберга, в которой агентство сообщило, что увидело предварительный план бюджета на 2025 год, в котором есть предложение о снижении / отмене дополнительного НДПИ на Газпром в размере 600 млрд руб. в год, уже начиная с 2025 года.

С момента выхода новости акции Газпрома выросли уже на 12% (на самых высоких объемах за год).

Давайте посмотрим на финансовые результаты Газпрома, и разберем, действительно ли отмена дополнительного НДПИ сможет значительно улучшить положение компании.

Финансовые результаты Газпром

Финансовые результаты Газпром✔️ Выручка за 1 пол. 2024 = 5 088,1 млрд руб. (за 1 пол. 2023 = 4 114,3 млрд руб.)

✔️ Чистая прибыль за 1 пол. 2024 = 1 042,8 млрд руб. (за 1 пол. 2023 = 296,2 млрд руб.)

У Газпрома в отчете куча бумажных статей, которые разово влияют на чистую прибыль, как вверх, так и вниз. Чтобы понять реальную ситуацию в компании, на них нужно корректировать результаты.

✔️❌ Скорректированная ЧП (база для дивидендов) за 1 пол. 2024 = 779,7 млрд руб. (за 1 пол. 2023 = 615,7 млрд руб.)

( Читать дальше )

Блог им. VladProDengi |Газпром продолжил показывать плохие результаты. Почему?

- 31 июля 2024, 13:42

- |

✔️ Выручка 1 пол. 2024 = 2,93 трлн руб. (за 1 пол. 2023 = 2,74 трлн руб.)

❌ Валовая прибыль 1 пол. 2024 = 571,8 млрд руб. (за 1 пол. 2023 = 698,4 млрд руб.) Себестоимость выросла опережающими темпами.

❌Операционный убыток 1 пол. 2024 = 196,7 млрд руб. (за 1 пол. 2023 операционный убыток = 21 млрд руб;) Выросли коммерческие и управленческие расходы.

❌Чистый убыток 1 пол. 2024 = 480,6 млрд руб. (за 1 пол. 2023 чистый убыток = 255 млрд руб.)

Мне сложно сказать, есть ли в отчете разовые статьи, потому что он в сокращенном виде без пояснений (в прочих доходах и расходах могут быть), НО стоит отметить, что газовый бизнес Газпрома убыточен еще на операционном уровне, и судя по отчету, результаты года у Газпрома потенциально будут хуже, чем в 2023 году.

Если скоро будет мир, после откроют поставки по газопроводу Ямал-Европа и уцелевшей ветке Северного потока, то может быть результаты и улучшатся. Но каковы шансы?

( Читать дальше )

Блог им. VladProDengi |Главные идеи Максима Орловского из нового большого интервью!

- 16 июня 2024, 15:44

- |

Максим Орловский – CEO Ренессанс Капитал, прислушиваюсь к его мнению о российском фондовом рынке.

Максим дал интервью проекту «Деньги не спят», делюсь с вами конспектом интересных мыслей.

👀 Паника 13 июня — «Более короткой паники я в своей жизни не видел. Ты только ставишь заявку, а цены уже вернулись к тем, где уже не так интересно брать»

🇷🇺 ОФЗ, ставка и инфляция — «Сейчас все зависит от того, где будет находиться процентная ставка. Очень много людей считали, что это ненадолго. Базовый сценарий, если инфляция не уходит у нас в ближайший месяц, мы увидим повышение ключевой ставки на 1,5, а может и на 2 процента. Реальная ставка и так высока, инфляция чуть-чуть превышает 8%, ставка – 16%. Реальная ставка – 8%. Это в принципе уже пограничная вещь. Бюджетный стимул, который был в этом году, скорее всего, продолжится в следующем году, и мы не увидим сокращения бюджетных трат и выхода на траекторию сокращения дефицита бюджета и возвращения к профициту. И риски, что инфляция может быть достаточно высокая, существуют. Особенно если нас будет ждать внезапное падение цены на нефть. Это самое страшное, что может быть».

( Читать дальше )

Блог им. VladProDengi |Обзор Газпромнефти — ставка на продолжение страданий Газпрома

- 06 июня 2024, 19:09

- |

Почему Газпромнефть может заплатить рекордные дивиденды в 2024 году?

Начнем анализ с финансовых результатов Газпромнефти за 2023 год.

Начнем анализ с финансовых результатов Газпромнефти за 2023 год.✔️ Выручка за 2023 год = 3 520 млрд руб. (1 пол. = 1 552 млрд руб.; 2 пол. = 1 968 млрд руб.)

✔️ Прибыль за 2023 год = = 641,1 млрд руб. (1 пол. = 304,4 млрд руб.; 2 пол. = 336,7 млрд руб.)

Во втором полугодии 2023 года Газпромнефть явно недозаработала, исходя из цен на нефть. НО мы не знаем, были ли там разовые факторы, потому что отчет Газпромнефти, как и у Роснефти, очень куцый.

❗️ Мой прогноз по прибыли Газпромнефти за 2024 год = 688,4 млрд руб.

В прогноз заложил нефть по 6 000 руб. за баррель.

💸 Дивиденды Газпромнефти

Газпром в тяжелом положении, и поднимает со своей главной дочки большие дивиденды (у Газпрома 95,68% акций Газпромнефти, способ удобный – почти вся выплата идет в головную компанию).

Газпромнефть с 2019 по 2022 годы платила 50% от скорректированной чистой прибыли, а в 2023 году — выплатила 75% прибыли, чтобы помочь своей головной компании.

( Читать дальше )

Блог им. VladProDengi |Какие дивиденды заплатит Газпром? И заплатит ли?

- 03 мая 2024, 16:04

- |

📉 Обзор отчета Газпрома – акции все еще неинтересны

Финансовые результаты

Выручка за 2023 год = 8 542 млрд руб. (в 2022 году = 11 674 млрд руб.)

Чистый убыток за 2023 год = -629,1 млрд руб. (в 2022 году чистая прибыль = 1225,8 млрд руб.)

Из них 460 млрд руб. – отрицательные курсовые разницы, которыми можно пренебречь.

Еще важный момент, который дополнительно давит на чистую прибыль – повышенный НДПИ. Напомню, что Газпром ежемесячно платит НДПИ в размере 50 млрд руб. с 1 января 2023 года по 31 декабря 2025 года. Это 600 млрд руб. дополнительных налогов в год, которые могли бы уйти в прибыль компании. И платить их – еще 2 года.

То есть без двух этих статей чистая прибыль была бы на уровне 400-500 млрд руб.

Скорректированная чистая прибыль = 724,4 млрд руб.

Я не согласен с корректировками, например, вычитать убыток от обесценения нефинансовых активов считаю неправильным. НО Газпром считает так и от скорректированной прибыли платит дивиденды, поэтому привожу вам ее.

( Читать дальше )

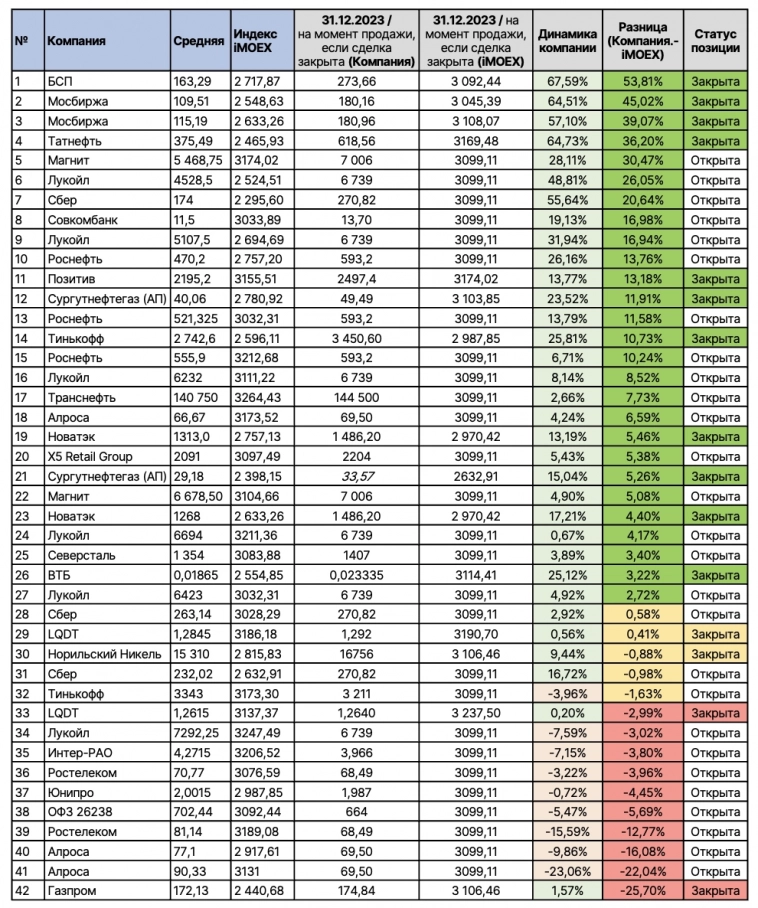

Блог им. VladProDengi |Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

➡️Мои инвестиции в российские акции за 2023 году

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс