Блог им. Video |Постпраздничный оптимизм - Роман Андреев

- 09 января 2019, 15:15

- |

- комментировать

- ★5

- Комментарии ( 24 )

Блог им. Video |Мы настроены оптимистично

- 19 июня 2018, 08:25

- |

Вчера индекс РТС закрыл день с понижением -1,46%, индекс МосБиржи снизился на 0,66%. На графике индекса развивающихся рынков MSCI Emerging Markets (-1,22%) продолжает развиваться понижающийся тренд. Вчера фондовый индекс аргентинской биржи Merval из-за смены руководства в ряде энергетических компаний и в Центральном Банке, упал на 8,3%. На память всплыл один из последних обзоров BlackRock в котором аналитики обратили внимание на нестабильное положение экономик Аргентины, Турции, Бразилии и Мексики. Недавно Аргентина получила от МВФ 50 миллиардов долларов США, курс песо к доллару стал расти, но фондовый рынок остается в неустойчивом состоянии. Что касается Турции, Мексики и Бразилии, раздражающим инвесторов фактором являются выборы, в связи чем бюджетная дисциплина может ослабнуть. Президент Турции Реджеп Эрдоган заявил, к примеру, перед выборами 24 июня, о намерении его страны создать собственную научную базу в Антарктике, хотя денег в бюджете на это нет.

Цены на нефть отскочили наверх от поддержки 72-73 (Brent). Думаю, что после заседания ОПЕК 22-23 июня цены вырастут. Они несколько снизились по сравнению с концом мая, но мировая добыча в целом показала падение, так что цены на нефть могут начать расти. В новом аналитическом докладе Jefferies сообщил, что ожидает роста цен на нефть. При сохранении спреда между Brent и WTI, аналитики Jefferies повысили целевой уровень по обоим маркам. «Рынок нефти сжат, и мы полагаем, что риски со стороны предложения, скорее всего, вызовут рост цен на нефть в 2018 году. Коммерческие запасы быстро сокращаются, и рынок начинает учитывать в ценах дальнейшие риски со стороны предложения, усилившиеся в связи с грядущим восстановлением «антииранских» санкций США, стремительным падением нефтедобычи в Венесуэле и даже сланцевой индустрией США, которая показывает признаки ограниченности возможностей увеличения темпов роста. Эластичность спроса по цене тоже является поводом для беспокойства, на фоне недавней девальвации многих валют развивающихся стран, но мы считаем, что в целом устойчивая мировая экономика сможет скомпенсировать увеличение цен на нефть», – сообщает в отчете аналитик Jefferies Джейсон Гаммел.

( Читать дальше )

Блог им. Video |Аналитики прогнозируют продолжение роста на фондовом рынке США

- 22 декабря 2017, 08:40

- |

Индекс ММВБ в результате снижения бумаг опять закрылся на отрицательной территории. Можно отметить попытку выздоровления в акциях ФСК ЕЭС. Позавчера была презентация компании, где объявлялась дивидендная политика на ближайшее время. Обещали выплатить дивиденды не ниже, чем в прошлом году. Это примерно 8% дивидендная доходность. Это неплохо с учётом того, что процентная ставка ЦБ уже ниже 8%. Исходя из прибыли (прогнозируется 15% рост), можно, конечно, рассчитывать на более высокую доходность – 9% или 10%, но политика энергетических компаний – это отдельная история. Также стабилизировалась ситуация в акциях «Магнита» в связи с тем что «медведи» бояться пробивать ноябрьские минимумы. Руки прямо так и тянуться к торговому монитору – купить эти акции «на отскок».

Сейчас идёт Рождественская неделя, и мы прекрасно знаем, что в это время активность на западным рынках очень низкая, соответственно у нас по идее должно быть так же. Думаю, что индекс ММВБ завершит текущий год на отрицательной территории по сравнению с закрытием прошлого года. Возможно, будет примерно – 5%. Краха рынка не будет — сейчас нефть находится на комфортных для инвесторов значениях: марка Brent торгуется у отметки 64,77$. На мой взгляд, поддерживающий тренд находится где-то в районе 62,5.

( Читать дальше )

Блог им. Video |Отскок идёт тяжело

- 24 марта 2017, 08:08

- |

После почти двухмесячного месячного падения рынка с начала марта мы наблюдаем отскок. Отскок идёт тяжело. В настоящий момент торговля идёт на уровне начала месяца. Отскоку мешает нестабильность на американских биржах. Вера у участников рынка в способность Дональда Трампа воплотить в жизнь свои предвыборные обещания ослабевает. Палата Представителей США отложила голосование по реформе здравоохранения до пятницы. Лидерам Партии Республиканцев не удалось получить достаточной поддержки для принятия закона, передает CNBC. Задержка с голосованием по реформе здравоохранения – неприятная новость для Республиканцев, которые планировали провести эту реформу до того, как приступить к другим пунктам своей программы, в частности к реформе налогообложения.

Для нашего рынка основные факторы – сегодняшнее решение ЦБ по ключевой ставке и дивиденды госкомпаний. На следующей неделе — совещание Шувалова, до конца марта должны принять окончательное решение по размерам дивидендов. Наши управляющие считают, что если дивиденды будут платить по максимуму (за что выступает МинФин), тогда фаворитами будут Аэрофлот, Алроса, ФСК ЕЭС и Газпром. Посмотрим, что будет дальше. Я надеюсь, что мартовский рост рынка это не фальстарт.

( Читать дальше )

Блог им. Video |Растущие цены на нефть позволяют не замечать гибридной войны

- 20 июня 2016, 08:52

- |

По итогам пятничных торгов индекс РТС «прибавил в весе» 1,7%. После гибели депутата Джо Кокс позиции сторонников «Брекзита» ослабли и они стали проигрывать в опросах. Трейдеры результатов опросов не видели, но уже догадывались о переломе настроений. Отношение к развивающимся рынкам улучшилось — индекс iShares MSCI Emerging Markets (EEM) смог закрепиться выше зоны поддержки 32-32,5. Нефтяные цены выросли. С конца января они находятся на растущем тренде, что затрудняет фондовым медведям игру на понижение практически по всем акциям, кроме защитных акций Сургутнефтегаза прив. Если кто-то из инвесторов купил 21 января с.г. акции Сбербанка об, то к сегодняшнему дню рост котировок составил уже 54%, котировки МосБиржи с 21 января выросли на 26%, акции МТС выросли на 21%, М.Видео на 19%. С конца января акции находятся в фазе роста. Цены на нефть находятся вблизи отметки 50 долларов. Это означает, что инвесторы будут получать позитивные новости то по одной акции, то по другой…

( Читать дальше )

Блог им. Video |Всё очень сложно и запутанно и в то же время просто и понятно

- 04 мая 2016, 17:41

- |

Сегодня фондовый рынок снижается. В очередной раз сработала примета «Газпром» растет последним. Всё очень сложно и запутанно и в то же время просто и понятно. Для тех, кто живет в парадигме недельных графиков повышение котировок нефти марта и апреля это коррекция к падению, а не рост. Для тех, кто живет в парадигме дневных графиков это рост со сломом понижательного тренда с поддержкам 44,5, 42,4 и 41 доллар. На отдельных графиках (ФСК ЕЭС) есть «медвежьи» сигналы (сегодня, как ни парадоксально это лидер роста. На графиках других акций (Татнефть) есть сигналы для игры на повышение.

Сегодня вышла не очень приятная новость – «Газпром» обратился в правительство РФ с просьбой разрешить ему направить на дивиденды менее 50% чистой прибыли по МСФО и акции «Газпрома» утянули индексы вниз. Исходим из того что на дневных графиках цены на нефть находятся на повышательном тренде а сильная поддержка на графике индекса ММВБ 1850 пунктов (нижняя граница конверта Бол.). Катастрофой пока не пахнет это майская коррекция, настоящие неприятности могут начаться, если нефтяные цены нырнут под отметку 41 доллар. Рынки сейчас волнуются, потому что считают, что ФРС США повысит ставку в следующем месяце. Повышение процентной ставки на заседании ФРС политики в следующем это «реальный вариант», заявил президент ФРС Атланты Деннис Локхарт. Так же настоящие неприятности могут нагрянуть, если начнется обвал на фондовом рынке Поднебесной – в этот случае индекс ММВБ прогуляется в район 1800 пунктов.

( Читать дальше )

Блог им. Video |Что-то подсказывает, что России на этот повезет

- 23 июля 2015, 08:21

- |

В такой ситуации канадский доллар, российский рубль и другие сырьевые валюты находятся под большим давлением. К примеру, курс канадского доллара сейчас находится вблизи шестилетнего минимума. Поэтому, инвесторам сейчас кажется, что игра на ослабление рубля более интересна, чем краткосрочные инвестиции в акции.

Хедж-фонды и другие спекулянты сократили ставки на повышение нефти WTI до минимального уровня с марта. Котировки нефти WTI находятся ниже знаковой отметки 50 долларов. Как ни странно, на промежутке десять лет и более курс рубля больше связан с ценой нефти WTI, а не Brent. Хотя штат Техас, где добывается сорт WTI от нас далеко. Мы бы порекомендовали покупку акций «широким фронтом», но индекс ММВБ находится под падающим трендом с 1840 пунктов и теоретически может снизиться до 1580 пунктов (ниже мы его не видим). Динамика развивающихся рынков также не радует. Вчера индекс развивающихся рынков MSCI Emerging Markets (EEM) снизился на 1,43%.

( Читать дальше )

Блог им. Video |Куплю золото

- 28 июня 2015, 11:09

- |

Добрый день, друзья. Давайте знакомиться – я тот человек, который никогда не обманывает инвесторов. Может быть, мне выгодно говорить, что российский рынок «сладенький» и паковать инвесторов в бумаги, заключив с компанией партнерское соглашение, но я это не делаю. Грязные деньги счастья не принесут, они обернуться болезнью или други неприятностями.

Я могу ошибаться, могу упасть, но сознательно не обманываю. В конце прошлого года я писал, что часть страхов в первом квартале развеется, и рынок вырастет и эту рекомендацию можно занести себе в актив. В конце прошлого года я писал, что надо покупать ФСК ЕЭС у кого нервы выдерживали и купил эти акции, когда они ухнули вниз, или хотя бы не продавал, хорошо заработали. В течение пяти лет выступал на РБК-ТВ и говорил, что надо покупать доллары и это тоже отношу себе в актив. Говорил чтоо нефть вырастет до 68,5 доллларов и дальше стоп-машиина и это тоже мне плюс.

На лето я прогнозировал боковую динамику рынка, и пока она боковая. В пассив можно отнести рекомендации по покупки акций Мечела.

( Читать дальше )

Блог им. Video |Как потуже затянуть пояса (мнение Андрея Верникова по рынку)

- 01 февраля 2015, 20:00

- |

Вот тут мне пишут, что я типа напрасно призываю инвестировать сроком на три года и больше в электроэнергетику, что типа все скоро крахнет. А как же ФСК-ЕЭС? Отскочила наверх как пружина.

А вот мнение авторитетного инвестора Марка Фабера по нашему рынку в моем кратком изложении. «В России не будет все слишком хорошо, но она выживет. Существует очень низкая долговая нагрузка, кроме того русские знают, как потуже затянуть пояса. Это хороший момент для инвесторов – график фонда Market Vectors Russia находится в зоне покупки.

( Читать дальше )

Блог им. Video |Прочь уныние, нет пессимизму!

- 11 декабря 2014, 08:56

- |

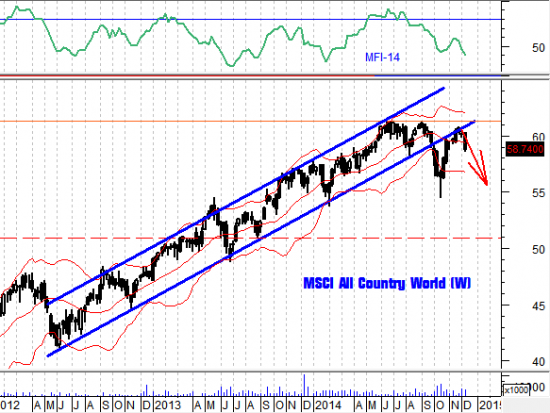

По итогам вчерашних торгов потери индекса MSCI Russia Capped составили 2,15%. Индекс развивающихся рынков от MSCI снизился на 1,48%. Котировки акций по всему миру снижается –индекс «всех стран» MSCI All Country World снизился на 1,51%. Кстати, мы предполагали негативный сценарий для последнего индекса в связи с тем что он вырос в ноябре до ранее пробитого вниз двухлетнего тренда. Дальнейший рост был маловероятен с технической точки зрения.

От падения нефтяных цен больше всего выигрывают Южная Корея, Индия, Япония, Германия, Китай, но Россия среди проигравших. До тех пор пока не стабилизируются нефтяные цены, мы не увидим инвестиционный спрос на отечественные акции. Сказать на каких уровнях произойдет стабилизация сложно, можно сказать, когда это произойдет. В январе цены на нефть перестанут падать. Стабилизация будет связана с негативными новостями по добыче сланцевой нефти в США. Количество работающих буровых установок в США в этом году постоянно росло. В январе оно составляло 1769, а в октябре уже 1925. В ноябре рост прекратился, начиная с декабря количество работающих буровых установок начнет уменьшаться (в Канаде уменьшилось уже в ноябре). Как известно, министерство энергетики США сообщило, что количество новых нефтяных скважин в ноябре сократилось на 40%. В январе выйдет декабрьская отчетность по компаниям, занимающимся добычей сланцевой нефти, и во многих случаях она будет провальной. В США есть месторождения, где себестоимость добычи нефти находится на уровне $90 за баррель. Кстати, по официальным источникам, средняя себестоимость добычи нефти России в этом году находится в районе $60 за баррель. Плохая отчетность сланцевых компаний стабилизирует нефтяные цены. Другой вопрос состоит в том, что кроме низких нефтяных цен есть и другие факторы, не благоприятствующие росту российского фондового рынка. В начале года инвесторы говорили так: «надо купить, потому что рынок очень дешев с фундаментальной точки зрения». В середине года про фундаментальные оценки вспоминали меньше и говорили так: «надо купить как только будет виден просвет в войне санкций». А сейчас говорят по другому: «санкции могут быть сняты и нефть может пойти наверх, но структурные проблемы экономики России останутся с нами надолго, поэтому покупки рискованны».Валютный индекс MSCI Russia Capped упал от максимумов июля на 60%, индекс ММВБ показал ложный пробой наверх трехлетней консолидации и многие инвесторы погрязли в пессимизме.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс