SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |Аналитики «Альфа-Капитала» изменили топ-10 акций на российском рынке.

- 17 декабря 2023, 12:25

- |

💡Исключили Роснефть и добавили Алроса.

Роснефть исключается на фоне снижения стоимости нефти марки Brent и расширения дисконта к ней российской Urals. Дисконт уже достиг $18 за баррель.

При этом суммарный размер дивидендов на акцию может превысить ₽70–80 и при текущих котировках на уровне ₽564 за бумагу дивидендная доходность ожидается двузначной. 🎄 $ROSN $ALRS

Алроса.

Даже по рыночным ценам/текущем курсе, без учета дополнительных продаж накопленных запасов (эти запасы были накоплены осенью) и учитывая 7%-ную экспортную пошлину компания торгуется х3,8 EV/EBITDA по сравнению с х4,9 для «Полюса» и х5,5 для ГМК «Норникель». 👍

Плюс дивиденды — 50% от чистой прибыли.

Портфель выглядит следующим образом:

1.ЛУКОЙЛ (LKOH) — вес в портфеле 15%. Целевая цена — ₽8547. Ожидаемая дивдоходность на ближайшие 12 месяцев — 15%; $LKOH

2.Сбербанк (SBER) — вес 15%. Целевая цена — ₽319. Ожидаемая дивдоходность — 12%; $SBER

3.OZON (OZON) — вес 12,5%. Целевая цена — ₽2832. Ожидаемая дивдоходность — 0%; $OZON

( Читать дальше )

Роснефть исключается на фоне снижения стоимости нефти марки Brent и расширения дисконта к ней российской Urals. Дисконт уже достиг $18 за баррель.

При этом суммарный размер дивидендов на акцию может превысить ₽70–80 и при текущих котировках на уровне ₽564 за бумагу дивидендная доходность ожидается двузначной. 🎄 $ROSN $ALRS

Алроса.

Даже по рыночным ценам/текущем курсе, без учета дополнительных продаж накопленных запасов (эти запасы были накоплены осенью) и учитывая 7%-ную экспортную пошлину компания торгуется х3,8 EV/EBITDA по сравнению с х4,9 для «Полюса» и х5,5 для ГМК «Норникель». 👍

Плюс дивиденды — 50% от чистой прибыли.

Портфель выглядит следующим образом:

1.ЛУКОЙЛ (LKOH) — вес в портфеле 15%. Целевая цена — ₽8547. Ожидаемая дивдоходность на ближайшие 12 месяцев — 15%; $LKOH

2.Сбербанк (SBER) — вес 15%. Целевая цена — ₽319. Ожидаемая дивдоходность — 12%; $SBER

3.OZON (OZON) — вес 12,5%. Целевая цена — ₽2832. Ожидаемая дивдоходность — 0%; $OZON

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. ValeriyVlasov |Льготная ипотека.

- 16 декабря 2023, 11:08

- |

💡

Правительство изменило параметры льготных ипотечных программ.

1. До 30% ( вместо 20) повышен взнос по льготной ипотеке, которая выдается по ставке 8% на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для его строительства.

Семейную и IT ипотеки не тронули. Только по IT-ипотеке снизили субсидии банкам.

2. Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, теперь составит 6 млн рублей.

Ранее лимит по льготной ипотеке для Москвы, Петербурга, Подмосковья и Ленобласти составлял 12 млн рублей.

3. По дальневосточной и арктической ипотеке с 6 до 9 млн рублей увеличен предельный размер кредита.

Думаю что на рынок ипотеки это повлияет скорее негативно, так как первоначальный взнос увеличен, плюс уменьшен максимальный размер ипотеки, а значит что объектов для данного вида ипотеки станет меньше.

Единственная поддержка это дальневосточная и арктическая ипотека… Станет ли больше желающих? Возможно, но в масштабах страны — это не очень много.

( Читать дальше )

Правительство изменило параметры льготных ипотечных программ.

1. До 30% ( вместо 20) повышен взнос по льготной ипотеке, которая выдается по ставке 8% на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для его строительства.

Семейную и IT ипотеки не тронули. Только по IT-ипотеке снизили субсидии банкам.

2. Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, теперь составит 6 млн рублей.

Ранее лимит по льготной ипотеке для Москвы, Петербурга, Подмосковья и Ленобласти составлял 12 млн рублей.

3. По дальневосточной и арктической ипотеке с 6 до 9 млн рублей увеличен предельный размер кредита.

Думаю что на рынок ипотеки это повлияет скорее негативно, так как первоначальный взнос увеличен, плюс уменьшен максимальный размер ипотеки, а значит что объектов для данного вида ипотеки станет меньше.

Единственная поддержка это дальневосточная и арктическая ипотека… Станет ли больше желающих? Возможно, но в масштабах страны — это не очень много.

( Читать дальше )

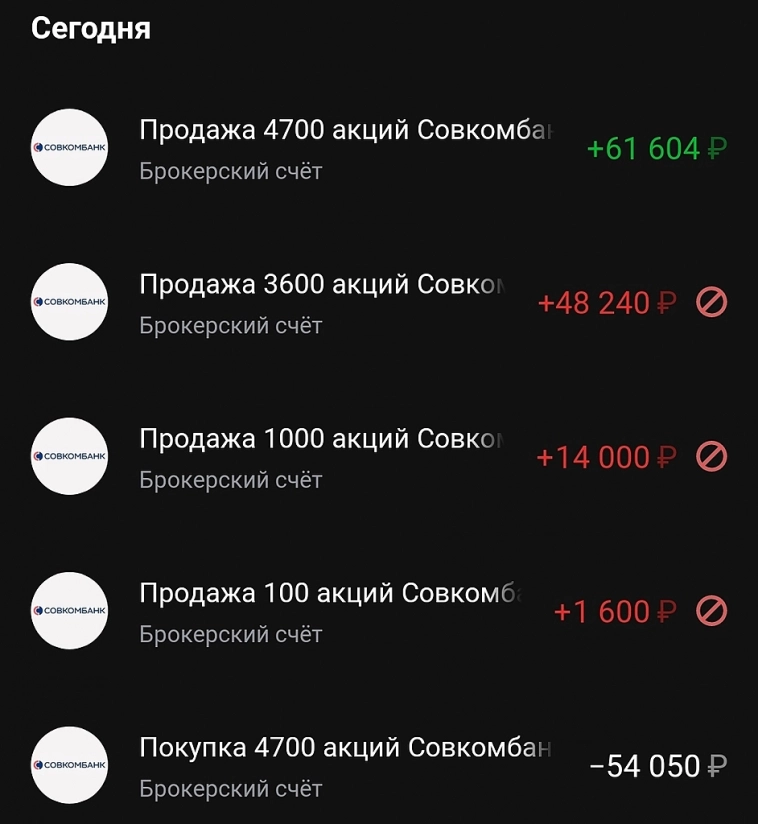

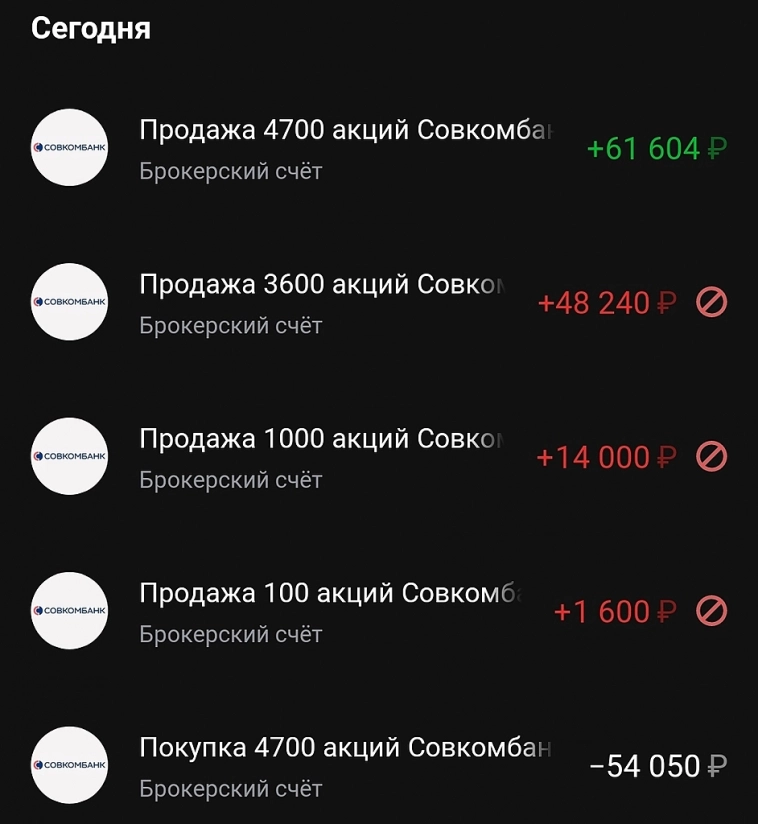

Блог им. ValeriyVlasov |Поучаствовал в IPO Совкомбанка.

- 15 декабря 2023, 22:15

- |

💡В целом удачно. Аллокация была небольшой, у меня всего 12 процентов. У некоторых 6 или 2 процента. 🤦♂️

Заходил суммой на 450 тыс, дали на 54 тыс рублей или 4700 акций. $SVCB

Продал по 13 рублей, хотя можно было дороже, кто то умудрялся и по 14,6 р продать. 🤷♂️

Но приложение Тинькофф Инвестиции не отображало ни цену, ни стакан… Почти ничего. Как торговать в таких условиях?)

Надо было сидеть за компьютером с терминалом. Такие выводы.

Стоит ли участвовать в других IPO? Например Мосгордомбар. Думаю что нет.

#ipo #совкомбанк

Заходил суммой на 450 тыс, дали на 54 тыс рублей или 4700 акций. $SVCB

Продал по 13 рублей, хотя можно было дороже, кто то умудрялся и по 14,6 р продать. 🤷♂️

Но приложение Тинькофф Инвестиции не отображало ни цену, ни стакан… Почти ничего. Как торговать в таких условиях?)

Надо было сидеть за компьютером с терминалом. Такие выводы.

Стоит ли участвовать в других IPO? Например Мосгордомбар. Думаю что нет.

#ipo #совкомбанк

Блог им. ValeriyVlasov |Будущие дивиденды. Акции РФ.

- 12 декабря 2023, 16:53

- |

💡Малый дивидендный сезон продолжается. Недавно пришли дивиденды от Позитива, скоро должны прийти дивиденды от Ростелекома, Вуш, Инарктика, КуйбышевАзот.

Впереди выплаты дивидендов от крупных компаний: Лукойл – 290 млрд, Фосагро – 37 млрд, Норникель – 139 млрд, Газпромнефть – 393 млрд, Совкомфлот – 15 млрд, Татнефть – 76 млрд, Роснефть – 326 млрд, Магнит – 42 млрд. Всего 1318 млр рублей. Часть вернется в рынок, но на фоне высокой ставки вряд ли вернется много + часть заберет государство ( или какой-нибудь Газпром, который владеет 95 процентами Газпромнефти). В общем прогнозы на то, что рынок наполнится деньгами и будет только расти пока строить рано.

🍎ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК...

Выручка растет, прибыль тоже, в этом году она может быть рекордной. Европлан — актив компании, который по итогам 2022 года заработал 11,9 млрд руб. чистой прибыли может выйти на IPO в 2024 году. Европлан может превысить текущую капитализацию Холдинга, которая составляет 63 млрд руб.

( Читать дальше )

Впереди выплаты дивидендов от крупных компаний: Лукойл – 290 млрд, Фосагро – 37 млрд, Норникель – 139 млрд, Газпромнефть – 393 млрд, Совкомфлот – 15 млрд, Татнефть – 76 млрд, Роснефть – 326 млрд, Магнит – 42 млрд. Всего 1318 млр рублей. Часть вернется в рынок, но на фоне высокой ставки вряд ли вернется много + часть заберет государство ( или какой-нибудь Газпром, который владеет 95 процентами Газпромнефти). В общем прогнозы на то, что рынок наполнится деньгами и будет только расти пока строить рано.

🍎ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК...

Выручка растет, прибыль тоже, в этом году она может быть рекордной. Европлан — актив компании, который по итогам 2022 года заработал 11,9 млрд руб. чистой прибыли может выйти на IPO в 2024 году. Европлан может превысить текущую капитализацию Холдинга, которая составляет 63 млрд руб.

( Читать дальше )

Блог им. ValeriyVlasov |Теле2. Самолёт.

- 12 декабря 2023, 16:07

- |

💡 Tele2 повысит цены на связь с Нового года более чем на 10%, — Ведомости

А МТС и Ростелеком за ними последуют?

$MTSS $RTKM

💡 Самолёт не планирует SPO в ближайшие 2 года

— По прогнозу компании, выручка группы в 2023 году увеличится по сравнению с предыдущим годом примерно на 55% — ориентировочно до ₽300 млрд.

— Объем продаж первичной недвижимости Самолета по итогам года должен вырасти на 50%. Также ожидается рост скорректированной EBITDA в 2023 году примерно на 45% — до более чем ₽70 млрд, сообщает РИА Недвижимость.

— «Самолет Плюс» станет публичной компанией. В 1-2 квартале 2024 года готовится выход на Pre-IPO.

$SMLT

✈ Девелопер «Самолет» покупает собственный банк, — генеральный директор группы «Самолет» Антон Елистратов

«Мы покупаем банк с универсальной лицензией. Наше ходатайство о приобретении банка уже находится на рассмотрении в ЦБ, и мы надеемся, что в ближайшее время мы сможем сообщить о хороших новостях», — сказал он.

💡 В России долги за электричество превысили 320 млрд рублей

( Читать дальше )

А МТС и Ростелеком за ними последуют?

$MTSS $RTKM

💡 Самолёт не планирует SPO в ближайшие 2 года

— По прогнозу компании, выручка группы в 2023 году увеличится по сравнению с предыдущим годом примерно на 55% — ориентировочно до ₽300 млрд.

— Объем продаж первичной недвижимости Самолета по итогам года должен вырасти на 50%. Также ожидается рост скорректированной EBITDA в 2023 году примерно на 45% — до более чем ₽70 млрд, сообщает РИА Недвижимость.

— «Самолет Плюс» станет публичной компанией. В 1-2 квартале 2024 года готовится выход на Pre-IPO.

$SMLT

✈ Девелопер «Самолет» покупает собственный банк, — генеральный директор группы «Самолет» Антон Елистратов

«Мы покупаем банк с универсальной лицензией. Наше ходатайство о приобретении банка уже находится на рассмотрении в ЦБ, и мы надеемся, что в ближайшее время мы сможем сообщить о хороших новостях», — сказал он.

💡 В России долги за электричество превысили 320 млрд рублей

( Читать дальше )

Блог им. ValeriyVlasov |Разбор стратегий за 2023 год.

- 11 декабря 2023, 20:38

- |

💡Продолжаем разбирать стратегии на 2024 год. Но перед этим хотелось бы посмотреть в прошлое ( в которое не только лишь все могут посмотреть) и вспомнить какие прогнозы делали брокеры в конце 22 года и что из их прогнозов сбылось, а что нет. К счастью у меня все ходы записаны)

Какие компании рекомендовали покупать ведущие инвестиционные компании в РФ.

💡Sber CIB.

ЭЛ-5 Энерго. Бывшая Энел. Див доходность около 28 процентов. Все получили дивиденды? Я – нет. Прогноз был так себе, правда компания выросла на 18 процентов. $ELFV

Лукойл. Какие риски были: эмбарго, потолок цен. Мало того что акции выросли за год на 56 процентов, так еще и бонусом мы получили ( получим) 13 процентов дивидендов за год. А те кто покупал в январе 23 года, то все 20. $LKOH

ОГК-2. Прогнозная див доходность была – 18 процентов, а заплатили примерно 8 процентов. + Рост за год 5 процентов. Ну такое себе. Кто то продолжает анализировать компанию по тех анализу. Но не стоит забывать про допэмиссию на 48 млрд акций или + 48 процентов. Размытие доли акционеров со всеми вытекающими… $OGKB

( Читать дальше )

Какие компании рекомендовали покупать ведущие инвестиционные компании в РФ.

💡Sber CIB.

ЭЛ-5 Энерго. Бывшая Энел. Див доходность около 28 процентов. Все получили дивиденды? Я – нет. Прогноз был так себе, правда компания выросла на 18 процентов. $ELFV

Лукойл. Какие риски были: эмбарго, потолок цен. Мало того что акции выросли за год на 56 процентов, так еще и бонусом мы получили ( получим) 13 процентов дивидендов за год. А те кто покупал в январе 23 года, то все 20. $LKOH

ОГК-2. Прогнозная див доходность была – 18 процентов, а заплатили примерно 8 процентов. + Рост за год 5 процентов. Ну такое себе. Кто то продолжает анализировать компанию по тех анализу. Но не стоит забывать про допэмиссию на 48 млрд акций или + 48 процентов. Размытие доли акционеров со всеми вытекающими… $OGKB

( Читать дальше )

Блог им. ValeriyVlasov |Сбер. Отчёт.

- 11 декабря 2023, 11:04

- |

💡Сбер. Отчёт за 11 месяцев.

Прибыль на акцию уже 61 рубль. Возможный дивиденд — 30,5 рублей ( даже немного выше, ведь мы не учитываем декабрь).

Возможная див доходость — 11,6 %.

👍 — если держите.

$SBER $SBERP

— С января по декабрь чистая прибыль банка составила 1,37 трлн рублей, а к концу года, как прогнозируют эксперты, этот показатель может достичь планки в 1,5 трлн. Учитывая, что Сбер сохранил дивполитику, в этом случае акционеры в 2024-м получат дивидендами около 750 млрд руб.

— Рентабельность капитала держится на уровне 25%. Темп роста кредитного портфеля с начала года составил 25,2% (38,9 трлн руб), а средств физлиц – 19,7% (32,4 трлн руб).

Презентация трехлетней стратегии в рамках Дня инвестора убедила многих аналитиков: целевые цены на акции Сбера у Альфа-Банка повысились до 380 руб, а в Ак Барс банке они выросли до 414 руб.

💡Россияне теперь должны сдать загранпаспорт в течение 5 дней при запрете на выезд из страны.

После уведомления о соответствующем запрете россияне должны сдать загранпаспорт на хранение в орган власти, который выдавал документ, например, в МВД, МИД или ФСБ.

( Читать дальше )

Прибыль на акцию уже 61 рубль. Возможный дивиденд — 30,5 рублей ( даже немного выше, ведь мы не учитываем декабрь).

Возможная див доходость — 11,6 %.

👍 — если держите.

$SBER $SBERP

— С января по декабрь чистая прибыль банка составила 1,37 трлн рублей, а к концу года, как прогнозируют эксперты, этот показатель может достичь планки в 1,5 трлн. Учитывая, что Сбер сохранил дивполитику, в этом случае акционеры в 2024-м получат дивидендами около 750 млрд руб.

— Рентабельность капитала держится на уровне 25%. Темп роста кредитного портфеля с начала года составил 25,2% (38,9 трлн руб), а средств физлиц – 19,7% (32,4 трлн руб).

Презентация трехлетней стратегии в рамках Дня инвестора убедила многих аналитиков: целевые цены на акции Сбера у Альфа-Банка повысились до 380 руб, а в Ак Барс банке они выросли до 414 руб.

💡Россияне теперь должны сдать загранпаспорт в течение 5 дней при запрете на выезд из страны.

После уведомления о соответствующем запрете россияне должны сдать загранпаспорт на хранение в орган власти, который выдавал документ, например, в МВД, МИД или ФСБ.

( Читать дальше )

Блог им. ValeriyVlasov |Стратегия - 2024.

- 10 декабря 2023, 13:51

- |

💡Заканчивается 23 год, пора бы уже подумать о следующем. Тинькофф как раз сделали обновление своей стратегии. Не стоит её бездумно копировать ( особенно покупать всё фонды, которые они рекомендуют), но общие тенденции, идеи рассмотреть стоит.

Написал основные идеи, но лучше самому прочитать всю стратегию.

www.tinkoff.ru/invest/research/strategy/2024/

— 2024 год будет более сложным и богатым на события. Кто бы сомневался). Поиск доходных идей станет труднее, а неопределенность на рынке — выше. Это уже гойдааа, или нет?!

— Первая половина 2024 года. 85—95 рублей за доллар. Конец 2024 года — 100 рублей за доллар.

— Снижения ключевой ставки ждем во втором квартале 2024 года. В декабре могут повысить ставку на 100 б.п.

— Недооцененности на рынке акций больше нет. Отсюда и увлечение разными IPO и SPO. Лучше продать дорого сейчас, чем дёшево потом. Видимо так и считают эмитенты. Думайте…

— Геополитические риски. Санкции, всё сохраняется и ужесточается. В зоне риска экспортёры.

( Читать дальше )

Написал основные идеи, но лучше самому прочитать всю стратегию.

www.tinkoff.ru/invest/research/strategy/2024/

— 2024 год будет более сложным и богатым на события. Кто бы сомневался). Поиск доходных идей станет труднее, а неопределенность на рынке — выше. Это уже гойдааа, или нет?!

— Первая половина 2024 года. 85—95 рублей за доллар. Конец 2024 года — 100 рублей за доллар.

— Снижения ключевой ставки ждем во втором квартале 2024 года. В декабре могут повысить ставку на 100 б.п.

— Недооцененности на рынке акций больше нет. Отсюда и увлечение разными IPO и SPO. Лучше продать дорого сейчас, чем дёшево потом. Видимо так и считают эмитенты. Думайте…

— Геополитические риски. Санкции, всё сохраняется и ужесточается. В зоне риска экспортёры.

( Читать дальше )

Блог им. ValeriyVlasov |БКС отобрали пять акций российских компаний.

- 09 декабря 2023, 10:09

- |

💡 1. Сбербанк (целевая цена по обыкновенным акциям ₽350, потенциал роста 27%).

Самый большой и мощный банк в РФ. Правда последняя презентация не очень впечатлила инвесторов. Дивидендная стратегия тоже, хотя она и не изменилась.

Число физлиц, которые пользуются услугами банка достигло 108 млн. Доля на рынке ипотеки — 56 процентов.

Сбер уже давно не просто банк, это ещё и ИИ. Во всяком случае они планируют это всё развивать.

Думаю что цена в 300-320 р за акцию вполне реальна, особенно после анонса дивидендов в следующем году. Прогноз по дивидендам — 30-33 р. $SBER

$SBERP

2. «Яндекс» (₽4400, + 81%).

Сделка по разделению компании может быть драйвером для роста. Это и драйвер и риск одновременно. Тут и господдержка и хорошие темпы роста выручки. $YNDX

3. «Транснефть» (₽190 тыс., +32%).

В следующем году ожидаем сплит акций.

Возможные дивиденды по итогам года могут быть в районе 25 тыс рублей или 17 %. $TRNFP

4. «Башнефть» (пока без целей 🤷♂️).

Отличный отчёт за III квартал и 9 месяцев.

( Читать дальше )

Самый большой и мощный банк в РФ. Правда последняя презентация не очень впечатлила инвесторов. Дивидендная стратегия тоже, хотя она и не изменилась.

Число физлиц, которые пользуются услугами банка достигло 108 млн. Доля на рынке ипотеки — 56 процентов.

Сбер уже давно не просто банк, это ещё и ИИ. Во всяком случае они планируют это всё развивать.

Думаю что цена в 300-320 р за акцию вполне реальна, особенно после анонса дивидендов в следующем году. Прогноз по дивидендам — 30-33 р. $SBER

$SBERP

2. «Яндекс» (₽4400, + 81%).

Сделка по разделению компании может быть драйвером для роста. Это и драйвер и риск одновременно. Тут и господдержка и хорошие темпы роста выручки. $YNDX

3. «Транснефть» (₽190 тыс., +32%).

В следующем году ожидаем сплит акций.

Возможные дивиденды по итогам года могут быть в районе 25 тыс рублей или 17 %. $TRNFP

4. «Башнефть» (пока без целей 🤷♂️).

Отличный отчёт за III квартал и 9 месяцев.

( Читать дальше )

Блог им. ValeriyVlasov |Новости

- 09 декабря 2023, 09:15

- |

🎄 Камаз радует инвесторов хорошими новостями: компания обещает рекордную прибыль по итогам 2023 года

Чистая прибыль КАМАЗа по МСФО в 2023 году будет более 5 млрд рублей – это рекордные показатели.

«Камаз» планирует в 2024 году увеличить в три раза выпуск грузовиков поколения К5 также заявил глава компании Когогин.

$KMAZ

💡 Дивидендная доходность по бумагам российских компаний составит в 2024 году 10,3%, — аналитики ВТБ $VTBR

При этом в ВТБ оценил рост рынка в 2024 году всего в 5,5%. По мнению аналитиков, индекс Мосбиржи вырастет всего лишь до 3242 пунктов. Причина: высокая ставка Банка России.

Из-за высокой ключевой ставки инвесторы отдают предпочтение облигациям и вкладам. Там доходности выше, чем на фондовом рынке сегодня. При этом выплаты регулярные и не зависят от мнения эмитента.

Поэтому ВТБ рекомендует присмотреться к акциям, которые платят высокие дивиденды постоянно: «Сургутнефтегаз», «Совкомфлот», «Лукойл». $SNGSP

💡 Ключевая ставка Банка России в следующем году будет оставаться выше 10%, — экономисты «Альфа-банка»

( Читать дальше )

Чистая прибыль КАМАЗа по МСФО в 2023 году будет более 5 млрд рублей – это рекордные показатели.

«Камаз» планирует в 2024 году увеличить в три раза выпуск грузовиков поколения К5 также заявил глава компании Когогин.

$KMAZ

💡 Дивидендная доходность по бумагам российских компаний составит в 2024 году 10,3%, — аналитики ВТБ $VTBR

При этом в ВТБ оценил рост рынка в 2024 году всего в 5,5%. По мнению аналитиков, индекс Мосбиржи вырастет всего лишь до 3242 пунктов. Причина: высокая ставка Банка России.

Из-за высокой ключевой ставки инвесторы отдают предпочтение облигациям и вкладам. Там доходности выше, чем на фондовом рынке сегодня. При этом выплаты регулярные и не зависят от мнения эмитента.

Поэтому ВТБ рекомендует присмотреться к акциям, которые платят высокие дивиденды постоянно: «Сургутнефтегаз», «Совкомфлот», «Лукойл». $SNGSP

💡 Ключевая ставка Банка России в следующем году будет оставаться выше 10%, — экономисты «Альфа-банка»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс