Блог компании Mozgovik |Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

- 11 декабря 2025, 11:34

- |

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

( Читать дальше )

- комментировать

- 5.9К | ★4

- Комментарии ( 20 )

Блог компании Mozgovik |Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы + прочие расходы.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

Блог компании Mozgovik |МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

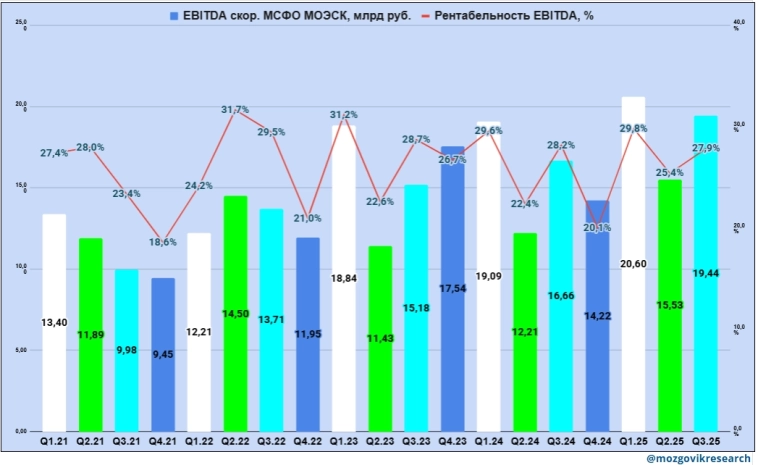

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA снизала немного относительно аналогичного периода прошлого года -0,3 п.п. и уменьшилась с 28,2% до 27,9% г/г (за 9 мес. увеличилась с 26,9% до 27,8%), а сама EBITDA выросла на +16,7% до 19,44 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

Блог компании Mozgovik |ЦИАН. Отчет МСФО. День инвестора. Всё самое интересное…

- 26 ноября 2025, 15:54

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании ЦИАН:

👉Выручка — 4,09 млрд руб. (+28,8% г/г)

👉Операционные расходы — 3,15 млрд руб. (+6,1% г/г)

👉Операционная прибыль — 0,94 млрд руб. (+354,6% г/г)

👉EBITDA скор. — 1,14 млрд руб. (+128,2% г/г)

👉Чистая прибыль — 1,06 млрд руб. (+45,1% г/г)

👉Чистая прибыль скор. на курс. разницы — 1,09 млрд руб. (+244,0% г/г)

Отчет отличный, выручка по темпам растет быстрее операционных расходов +28,8% против +6,1% и операционная прибыль иксанула +354,6% до 0,94 млрд руб., а чистая прибыль скорректированная на курсовые разницы выросла на +244% до 1,09 млрд руб., давайте разбираться в причинах:

Выручка в Q3 выросла аж на +28,8% до 4,09 млрд руб., при том, что за 1 полугодие было всего +8,0%.

Циан увеличил темп роста выручки в Q3 на фоне увеличения количества сделок на рынке новостроек из-за снижения ключевой ставки ЦБ РФ, а также благодаря увеличению средней стоимости объявления, обновление тарифов в лидогенерации, рост рекламной ёмкости и повышение тарифов в направлении медийной рекламы.

Вот некоторые слайды на Дне инвестора Циан:

( Читать дальше )

Блог компании Mozgovik |Сводный пост по сбытовым компаниям по отчетам РСБУ за Q3 25г. Часть 2 - TASB, SARE и VGSB

- 19 ноября 2025, 19:47

- |

Продолжаю писать разборы отчетов РСБУ у сбытовых компаний и сравнивать с моими моделями.

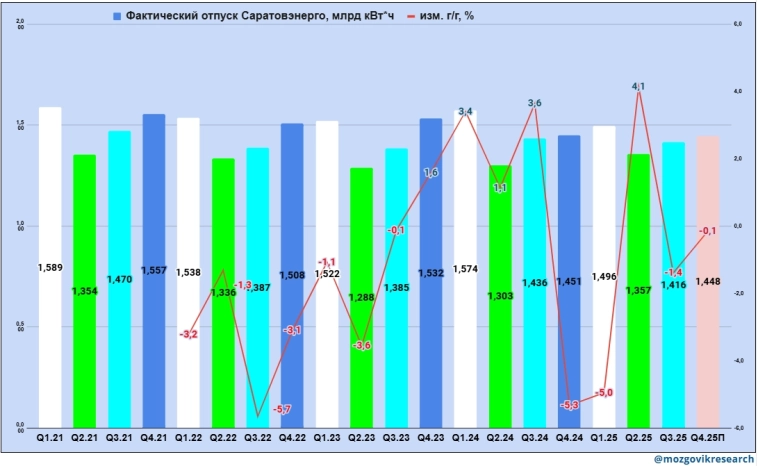

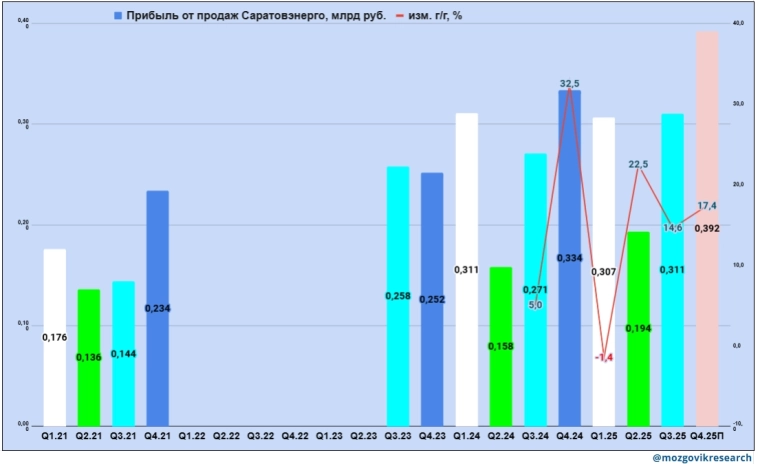

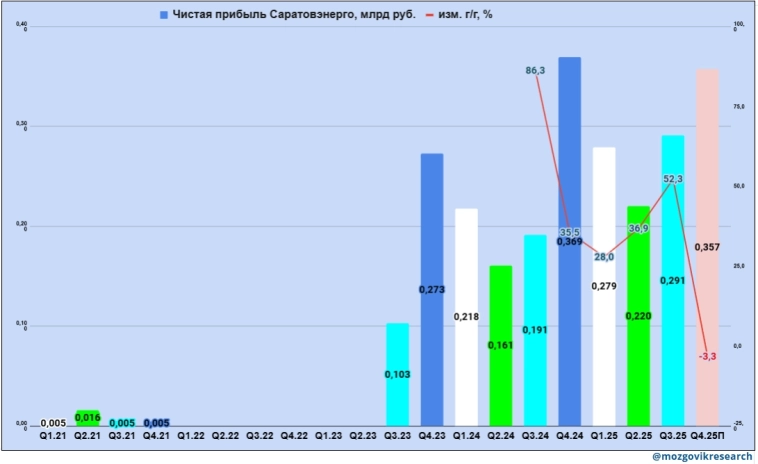

Компания Саратовэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Прибыль от продаж — 0,311 млрд руб. (+14,6% г/г)

👉Чистая прибыль — 0,291 млрд руб. (+52,3% г/г).

За 9 месяцев ситуация следующая:

👉Прибыль от продаж — 0,811 млрд руб. (+9,5% г/г)

👉Чистая прибыль — 0,791 млрд руб. (+38,6% г/г).

Отчет получился хороший, в рамках моих ожиданий — полезный отпуск хоть и снизился на -1,4% до 1,448 млрд кВт.*ч, но благодаря росту сбытовых надбавок прибыль от продаж всё равно выросла на +14,0% и 0,311 млрд руб., а чистая прибыль на +52,3% и 0,291 млрд руб., но здесь помогла разница в прочих доходах/расходах.

( Читать дальше )

Блог компании Mozgovik |Сводный пост по сбытовым компаниям по отчетам РСБУ за Q3 25г. Часть 1 - STSB, KRSB и PMSB

- 11 ноября 2025, 17:05

- |

Сбытовые компании отчитались по РСБУ, но я не буду писать разбор каждого отчета, а решил сгруппировать по нескольким компаниям и писать сводные посты, но с приложением всех прогнозов по чистой прибыли и дивидендов за 2025г., которые я обновил по некоторым компаниям (и некоторые целевые цены тоже изменились).

Итак начнем.

Компания Ставропольэнергосбыт опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Прибыль от продаж — 0,354 млрд руб. (-1,0% г/г)

👉Чистая прибыль — 0,335 млрд руб. (+8,7% г/г).

За 9 месяцев ситуация следующая:

👉Прибыль от продаж — 1,134 млрд руб. (+23,7% г/г)

👉Чистая прибыль — 0,992 млрд руб. (+28,5% г/г).

( Читать дальше )

Блог компании Mozgovik |ЦИАН. Последние новости. Дивиденды всё ближе!

- 28 октября 2025, 14:59

- |

Последний раз про ЦИАН писал 20 августа, когда объявили финансовые результаты за 6 месяцев 2025г. - ЦИАН. Отчет МСФО. Обновление модели и целевой цены.

Одним из важных элементов презентации был план по переезду из Кипра в РФ и начале выплат дивидендов:

18 августа 2025 г. CIAN PLC подала заявление о получении свидетельства Регистратора Компаний Кипра о продолжении деятельности в ином государстве и спустя месяц (18 сентября) получила официальное разрешение на переезд в Россию:

Следующий этап редомициляции — «Переезд CIAN PLC в РФ предполагает автоматическую и принудительную конвертацию расписок CIAN PLC в акции редомицилированной компании» и об этом ЦИАН объявил 21 октября:

( Читать дальше )

Блог компании Mozgovik |Новосибирскэнергосбыт. Разбираем лучших. А лучшая - это значит дорогая? или нет?

- 19 октября 2025, 16:57

- |

АО Новосибирскэнергосбыт (сокр. НЭСК) функционирует на розничном рынке электроэнергии Новосибирской области и является в настоящее время гарантирующим поставщиком (доля рынка 81,65%).

В июне 2024г. НЭСК стал победителем рейтинга “Сбытовые компании: расчеты на оптовом и розничных рынках” по результатам 2023г., а вот еще награды компании:

( Читать дальше )

Блог компании Mozgovik |Тамбовская энергосбытовая компания. По кэшу на счете - лучшая среди сбытов, а по потенциалу?

- 01 октября 2025, 12:07

- |

ПАО Тамбовская энергосбытовая компания (сокр. ТЭСК) функционирует на розничном рынке электроэнергии Тамбовской области и является в настоящее время гарантирующим поставщиком (доля рынка 42,2%).

( Читать дальше )

Блог компании Mozgovik |Самараэнерго. Иксы неизбежны! Вверх или вниз?

- 21 сентября 2025, 18:06

- |

ПАО Самараэнерго функционирует на розничном рынке электроэнергии Самарской области и является в настоящее время гарантирующим поставщиком (одним из четырех в регионе).

Структура акционеров на 2023г.:

( Читать дальше )

- комментировать

- 27.7К |

- Комментарии ( 8 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс