Блог им. Unfriendly_Fire |Секреты доходности: действительно ли недвижимость лучше инвестиций?

- 10 июня 2024, 21:06

- |

В постах людей, покупающих ценные бумаги, часто можно встретить комментарии, людей критикующих инвесторов и восхваляющих свои инвестиции в недвижимость. Они говорят, что недвижимость является более надежным и прибыльным активом, чем акции или другие финансовые инструменты. "Я купил, сдаю в аренду, оно ещё и растёт в цене само". Можно заметить ещё подобный тезис: "Бетон отжать нельзя, а ваши акции на Западе отжали, как там ваши цифры на счёте поживают?"

В подобных срачах «обсуждениях», если диалог достаточно раскручен, можно заметить пару общих черт у публичных сторонников недвижимости:

- Большинство купили квартиру в районе 2019-2021 года.

- Они не продали свою квартиру к моменту написания комментария, а просто сравнивают с ценой на онлайн-площадках с непроданными аналогичными квартирами на первичке.

- Квартир у комментаторов не по 5 штук. Владельцы пять квартир, я думаю, зарабатывают деньги на работе, а не активностями на бирже или в управлении недвижимостью.

Посмотрел статистику цен в своём регионе, комментаторы правы, цены сильно выросли за последние пару лет и не думают опускать назад.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Unfriendly_Fire |Брокерские приложения: инвестируй в акции или смейся до слёз

- 21 мая 2024, 16:10

- |

При проведении своего эксперимента, внезапно понял следующую вещь.

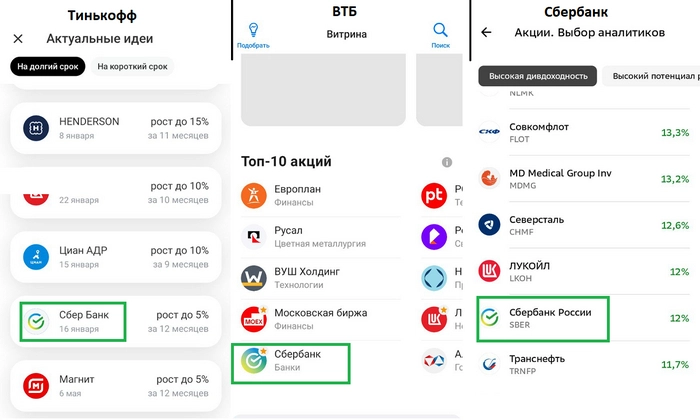

Я правильно понимаю, что товарищи настолько в себя не верят, что не рекомендуют покупать клиентам свои же собственные акции, но рекомендуют покупать Сбер?

Не нашёл в рекламных «чудо-идеях» на страницах брокерских приложений ВТБ и Тинькофф банального предложения их же самих и купить. Или они так намекают через космос, что их акции ещё подешевеют?

Подписывайте здесь или на мой канал, если тематика интересна вам.

Блог им. Unfriendly_Fire |Проверка инвестиционных идей из приложений - итоги 2 месяца

- 18 мая 2024, 18:57

- |

Провожу эксперимент на виртуальных портфелях, чтобы понять, насколько эффективные «советы» дают аналитики различных управляющих компаний. Закончился второй месяц, подвожу очередные итоги.

Напоминаю правила эксперимента:

- Представим, что у нас есть Петя, который имеет свободных 50 000 рублей в месяц и стратегию покупать то, что советуют нам аналитики с главных страниц различных УК.

- Петя знает про диверсификацию, поэтому старается делить в равных долях, насколько возможно из-за лотов.

- Дивиденды добавляются к сумме и реинвестируются.

- Остаток переносится.

- Петя покупает исключительно акции, потому что только по ним советы есть у всех брокеров.

- Лоты учитываются, поэтому могут быть перекосы по месяцам

- Комиссия учитывается

- Что делать при исчезновении рекомендации, продавать или просто не покупать? У долгосрочных стратегий акции просто перестают покупаться, у коротких «инвестидей» идёт продажа.

- Раз в неделю просматривал категорию «инвестидеи» для оперативного изменения портфеля в случае необходимости.

( Читать дальше )

Блог им. Unfriendly_Fire |Проверка инвестиционных идей из приложений - перезапуск

- 13 апреля 2024, 16:53

- |

Провожу эксперимент на виртуальных портфелях, чтобы понять, насколько эффективные «советы» дают аналитики различных управляющих компаний.

Ранее делал пилотный пост на эту тему, но решил перезапустить эксперимент, учтя предыдущие ошибки, а также разобрался с инструментом для более простого заполнения и отслеживания результатов.

Суть и правила эксперимента:

- Представим, что у нас есть Петя, который имеет свободных 50 000 рублей в месяц и стратегию покупать то, что советуют нам аналитики с главных страниц различных УК.

- Петя знает про диверсификацию, поэтому старается делить в равных долях, насколько возможно из-за лотов.

- Дивиденды добавляются к сумме и реинвестируются.

- Остаток переносится.

- Петя покупает исключительно акции, потому что только по ним советы есть у всех брокеров.

- Лоты учитываются, поэтому могут быть перекосы по месяцам

- Комиссия учитывается

- Что делать при исчезновении рекомендации, продавать или просто не покупать? У долгосрочных стратегий акции просто перестают покупаться, у коротких «инвестидей» идёт продажа.

( Читать дальше )

Блог им. Unfriendly_Fire |Неожиданные риски привилегированных акций для новичков - часть 4

- 18 марта 2024, 18:39

- |

Предыдущие статьи по теме префов — первая, вторая, третья.

В очередной части своих постов о подвохах привилегированных акций рассмотрим возможные проблемы при ликвидации или смене владельца у АО, несвязанные с офертой из третьей части.

Проблема может существовать только при отсутствии «защитной оговорки» в уставе акционерного общества (по ней дивиденды по префам не могут быть меньше дивидендов по обычным). Про некоторые компании без этой оговорки писал в первой части.

Допустим существует акционерное общество с следующей структурой:

- Акции с одинаковым номиналом в 100 рублей.

- 75 обыкновенных и 25 привилегированных акций, так как доля привилегированных акций не может быть выше 25% от уставного капитала (ВТБ можно). Итоговый капитал — 10 000 рублей.

- Ликвидационная стоимость привилегированной акции — 100 рублей.

- Дивиденды 20% от чистой прибыли за год. Пусть будет 50 000 рублей.

В какой-то момент компанию решили ликвидировать, УК + прибыль = 60 000 рублей. Распределить их можно двумя вариантами.

( Читать дальше )

Блог им. Unfriendly_Fire |Как потерять всё, торгуя на бирже: ещё одна история "диванного" трейдера

- 15 марта 2024, 16:25

- |

Герой интервью, по образованию юрист, начал свою путь на бирже в 2020 году, инвестировав в акцию Virgin Galactic в надежде разбогатеть на её росте из-за потенциальных успехов коммерческого туристического туризма. Абстрактные «все» туда вкладываются, акция растёт, можно на этом разбогатеть.

Мысли о том, что если «все» будут покупать один актив, то никто на нём не разбогатеет, у героя не возникло. Мозг проецировал только позитивный сценарий.

Диапазон цен за этот год был примерно 15$ — 24$ за акцию, конкретный месяц не был назван (выделил красным тот период).

Но "успешный успех" не случился, после полёта Брэнсона, развития космического туризма не произошло, и цена акции рухнула. На пике она стоила примерно 45 долларов, быстро упало до 8 долларов и в настоящий момент торгуется примерно за 2 доллара за акцию. Герой потерял на этом 10 000 000 рублей!

Следующим этапом стала торговля криптовалютой на Binance. Героя видео привлекла высокая волатильность активов на криптобирже и возможности огромных плечей. Как он сам отмечает, мозг не воспринимал, что волатильность может быть минус сотни процентов, произошла фокусировка только на непременном огромном положительном результате.

( Читать дальше )

Блог им. Unfriendly_Fire |Неожиданные риски привилегированных акций для новичков - часть 3

- 06 марта 2024, 19:58

- |

Первый и второй пост на тему тонкостей привилегированных акций.

В очередной части своих постов о подвохах привилегированных акций затронем тему оферт.

В конце 2016 года очень известная всем компания Роснефть купила Башнефть, которую в последнее время любят совсем мелкие инвесторы, у Росимущества 50,0755% акций. Это было несложно, учитывая, что Роснефть была единственным покупателем, предложившим цену выше оценочной, причём с значительной премией.

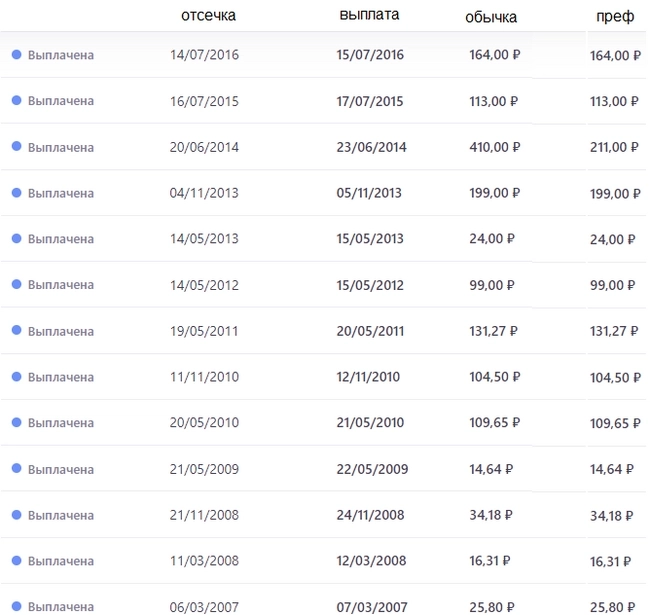

Посмотрим на то, как дела обстояли с ценой и дивидендами в то время.

Дивиденды

Как видим, дивиденды совпадали (в 2014 это опечатка источника, там тоже совпадали и были 211 рублей)

Цена акций

Пик приходится на период покупки, заглядывая в будущее кажется, что скинуть Башнефть было очень неплохой идеей.

Обыкновенные акции

( Читать дальше )

Блог им. Unfriendly_Fire |Неожиданные риски привилегированных акций для новичков - часть 2

- 27 февраля 2024, 12:29

- |

Ссылка на первую часть — тут

Новички, вроде меня, при начальном поиске информации о том, как получить деньги при помощи ценных бумаг, натыкаются на красивые описания привилегированных акций.

Грин-де-Вальд внушает идею купить привилегированную акцию

Типовой текст копирайтера в сети на тему, какие привилегированные акции замечательные:

Миноритарные инвесторы предпочитают покупать привилегированные акции из-за дивидендов. Дивиденды — это выплаты, которые компании делают своим акционерам из прибыли. Привилегированные акции имеют приоритет в получении дивидендов перед обыкновенными акциями. Это означает, что привилегированные акционеры получают свои дивиденды первыми, и только после этого оставшаяся прибыль распределяется между обыкновенными акционерами. В целом, привилегированные акции представляют собой привлекательный инструмент для инвесторов, которые ищут стабильный и предсказуемый доход.

Стабильные и предсказуемые? Учитывая, что два года назад реальность в РФ стала совсем не такой, возник интерес посмотреть, насколько они стабильны и предсказуемы. Итоги своего небольшого исследования на тему «Доходность и волатильность префов после начала СВО» я вынес в табличку ниже.

( Читать дальше )

Блог им. Unfriendly_Fire |Личное мнение: Как заработать первый миллион в инвестициях? Рассказать нельзя сказать.

- 26 февраля 2024, 11:56

- |

В предложке на YouTube появился документальный фильм, в котором говорится, как семь героев заработали первый миллион через инвестиции.

Герои:

2) Вчерашняя школьница заработала свой первый миллион полтора года инвестируя в ОФЗ. Ну то есть инвестировала в бумаги с выхлопом в 6-10% годовых в 2021 году и заработала миллион. Откуда взялись миллионы для такой доходности — умалчивается, видимо столько статей о фондовом рынке за 2 000 рублей написала.

По словам героини, портфель может скатать до миллиона в день! Что же это за портфель такой? 90% портфеля в иностранных активах, согласно профилю в Пульсе!!! То есть активы есть, а ничего с ними сделать нельзя… Ну логично, фильм же о том, как заработать миллион, а не о том, как им потом пользоваться. Вспоминается та самая сцена из «Волк с Уолл-Стрит»…

( Читать дальше )

Блог им. Unfriendly_Fire |Неожиданные подвохи привилегированных акций для новичков

- 21 февраля 2024, 19:21

- |

Когда я узнал о некоторых нюансах привилегированных акций в РФ, о которых речь пойдёт в посте, я удивился, как немного информации в сети на этот счёт. Одно дело искать что-то на уже известную тему, зная, как сформулировать запрос в поисковике. Другое, когда пишешь запрос: «Плюсы и минусы привилегированных акций», «Отличия привилегированных акций от обычных» и тому подобное, и при этом интересный кусок теории в ответах отсутствует.

Ещё со школьных времён про акции я знал следующее:

- Есть обычные акции, которые дают право голоса, но дивиденды на них не гарантированы даже при наличии прибыли.

- Есть привилегированные акции (префы), которые не имеют право голоса, но дивиденды гарантированы, если есть прибыль.

Когда я начал покупать акции и видел привилегированную акцию компании, стоящую дешевле или одинаково с обычной, то не задумываясь покупал её. Зачем мне право голоса, если в РФ не было прецедентов, когда в крупной компании собралась куча миноритариев и решила фундаментальный вопрос неожиданным для всех образом. А деньги есть деньги, если получить тот же дивиденд по более дешёвой акции, почему я должен пропускать эту возможность?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс